Избранное трейдера Валерий Иванович

«РусГидро» 13 декабря проведет сбор заявок на облигации объемом 10 млрд.₽

- 12 декабря 2024, 14:02

- |

ПАО «РусГидро» — один из крупнейших энергохолдингов в РФ. Группа управляет более 60 гидроэлектростанциями по всей стране, тепловыми электростанциями на Дальнем Востоке, а также энергосбытовыми компаниями и научно-проектными институтами.

Сбор заявок 13 декабря

11:00-15:00

размещение 19 декабря

- Наименование: РусГидро-002Р-05

- Рейтинг: ААА (Эксперт РА, прогноз «Стабильный»)

- Купон: КС+275 б.п. (ежемесячный)

- Срок обращения: 2 года

- Объем: 10 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: Газпромбанк и Sber CIB

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

- комментировать

- 548 | ★1

- Комментарии ( 1 )

Подборка ЛУЧШИХ СВЕЖИХ облигаций (декабрь 2024)

- 12 декабря 2024, 08:56

- |

За последние полгода я сделал полноформатные авторские обзоры более чем на 100 новых выпусков облигаций перед их размещением. Многие справедливо замечали, что за всеми обзорами сложно уследить, и не хватает периодической «выжимки» из всего разнообразия новинок.

🔥Теперь в начале каждого месяца анализирую все основные новые выпуски, которые разместились в прошлом месяце, выбираю из них наиболее интересные и публикую их в отдельной регулярной подборке.

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

📊Заодно в таких подборках даю ISIN выпуска, актуализирую информацию об объеме размещения, дате погашения и, главное, об итоговой доходности — ведь зачастую финальный купон уменьшается по сравнению с изначальным ориентиром.

🎯А если возникнет желание более глубоко погрузиться в бизнес эмитента и подробности выпуска, можно кликнуть на название и перейти на страницу с детальным обзором. По-моему, очень удобно.

( Читать дальше )

Текущая ситуация на первичном рынке корпоративных облигаций России

- 09 декабря 2024, 15:23

- |

Активность среди рыночных размещений на первичном рынке публичного рублевого долга на прошлой неделе была на среднем уровне. В основном проводились букбилдинги по бумагам с фиксированными ставками купонов. Отмечу наиболее интересные истории.

Прошел сбор заявок по СФО Сплит Финанс 1-01-об (AAA) – секьюритизированному выпуску по портфелю потребкредитов Яндекс Банка объемом 7,7 млрд руб. с ориентиром по доходности до 27,4%, с амортизацией и дюрацией 1,3 г.

По 2-летним ПСБ Лизинг-БО-П01 (AA-) книга закрылась по нижней границе маркетируемой доходности в 28,08% на 1 млрд руб.

Цифровая логистическая платформа Монополия (BBB+) собрала книгу по годовому выпуску 001P-02 на 1 млрд руб. под 31,89% − максимальному ориентиру.

Акрон (AA) разместил 2,6-летний флоатер на 12 млрд руб. с ежемесячной ставкой купона – ключевая ставка (КС) +325 б. п. – на уровне ориентира, таким образом задавая новые уровни для облигаций с плавающими ставками сравнительно качественных эмитентов.

( Читать дальше )

Новые замещающие еврооблигации Минфина

- 06 декабря 2024, 16:17

- |

Вчера вышли в рынок новые выпуски замещающих еврооблигаций Минфина РФ.

Пока спреды очень большие. Но ситуация улучшается.

Для частного инвестора наиболее доступны выпуски — бывшие Rus-28 и Rus-30, так как у них небольшой номинал. Сейчас они называются:

🔵РФ ЗО 28Д RU000A10A869 (покупка 115 тыс руб) цена текущая 105%, доходность 11,3% в долларах

🔵РФ ЗО 30Д RU000A10A8E8 (покупка от 5000 руб) — пока неликвидна

Цена летают тудя-сюда, хочется чтобы рынок устаканился.

Удобно смотреть доходности на Смартлабе

( Читать дальше )

Удобряем портфель! Свежие облигации: Акрон 001Р-06 [флоатер]

- 02 декабря 2024, 09:21

- |

Снова «плывунец», снова от крупного эмитента. Все торопятся набрать денег в долг до объявления новой ключевой ставки, а я соответственно спешу сделать фирменный разбор свежих облиг. Завтра, 3 декабря, Акрон предложит нам удобрить наши инвест-портфели очередным выпуском с привязкой к КС.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ПСБ_Лизинг, Магнит, Селектел, СИБУР, Рольф, АПРИ, Томск, Энергоника, Новосибирская_обл., Брусника, ИКС_5, ПКБ, ФосАгро, ГТЛК, ГПБ_Финанс.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🧪А теперь — помчали смотреть на новый выпуск Акрона!

![Удобряем портфель! Свежие облигации: Акрон 001Р-06 [флоатер] Удобряем портфель! Свежие облигации: Акрон 001Р-06 [флоатер]](/uploads/2024/images/21/79/60/2024/12/02/3a9af4.webp)

🌱Эмитент: ПАО «Акрон»

🧪ПАО «Акрон» — один из крупнейших мировых производителей минеральных удобрений. Входит в ТОП-3 производителей азотно-фосфорно-калийных удобрений в Европе и в ТОП-10 в мире.

( Читать дальше )

Свежие облигации: СИБУР 001Р-02 [флоатер]. Рекордный купон в рейтинге ААА?

- 26 ноября 2024, 08:33

- |

Внезапно прилетело новое размещение от солидного эмитента — гигант «СИБУР» отправляется на биржу занять денег под плавающую ставку. Сбор заявок на флоатер с рейтингом трипл-Эй — прямо сегодня, 26 ноября.

🔥Сверхнадежный эмитент одновременно предлагает и хорошую доходность. Дать в долг СИБУРу смогут все инвесторы, независимо от статуса.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Рольф, АПРИ, Томск, Энергоника, Новосибирская_обл., Брусника, ИКС_5, ПКБ, ФосАгро, ГТЛК, ГПБ_Финанс, АПРИ, Симпл, Альфа_Лизинг, Кокс, РусГидро.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

⚗️А теперь — погнали смотреть на новый выпуск СИБУРа!

![Свежие облигации: СИБУР 001Р-02 [флоатер]. Рекордный купон в рейтинге ААА? Свежие облигации: СИБУР 001Р-02 [флоатер]. Рекордный купон в рейтинге ААА?](/uploads/2024/images/21/79/60/2024/11/26/ab5765.webp)

🏭Эмитент: ПАО «СИБУР Холдинг»

⚗️СИБУР — крупнейшая интегрированная газоперерабатывающая и нефтехимическая компания в РФ, основным направлением деятельности которой является производство нефтехимической продукции. Одна из наиболее динамично развивающихся компаний в глобальной нефтегазохимии и лидер по производству полимеров и каучуков в России.

( Читать дальше )

ФосАгро успешно разместила облигации БО-02-01

- 22 ноября 2024, 20:43

- |

📌 Срок: 5 лет, предусмотрена оферта через 2 года

📌 Купон: переменный с ежемесячными выплатами: ключевая ставка Банка России + спред 200 б.п.

📌 Кредитный рейтинг: максимально возможный от «Эксперт РА» на уровне ruAAA

Мы провели успешное размещение на максимально эффективных условиях при текущей рыночной конъюнктуре. Установленный уровень переменного купона – это выгодное привлечение, доступное только эмитентам с хорошей историей публичных размещений и наивысшим уровнем кредитного рейтинга.

Внимание и доверие со стороны инвесторов – признак устойчивого финансового положения и высокого кредитного качества компании.

Мы планируем направить привлеченные средства на общекорпоративные цели, в том числе капитальные вложения и рефинансирование текущей задолженности.

На связи,

Текущая ситуация на первичном рынке корпоративных облигаций России

- 18 ноября 2024, 21:51

- |

Активность на первичном рынке корпоративных облигаций на прошлой неделе находилась на среднем уровне на фоне некоторой стабилизации ситуации на вторичном долговом рынке. Проводились букбилдинги/размещения как по флоатерам, так и по бумагам с фиксированными ставками купонов. По первым продолжился репрайсинг по премиям купонов к ключевой ставке (КС – далее) ЦБ РФ.

В 1-ом эшелоне с рейтингами AAA закреплялся уровень премии к КС +200 б. п., что видно на очередном примере − ФосАгро-БО-02-01 (маркетировался спред +200 б. п.) с офертой 2 г. с ежемесячным купоном на 20 млрд руб.

По 2-му эшелону с рейтингами A- теперь премия устанавливается на уровне 450-500 б. п. к КС. Так, по 2-летним Симпл-001P-01 (импортер вин) спред по ежемесячному купону был установлен на уровне максимального ориентира − +450 б. п. А по 3-летнимПКО ПКБ-001Р-06 (коллекторское агентство) с амортизацией и также с ежемесячным купоном, составил +500 б. п. (максимальный ориентир). Оба выпуска доступны только квалифицированном инвесторам.

( Читать дальше )

Топ-7 флоатеров с ежемесячными купонами

- 15 ноября 2024, 12:09

- |

Флоатеры остаются одной из лучших идей, ведь они выигрывают от роста ключевой ставки. А если еще и ежемесячно платятся купоны, то это вообще какое-то райское наслаждение :)

Но даже у такого инструмента есть риски, о которых тоже нельзя забывать. Поэтому в подборку вошли только надежные бумаги (рейтинг не ниже АА-), с высокой ликвидностью, без амортизации и оферты. Еще одно важное условие — это срок погашения в течение трех лет.

Почему именно такой срок? Ставку рано или поздно начнут снижать, и флоатеры станут менее доходными — в такой ситуации выгоднее дождаться их погашения, чем продавать с убытком по рыночной цене.

1. Газпромнефть 003Р-10R

- ISIN: RU000A107UW1

- Купон: КС + 1,3%

- Доходность: 22,55%

- Погашение: 12.02.2027

- Рейтинг: ААА(RU) от АКРА, ruAAA от эксперт РА

Начинаем с эмитента, который не нуждается в представлении. И пусть доходность не высокая, зато с такими бумагами можно спать спокойно.

2. КАМАЗ БО-П13

- ISIN: RU000A109VM6

- Купон: КС + 1,7,5%

( Читать дальше )

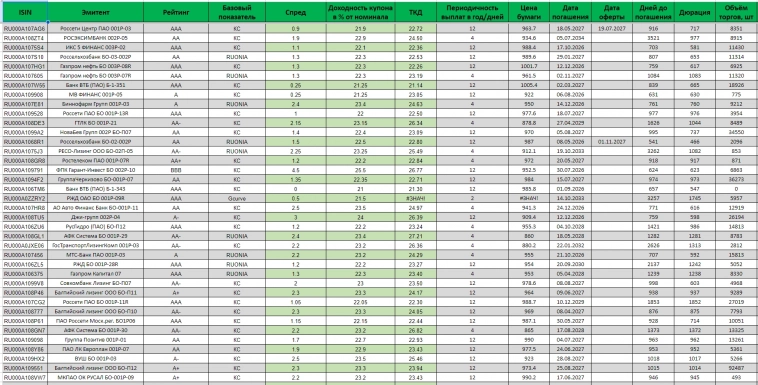

Таблица с флоатерами, чтобы выбрать наиболее выгодный

- 14 ноября 2024, 13:31

- |

Просто купить флоатеры и получать купоны не боясь изменения цены бумаги уже не получится.

Теперь уже никого не удивишь флоатером по цене в 90%, хотя ещё месяц-два назад это было чуть ли не магией

В связи с этим начал движение в сторону того, чтобы более грамотно подходить к определению доходности флоатеров по примеру с бумагами с фиксированным купонов.

ВАЖНО! написать о том, что это не идеальный вариант таблицы. Есть ряд условностей, которые я постепенно буду исправлять. По многим из них я пока что не придумал как сделаю это, но я сделаю)

Из самых первых важных моментов- это научить таблицу автоматически рассчитывать правильно доходность флоатеров с учётом всех нюансов (например, как определить без ошибок когда обновляется купон после изменения КС)

Много где может быть написано #ЗНАЧ!.. Эти поля не подгрузились с Московской биржи, тут я бессилен, надо просто ждать

Пока показываю такой вариант в котором показано следующее:

🖊 ISIN

🖊 Название

🖊 Рейтинг

Разделил формулу определения купона, чтобы Excel мог посчитать всё грамотно (пока корректно считается только при КС, завтра доделаю, чтобы ещё и RUONIA и GCurve верно считал)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал