SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Шок от спецоперации РФ будет иметь долгосрочные последствия на сырьевой сектор - Финам

- 11 марта 2022, 15:53

- |

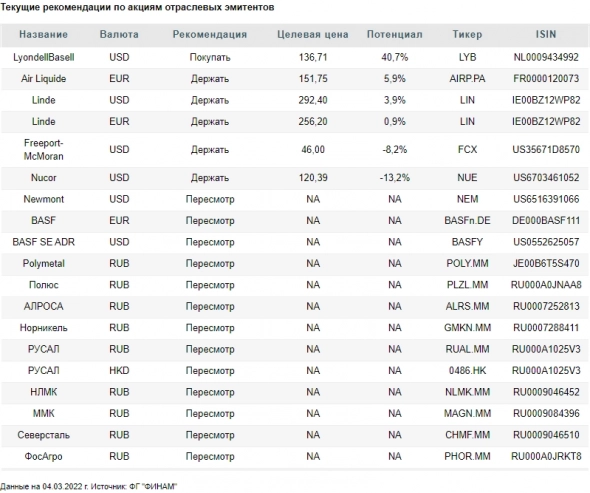

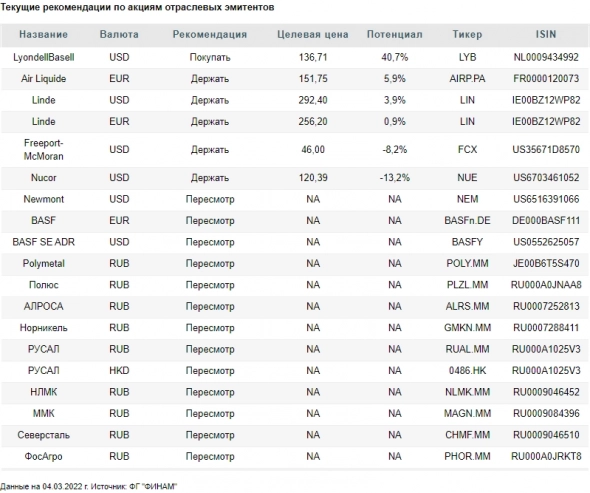

Аналитики «ФИНАМа» провели инвестиционное исследование публичных компаний сырьевого сектора. В представленной стратегии даны ключевые тенденции и прогнозы по отрасли.

Глобальные тенденции

Военная спецоперация РФ, похоже, будет иметь долгосрочные последствия для рынков. Экономическим результатом этих событий может стать серьезная изоляция России.

Российский сырьевой сектор пока выглядит менее подверженным санкционному давлению: он встроен в глобальные производственные цепочки, исключение из них российских поставщиков создало бы серьезные проблемы для мировой промышленности.

Ценовая ситуация на сырьевых рынках в сочетании с падением курса национальной валюты создают предпосылки для роста финансовых показателей российских экспортеров.

После возобновления полноценной работы Московской биржи и стабилизации рынка российские бумаги сектора могут начать восстановление. Поддержать рынок могут введенные ограничения на выход из российских активов иностранных инвесторов, а также выделенный правительством из ФНБ на покупку акций 1 триллион рублей.

Возврат к прежним уровням будет долгим, так как иностранные фонды будут продолжать попытки выйти из российских бумаг после снижения кредитных рейтингов страны и эмитентов и исключения акций из некоторых зарубежных индексов.

Даже с увеличением странового дисконта акции ГМК будут иметь достаточный для долгосрочного роста потенциал. При этом мы полагаем, что, как и в предыдущие кризисы, восстановление в акциях сектора базовых материалов будет опережать бумаги других секторов.

В условиях санкционных рисков и роста кредитных ставок мы отдаем предпочтение акциям эмитентов с низкой долговой нагрузкой, без уязвимых зарубежных активов, имеющих низкую зависимость от внешних рынков либо занимающих на них ключевые позиции.

Последний наблюдаемый рост цен на сырьевые товары вызван геополитическими рисками и носит временный характер. В противном случае он может замедлить энергопереход и заставить ФРС США снизить темпы повышения ставок.

Акции большинства зарубежных эмитентов сектора оценены с завышенной премией к рынку, которая может ограничить их дальнейшую динамику.

Шок от специальной военной операции РФ будет иметь долгосрочные последствия

Начало года не обещало экономических провалов. Индексы производственной активности ЕС и США, отступив от предыдущих максимальных значений, проявляли устойчивость на достаточно высоком уровне, несмотря на сохранение высокой инфляции, начало сворачивания сверхмягкой денежно-кредитной политики и ожидания повышения ставок ФРС США. Деловая производственная активность в Китае, где власти, напротив, продолжают финансовое смягчение для поддержания темпов экономического роста, возвращается к положительным значениям. Российский PMI на этом фоне показал новое снижение ниже значения 50 пунктов под влиянием роста геополитической напряженности.

Военная спецоперация РФ на территории Украины пролетела над рынками «черным лебедем», сбила все ориентиры и метрики и, похоже, будет иметь долгосрочные последствия для рынков. Экономическим результатом этих событий может стать изоляция России, что ударит по многим отраслям.

Сектор ГМК, который обеспечивает часть сырьевого экспорта, на фоне прочих отраслей пока выглядит менее подверженным санкционному давлению. Он встроен в глобальные производственные цепочки и имеет в них весомые позиции. Полное или долговременное исключение российских поставщиков создало бы серьезные проблемы для мировой промышленности.

На опасениях такого развития событий стоимость сырьевых товаров обновляет многолетние максимумы, разгоняя инфляцию, ставя под вопрос программы по энергопереходу. Падение финансовых рынков в сочетании с ростом инфляционного давления может заставить ФРС США отказаться от более агрессивного поднятия ставок, ограничившись самыми мягкими темпами.

Перед началом этих событий главным риском для горно-металлургической отрасли в России на 2022 г. был рост налоговой нагрузки в виде увеличения ставок НДПИ и их привязке к ценам на экспортном рынке. Сталелитейные компании вдобавок получили новый акциз на жидкую сталь (то есть на фактическую выплавку стали) в размере 2,7% от стоимости слябов в экспортных портах. Кроме того, в прошлом году ФАС обвинила крупнейших производителей стали — НЛМК, «Северсталь» и ММК — в завышении цен на горячий прокат в России, что было чревато большими оборотными штрафами. Однако эти риски отходят на второй план по сравнению с совокупностью факторов внешнего давления на экономику России в целом и на предприятия отрасли в частности.

Российский сектор металлов и добычи выглядел заметно слабее рынка во второй половине 2021 г. в связи с ростом налоговой нагрузки на отрасль, что видно на графике ребазированной динамики выше. Однако за весь период обострения геополитической обстановки вокруг Украины и возрастания угрозы новых санкций (примерно с начала декабря прошлого года) он чувствовал себя намного сильнее вплоть до остановки торгов на Московской бирже.

Развитие геополитического кризиса привело к беспрецедентному падению российских акций на фоне их распродаж иностранными инвесторами, доля которых остается высокой. С началом военной операции биржевые торги были приостановлены и пока не были возобновлены.

Тем не менее быстрый возврат к прежним уровням цен вряд ли возможен, поскольку за это время многое изменилось. В частности, остановлены торги российскими акциями и депозитарными расписками на зарубежных биржах, они исключены из зарубежных индексов, индекс MSCI Russia выведен из списка индексов развивающихся рынков в отдельную категорию, мировые рейтинговые агентства на несколько ступеней снизили рейтинги России, лишив их инвестиционного уровня, а следом снизили кредитные рейтинги крупнейших российских сырьевых компаний.

Все это означает, что инвестиционные фонды продолжат выходить из российских бумаг при первой возможности и не смогут вернуться в них еще довольно продолжительное время. Такой масштабный отток инвестиций будет невозможно заменить в полной мере ни триллионом рублей из ФНБ, ни притоком средств российских частных инвесторов в подешевевшие ценные бумаги.

Все это заставляет нас значительно увеличить страновой дисконт для оценки российских компаний и для начала отправить их на пересмотр. Тем не менее мы считаем, что и в текущих условиях, после того как рынки откроются и найдут новое равновесие, бумаги ГМК будут иметь достаточный для долгосрочного роста потенциал. При этом мы полагаем, что, как и в предыдущие кризисы, восстановление в акциях сектора базовых материалов будет опережать бумаги других секторов.

Глобальные тенденции

Военная спецоперация РФ, похоже, будет иметь долгосрочные последствия для рынков. Экономическим результатом этих событий может стать серьезная изоляция России.

Российский сырьевой сектор пока выглядит менее подверженным санкционному давлению: он встроен в глобальные производственные цепочки, исключение из них российских поставщиков создало бы серьезные проблемы для мировой промышленности.

Ценовая ситуация на сырьевых рынках в сочетании с падением курса национальной валюты создают предпосылки для роста финансовых показателей российских экспортеров.

После возобновления полноценной работы Московской биржи и стабилизации рынка российские бумаги сектора могут начать восстановление. Поддержать рынок могут введенные ограничения на выход из российских активов иностранных инвесторов, а также выделенный правительством из ФНБ на покупку акций 1 триллион рублей.

Возврат к прежним уровням будет долгим, так как иностранные фонды будут продолжать попытки выйти из российских бумаг после снижения кредитных рейтингов страны и эмитентов и исключения акций из некоторых зарубежных индексов.

Даже с увеличением странового дисконта акции ГМК будут иметь достаточный для долгосрочного роста потенциал. При этом мы полагаем, что, как и в предыдущие кризисы, восстановление в акциях сектора базовых материалов будет опережать бумаги других секторов.

В условиях санкционных рисков и роста кредитных ставок мы отдаем предпочтение акциям эмитентов с низкой долговой нагрузкой, без уязвимых зарубежных активов, имеющих низкую зависимость от внешних рынков либо занимающих на них ключевые позиции.

Последний наблюдаемый рост цен на сырьевые товары вызван геополитическими рисками и носит временный характер. В противном случае он может замедлить энергопереход и заставить ФРС США снизить темпы повышения ставок.

Акции большинства зарубежных эмитентов сектора оценены с завышенной премией к рынку, которая может ограничить их дальнейшую динамику.

Шок от специальной военной операции РФ будет иметь долгосрочные последствия

Начало года не обещало экономических провалов. Индексы производственной активности ЕС и США, отступив от предыдущих максимальных значений, проявляли устойчивость на достаточно высоком уровне, несмотря на сохранение высокой инфляции, начало сворачивания сверхмягкой денежно-кредитной политики и ожидания повышения ставок ФРС США. Деловая производственная активность в Китае, где власти, напротив, продолжают финансовое смягчение для поддержания темпов экономического роста, возвращается к положительным значениям. Российский PMI на этом фоне показал новое снижение ниже значения 50 пунктов под влиянием роста геополитической напряженности.

Военная спецоперация РФ на территории Украины пролетела над рынками «черным лебедем», сбила все ориентиры и метрики и, похоже, будет иметь долгосрочные последствия для рынков. Экономическим результатом этих событий может стать изоляция России, что ударит по многим отраслям.

Сектор ГМК, который обеспечивает часть сырьевого экспорта, на фоне прочих отраслей пока выглядит менее подверженным санкционному давлению. Он встроен в глобальные производственные цепочки и имеет в них весомые позиции. Полное или долговременное исключение российских поставщиков создало бы серьезные проблемы для мировой промышленности.

На опасениях такого развития событий стоимость сырьевых товаров обновляет многолетние максимумы, разгоняя инфляцию, ставя под вопрос программы по энергопереходу. Падение финансовых рынков в сочетании с ростом инфляционного давления может заставить ФРС США отказаться от более агрессивного поднятия ставок, ограничившись самыми мягкими темпами.

Перед началом этих событий главным риском для горно-металлургической отрасли в России на 2022 г. был рост налоговой нагрузки в виде увеличения ставок НДПИ и их привязке к ценам на экспортном рынке. Сталелитейные компании вдобавок получили новый акциз на жидкую сталь (то есть на фактическую выплавку стали) в размере 2,7% от стоимости слябов в экспортных портах. Кроме того, в прошлом году ФАС обвинила крупнейших производителей стали — НЛМК, «Северсталь» и ММК — в завышении цен на горячий прокат в России, что было чревато большими оборотными штрафами. Однако эти риски отходят на второй план по сравнению с совокупностью факторов внешнего давления на экономику России в целом и на предприятия отрасли в частности.

Российский сектор металлов и добычи выглядел заметно слабее рынка во второй половине 2021 г. в связи с ростом налоговой нагрузки на отрасль, что видно на графике ребазированной динамики выше. Однако за весь период обострения геополитической обстановки вокруг Украины и возрастания угрозы новых санкций (примерно с начала декабря прошлого года) он чувствовал себя намного сильнее вплоть до остановки торгов на Московской бирже.

Развитие геополитического кризиса привело к беспрецедентному падению российских акций на фоне их распродаж иностранными инвесторами, доля которых остается высокой. С началом военной операции биржевые торги были приостановлены и пока не были возобновлены.

Мы ожидаем, что после возобновления полноценной работы Московской биржи снижение котировок российских акций может продолжиться до поиска нового дна, после чего бумаги могут начать восстановление. Поддерживающими факторами могут стать, во-первых, введенный президентом РФ запрет на выход иностранных инвесторов из российских активов и, во-вторых, выделенный правительством 1 трлн руб. из ФНБ на покупку российских акций.ФГ «Финам»

Тем не менее быстрый возврат к прежним уровням цен вряд ли возможен, поскольку за это время многое изменилось. В частности, остановлены торги российскими акциями и депозитарными расписками на зарубежных биржах, они исключены из зарубежных индексов, индекс MSCI Russia выведен из списка индексов развивающихся рынков в отдельную категорию, мировые рейтинговые агентства на несколько ступеней снизили рейтинги России, лишив их инвестиционного уровня, а следом снизили кредитные рейтинги крупнейших российских сырьевых компаний.

Все это означает, что инвестиционные фонды продолжат выходить из российских бумаг при первой возможности и не смогут вернуться в них еще довольно продолжительное время. Такой масштабный отток инвестиций будет невозможно заменить в полной мере ни триллионом рублей из ФНБ, ни притоком средств российских частных инвесторов в подешевевшие ценные бумаги.

Все это заставляет нас значительно увеличить страновой дисконт для оценки российских компаний и для начала отправить их на пересмотр. Тем не менее мы считаем, что и в текущих условиях, после того как рынки откроются и найдут новое равновесие, бумаги ГМК будут иметь достаточный для долгосрочного роста потенциал. При этом мы полагаем, что, как и в предыдущие кризисы, восстановление в акциях сектора базовых материалов будет опережать бумаги других секторов.

601

Читайте на SMART-LAB:

«Цифра брокер»: справедливая цена акций MGKL — 4 руб.

Инвестиционная компания Цифра брокер повысила оценку справедливой стоимости акций ПАО «МГКЛ» с 3,44 руб. до 4,00 руб. за акцию. Пересмотр...

09:59

Почему трейдеры снова бегут из альткоинов и что за этим стоит

Сегодня всё чаще можно услышать: «Продавай альты, пока не поздно!» После короткого периода оптимизма в криптосекторе рынок снова...

09:43

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания