Избранное трейдера Salin

Вспомним основы в ожидании грядущего обвала рынков

- 07 мая 2021, 16:47

- |

Возможно, грядёт экономический армагедонопесец.

Опасения многих абсолютно обоснованы. Давайте разберёмся, как мы до такого докатились.

1. Легальное мошенничество.

Всё начинается с хитрого мошенничества — частичного резервирования депозитов ростовщиками.

Понятное дело, такая жадная практика и есть основная причина классических банковских кризисов неплатежей.

Всё это усиливается механизмом кредитного мультипликатора.

Здесь проблема не сколько в самом частичном резервировании, сколько в абсурдномсмешивании банковских вкладов до востребования и срочных. Первые по своей юридической природе представляют скорее аналог договора хранения (иррелугярного по аналогии с однородными взаимозаменяемыми вещами, например, зерном). Второй же по сути аналог классического договора займа.

Получается ассиметрия активных и пассивных операций:

А) в части выдачи кредита (активная операция) кредитная организация требует обеспечения, в части привлечения денег вкладчиков (пассивная операция) полное резервирование отсутствует.

Б) В активной операции применяются по большей части юридические принципы договора кредита / займа. В пассивной операции – по большей части принципы договора хранения.

В) По активным операциям срочность есть, по пассивным же законодатель искусственно обязует применять принцип «до востребования».

Г) Активы в балансе отмечаются обычно, по рыночной оценке (следовательно, есть риск переоценки). Пассивы же носят фиксированный характер

( Читать дальше )

- комментировать

- 5.9К | ★25

- Комментарии ( 18 )

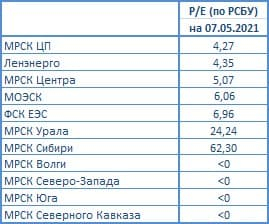

Сравнительный взгляд на МРСК и российский электросетевой сектор (осторожно, мультипликаторы)

- 07 мая 2021, 12:26

- |

📊 Добрался я всё-таки до анализа российских электросетевых компаний, которые уже дружно отчитались по РСБУ за 1 кв. 2021 года. Правда, теперь сижу и думаю – а нафига я потратил на это несколько часов? Мой внутренний максимализм и желание быть в курсе текущего финансового самочувствия большинства российских компаний мешают моему здоровому сну, надо что-то с этим делать.

Графиками с динамикой выручки и чистой прибыли по каждой из компаний я не буду вас перегружать, ограничусь своими небольшими комментариями ниже и сравнительной картинкой с мультипликатором P/E:

✔️ Анализировать компании для удобства изложения на сей раз буду группами, а потому начну с МРСК ЦП, МРСК Центра, МОЭСК и Ленэнерго. Эти компании в целом продемонстрировали положительную динамику основных финансовых показателей, а драйверами роста стали схожие факторы: рост операционных показателей (=энергопотребления) и/или положительная тарифная конъюнктура, что вызвано более холодной зимой и постепенным выходом российской экономики из ковидного кризиса прошлого года.

( Читать дальше )

Банк Санкт-Петербург

- 15 апреля 2021, 12:40

- |

Для начала отметим, что вообще в банковском бизнесе можно выделать следующие основные статьи доходов и расходов:

- Чистый процентный доход (разность полученных процентов по кредитам и уплаченных процентов по вкладам)

- Чистый комиссионный доход (расчеты картами, расчетные операции, страхование и пр.)

- Доход от операций на фин. рынках (в т.ч. переоценка валют, вложений и т.д.)

- Расходы на увеличение резервов (скачут резервы под просрочку)

- Операционные и административные расходы (зарплаты, ПО, аренда зданий и прочее)

( Читать дальше )

Обновим небольшое мнение по рынку

- 22 марта 2021, 19:09

- |

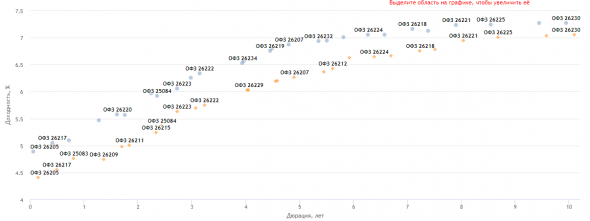

Рабочий сценарий в силе. Ралли S&P500 развивается, пока сигналов к падению нет, я даже не думаю о шортах. Но мы держим в уме рекордный уровень маржинального долга, который неизменно наблюдается на хаях рынка. Индикаторы сентимента по амерам также в полнейшем насыщении — оптимизм зашкаливает.

Наиболее интересный тренд последней недели: на прошлой неделе Эльвира развернула ДКП вверх, нерезы сливают ОФЗ уже непрерывно с начала года, видимо глядя на инфляцию. Доля нерезов уже упала до 21.2%. Вероятно, слив ОФЗ нерезами поддавливает и рублик. Сегодня кстати слив рубля больше похож на общее движение по валютам EM ввиду того, что произошло с турецкой лирой.

Распродажа ОФЗ приводит к тому, что кривая доходности пошла подниматься:

https://smart-lab.ru/q/ofz/

это точки доходности сегодня (голубые) и месяц назад(желтые) — видим что за месяц на 50бп поднялись.

Это негативный тренд для российского фондового рынка, — вопрос как далеко зайдет ставка. Особенно это плохо для наиболее закредитованных компаний: рекордсменов по debt/ebitda можно посмотреть тут: https://smart-lab.ru/q/shares_fundamental/?field=debt_ebitda. Я бы выделил отдельно негативно сектора Ритейла и Телекомов, где мажоры сосредоточены над выплатой дивов в долг. При растущих ставках эта практика становится губительной.

( Читать дальше )

Антон Титов (OR GROUP) - компания закончила 2020 год с прибылью. Планов SPO и Buyback нет.

- 18 марта 2021, 13:47

- |

Акции и дивиденды

✅Компания закончила 2020 год с прибылью против убытка 300 млн руб в 1П2020, официальный результат будет опубликован через неделю.

✅Дивидендная политика такова, чтобы выплачивать 20% прибыли в виде дивидендов

✅Ориентир для повышения доли дивидендной выплаты — снижение долг/EBITDA до отметки 2.5 (сейчас ~3.5)

❌Компания не выплатит дивиденды за 2020 год ввиду слабой динамики бизнеса по понятным причинам

❌программа байбэка была ранее объявлена в 2018 году, как возможный инструмент, но не была реализована, т.к. компания направила капитал на цели дальнейшего развития и трансформацию бизнеса. не стали палить кэш в условиях качественного изменения розничного рынка

❌Зарегистрировали допэмиссию на 20% уставного капитала в 2020 году, чтобы подстраховаться. Но размещать ее ниже 100 рублей за акцию желания нет. Пока опция SPO не рассматривается. Дат соответственно тоже нет.

📉Акции компании снижались в 2018, потому что выходили иностранные фонды, которые сокращали лимиты на Россию. В IPO компании в 2017 году 97% забрали иностранные инвесторы: порядка 47 иностранных фондов. Акции снижались несмотря на то, что все обещания, взятые на IPO были выполнены в 2018-2019 годах (обороты росли, новые магазины открывались).

✅На IPO компании в 2017 году был не cash-out Антона Титова, а была допэмиссия — все деньги ($100+млн) пошли на развитие компании.

Трансформация

✅трансформация компании в онлайн идет полным ходом

✅уходят от Обуви, ОР — онлайн ритейл. Широкий спектр товаров

✅доля новых товаров в продажах уже сейчас 40% (текстиль, посуда, малая бытовая техника и т.п.)

✅преимущество компании — в синергии онлайна и оффлайна

✅результаты трансформации в полной мере можно будет оценивать через 1-1,5 года, надо пройти 2 сезона. Скорее это 2023 год.

✅сейчас доля онлайн продаж в розничном бизнесе 23%, планируем довести ее до 50% в течение 2 лет и в конечном итоге до 70-80%

✅22 марта запускают телерекламу westfalika.ru

( Читать дальше )

ИнтерРАО под атакой Минфина

- 17 марта 2021, 17:59

- |

17.03.2021 Совет директоров ИнтерРАО рекомендовал общему собранию акционеров утвердить выплату дивидендов на уровне 18 копеек на акцию. Это 18,87 млрд рублей или 25% от чистой прибыли компании.

Не все остались довольны. Минфин засучил рукава и резко, с предварительным поклоном, намекнул Сечину, который является Председателем совета директоров ИнтерРАО, что хорошо бы уплатить 50% от чистой прибыли. Чтоб не мелочились там в своей конторке и воздали государству по заслугам.

Т.Е. если сейчас доходность дивидендов составляет 3,5%, то при уступке Минфину, доходность будет уже 7%, а вместе с ней ещё и рост котировок акций.

Котировки хотели отреагировать, но не срослось:

( Читать дальше )

Норникель. Последствия аварии на НОФ и подтопления рудников "Октябрьский" и "Таймырский"

- 17 марта 2021, 16:43

- |

Компания вчера представила план по ликвидации последствий аварии на Норильской обогатительной фабрике и подтопления рудников «Октябрьский» и «Таймырский». Разберемся в новой информации и сделаем прогноз по финансовым показателям компании.

Были озвучены временные ориентиры по полному восстановлению работ на каждом из объектов:

1) НОФ — Завершение ремонтных работ по модернизации вкрапленной цепочки и запуск в эксплуатацию планируется с 15 апреля. При этом 15 марта медистая цепочка фабрики уже возобновила работу.;

2) рудник«Октябрьский» — с середины апреля – май;

3) рудник «Таймырский» — с начала июня в течение месяца.

Что важно, при подтоплении рудников не пострадали люди и техника. Запасы не утеряны, следовательно, ждать списаний, которые могли бы снизить показатель EBITDA не стоит.

( Читать дальше )

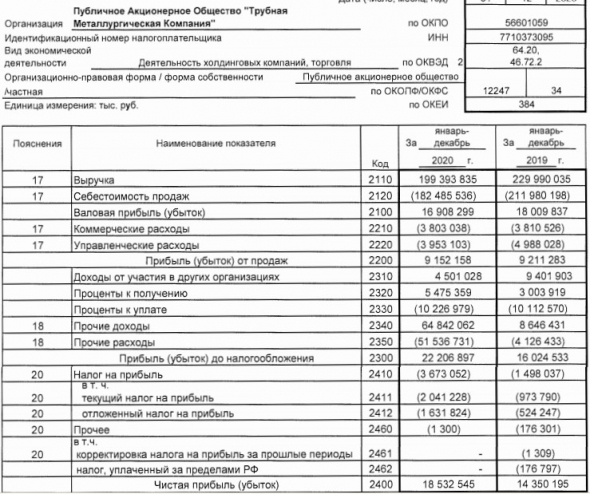

Трубные кульбиты

- 14 марта 2021, 00:05

- |

Куда же можно пустить такой кеш?

- Приятный бонус акционерам — спецдивиденд.

- Отложенный, но пожалуй, более приятный бонус акционерам — гашение долга (у ТМК он исторически весьма большой) и последующая переоценка компании из-за делевериджа.

- Продав что-нибудь ненужное, тут же купить что-нибудь ненужное (ну или нужное)

- Однако, из всех вариантов, Пумпянский выбрал далеко не самый очевидный, но как по мне, самый приятный для себя вариант — массовый за счет хорошей премии байбек (на тот момент больше трети акций компании было в свободном обращении), делистинг в Лондоне и перспективы стать частной, а не публичной компанией. С простым планом: поправить дела в компании и частично продать её уже совсем по иной цене.

( Читать дальше )

Акции ТМК могут обогатить инвесторов дивидендами и ростом +26%

- 12 марта 2021, 18:38

- |

Весна 2021 года радовала нас не только приближением масленицы, где можно было отведать блины и с мясом, и с капустой, и с икрой, и с картошкой, и даже с пирогами. Воздух разрежал запашок слушок, о возможной покупке ТМК Челябинского трубопрокатного завода. Стоит ли говорить о заразном скептицизме инвесторов, боявшихся отмены дивидендов…

( Читать дальше )

Коротко по отчетам за 4 квартал 2020 года: Черкизово, Роснефть, Башнефть, ГМК, Яндекс, Новатэк.

- 20 февраля 2021, 12:04

- |

Роснефть. В 4 квартале показали феноменальную рекордную прибыль 410 млрд, правда фоне на продажи Восток Ойл. Если смотреть на СДП, то там картинка будет печальнее. Дивдоха~1.5%. Обесцениванием активов подзанизили дивы на 3пп. В целом пока впечатление, что если у вас есть вера стабильную или растущую нефть, Роснефть наверное будет наиболее интересной ставкой среди росс. нефтяных акций.

Башнефть. Рося продолжает качать соки из Башнефти. Акционеры недовольны. Убыток формально позволяет не выплачивать дивиденды, хотя в бюджет Башкирии вроде около 4 ярдов доходов от Башни заложено. Могут выплатить из нераспределенки. В общем, дивидендная интрига сохраняется, но так особо пока позитива не видно.

ГМК. Феноменальный свободный денежный поток 476 млрд рублей по итогам 2020 года. Мне кажется, в России больше нет компании, у которой по итогам 20 года будет больше денег. Мне видится, что есть риск что в долларах СДП ГМК может на многие годы вперед остаться не побитым. Во-первых, надо иметь ввиду, что цены на металлы рано или поздно упадут. Кроме того, насколько я понимаю, с 21 года резко вырастет CAPEX, который будет расти до 20-25 года. Разлив мазута прошлогодний — это некий симптом, того, что реально происходит в компании. На днях еще и крыша обрушилась в одном цеху. Это все говорит о том, что акционеры просто охерели уже от экономии на капитальных ремонтах/инвестициях и выдаивания компании по полной. В 22 году заканчивается акционерное соглашение Потанин-Дерипаска, там тоже есть риск, что дивов будет платиться меньше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал