SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

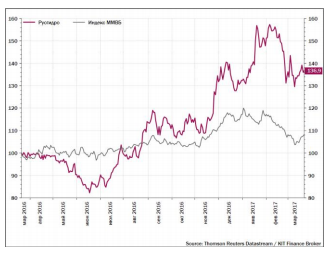

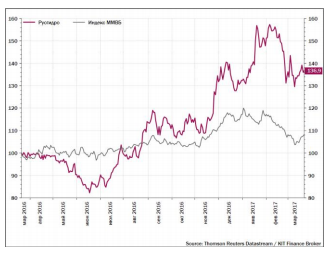

Русгидро - высокий показатель чистой прибыли, который компания использует в качестве основы для расчета дивидендов

- 24 марта 2017, 10:35

- |

РУСГИДРО: ЧИСТАЯ ПРИБЫЛЬ ЗА 2016 ОКАЗАЛАСЬ ВЫШЕ НАШЕГО ПРОГНОЗА

Русгидро опубликовала выдающиеся финансовые результаты за 2016 по МСФО. Выручка составила 374,1 млрд руб. (2% по сравнению с нашим прогнозом, +8% г/г), скорректированный показатель EBITDA достиг 100,3 млрд руб. (+30% г/г), оказавшись очень близким к нашему прогнозу (+1%) и на 3% превысив консенсус-прогноз. Чистая прибыль, скорректированная на разовые статьи, достигла 66,1 млрд руб. — на 17% выше нашего прогноза (+110% г/г), при этом разница преимущественно объясняется разовой прибылью от продажи непрофильных активов в 4К16 (10,4 млрд руб. в 2016, включая плотины ГЭС Иркутскэнерго и Энергосбытовую компанию Башкортостана). По показателю FCF Русгидро ожидаемо оказалась в минусе — FCF за вычетом процентных расходов составил минус 9,9 млрд руб. Тем не менее это существенный прогресс по сравнению с FCF минус 28,9 млрд руб., зарегистрированным в 2015.

Русгидро опубликовала выдающиеся финансовые результаты за 2016 по МСФО. Выручка составила 374,1 млрд руб. (2% по сравнению с нашим прогнозом, +8% г/г), скорректированный показатель EBITDA достиг 100,3 млрд руб. (+30% г/г), оказавшись очень близким к нашему прогнозу (+1%) и на 3% превысив консенсус-прогноз. Чистая прибыль, скорректированная на разовые статьи, достигла 66,1 млрд руб. — на 17% выше нашего прогноза (+110% г/г), при этом разница преимущественно объясняется разовой прибылью от продажи непрофильных активов в 4К16 (10,4 млрд руб. в 2016, включая плотины ГЭС Иркутскэнерго и Энергосбытовую компанию Башкортостана). По показателю FCF Русгидро ожидаемо оказалась в минусе — FCF за вычетом процентных расходов составил минус 9,9 млрд руб. Тем не менее это существенный прогресс по сравнению с FCF минус 28,9 млрд руб., зарегистрированным в 2015.

Мы считаем результаты сильными, и нам особенно приятно отметить высокий показатель чистой прибыли, который компания использует в качестве основы для расчета дивидендов. При выплате 50% опубликованная чистая прибыль предполагает дивиденды в размере 0,078 руб. на акцию и дивидендную доходность 8%, если добавить в расчет недавно размещенные 40 млрд акций в пользу ВТБ в 1К17. Это на 6% выше нашей предыдущей оценки дивидендов. Мы считаем показатели ПОЗИТИВНЫМИ для акций и сохраняем нашу рекомендацию ПОКУПАТЬ, по-прежнему считая Русгидро нашим фаворитом в российском секторе электроэнергетики.АТОН

- комментировать

- 5

- Комментарии ( 0 )

ФСК одна из самых привлекательных дивидендных историй среди российских энергокомпаний. Компания ожидает, что решение по дивидендам будет принято в мае 2017 г.

- 24 марта 2017, 10:22

- |

ФСК ОПУБЛИКОВАЛА ФИНАНСОВЫЕ ПОКАЗАТЕЛИ ЗА 2016 ПО МСФО

Выручка за 2016 составила 255,6 млрд руб. (+37% г/г, +1% по сравнению с консенсус-прогнозом Bloomberg) за счет повышения тарифов (+7,5% г/г с середины 2016) и роста выручки от технологического присоединения в 3,2 раза. Показатель EBITDA, скорректированный на разовую статью обесценения основных средств, составил 157,4 млрд руб. (+58% г/г, -1% по сравнению с консенсус-прогнозом). Чистая прибыль достигла 68,2 млрд руб. (+52% г/г), отражая рост EBITDA. Тем не менее после корректировки на обесценение в размере 38,2 млрд руб. она составила 106,3 млрд руб., оказавшись очень близко к ранее объявленному показателю по РСБУ за 2016 (106,1 млрд руб.) и превысила консенсус-прогноз на 9%. Компания продемонстрировала сильное улучшение по показателю FCF: после вычета процентных расходов, отраженных как часть денежных потоков от финансовой деятельности, FCF компании составил 4,9 млрд руб. в 2016 против отрицательного показателя 8,2 млрд руб. годом ранее. На телеконференции компания воздержалась от каких-либо прогнозов на 2017, а также уклонилась от обсуждения дивидендов за 2016 и комментариев по поводу недавних новостей в отношении призыва Росимущества к госкомпаниям придерживаться коэффициента выплат 50%.

( Читать дальше )

Выручка за 2016 составила 255,6 млрд руб. (+37% г/г, +1% по сравнению с консенсус-прогнозом Bloomberg) за счет повышения тарифов (+7,5% г/г с середины 2016) и роста выручки от технологического присоединения в 3,2 раза. Показатель EBITDA, скорректированный на разовую статью обесценения основных средств, составил 157,4 млрд руб. (+58% г/г, -1% по сравнению с консенсус-прогнозом). Чистая прибыль достигла 68,2 млрд руб. (+52% г/г), отражая рост EBITDA. Тем не менее после корректировки на обесценение в размере 38,2 млрд руб. она составила 106,3 млрд руб., оказавшись очень близко к ранее объявленному показателю по РСБУ за 2016 (106,1 млрд руб.) и превысила консенсус-прогноз на 9%. Компания продемонстрировала сильное улучшение по показателю FCF: после вычета процентных расходов, отраженных как часть денежных потоков от финансовой деятельности, FCF компании составил 4,9 млрд руб. в 2016 против отрицательного показателя 8,2 млрд руб. годом ранее. На телеконференции компания воздержалась от каких-либо прогнозов на 2017, а также уклонилась от обсуждения дивидендов за 2016 и комментариев по поводу недавних новостей в отношении призыва Росимущества к госкомпаниям придерживаться коэффициента выплат 50%.

( Читать дальше )

Распадская - решешие не платить дивиденды за 2016 г.

- 24 марта 2017, 10:09

- |

РАСПАДСКАЯ ОПУБЛИКОВАЛА ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ПО МСФО ЗА 2016

Выручка во 2П16 составила $309 млн, увеличившись на 60% п/п и 62% г/г, EBITDA выросла до $151 млн на 185% п/п и 287% г/г. Чистый долг снизился до $399 млн с $444 млн в конце 1П16, коэффициент чистой задолженности упал до 2,0x. Совет директоров решил не рекомендовать дивиденды за 2016. Компания планирует, что добыча угля в 2017 составит около 10 млн т против 10,5 млн т в 2016.

Выручка во 2П16 составила $309 млн, увеличившись на 60% п/п и 62% г/г, EBITDA выросла до $151 млн на 185% п/п и 287% г/г. Чистый долг снизился до $399 млн с $444 млн в конце 1П16, коэффициент чистой задолженности упал до 2,0x. Совет директоров решил не рекомендовать дивиденды за 2016. Компания планирует, что добыча угля в 2017 составит около 10 млн т против 10,5 млн т в 2016.

Ожидаемо сильные результаты, которые были поддержаны ростом мировых цен на коксующийся уголь и слабым курсом рубля. Решение не платить дивиденды может разочаровать некоторых инвесторов, на наш взгляд. У нас нет официальной рекомендации по Распадской, которая торгуется с мультипликатором EV/EBITDA 2016 равным 6,5x.АТОН

Русгидро - вопрос с дивидендом не закрыт, полемика будет продолжена, весьма вероятно, что ситуация развернется в положительном для инвесторов ключе

- 23 марта 2017, 17:40

- |

Русгидро переоценило основные средства

Русгидро опубликовало финансовую отчетность за 2016 г.

Чистая прибыль компании за год выросла на 46% до 39,75 млрд. руб., выручка на 7,6% — до 374,1 млрд. руб., показатель EBITDA — на 36,7% — до 100,3 млрд. руб.

Финансовый результат почти на треть хуже наших ожиданий. Это связано с начислением в IV кв. 2016 г. убытков от обесценения в размере 40,5 млрд. руб., в том числе:

— убыток от обесценения основных средств 26,5 млрд. руб.

— отрицательная переоценка депозита в банке Пересвет 4,5 млрд. руб.

дивидендом не закрыт, полемика будет продолжена, весьма вероятно, что ситуация развернется в положительном для инвесторов ключе" title="Русгидро - вопрос с дивидендом не закрыт, полемика будет продолжена, весьма вероятно, что ситуация развернется в положительном для инвесторов ключе" />

дивидендом не закрыт, полемика будет продолжена, весьма вероятно, что ситуация развернется в положительном для инвесторов ключе" title="Русгидро - вопрос с дивидендом не закрыт, полемика будет продолжена, весьма вероятно, что ситуация развернется в положительном для инвесторов ключе" />

Эти единоразовые списания не являются свидетельством ухудшения эффективности операционной деятельности, но снижают величину чистой прибыли, используемую в качестве базы для расчета дивиденда.

Дополнительное давление на акции Русгидро в краткосрочной перспективе могут оказать опасения снижения самой нормы выплаты дивидендов до 25% чистой прибыли по МСФО. Об этом на конференции «Будущее централизованного теплоснабжения в России заявил представитель Минэнерго замглавы ведомства Вячеслав Кравченко.

( Читать дальше )

Русгидро опубликовало финансовую отчетность за 2016 г.

Чистая прибыль компании за год выросла на 46% до 39,75 млрд. руб., выручка на 7,6% — до 374,1 млрд. руб., показатель EBITDA — на 36,7% — до 100,3 млрд. руб.

Финансовый результат почти на треть хуже наших ожиданий. Это связано с начислением в IV кв. 2016 г. убытков от обесценения в размере 40,5 млрд. руб., в том числе:

— убыток от обесценения основных средств 26,5 млрд. руб.

— отрицательная переоценка депозита в банке Пересвет 4,5 млрд. руб.

дивидендом не закрыт, полемика будет продолжена, весьма вероятно, что ситуация развернется в положительном для инвесторов ключе" title="Русгидро - вопрос с дивидендом не закрыт, полемика будет продолжена, весьма вероятно, что ситуация развернется в положительном для инвесторов ключе" />

дивидендом не закрыт, полемика будет продолжена, весьма вероятно, что ситуация развернется в положительном для инвесторов ключе" title="Русгидро - вопрос с дивидендом не закрыт, полемика будет продолжена, весьма вероятно, что ситуация развернется в положительном для инвесторов ключе" />Эти единоразовые списания не являются свидетельством ухудшения эффективности операционной деятельности, но снижают величину чистой прибыли, используемую в качестве базы для расчета дивиденда.

Дополнительное давление на акции Русгидро в краткосрочной перспективе могут оказать опасения снижения самой нормы выплаты дивидендов до 25% чистой прибыли по МСФО. Об этом на конференции «Будущее централизованного теплоснабжения в России заявил представитель Минэнерго замглавы ведомства Вячеслав Кравченко.

( Читать дальше )

М.Видео - движение котировок определяется корпоративными событиями

- 23 марта 2017, 14:18

- |

Компания показала улучшение рентабельности по итогам 2016 г.

Рентабельность по EBITDA выросла на 0,1 п.п. до 5,7%… Вчера М.видео опубликовало отчетность за 2016 г. по МСФО, оставившую хорошее впечатление. Так, чистая выручка увеличилась на 13% (здесь и далее – год к году) до 183 млрд руб. (2,7 млрд долл.). EBITDA выросла на 17% до 10,3 млрд руб. (154 млн долл.), а рентабельность по EBITDA – на 0,1 п.п. до 5,7%. Чистая прибыль увеличилась на 22% до 5,5 млрд руб. (83 млн долл.) при рентабельности 3,0%.

…несмотря на снижение валовой рентабельности. Валовая прибыль М.видео в 2016 г. увеличилась на 10% до 42,9 млрд руб. (641 млн долл.), при этом валовая рентабельность понизилась на 0,7 п.п. до 23,4%. Это, в свою очередь, было компенсировано за счет эффективного контроля над расходами, благодаря которому коммерческие и административные расходы росли медленнее выручки, а именно на 8% до 37,3 млрд руб. (558 млн долл.), что эквивалентно 20,4% выручки (снижение на 1,0 п.п.). Менеджмент ожидает, что компания в нынешнем году откроет около 20 новых магазинов, что соответствует динамике открытия новых магазинов в 2016 г.

( Читать дальше )

Рентабельность по EBITDA выросла на 0,1 п.п. до 5,7%… Вчера М.видео опубликовало отчетность за 2016 г. по МСФО, оставившую хорошее впечатление. Так, чистая выручка увеличилась на 13% (здесь и далее – год к году) до 183 млрд руб. (2,7 млрд долл.). EBITDA выросла на 17% до 10,3 млрд руб. (154 млн долл.), а рентабельность по EBITDA – на 0,1 п.п. до 5,7%. Чистая прибыль увеличилась на 22% до 5,5 млрд руб. (83 млн долл.) при рентабельности 3,0%.

…несмотря на снижение валовой рентабельности. Валовая прибыль М.видео в 2016 г. увеличилась на 10% до 42,9 млрд руб. (641 млн долл.), при этом валовая рентабельность понизилась на 0,7 п.п. до 23,4%. Это, в свою очередь, было компенсировано за счет эффективного контроля над расходами, благодаря которому коммерческие и административные расходы росли медленнее выручки, а именно на 8% до 37,3 млрд руб. (558 млн долл.), что эквивалентно 20,4% выручки (снижение на 1,0 п.п.). Менеджмент ожидает, что компания в нынешнем году откроет около 20 новых магазинов, что соответствует динамике открытия новых магазинов в 2016 г.

( Читать дальше )

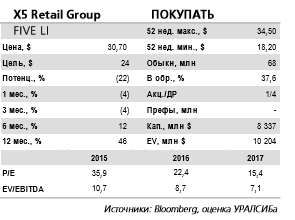

X5 Retail Group отчитается в понедельник, 27 марта, и проведет телеконференцию. Компания будет поддерживать хорошую рентабельность при быстром росте выручки

- 23 марта 2017, 13:56

- |

В понедельник, 27 марта, X5 Retail Group должна опубликовать результаты за 4 кв. 2016 г. по МСФО. Мы ожидаем, что они окажутся достаточно хорошими, учитывая сильные данные по продажам, опубликованные ранее. В то же время в этом квартале компания отразит начисления в рамках программы мотивации менеджмента, что отрицательно скажется на рентабельности. В частности, консолидированная выручка X5 Retail Group, по нашим прогнозам, вырастет на 28% (здесь и далее – год к году) до 294 млрд руб. (4,7 млрд долл.), а EBITDA, до учета начислений по программе мотивации, на 31% до 23,0 млрд руб.(365 млн долл.), что означает рост рентабельности по EBITDA год к году на 0,5 п.п. до 7,8%. С учетом расходов по программе мотивации мы прогнозируем EBITDA на уровне 19,6 млрд руб.(311 млн долл.) и рентабельность по EBITDA на в размере 6,7%. Мы также прогнозируем чистую прибыль и чистую рентабельность уровне 6,5 млрд руб.(103 млн долл.) и 2,2% соответственно.

( Читать дальше )

Банк Санкт-Петербург - текущий прогноз по рентабельности капитала равен около 9% против 8% в 2016 г.

- 23 марта 2017, 13:17

- |

Результаты за 4 кв. 2016 г. по МСФО: основные показатели в рамках ожиданий

Фондирование продолжило дешеветь. Банк Санкт-Петербург опубликовал отчетность за 4 кв. 2016 г. по МСФО. Чистая прибыль превысила консенсус-прогноз на 13%, а нашу оценку – на 25% в первую очередь за счет прочих доходов и низкой эффективной налоговой ставки. ЧПД практически совпал с ожиданиями, а маржа продолжила восходящий тренд, прибавив за квартал 20 б.п. После пика в 3 кв. доходность процентных активов начала снижаться (из-за уменьшения вклада торговой составляющей), но стоимость фондирования снизилась чуть больше – на 40 б.п., особенно сильно для банка подешевели корпоративные депозиты (минус 60 б.п. квартал к кварталу). По словам менеджмента, такое снижение вряд ли повторится, поскольку эти депозиты короткие и уже в основном переоценены до текущего рыночного уровня. Базовая банковская маржа осталась близка к историческим максимумам, составив 6,2%. На текущий год руководство планирует ЧПМ на уровне выше 4% (против 4,5% в 4 кв.), во 2 п/г давление на маржу, скорее всего, усилится.

( Читать дальше )

Фондирование продолжило дешеветь. Банк Санкт-Петербург опубликовал отчетность за 4 кв. 2016 г. по МСФО. Чистая прибыль превысила консенсус-прогноз на 13%, а нашу оценку – на 25% в первую очередь за счет прочих доходов и низкой эффективной налоговой ставки. ЧПД практически совпал с ожиданиями, а маржа продолжила восходящий тренд, прибавив за квартал 20 б.п. После пика в 3 кв. доходность процентных активов начала снижаться (из-за уменьшения вклада торговой составляющей), но стоимость фондирования снизилась чуть больше – на 40 б.п., особенно сильно для банка подешевели корпоративные депозиты (минус 60 б.п. квартал к кварталу). По словам менеджмента, такое снижение вряд ли повторится, поскольку эти депозиты короткие и уже в основном переоценены до текущего рыночного уровня. Базовая банковская маржа осталась близка к историческим максимумам, составив 6,2%. На текущий год руководство планирует ЧПМ на уровне выше 4% (против 4,5% в 4 кв.), во 2 п/г давление на маржу, скорее всего, усилится.

( Читать дальше )

Действия ФАС в отношении Группы НМТП могут привести к снижению стоимости бизнеса компании в преддверии продажи госпакета

- 23 марта 2017, 12:56

- |

Новые претензии ФАС к Группе НМТП. Федеральная антимонопольная служба признала ПАО Новороссийский морской торговый порт нарушившим антимонопольное законодательство путем злоупотребления доминирующим положением. Злоупотребление выразилось в установлении монопольно высоких цен на услуги по перевалке грузов в порту Новороссийска. Согласно сообщению ФАС, в ходе рассмотрения дела антимонопольный орган получил обращения Роснефти и РуссНефти, в связи с чем привлек их в качестве заявителей по делу. В частности, ФАС сообщает, что 21 февраля 2017 г. в ведомство поступило обращение Роснефти о наличии в действиях ПАО НМТП признаков злоупотребления доминирующим положением, в обращении указано, что при неизменной среднемесячной перевалке нефти в объеме 600 тыс. т, расходы компании на оплату услуг стивидора в 2015 г. увеличились на 48 млн руб. в месяц из-за девальвации рубля по отношению к доллару США. ФАС приняла решение о необходимости выдачи НМТП предписания о перечислении в федеральный бюджет дохода, полученного от монополистической деятельности. По сообщениям СМИ, компания не согласна с решением ФАС и намерена его обжаловать в судебном порядке.

( Читать дальше )

( Читать дальше )

Дикси - неэффективность выбранной стратегии развития

- 23 марта 2017, 12:33

- |

EBITDA «Дикси» в 2016 г. снизилась до 9,6 млрд руб., ниже прогноза

Ритейлер «Дикси» в 2016 году сократил показатель EBITDA до 9,6 млрд рублей с 13,47 млрд рублей в 2015 году, сообщает компания. В четвертом квартале EBITDA составила 2,2 млрд рублей против 5,5% за соответствующий период предыдущего года. Чистый убыток компании по итогам 2016 года составил 2,786 млрд рублей против 589 млн рублей чистой прибыли годом ранее. Четвертый квартал компания завершила с чистым убытком в 756 млн рублей против 624 млн рублей чистой прибыли за соответствующий период предыдущего года. Выручка компании по итогам 2016 года увеличилась на 14,3%, до 311,2 млрд рублей. В четвертом квартале этот показатель вырос на 4,2%, до 78,06 млрд рублей.

Ритейлер «Дикси» в 2016 году сократил показатель EBITDA до 9,6 млрд рублей с 13,47 млрд рублей в 2015 году, сообщает компания. В четвертом квартале EBITDA составила 2,2 млрд рублей против 5,5% за соответствующий период предыдущего года. Чистый убыток компании по итогам 2016 года составил 2,786 млрд рублей против 589 млн рублей чистой прибыли годом ранее. Четвертый квартал компания завершила с чистым убытком в 756 млн рублей против 624 млн рублей чистой прибыли за соответствующий период предыдущего года. Выручка компании по итогам 2016 года увеличилась на 14,3%, до 311,2 млрд рублей. В четвертом квартале этот показатель вырос на 4,2%, до 78,06 млрд рублей.

Результаты компании не совпали с консенсусом, оказавшись хуже ожиданий. В компании на фоне слабых результатов произошла смена менеджмента; все это косвенно свидетельствует о неэффективности выбранной стратегии развития, которая очевидно требует серьезных изменений.Промсвязьбанк

Какими будут дальнейшие действия Сафмар после приобретения М.Видео

- 23 марта 2017, 12:26

- |

М.Видео в 2016г увеличила чистую прибыль на 22%, до 5,5 млрд руб.

Чистая прибыль ритейлера М.Видео по МСФО в 2016 году выросла на 22% по сравнению с 2015 годом, до 5,546 млрд рублей, говорится в сообщении компании. EBITDA увеличилась на 17,1%, до 10,344 млрд рублей, рентабельность этого показателя составила 5,65% по сравнению с 5,46% годом ранее. Валовая прибыль повысилась на 10,3%, до 42,935 млрд рублей, валовая маржа снизилась до 23,4% с 24,1%. Чистая выручка М.Видео увеличилась на 13,3%, до 183,219 млрд рублей.

Чистая прибыль ритейлера М.Видео по МСФО в 2016 году выросла на 22% по сравнению с 2015 годом, до 5,546 млрд рублей, говорится в сообщении компании. EBITDA увеличилась на 17,1%, до 10,344 млрд рублей, рентабельность этого показателя составила 5,65% по сравнению с 5,46% годом ранее. Валовая прибыль повысилась на 10,3%, до 42,935 млрд рублей, валовая маржа снизилась до 23,4% с 24,1%. Чистая выручка М.Видео увеличилась на 13,3%, до 183,219 млрд рублей.

По нашим оценкам, оборот розничной торговли БТиЭ в 2016 году увеличился на 6,8% до 1,4 трлн руб., т.е. М.Видео росло быстрее рынка. В 2017 году мы ожидаем увеличения рынка на 7,2% до 1,5 трлн руб. и компания вполне может продолжить демонстрировать опережающие темпы роста. Однако для инвесторов сейчас наиболее важным является вопрос какими будут дальнейшие действия Сафмар после приобретения М.Видео и объявления выкупа бумаг с рынках. Будет ли объедение активов группы в сегменте БТиЭ и размещение их на биржеПромсвязьбанк

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания