SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Газпром - предложенный размер 7,89 руб. на акцию может быть скорректирован

- 14 апреля 2017, 12:58

- |

Правление Газпрома вчера рекомендовал совету директоров выплатить дивиденды за 2016 год в том же размере, что и в прошлом году — 7,89 руб. на акцию. Это соответствует коэффициенту выплат 45% из чистой прибыли по РСБУ за 2016 (Газпром еще не опубликовал финансовые показатели по МСФО за 2016).

Предложенные дивиденды предполагают доходность ~6%, что делает Газпром одной из самых привлекательных дивидендных историй в российском нефтегазовом секторе в этом году. Размер 7,89 руб. на акцию уже обсуждался ранее, в то время как в прошлом году совет директоров решил увеличить предложенные менеджментом дивиденды на 0,49 руб. на акцию. Вместе с тем мы считаем, что это еще не конец истории с дивидендами Газпрома в этом году, и предложенный размер 7,89 руб. на акцию может быть скорректирован. Мы считаем новость НЕЙТРАЛЬНОЙ на настоящий момент для акций Газпрома.АТОН

- комментировать

- 3

- Комментарии ( 0 )

Полюс выбрал удачное время для размещения акций, т.к. цены на золото вернулись к росту

- 14 апреля 2017, 12:43

- |

Полюс может разместить на Московской и Лондонской биржах 10% акций

Размещение акций Полюса, которое начали планировать еще в середине прошлого года, может состояться в ближайшее время. Полюс намеревается предложить инвесторам 10% в виде акций на Московской бирже и в виде расписок – на Лондонской в мае или июне, об этом написало агентство Bloomberg.

Размещение акций Полюса, которое начали планировать еще в середине прошлого года, может состояться в ближайшее время. Полюс намеревается предложить инвесторам 10% в виде акций на Московской бирже и в виде расписок – на Лондонской в мае или июне, об этом написало агентство Bloomberg.

Полюс выбрал вполне удачное время для размещения, т.к. цены на золото вернулись к росту и есть шансы, что металл преодолеет отметку в 1300 $/унц. С учетом того, что Полюс один из самых привлекательных активов в золоторудном секторе, спрос на его бумаги будет высокий. Текущая капитализация компании составляет 14,9 млрд долл., т.е. 10% стоят 1,49 млрд долл.Промсвязьбанк

Северсталь - ждем коррекции цен на стальной прокат, в 1 кв. 2017 года они, скорее всего, будут максимальными за год

- 14 апреля 2017, 12:33

- |

Северсталь в I квартале снизила выплавку стали на 2%, до 2,86 млн тонн

Северсталь в первом квартале 2017 года снизила производство стали на 2% к предыдущему кварталу — до 2,86 млн тонн, говорится в сообщении компании. Консолидированные продажи стальной продукции снизились на 9% к предыдущему кварталу и составили 2,53 млн тонн. Доля экспортных продаж выросла до 42% по сравнению с 38% в предыдущем квартале. Доля продукции с высокой добавленной стоимостью в структуре консолидированных продаж компании достигла 44% против 40% кварталом ранее.

Северсталь в первом квартале 2017 года снизила производство стали на 2% к предыдущему кварталу — до 2,86 млн тонн, говорится в сообщении компании. Консолидированные продажи стальной продукции снизились на 9% к предыдущему кварталу и составили 2,53 млн тонн. Доля экспортных продаж выросла до 42% по сравнению с 38% в предыдущем квартале. Доля продукции с высокой добавленной стоимостью в структуре консолидированных продаж компании достигла 44% против 40% кварталом ранее.

На фоне высокой базы 4 кв. 2016 года снижение продаж выглядит вполне закономерным. Отметим, что относительно 1 кв. 2016 года Северсталь показала увеличение реализации на 3%. Позитивным моментов является хороший рост цен реализации (в среднем на 9-18%), что полностью нивелирует сокращение физических объемов реализации. Правда, в 3-4 кв. мы ждем коррекции цен на стальной прокат, в 1 кв. 2017 года они, скорее всего, будут максимальными за год.Промсвязьбанк

Polymetal - FCF по итогам 2017 года может быть на уровне 277 млн долл., а чистая прибыль – 450 млн долл.

- 14 апреля 2017, 12:16

- |

Polymetal готов в 2017 г. направить на дивиденды весь FCF

Polymetal в 2017 году готов направить на дивиденды весь свободный денежный поток (FCF). Для выплат кредиторам свой FCF компания использовать не собирается. Вместо этого Polymetal будет привлекать «новые кредиты для рефинансирования старых»… Новая дивидендная политика Polymetal подразумевает выплату 50% скорректированной чистой прибыли по МСФО.

Polymetal в 2017 году готов направить на дивиденды весь свободный денежный поток (FCF). Для выплат кредиторам свой FCF компания использовать не собирается. Вместо этого Polymetal будет привлекать «новые кредиты для рефинансирования старых»… Новая дивидендная политика Polymetal подразумевает выплату 50% скорректированной чистой прибыли по МСФО.

По оценкам FCF компании по итогам 2017 года может быть на уровне 277 млн долл., а чистая прибыль – 450 млн долл. Таким образом, если Polymetal направит на дивиденды весь FCF, это будет почти на уровне 50% от чистой прибыли, т.е. согласуется с дивидендной политикой. Исходя из текущей цены акции компании, дивидендная доходность по ним может составить 4,7%.Промсвязьбанк

Газпрому удастся выплатить дивиденды меньше, чем это заложено Минфином в бюджет

- 14 апреля 2017, 12:01

- |

Правление Газпрома подтвердило желание выплатить за 2016 г. по 7,89 руб./ао — Минфин ждет по 18,86 руб.

Правление Газпрома в четверг на заседании по вопросам годового собрания подтвердило свое намерение рекомендовать совету директоров и годовому собранию выплатить дивиденды за 2016 год в размере 7,89 рубля на акцию (на уровне предыдущего года), сообщила пресс-служба Газпрома. В федеральный бюджет на текущий год заложены куда более высокие ожидания — 18,86 рубля на акцию (из расчета 50% от чистой прибыли по МСФО). С учетом предварительных оценок аналитиков прибыли Газпрома за 2016 год, предложения менеджмента Газпрома составляют порядка 20% прибыли по МСФО.

Правление Газпрома в четверг на заседании по вопросам годового собрания подтвердило свое намерение рекомендовать совету директоров и годовому собранию выплатить дивиденды за 2016 год в размере 7,89 рубля на акцию (на уровне предыдущего года), сообщила пресс-служба Газпрома. В федеральный бюджет на текущий год заложены куда более высокие ожидания — 18,86 рубля на акцию (из расчета 50% от чистой прибыли по МСФО). С учетом предварительных оценок аналитиков прибыли Газпрома за 2016 год, предложения менеджмента Газпрома составляют порядка 20% прибыли по МСФО.

Мы считаем, что и в это раз Газпрому удастся выплатить дивиденды меньше, чем это заложено Минфином в бюджет. Компания сможет аргументировать свою позицию ростом инвестиций на строительство трубопроводов (Сила Сибири, СЕГ-2, Турецкий поток). Исходя из текущей рыночной стоимости акций компании и объявленного правлением уровня выплат, дивидендная доходность бумаг Газпрома оценивается в 6,3%.Промсвязьбанк

Новая дивидендная политика повысила инвестиционную привлекательность Globaltrans

- 13 апреля 2017, 15:25

- |

Мы пересмотрели наши финансовые прогнозы для Globaltrans, после того как компания опубликовала на прошлой неделе сильные результаты по МСФО за 2016 и существенно улучшила свою дивидендную политику. В результате мы повысили нашу целевую цену до $8,4 за ГДР (с $6,0 за ГДР), исходя из курса 63,0 руб. за доллар, и изменили рекомендацию на ПОКУПАТЬ с Держать. Мы изменили наш взгляд на инвестиционную привлекательность Globaltrans по нескольким причинами: a) опубликованные результаты по МСФО показали, что доходы от полувагонов существенно перевешивают негативные тренды в сегменте вагонов-цистерн за счет высоких тарифов, и этот тренд сохранится в 2017; b) компания продемонстрировала превосходную операционную эффективность и контроль над затратами, что способствовало более сильному, чем ожидалось, росту EBITDA и EPS; c) компания улучшила дивидендную политику, которая теперь зависит от денежного потока. В результате компания вошла в топ-10 дивидендных российских историй с доходностью 9,5%. Сейчас акции компании торгуются с дивидендом до 21 апреля.

( Читать дальше )

МТС - одна из наиболее привлекательных дивидендных историй среди российских телекоммуникационных компаний

- 13 апреля 2017, 13:58

- |

Cовет директоров МТС рекомендовал выплатить по итогам 2016 г. дивиденды в размере 15,6 руб./акция

Вчера совет директоров МТС объявил о рекомендации акционерам утвердить дивиденды за 2016 г. в размере 15,6 руб./акция (эквивалентно 0,55 долл./АДР), или 31 млрд руб. в общей сумме. Дату закрытия реестра для получения предлагается установить на 10 июля.

Суммарные дивиденды в течение года могут составлять 20-26 руб./акция. При нынешних ценах доходность итоговых дивидендов за 2016 г. составит 5,2% для АДР и 5,7% для локальных акций. Дивидендная политика МТС, принятая в прошлом году, предполагает минимальный суммарный уровень выплат 20 руб./акция по итогам календарного года. При этом целевым показателем являются выплаты в размере 25-26 руб./акция, соответственно, промежуточные дивиденды во второй половине года могут составлять 10-11 руб./акция.

Вчера совет директоров МТС объявил о рекомендации акционерам утвердить дивиденды за 2016 г. в размере 15,6 руб./акция (эквивалентно 0,55 долл./АДР), или 31 млрд руб. в общей сумме. Дату закрытия реестра для получения предлагается установить на 10 июля.

Суммарные дивиденды в течение года могут составлять 20-26 руб./акция. При нынешних ценах доходность итоговых дивидендов за 2016 г. составит 5,2% для АДР и 5,7% для локальных акций. Дивидендная политика МТС, принятая в прошлом году, предполагает минимальный суммарный уровень выплат 20 руб./акция по итогам календарного года. При этом целевым показателем являются выплаты в размере 25-26 руб./акция, соответственно, промежуточные дивиденды во второй половине года могут составлять 10-11 руб./акция.

Подтверждаем рекомендацию ПОКУПАТЬ. Потребности материнской компании МТС АФК Система в получении денежных средств от МТС на уровень корпоративного центра по-прежнему высоки, и МТС в итоге остается одной из наиболее привлекательных дивидендных историй среди российских телекоммуникационных компаний, что поддерживается устойчивыми денежными потоками, генерируемыми оператором. Мы сохраняем рекомендацию ПОКУПАТЬ акции МТС.Уралсиб

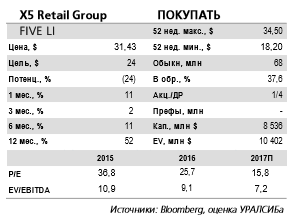

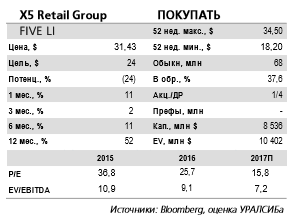

X5 Retail Group - соглашение позволит укрепить присутствие на рынке без существенных рисков

- 13 апреля 2017, 13:17

- |

В рамках партнерства с Центросоюзом может быть открыто до 1 тыс. магазинов

Сеть под совместным брендом КООП-Пятерочка будет создана в сельских регионах. Вчера X5 Retail Group объявила о заключении пятилетнего партнерского соглашения с Центральным союзом потребительских обществ (Центросоюз). В его рамках в течение трех лет может быть открыто около 1 тыс. магазинов под совместным брендом КООП-Пятерочка, преимущественно в отдаленных сельских районах. Также планируется до 2021 г. открыть до 5 тыс. точек продаж в магазинах Пятерочка в формате shop-in-shop по продаже фермерской продукции и продукции потребительских кооперативов.

Партнерство предполагается в основном на основе франчайзинга. X5 Retail Group предоставит доступ к своей базе поставщиков и окажет логистическую поддержку, а Центросоюз предоставит торговые помещения. Проект будет развиваться преимущественно на основе франчайзинга. На конец года торговая сеть Пятерочка насчитывала 8 363 магазина общей торговой площадью 3,3 млн кв. м. Сейчас у Центросоюза 27 тыс. действующих магазинов, преимущественно в сельской местности.

( Читать дальше )

Сеть под совместным брендом КООП-Пятерочка будет создана в сельских регионах. Вчера X5 Retail Group объявила о заключении пятилетнего партнерского соглашения с Центральным союзом потребительских обществ (Центросоюз). В его рамках в течение трех лет может быть открыто около 1 тыс. магазинов под совместным брендом КООП-Пятерочка, преимущественно в отдаленных сельских районах. Также планируется до 2021 г. открыть до 5 тыс. точек продаж в магазинах Пятерочка в формате shop-in-shop по продаже фермерской продукции и продукции потребительских кооперативов.

Партнерство предполагается в основном на основе франчайзинга. X5 Retail Group предоставит доступ к своей базе поставщиков и окажет логистическую поддержку, а Центросоюз предоставит торговые помещения. Проект будет развиваться преимущественно на основе франчайзинга. На конец года торговая сеть Пятерочка насчитывала 8 363 магазина общей торговой площадью 3,3 млн кв. м. Сейчас у Центросоюза 27 тыс. действующих магазинов, преимущественно в сельской местности.

( Читать дальше )

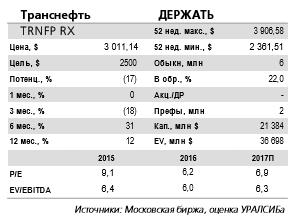

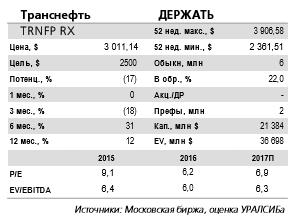

Транснефть - доходность может приблизиться к 5% при выплате 25% по МСФО.

- 13 апреля 2017, 12:53

- |

Менеджмент предлагает направить на дивиденды 25% чистой прибыли по МСФО

Директива по дивидендам в следующем месяце. Вчера вице-президент Транснефти Максим Гришанин сообщил, что менеджмент компании предложит правительству выплатить 25% прибыли 2016 г. по МСФО в виде дивидендов. При этом дивиденды на привилегированную и обыкновенную акции будут одинаковы. Гришанин ожидает, что правительство выпустит директиву членам совета директоров по вопросу о дивидендах в мае.

Транснефть могла бы внести значительный вклад в рост дивидендных доходов бюджета. Вчера первый вице-премьер Игорь Шувалов заявил, что правительство будет ориентировать контролируемые государством компании на выплату максимально возможных дивидендов до 50% чистой прибыли, но для некоторых компаний могут быть сделаны исключения Ранее министр финансов Антон Силуанов сообщил, что в случае увеличения коэффициентов выплат госкомпаниями до 50% доходы бюджета в 2017 г. увеличились бы на 200 млрд руб. По нашим расчетам, рост дивидендов Транснефти за 2016 г. с 25% до 50% чистой прибыли обеспечил бы 45 млрд руб., или 23% от дополнительных доходов бюджета.

( Читать дальше )

Директива по дивидендам в следующем месяце. Вчера вице-президент Транснефти Максим Гришанин сообщил, что менеджмент компании предложит правительству выплатить 25% прибыли 2016 г. по МСФО в виде дивидендов. При этом дивиденды на привилегированную и обыкновенную акции будут одинаковы. Гришанин ожидает, что правительство выпустит директиву членам совета директоров по вопросу о дивидендах в мае.

Транснефть могла бы внести значительный вклад в рост дивидендных доходов бюджета. Вчера первый вице-премьер Игорь Шувалов заявил, что правительство будет ориентировать контролируемые государством компании на выплату максимально возможных дивидендов до 50% чистой прибыли, но для некоторых компаний могут быть сделаны исключения Ранее министр финансов Антон Силуанов сообщил, что в случае увеличения коэффициентов выплат госкомпаниями до 50% доходы бюджета в 2017 г. увеличились бы на 200 млрд руб. По нашим расчетам, рост дивидендов Транснефти за 2016 г. с 25% до 50% чистой прибыли обеспечил бы 45 млрд руб., или 23% от дополнительных доходов бюджета.

( Читать дальше )

Мечел - продление контракта можно рассматривать с позитивной стороны

- 13 апреля 2017, 12:18

- |

Мечел поставит китайской Baosteel 1 млн т угля до марта 2018 г.

Мечел заключил контракт на поставку китайской сталелитейной компании Baosteel Resources (входит в China Baowu Steel) до 960 тыс. тонн коксующегося угля премиальных марок, добытого в Южной Якутии, с апреля 2017 года по март 2018 года, говорится в сообщении Мечела. Поставки будут осуществляться через принадлежащий Мечелу торговый порт Посьет. Цена будет определяться сторонами на ежемесячной основе. Объем поставок соответствует прошлогодним договоренностям.

Мечел заключил контракт на поставку китайской сталелитейной компании Baosteel Resources (входит в China Baowu Steel) до 960 тыс. тонн коксующегося угля премиальных марок, добытого в Южной Якутии, с апреля 2017 года по март 2018 года, говорится в сообщении Мечела. Поставки будут осуществляться через принадлежащий Мечелу торговый порт Посьет. Цена будет определяться сторонами на ежемесячной основе. Объем поставок соответствует прошлогодним договоренностям.

В прошлом году Мечел направил в адрес Baosteel Resources 15% от всего объема коксующегося угля, реализованного третьим лицам. Продление контракта можно рассматривать с позитивной стороны, особенно с учетом возобновившегося роста цен на коксующийся уголь из-за наводнения в Австралии. Мы считаем, что Китай, дабы диверсифицировать поставки, может увеличить закупки из России.Промсвязьбанк

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания