SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Экспортеры в фокусе. Роснефть, Лукойл, Газпром в числе фаворитов - Атон

- 24 октября 2018, 15:43

- |

Маркетинг в Москве

Экспортеры в приоритете, опасения санкций сохраняются, рубль под давлением

Российские институциональные инвесторы по-прежнему обеспокоены новыми антироссийскими санкциями со стороны США, которые все еще могут быть введены до конца года. Опасения несколько ослабли после того, как официальные представители правительства США заявили, что Сенат вряд ли сможет перейти к следующему раунду санкций до ноябрьских выборов. Это ставит рубль под серьезную угрозу дальнейшего ослабления к концу года, что будет усугубляться вероятными санкциями в отношении российского суверенного долга. В этой неустойчивой среде все фонды, кроме одного, предпочитают делать упор на экспортно-ориентированные секторы (нефть и газ, металлы и добыча) и снижать вложения в секторы, направленные на внутренний рынок (финансы, электроэнергетика, розничная торговля и телекоммуникации).

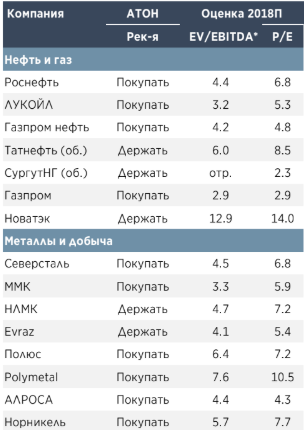

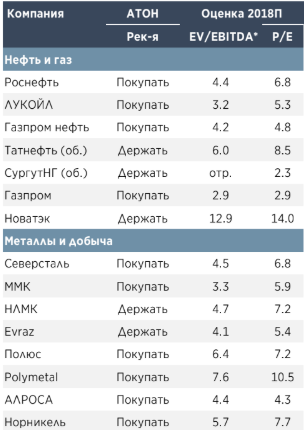

Нефть и газ: выше индекса, ROSN, LKOD и OGZD в числе фаворитов

Большинство фондов, с представителями которых мы встретились, имеет в своих портфелях долю российских нефтегазовых компаний выше индекса, отчасти из-за ожиданий ослабления рубля, но в большей степени из-за чрезвычайно высокой цены на нефть, особенно в рублевом выражении. Сочетание высокой цены на нефть и слабого рубля подразумевает не только очень сильные финансовые показатели во 2П18, но и, вероятно, феноменально высокую дивидендную доходность. Это может сделать привлекательными с точки зрения дивидендов некоторые акции, которые, как правило, не ассоциируются с высокими выплатами акционерам (например, Роснефть). Фаворитами большинства инвесторов являются Роснефть, ЛУКОЙЛ и Газпром.

Металлы и добыча: выше индекса, инвесторы наращивают позиции в экспортерах

Инвесторы стремятся диверсифицировать вложения и нарастить долю в экспортерах, чтобы обогнать бенчмарки, рост которых в основном обусловлен сильной динамикой нефтегазового сектора. Инициатива Белоусова по увеличению капзатрат пока не вызывает серьезных опасений: большинство инвесторов считают невысокой вероятность жесткого сценария (финансирования крупномасштабных непрофильных проектов). А вот риск санкций гораздо более реален для некоторых имен, таких как Полюс, и это отталкивает инвесторов, несмотря на привлекательную оценку. На наш взгляд, дивидендная доходность выше 10% оправдывает вложения в стальные компании, несмотря на предстоящее замедление роста.

Банки и финансы: Сбербанк и TCS Group в поле зрения, но не в центре внимания

Инвесторы держат Сбербанк как основную «голубую фишку» российского рынка, но вложения в акции компании не так высоки, как год назад. Инвесторы считают, что политические риски могут ограничить ралли в бумагах Сбербанка в ближайшие месяцы, но они готовы докупать бумаги на сильных снижениях. TCS Group – еще один фаворит в финансовом секторе: бизнес-модель компании выглядит великолепно, рост EPS впечатляет. Мы не увидели большого интереса к Московской бирже: инвесторов разочаровало решение компании не выплачивать промежуточные дивиденды. В ВТБ инвесторам не нравится снижение коэффициентов достаточности капитала.

Электроэнергетика: фокус на Юнипро, клиентов удивило ралли в Россетях

Юнипро оказалась в центре внимания после того, как компания организовала посещение своей Березовской ГРЭС. Для некоторых инвесторов Юнипро – единственная компания, представляющая сектор электроэнергетики в портфеле. Россети стали еще одной темой для обсуждения после непривычного, но сильного ралли в акциях в начале октября. В целом приоритетом инвесторов в секторе электроэнергетики являются дивиденды.

Нефть и газ

Роснефть (ПОКУПАТЬ)

Высокая цена на нефть, наряду с опережающими темпами наращивания добычи после ослабления ограничений по соглашению ОПЕК+, делает инвестиционный профиль Роснефти особенно привлекательным; при этом компания продолжает выигрывать от благоприятной макроэкономической конъюнктуры. Роснефть сохраняет значительную долговую нагрузку, что означает, что ее чистая прибыль особенно зависит от роста цен на нефть. Следовательно, впервые с момента приобретения ТНК-ВР в 2013 акции Роснефти привлекательны в качестве дивидендной возможности – сейчас компания предлагает дивидендную доходность, сопоставимую с лидером по дивидендам в нефтяной отрасли – ЛУКОЙЛом.

ЛУКОЙЛ (ПОКУПАТЬ)

Являясь вторым по величине производителем нефти в России и крупной частной российской компанией, ЛУКОЙЛ продолжает быть популярным среди инвесторов. Компания выигрывает от высоких цен на нефть благодаря следующим факторам: 1). большая доля гринфилд-проектов с налоговыми льготами; 2). высокая доля нефтепереработки, которая по определению чувствительна к цене на нефть в действующей системе налогообложения. Четко сформулированная и предсказуемая дивидендная политика ЛУКОЙЛа традиционно привлекает инвесторов и стимулирует их держать значительную долю акций компании в портфелях в текущей конъюнктуре цен на нефть.

Газпром (ПОКУПАТЬ)

Значительное внимание во время наших встреч было сосредоточено на Газпроме. Ключевой вопрос, который мы ожидали, и на который можно легко ответить – верим ли мы в сокращение капзатрат после 2019 (когда будут завершены ключевые проекты), а также что будет происходить с FCF Газпрома с 2020. Второй по популярности была тема дивидендов, в отношении которых людей можно разделить на два лагеря. Есть те, кто не ожидает повышения дивидендов после 2019, предполагая, что весь дополнительный FCF будет изъят через усиление налогообложения, например, через повышение НДПИ. Альтернативный лагерь, к которому мы относим и себя, считает, что рост FCF будет отражен в пропорциональном увеличении дивидендов. Пример Газпром нефти, повышающей коэффициент выплаты, служит хорошим показателем того, что рано или поздно Газпром должен будет последовать этому примеру и также повысить коэффициент выплат. Кроме того, большинство держателей Газпрома согласились с тем, что он отстает в ралли цен на нефть, и теперь начинает наращивать темпы. Отопительный сезон начинается, и, следовательно, Газпром, который характеризуется цикличностью, должен быть поддержан продолжающимся ростом объемов поставок газа на европейские рынки. Лишь несколько человек выразили озабоченность по поводу баланса капзатрат/FCF после 2019, и они были довольно пессимистичны, отмечая высокие риски участия Газпрома в дополнительных инвестпроектах, оказывающих давление на FCF за счет капзатрат, которые в конечном итоге упадут не так сильно. Отсутствие уверенности в санкциях в отношении Северного потока-2 и судьба этого проекта также вызывают озабоченность инвесторов.

Новатэк (ДЕРЖАТЬ)

Здесь мы столкнулись со значительным разбросом мнений. Некоторые инвесторы разделяют нашу точку зрения, что ралли в Новатэке было исчерпывающим, и что акции, несомненно, должны сбавить обороты несмотря на ралли в нефти. Кроме того, ралли в акциях в значительной степени стимулировалось техническими факторами, которые имели мало общего с фундаментальными, например, закрытие коротких позиций. На наш взгляд, сейчас акции Новатэка оценены справедливо, и предлагают ограниченный потенциал роста. Другие инвесторы не согласились с нами: по их мнению, справедливая стоимость Новатэка должна быть выше за счет более высокой оценки Арктик СПГ-2. Они считают, что это следующий фактор роста стоимости Новатэка (с чем мы согласны), и что он должен приблизиться к оценке, подразумеваемой сделкой Total, в рамках которой компания заплатила $2.55 млрд за 10%. Это добавило бы $33 на GDR к нашей целевой цене по сумме частей ($184/GDR). Основным аргументом в пользу такого подхода (напомним, мы оцениваем АСПГ-2 в нашей модели NPV, исходя из долгосрочного прогноза цены Brent в $70/барр.) является то, что этот проект сильно отличается от Ямал СПГ. В отличие от последнего – и любого стандартного инвестиционного проекта в классическом смысле – он начинается с положительных денежных потоков, а не с этапа капзатрат. Новатэк продает доли в этом проекте своим партнерам, тем самым привлекая средства заранее, перед началом инвестиционной фазы.

Татнефть (ДЕРЖАТЬ для обыкновенных и привилегированных акций)

Почти всем нравится Татнефть! Компания заботится о своей рыночной капитализации, предлагая одну из самых высоких дивидендных доходностей в российском нефтегазовом секторе – если не самую высокую – фактически, направляя 100% своего располагаемого FCF на дивиденды. Высокие цены на нефть лишь добавляют привлекательности, обеспечивая двузначную дивидендную доходность как по обыкновенным, так и по привилегированным акциям. Тем не менее, почти все наши собеседники выразили сомнения в довольно оптимистичном прогнозе FCF, недавно представленном компанией в новой Стратегии 2030. Мы считаем эту претензию разумной, т.к. Татнефть использует довольно умеренные макроэкономические прогнозы, существенно отличные от спот-цен на Brent или курса рубля.

Газпром нефть (ПОКУПАТЬ)

Низкая ликвидность из-за ограниченного числа акций в свободном обращении остается проблемой, но большинство фондов, с которыми мы встретились, являются держателями акций Газпром нефти и поинтересовались нашим взглядом на компанию. Людям нравится ее корпоративное управление, сильный менеджмент и большая доля гринфилдов с льготным режимом налогообложения. Последнее, наряду с завершением инвестиционного цикла, уже привело к солидному FCF по мере роста добычи на гринфилдах. Это нашло отражение в растущем коэффициенте выплат, который делает акции Газпром нефти одной из самых привлекательных дивидендных историй в секторе – бумага предлагает доходность около 7%, по нашим оценкам.

Сургутнефтегаз (ДЕРЖАТЬ для обыкновенных акций и ПОКУПАТЬ для привилегированных)

Привилегированные акции Сургутнефтегаза также были в центре обсуждений: компания является традиционным индикатором курса рубля и крупнейшим бенефициаром в периоды его ослабления за счет своих дивидендов. Мы не заметили большого интереса к обсуждению обыкновенных акций компании, несмотря на то, что они отстали от рынка, и все еще торгуются в минусе с начала года.

Электроэнергетика

Юнипро (ПОКУПАТЬ) – в центре внимания

Юнипро была ключевой темой в секторе электроэнергетики на каждой встрече. Это не стало неожиданностью, т.к. компания недавно организовала поездку на Березовскую ГРЭС, где наглядно продемонстрировала работы по реконструкции поврежденного энергоблока No3 мощностью 800 МВт. Мы приняли участие в этой поездке (см. наш отчет «Юнипро: посещение Березовской ГРЭС» от 2 октября). Поскольку перезапуск блока в 3К19 уже не за горами, инвесторы обращают все больше внимания на Юнипро, которая уже продемонстрировала неплохое ралли после этой поездки и представленной менеджментом Юнипро новой информации. Инвесторам нравится дивидендный профиль компании, который будет далее усилен перезапуском энергоблока Березовской ГРЭС. Единственный вопрос и мотив для беспокойства – планы капзатрат на модернизацию: они остаются неясными, поскольку компания готовится принять участие в первом аукционе по модернизации мощности. После этого компания уточнит свои планы капзатрат, а также представит новую дивидендную политику, в которой должен быть учтен существующий FCF, а также планируемые капзатраты на модернизацию старых мощностей.

Россети (ДЕРЖАТЬ для обыкновенных акций, ПРОДАВАТЬ – для привилегированных) – Кто покупает?

Россети также были в центре внимания в свете недавней статьи Коммерсанта о возможной новой эмиссии акций компанией в пользу инвесторов, а не государства, что являлось стандартной практикой Россетей в течение многих лет. Самый популярный вопрос – кто поверил статье: судя по динамике обыкновенных акций, которые выросли с 0.70 до 0.80 руб. всего за один день, покупатели нашлись быстро. Наш вывод состоит в том, что московские институциональные инвесторы, вкладывающиеся в российские акции, не «купились» на эту историю. Кроме того, большинство заявило, что акции, скорее всего, будут выпущены в пользу Ростеха, который ранее проявлял интерес к участию в акционерном капитале Россетей, а не размещены на открытом рынке. Кроме того, наши собеседники не видят рыночной истории в этой компании и находят ее малоинтересной с точки зрения дивидендов. Некоторые инвесторы были настроены еще более критично, заявив, что программа капзатрат Россетей разрушает акционерную стоимость компании, т.к. роста EBITDA недостаточно, чтобы оправдать очень капиталоемкие проекты компании. Тем не менее, те же инвесторы с удовольствием вкладываются в дочерние компании Россетей (например, ФСК или некоторые МРСК) в целях получения дивидендов.

Интер РАО (ДЕРЖАТЬ)

Традиционно Интер РАО подвергается серьезной критике за умеренную дивидендную политику, которая с трудом поддается объяснению с точки зрения логики обычных инвесторов, учитывая высокий FCF компании, денежные средства свыше 100 млрд руб. и отсутствие долга. Мы пришли к выводу, что многие инвесторы уже свыклись с возможностью консолидации Интер РАО Калининградских ТЭЦ, которые недавно были профинансированы, построены и введены в эксплуатацию крупным акционером компании – Роснефтегазом. «Консолидация» в данном контексте означает, что Интер РАО может «распечатать» свою денежную подушку, чтобы заплатить Роснефтегазу, и перевести построенные электростанции на свой баланс. Хотя они расположены в Калининградском эксклаве, который не имеет рынка электроэнергии (он не входит в первую ценовую зону), некоторые инвесторы считают этот сценарий положительным, т.к. он помог бы увеличить чистую прибыль Интер РАО, что в свою очередь подстегнуло бы дивиденды, которые рассчитываются на основе нескорректированной чистой прибыли. Как всегда, многое зависит от цены, которую Интер РАО заплатит за эти электростанции. Кроме того, некоторые инвесторы поделились мнением, что погашение значительного объема казначейских акций компании (29.4%) приведет к быстрому росту цены акций Интер РАО как минимум в два раза. Большинство инвесторов согласны с тем, что компания торгуется по очень низким мультипликаторам (EV/EBITDA 2018 ниже 3.0x), учитывая качество ее активов, уровень корпоративного управления, отсутствие долга и т. д., но что отсутствие катализаторов и изменений в ее дивидендной политике помешает переоценке акций, по крайней мере, пока.

Энел Россия (ДЕРЖАТЬ)

Большинство инвесторов купили акции после распродажи, во время которой цена упала до 1.0 руб., и компания продолжает пользоваться популярностью за счет своих дивидендов. Несмотря на некоторое восстановление до 1.10 руб., она по-прежнему предлагает двузначную дивидендную доходность, что в российском электроэнергетическом секторе встречается довольно редко. Возможная продажа Рефтинской ГРЭС, которая остается на повестке дня Энел России, продолжает настораживать. Инвесторы считают маловероятным, что компания выплатит специальные дивиденды после ее продажи: компания может направить большую часть денежных средств на финансирование своих проектов в области ветроэнергетики. Тем не менее, сделка может способствовать росту регулярных дивидендов, поскольку продажа может повлиять на отчет о прибылях и убытках и, следовательно, на чистую прибыль по МСФО. С другой стороны, продажа Рефтинской ГРЭС, на которую приходится около 40% годовой EBITDA Энел Россия, ухудшит инвестиционный профиль компании, значительно сократив бизнес, финансовые показатели и денежный поток компании. Ситуация может далее усугубиться истечением срока действия двух проектов ДПМ в 2020, что приведет к заметному снижению прибыли с 2021. Ветровые проекты в рамках ДПМ должны частично компенсировать этот эффект, но только в 2022, когда оба ветровых проекта достигнут полной мощности. Любое увеличение дивидендов после сделки продажи Рефтинской ГРЭС будет иметь довольно кратковременное влияние на цену акций; это будет разовый аномально высокий дивиденд, а будущие дивиденды окажутся под давлением.

РусГидро (ДЕРЖАТЬ)

Многие институциональные инвесторы все чаще приглядываются к этой компании после серьезной коррекции акций с начала года, но оптимизм остается сдержанным, а акции РусГидро еще не тянут на «Покупать». Возможное исключения акций из индекса MSCI Russia в ноябре может поспособствовать еще большему снижению акций. Неэффективность дальневосточного бизнеса и серия размещений в пользу государства для финансирования новой высоковольтной ЛЭП на Чукотке – еще две причины, сдерживающие энтузиазм инвесторов в отношении инвестиционного профиля РусГидро. Отсутствие предсказуемой дивидендной политики (в настоящее время РусГидро выплачивает дивиденды на основе отчетной чистой прибыли, на которую в значительной степени влияют волатильные убытки от обесценения основных средств и переоценка форвардных контрактов с ВТБ) также не добавляет привлекательности РусГидро.

Компании Газпром энергохолдинга (ПЕРЕСМОТР)

Завершение проектов ДПМ, которое уже начало отрицательно сказываться на финансовых показателях в случае Мосэнерго и ТГК-1, делает предпочтительной ОГК- 2. Инвесторы выразили недовольство непривлекательными предложениями по выплате дивидендов трех компаний, особенно с учетом того, что большая часть новых проектов мощности уже введена в эксплуатацию. Еще одним предметом обеспокоенности остается уровень корпоративного управления.

Металлы и добыча

Металлы и добыча: выше индекса, инвесторы наращивают позиции в экспортерах

Почти все инвесторы ожидают ослабления рубля к концу года и, следовательно, продолжают наращивать позиции в экспортерах, которые выигрывают от обесценения национальной валюты и менее подвержены влиянию слабости внутренней экономики. Нефтегазовый сектор, который показал сильную динамику, имеет вес более 50% в основном индексе-бенчмарке, поэтому инвесторы увеличили вложения в металлургию – еще один крупный экспортный сектор – надеясь обогнать акции нефтегазовых компаний. Инициатива Белоусова по наращиванию капзатрат, похоже, не вызывает сильных опасений у инвесторов, т.к. большинство из них не верят в реализацию самого жесткого сценария – финансирование крупномасштабных мегапроектов, таких как мост до Сахалина и другие.

Полюс Золото: угроза санкций перевешивает дешевую оценку

Оценка Полюса очень привлекательна – он торгуется с дисконтом 15% к Polymetal и 34% к мировым аналогам крупной капитализации. Однако опасения по поводу санкций оказались на удивление сильны: хотя включение в санкционный список не оказало бы прямого воздействия на продажи, оно могло бы привести к снижению рыночной капитализации не менее чем на 30%. Присутствие Полюса на мировом рынке золота составляет всего 2% против 9% на рынке первичного алюминия у РУСАЛа, и поэтому инвесторы считают, что у США не будет особых мотивов быстро снимать санкции, если они будут введены. Наконец, взгляд рынка на цены на золото варьируется от нейтрального до негативного.

Стальные компании: ДЕРЖАТЬ для дивидендов, но есть соблазн сократить позиции

Дивидендные доходности выше 10% выглядят очень привлекательно и оправдывают рекомендацию Держать по акциям стальных компаний, несмотря на известные препятствия – потенциальные санкции и торговые войны США и Китая. Мы не заметили смещения предпочтений в сторону какой-то конкретной компании: некоторые инвесторы считают наиболее важной интеграцию (Северсталь), некоторые – международное присутствие и органический рост (НЛМК), а других привлекает дешевая оценка (ММК).

АЛРОСА: тихая гавань в период турбулентности

АЛРОСА представляется «безопасной гаванью» в металлургическом секторе. Два крупнейших производителя в мире – АЛРОСА и De Beers – контролируют 50% рынка и имеют уникальные отношения со своими долгосрочными клиентами, которые фактически являются ценополучателями. Это делает акции АЛРОСА идеальной ставкой на ослабление рубля, обеспечивающей защиту от таких рисков, как эскалация торговых войн США и Китая. Кроме того, США являются крупнейшим потребителем бриллиантов в мире (40%), поэтому вводить санкции в отношении АЛРОСА – крупнейшего производителя алмазов – представляется нерациональным.

Норникель: ставка на восстановление цен, стимулы Китая

На спот-ценах оценка Норникеля не выглядит дешевой: акции торгуются с мультипликатором EV/EBITDA 2019 5.7x против 5.1x у аналогов. В связи с этим инвесторы, которые покупают Норникель, считают, что цены на никель восстановятся: запасы металла продолжают снижаться, предполагая сохраняющийся дефицит на рынке. Кроме того, инвесторы считают, что Китай может одобрить очередной раунд своей многомиллиардной инфраструктурной программы для стимулирования внутреннего потребления (особенно сейчас, когда экспортные рынки закрываются). Такой шаг не нов для страны, которая имеет более $3 трлн международных резервов.

Распадская: неожиданный интерес к этой неликвидной истории

Прогнозы по коксующемуся углю улучшились, и Распадская вернулась на радары инвесторов, несмотря на относительно низкую ликвидность (всего $2 млн/день). Мы столкнулись со стандартными вопросами по компании, однако прогноз по дивидендам и вероятность выкупа (перед перестановками в угольном дивизионе на уровне Evraz) на данный момент являются всего лишь слухами и спекуляциями.

Банки и финансы

Сбербанк

У наших клиентов было не так много вопросов по Сбербанку, т.к. его инвестиционный профиль и потенциальные катализаторы роста очевидны: потенциальное улучшение настроений инвесторов в отношении России, снижение политического риска и ожидания существенных дивидендов за 2018. Большинство инвесторов в своих портфелях приписывают акциям Сбербанка долю ниже или близкую к индексу, и совсем немногие имеют долю выше индекса. Это связано с тем, что политические риски остаются высокими, и нет четкой видимости относительно того, когда они снизятся и снизятся ли вообще. Тем не менее многие инвесторы считают, что продажа Denizbank важна для размера дивидендов. По нашему мнению, независимо от сделки Сбербанк с большой вероятностью выплатит высокие дивиденды в размере 18 руб. за акцию, т.к. его коэффициентов капитала достаточно, чтобы это сделать.

ВТБ

Существенного интереса к банку нет, хотя некоторые инвесторы имеют ограниченные объемы его бумаг для поддержания бенчмарков. Инвесторы согласны с тем, что ВТБ выглядит более дешевым по мультипликаторам по сравнению со Сбербанком (скорректированный P/BV 0.5x против 1.0x), но его ROE также более чем в два раза ниже, чем у Сбербанка (10% против 23%), и поэтому его оценка выглядит относительно справедливой. Оба банка имеют сопоставимые дивидендные доходности на уровне 9- 10%, но коэффициенты достаточности капитала у ВТБ слабее, чем у Сбербанка, и, следовательно, есть риск, что правительство может освободить ВТБ от соблюдения коэффициента выплат 50% для госкомпаний.

TCS Group

Многим инвесторам нравится TCS Group, и они держат бумаги в своих портфелях в качестве долгосрочной инвестиции. Только российские пенсионные фонды не могут покупать акции TCS, т.к. они торгуются на Лондонской бирже. В целом, инвесторам нравится бизнес-модель TCS, ее продукты и впечатляющий рост EPS, который должен вырасти по меньшей мере на 25% г/г в 2019, по нашим оценкам. Инвесторы согласны с нашим мнением о том, что имея всего 4.5 млн кредитных счетов против более чем 100 млн у Сбербанка, TCS Group может легко удвоить эту цифру в течение 3-4 лет.

Московская биржа

В последнее время инвесторы не проявляли большого интереса к компании и, как правило, либо имеют небольшую долю ее акций в своих портфелях, либо вообще не держат их. Они не рассматривают Московскую биржу как привлекательную дивидендную историю на данный момент, учитывая доходность менее 8% — ниже, чем предлагают многие другие российские компании. Более того, есть риск, что Московская биржа может снизить коэффициент выплат за 2018, а фактическая дивидендная доходность будет еще ниже: компания решила не выплачивать дивиденды за 1П18, что оставило негативное впечатление у рынка. Мы подчеркиваем, что Московская биржа выигрывает от роста волатильности торгов, но что процентные ставки были встречены без энтузиазма, т.к. инвесторы считают, что она уже выглядит довольно дорогостоящей по мультипликаторам (P/E 10.0x, по нашим оценкам).

Недвижимость

Инвесторы неожиданно задавали много вопросов относительно рынка недвижимости, и, в частности о Группе ЛСР и Группе Эталон, несмотря на слабую динамику акций с начала года и ограниченную ликвидность. В то же время многие инвесторы держат эти акции в своих портфелях в качестве ставки на внутренний рынок и прямых бенефициаров падения процентных ставок в России. У нас создалось впечатление, что многие инвесторы не понимают, что происходит в российском секторе недвижимости, и как следует оценивать девелоперов. Мы предпочитаем Эталон Группе ЛСР из-за его более низкой долговой нагрузки и более сильных денежных потоков. В целом инвесторы согласны с этим взглядом, но многие из них выразили озабоченность по поводу структуры акционеров Эталона. Неясно, кто будет владеть и управлять компанией в долгосрочной перспективе: семья Заренковых или менеджмент, и кто может быть заинтересован в покупке доли Заренкова. Эталон может вернуться в поле зрения инвесторов, когда появится больше ясности по этому вопросу.

Мы встретились с десятью крупнейшими российскими институциональными инвесторами в Москве, чтобы поделиться нашими взглядами на российский рынок акций. Мы также воспользовались случаем, чтобы услышать мнения управляющих российских фондов о текущей ситуации на рынке и их мысли по конкретным секторам и отдельным компаниям. В данном отчете мы представляем наши основные выводы.АТОН

Экспортеры в приоритете, опасения санкций сохраняются, рубль под давлением

Российские институциональные инвесторы по-прежнему обеспокоены новыми антироссийскими санкциями со стороны США, которые все еще могут быть введены до конца года. Опасения несколько ослабли после того, как официальные представители правительства США заявили, что Сенат вряд ли сможет перейти к следующему раунду санкций до ноябрьских выборов. Это ставит рубль под серьезную угрозу дальнейшего ослабления к концу года, что будет усугубляться вероятными санкциями в отношении российского суверенного долга. В этой неустойчивой среде все фонды, кроме одного, предпочитают делать упор на экспортно-ориентированные секторы (нефть и газ, металлы и добыча) и снижать вложения в секторы, направленные на внутренний рынок (финансы, электроэнергетика, розничная торговля и телекоммуникации).

Нефть и газ: выше индекса, ROSN, LKOD и OGZD в числе фаворитов

Большинство фондов, с представителями которых мы встретились, имеет в своих портфелях долю российских нефтегазовых компаний выше индекса, отчасти из-за ожиданий ослабления рубля, но в большей степени из-за чрезвычайно высокой цены на нефть, особенно в рублевом выражении. Сочетание высокой цены на нефть и слабого рубля подразумевает не только очень сильные финансовые показатели во 2П18, но и, вероятно, феноменально высокую дивидендную доходность. Это может сделать привлекательными с точки зрения дивидендов некоторые акции, которые, как правило, не ассоциируются с высокими выплатами акционерам (например, Роснефть). Фаворитами большинства инвесторов являются Роснефть, ЛУКОЙЛ и Газпром.

Металлы и добыча: выше индекса, инвесторы наращивают позиции в экспортерах

Инвесторы стремятся диверсифицировать вложения и нарастить долю в экспортерах, чтобы обогнать бенчмарки, рост которых в основном обусловлен сильной динамикой нефтегазового сектора. Инициатива Белоусова по увеличению капзатрат пока не вызывает серьезных опасений: большинство инвесторов считают невысокой вероятность жесткого сценария (финансирования крупномасштабных непрофильных проектов). А вот риск санкций гораздо более реален для некоторых имен, таких как Полюс, и это отталкивает инвесторов, несмотря на привлекательную оценку. На наш взгляд, дивидендная доходность выше 10% оправдывает вложения в стальные компании, несмотря на предстоящее замедление роста.

Банки и финансы: Сбербанк и TCS Group в поле зрения, но не в центре внимания

Инвесторы держат Сбербанк как основную «голубую фишку» российского рынка, но вложения в акции компании не так высоки, как год назад. Инвесторы считают, что политические риски могут ограничить ралли в бумагах Сбербанка в ближайшие месяцы, но они готовы докупать бумаги на сильных снижениях. TCS Group – еще один фаворит в финансовом секторе: бизнес-модель компании выглядит великолепно, рост EPS впечатляет. Мы не увидели большого интереса к Московской бирже: инвесторов разочаровало решение компании не выплачивать промежуточные дивиденды. В ВТБ инвесторам не нравится снижение коэффициентов достаточности капитала.

Электроэнергетика: фокус на Юнипро, клиентов удивило ралли в Россетях

Юнипро оказалась в центре внимания после того, как компания организовала посещение своей Березовской ГРЭС. Для некоторых инвесторов Юнипро – единственная компания, представляющая сектор электроэнергетики в портфеле. Россети стали еще одной темой для обсуждения после непривычного, но сильного ралли в акциях в начале октября. В целом приоритетом инвесторов в секторе электроэнергетики являются дивиденды.

Нефть и газ

Роснефть (ПОКУПАТЬ)

Высокая цена на нефть, наряду с опережающими темпами наращивания добычи после ослабления ограничений по соглашению ОПЕК+, делает инвестиционный профиль Роснефти особенно привлекательным; при этом компания продолжает выигрывать от благоприятной макроэкономической конъюнктуры. Роснефть сохраняет значительную долговую нагрузку, что означает, что ее чистая прибыль особенно зависит от роста цен на нефть. Следовательно, впервые с момента приобретения ТНК-ВР в 2013 акции Роснефти привлекательны в качестве дивидендной возможности – сейчас компания предлагает дивидендную доходность, сопоставимую с лидером по дивидендам в нефтяной отрасли – ЛУКОЙЛом.

ЛУКОЙЛ (ПОКУПАТЬ)

Являясь вторым по величине производителем нефти в России и крупной частной российской компанией, ЛУКОЙЛ продолжает быть популярным среди инвесторов. Компания выигрывает от высоких цен на нефть благодаря следующим факторам: 1). большая доля гринфилд-проектов с налоговыми льготами; 2). высокая доля нефтепереработки, которая по определению чувствительна к цене на нефть в действующей системе налогообложения. Четко сформулированная и предсказуемая дивидендная политика ЛУКОЙЛа традиционно привлекает инвесторов и стимулирует их держать значительную долю акций компании в портфелях в текущей конъюнктуре цен на нефть.

Газпром (ПОКУПАТЬ)

Значительное внимание во время наших встреч было сосредоточено на Газпроме. Ключевой вопрос, который мы ожидали, и на который можно легко ответить – верим ли мы в сокращение капзатрат после 2019 (когда будут завершены ключевые проекты), а также что будет происходить с FCF Газпрома с 2020. Второй по популярности была тема дивидендов, в отношении которых людей можно разделить на два лагеря. Есть те, кто не ожидает повышения дивидендов после 2019, предполагая, что весь дополнительный FCF будет изъят через усиление налогообложения, например, через повышение НДПИ. Альтернативный лагерь, к которому мы относим и себя, считает, что рост FCF будет отражен в пропорциональном увеличении дивидендов. Пример Газпром нефти, повышающей коэффициент выплаты, служит хорошим показателем того, что рано или поздно Газпром должен будет последовать этому примеру и также повысить коэффициент выплат. Кроме того, большинство держателей Газпрома согласились с тем, что он отстает в ралли цен на нефть, и теперь начинает наращивать темпы. Отопительный сезон начинается, и, следовательно, Газпром, который характеризуется цикличностью, должен быть поддержан продолжающимся ростом объемов поставок газа на европейские рынки. Лишь несколько человек выразили озабоченность по поводу баланса капзатрат/FCF после 2019, и они были довольно пессимистичны, отмечая высокие риски участия Газпрома в дополнительных инвестпроектах, оказывающих давление на FCF за счет капзатрат, которые в конечном итоге упадут не так сильно. Отсутствие уверенности в санкциях в отношении Северного потока-2 и судьба этого проекта также вызывают озабоченность инвесторов.

Новатэк (ДЕРЖАТЬ)

Здесь мы столкнулись со значительным разбросом мнений. Некоторые инвесторы разделяют нашу точку зрения, что ралли в Новатэке было исчерпывающим, и что акции, несомненно, должны сбавить обороты несмотря на ралли в нефти. Кроме того, ралли в акциях в значительной степени стимулировалось техническими факторами, которые имели мало общего с фундаментальными, например, закрытие коротких позиций. На наш взгляд, сейчас акции Новатэка оценены справедливо, и предлагают ограниченный потенциал роста. Другие инвесторы не согласились с нами: по их мнению, справедливая стоимость Новатэка должна быть выше за счет более высокой оценки Арктик СПГ-2. Они считают, что это следующий фактор роста стоимости Новатэка (с чем мы согласны), и что он должен приблизиться к оценке, подразумеваемой сделкой Total, в рамках которой компания заплатила $2.55 млрд за 10%. Это добавило бы $33 на GDR к нашей целевой цене по сумме частей ($184/GDR). Основным аргументом в пользу такого подхода (напомним, мы оцениваем АСПГ-2 в нашей модели NPV, исходя из долгосрочного прогноза цены Brent в $70/барр.) является то, что этот проект сильно отличается от Ямал СПГ. В отличие от последнего – и любого стандартного инвестиционного проекта в классическом смысле – он начинается с положительных денежных потоков, а не с этапа капзатрат. Новатэк продает доли в этом проекте своим партнерам, тем самым привлекая средства заранее, перед началом инвестиционной фазы.

Татнефть (ДЕРЖАТЬ для обыкновенных и привилегированных акций)

Почти всем нравится Татнефть! Компания заботится о своей рыночной капитализации, предлагая одну из самых высоких дивидендных доходностей в российском нефтегазовом секторе – если не самую высокую – фактически, направляя 100% своего располагаемого FCF на дивиденды. Высокие цены на нефть лишь добавляют привлекательности, обеспечивая двузначную дивидендную доходность как по обыкновенным, так и по привилегированным акциям. Тем не менее, почти все наши собеседники выразили сомнения в довольно оптимистичном прогнозе FCF, недавно представленном компанией в новой Стратегии 2030. Мы считаем эту претензию разумной, т.к. Татнефть использует довольно умеренные макроэкономические прогнозы, существенно отличные от спот-цен на Brent или курса рубля.

Газпром нефть (ПОКУПАТЬ)

Низкая ликвидность из-за ограниченного числа акций в свободном обращении остается проблемой, но большинство фондов, с которыми мы встретились, являются держателями акций Газпром нефти и поинтересовались нашим взглядом на компанию. Людям нравится ее корпоративное управление, сильный менеджмент и большая доля гринфилдов с льготным режимом налогообложения. Последнее, наряду с завершением инвестиционного цикла, уже привело к солидному FCF по мере роста добычи на гринфилдах. Это нашло отражение в растущем коэффициенте выплат, который делает акции Газпром нефти одной из самых привлекательных дивидендных историй в секторе – бумага предлагает доходность около 7%, по нашим оценкам.

Сургутнефтегаз (ДЕРЖАТЬ для обыкновенных акций и ПОКУПАТЬ для привилегированных)

Привилегированные акции Сургутнефтегаза также были в центре обсуждений: компания является традиционным индикатором курса рубля и крупнейшим бенефициаром в периоды его ослабления за счет своих дивидендов. Мы не заметили большого интереса к обсуждению обыкновенных акций компании, несмотря на то, что они отстали от рынка, и все еще торгуются в минусе с начала года.

Электроэнергетика

Юнипро (ПОКУПАТЬ) – в центре внимания

Юнипро была ключевой темой в секторе электроэнергетики на каждой встрече. Это не стало неожиданностью, т.к. компания недавно организовала поездку на Березовскую ГРЭС, где наглядно продемонстрировала работы по реконструкции поврежденного энергоблока No3 мощностью 800 МВт. Мы приняли участие в этой поездке (см. наш отчет «Юнипро: посещение Березовской ГРЭС» от 2 октября). Поскольку перезапуск блока в 3К19 уже не за горами, инвесторы обращают все больше внимания на Юнипро, которая уже продемонстрировала неплохое ралли после этой поездки и представленной менеджментом Юнипро новой информации. Инвесторам нравится дивидендный профиль компании, который будет далее усилен перезапуском энергоблока Березовской ГРЭС. Единственный вопрос и мотив для беспокойства – планы капзатрат на модернизацию: они остаются неясными, поскольку компания готовится принять участие в первом аукционе по модернизации мощности. После этого компания уточнит свои планы капзатрат, а также представит новую дивидендную политику, в которой должен быть учтен существующий FCF, а также планируемые капзатраты на модернизацию старых мощностей.

Россети (ДЕРЖАТЬ для обыкновенных акций, ПРОДАВАТЬ – для привилегированных) – Кто покупает?

Россети также были в центре внимания в свете недавней статьи Коммерсанта о возможной новой эмиссии акций компанией в пользу инвесторов, а не государства, что являлось стандартной практикой Россетей в течение многих лет. Самый популярный вопрос – кто поверил статье: судя по динамике обыкновенных акций, которые выросли с 0.70 до 0.80 руб. всего за один день, покупатели нашлись быстро. Наш вывод состоит в том, что московские институциональные инвесторы, вкладывающиеся в российские акции, не «купились» на эту историю. Кроме того, большинство заявило, что акции, скорее всего, будут выпущены в пользу Ростеха, который ранее проявлял интерес к участию в акционерном капитале Россетей, а не размещены на открытом рынке. Кроме того, наши собеседники не видят рыночной истории в этой компании и находят ее малоинтересной с точки зрения дивидендов. Некоторые инвесторы были настроены еще более критично, заявив, что программа капзатрат Россетей разрушает акционерную стоимость компании, т.к. роста EBITDA недостаточно, чтобы оправдать очень капиталоемкие проекты компании. Тем не менее, те же инвесторы с удовольствием вкладываются в дочерние компании Россетей (например, ФСК или некоторые МРСК) в целях получения дивидендов.

Интер РАО (ДЕРЖАТЬ)

Традиционно Интер РАО подвергается серьезной критике за умеренную дивидендную политику, которая с трудом поддается объяснению с точки зрения логики обычных инвесторов, учитывая высокий FCF компании, денежные средства свыше 100 млрд руб. и отсутствие долга. Мы пришли к выводу, что многие инвесторы уже свыклись с возможностью консолидации Интер РАО Калининградских ТЭЦ, которые недавно были профинансированы, построены и введены в эксплуатацию крупным акционером компании – Роснефтегазом. «Консолидация» в данном контексте означает, что Интер РАО может «распечатать» свою денежную подушку, чтобы заплатить Роснефтегазу, и перевести построенные электростанции на свой баланс. Хотя они расположены в Калининградском эксклаве, который не имеет рынка электроэнергии (он не входит в первую ценовую зону), некоторые инвесторы считают этот сценарий положительным, т.к. он помог бы увеличить чистую прибыль Интер РАО, что в свою очередь подстегнуло бы дивиденды, которые рассчитываются на основе нескорректированной чистой прибыли. Как всегда, многое зависит от цены, которую Интер РАО заплатит за эти электростанции. Кроме того, некоторые инвесторы поделились мнением, что погашение значительного объема казначейских акций компании (29.4%) приведет к быстрому росту цены акций Интер РАО как минимум в два раза. Большинство инвесторов согласны с тем, что компания торгуется по очень низким мультипликаторам (EV/EBITDA 2018 ниже 3.0x), учитывая качество ее активов, уровень корпоративного управления, отсутствие долга и т. д., но что отсутствие катализаторов и изменений в ее дивидендной политике помешает переоценке акций, по крайней мере, пока.

Энел Россия (ДЕРЖАТЬ)

Большинство инвесторов купили акции после распродажи, во время которой цена упала до 1.0 руб., и компания продолжает пользоваться популярностью за счет своих дивидендов. Несмотря на некоторое восстановление до 1.10 руб., она по-прежнему предлагает двузначную дивидендную доходность, что в российском электроэнергетическом секторе встречается довольно редко. Возможная продажа Рефтинской ГРЭС, которая остается на повестке дня Энел России, продолжает настораживать. Инвесторы считают маловероятным, что компания выплатит специальные дивиденды после ее продажи: компания может направить большую часть денежных средств на финансирование своих проектов в области ветроэнергетики. Тем не менее, сделка может способствовать росту регулярных дивидендов, поскольку продажа может повлиять на отчет о прибылях и убытках и, следовательно, на чистую прибыль по МСФО. С другой стороны, продажа Рефтинской ГРЭС, на которую приходится около 40% годовой EBITDA Энел Россия, ухудшит инвестиционный профиль компании, значительно сократив бизнес, финансовые показатели и денежный поток компании. Ситуация может далее усугубиться истечением срока действия двух проектов ДПМ в 2020, что приведет к заметному снижению прибыли с 2021. Ветровые проекты в рамках ДПМ должны частично компенсировать этот эффект, но только в 2022, когда оба ветровых проекта достигнут полной мощности. Любое увеличение дивидендов после сделки продажи Рефтинской ГРЭС будет иметь довольно кратковременное влияние на цену акций; это будет разовый аномально высокий дивиденд, а будущие дивиденды окажутся под давлением.

РусГидро (ДЕРЖАТЬ)

Многие институциональные инвесторы все чаще приглядываются к этой компании после серьезной коррекции акций с начала года, но оптимизм остается сдержанным, а акции РусГидро еще не тянут на «Покупать». Возможное исключения акций из индекса MSCI Russia в ноябре может поспособствовать еще большему снижению акций. Неэффективность дальневосточного бизнеса и серия размещений в пользу государства для финансирования новой высоковольтной ЛЭП на Чукотке – еще две причины, сдерживающие энтузиазм инвесторов в отношении инвестиционного профиля РусГидро. Отсутствие предсказуемой дивидендной политики (в настоящее время РусГидро выплачивает дивиденды на основе отчетной чистой прибыли, на которую в значительной степени влияют волатильные убытки от обесценения основных средств и переоценка форвардных контрактов с ВТБ) также не добавляет привлекательности РусГидро.

Компании Газпром энергохолдинга (ПЕРЕСМОТР)

Завершение проектов ДПМ, которое уже начало отрицательно сказываться на финансовых показателях в случае Мосэнерго и ТГК-1, делает предпочтительной ОГК- 2. Инвесторы выразили недовольство непривлекательными предложениями по выплате дивидендов трех компаний, особенно с учетом того, что большая часть новых проектов мощности уже введена в эксплуатацию. Еще одним предметом обеспокоенности остается уровень корпоративного управления.

Металлы и добыча

Металлы и добыча: выше индекса, инвесторы наращивают позиции в экспортерах

Почти все инвесторы ожидают ослабления рубля к концу года и, следовательно, продолжают наращивать позиции в экспортерах, которые выигрывают от обесценения национальной валюты и менее подвержены влиянию слабости внутренней экономики. Нефтегазовый сектор, который показал сильную динамику, имеет вес более 50% в основном индексе-бенчмарке, поэтому инвесторы увеличили вложения в металлургию – еще один крупный экспортный сектор – надеясь обогнать акции нефтегазовых компаний. Инициатива Белоусова по наращиванию капзатрат, похоже, не вызывает сильных опасений у инвесторов, т.к. большинство из них не верят в реализацию самого жесткого сценария – финансирование крупномасштабных мегапроектов, таких как мост до Сахалина и другие.

Полюс Золото: угроза санкций перевешивает дешевую оценку

Оценка Полюса очень привлекательна – он торгуется с дисконтом 15% к Polymetal и 34% к мировым аналогам крупной капитализации. Однако опасения по поводу санкций оказались на удивление сильны: хотя включение в санкционный список не оказало бы прямого воздействия на продажи, оно могло бы привести к снижению рыночной капитализации не менее чем на 30%. Присутствие Полюса на мировом рынке золота составляет всего 2% против 9% на рынке первичного алюминия у РУСАЛа, и поэтому инвесторы считают, что у США не будет особых мотивов быстро снимать санкции, если они будут введены. Наконец, взгляд рынка на цены на золото варьируется от нейтрального до негативного.

Стальные компании: ДЕРЖАТЬ для дивидендов, но есть соблазн сократить позиции

Дивидендные доходности выше 10% выглядят очень привлекательно и оправдывают рекомендацию Держать по акциям стальных компаний, несмотря на известные препятствия – потенциальные санкции и торговые войны США и Китая. Мы не заметили смещения предпочтений в сторону какой-то конкретной компании: некоторые инвесторы считают наиболее важной интеграцию (Северсталь), некоторые – международное присутствие и органический рост (НЛМК), а других привлекает дешевая оценка (ММК).

АЛРОСА: тихая гавань в период турбулентности

АЛРОСА представляется «безопасной гаванью» в металлургическом секторе. Два крупнейших производителя в мире – АЛРОСА и De Beers – контролируют 50% рынка и имеют уникальные отношения со своими долгосрочными клиентами, которые фактически являются ценополучателями. Это делает акции АЛРОСА идеальной ставкой на ослабление рубля, обеспечивающей защиту от таких рисков, как эскалация торговых войн США и Китая. Кроме того, США являются крупнейшим потребителем бриллиантов в мире (40%), поэтому вводить санкции в отношении АЛРОСА – крупнейшего производителя алмазов – представляется нерациональным.

Норникель: ставка на восстановление цен, стимулы Китая

На спот-ценах оценка Норникеля не выглядит дешевой: акции торгуются с мультипликатором EV/EBITDA 2019 5.7x против 5.1x у аналогов. В связи с этим инвесторы, которые покупают Норникель, считают, что цены на никель восстановятся: запасы металла продолжают снижаться, предполагая сохраняющийся дефицит на рынке. Кроме того, инвесторы считают, что Китай может одобрить очередной раунд своей многомиллиардной инфраструктурной программы для стимулирования внутреннего потребления (особенно сейчас, когда экспортные рынки закрываются). Такой шаг не нов для страны, которая имеет более $3 трлн международных резервов.

Распадская: неожиданный интерес к этой неликвидной истории

Прогнозы по коксующемуся углю улучшились, и Распадская вернулась на радары инвесторов, несмотря на относительно низкую ликвидность (всего $2 млн/день). Мы столкнулись со стандартными вопросами по компании, однако прогноз по дивидендам и вероятность выкупа (перед перестановками в угольном дивизионе на уровне Evraz) на данный момент являются всего лишь слухами и спекуляциями.

Банки и финансы

Сбербанк

У наших клиентов было не так много вопросов по Сбербанку, т.к. его инвестиционный профиль и потенциальные катализаторы роста очевидны: потенциальное улучшение настроений инвесторов в отношении России, снижение политического риска и ожидания существенных дивидендов за 2018. Большинство инвесторов в своих портфелях приписывают акциям Сбербанка долю ниже или близкую к индексу, и совсем немногие имеют долю выше индекса. Это связано с тем, что политические риски остаются высокими, и нет четкой видимости относительно того, когда они снизятся и снизятся ли вообще. Тем не менее многие инвесторы считают, что продажа Denizbank важна для размера дивидендов. По нашему мнению, независимо от сделки Сбербанк с большой вероятностью выплатит высокие дивиденды в размере 18 руб. за акцию, т.к. его коэффициентов капитала достаточно, чтобы это сделать.

ВТБ

Существенного интереса к банку нет, хотя некоторые инвесторы имеют ограниченные объемы его бумаг для поддержания бенчмарков. Инвесторы согласны с тем, что ВТБ выглядит более дешевым по мультипликаторам по сравнению со Сбербанком (скорректированный P/BV 0.5x против 1.0x), но его ROE также более чем в два раза ниже, чем у Сбербанка (10% против 23%), и поэтому его оценка выглядит относительно справедливой. Оба банка имеют сопоставимые дивидендные доходности на уровне 9- 10%, но коэффициенты достаточности капитала у ВТБ слабее, чем у Сбербанка, и, следовательно, есть риск, что правительство может освободить ВТБ от соблюдения коэффициента выплат 50% для госкомпаний.

TCS Group

Многим инвесторам нравится TCS Group, и они держат бумаги в своих портфелях в качестве долгосрочной инвестиции. Только российские пенсионные фонды не могут покупать акции TCS, т.к. они торгуются на Лондонской бирже. В целом, инвесторам нравится бизнес-модель TCS, ее продукты и впечатляющий рост EPS, который должен вырасти по меньшей мере на 25% г/г в 2019, по нашим оценкам. Инвесторы согласны с нашим мнением о том, что имея всего 4.5 млн кредитных счетов против более чем 100 млн у Сбербанка, TCS Group может легко удвоить эту цифру в течение 3-4 лет.

Московская биржа

В последнее время инвесторы не проявляли большого интереса к компании и, как правило, либо имеют небольшую долю ее акций в своих портфелях, либо вообще не держат их. Они не рассматривают Московскую биржу как привлекательную дивидендную историю на данный момент, учитывая доходность менее 8% — ниже, чем предлагают многие другие российские компании. Более того, есть риск, что Московская биржа может снизить коэффициент выплат за 2018, а фактическая дивидендная доходность будет еще ниже: компания решила не выплачивать дивиденды за 1П18, что оставило негативное впечатление у рынка. Мы подчеркиваем, что Московская биржа выигрывает от роста волатильности торгов, но что процентные ставки были встречены без энтузиазма, т.к. инвесторы считают, что она уже выглядит довольно дорогостоящей по мультипликаторам (P/E 10.0x, по нашим оценкам).

Недвижимость

Инвесторы неожиданно задавали много вопросов относительно рынка недвижимости, и, в частности о Группе ЛСР и Группе Эталон, несмотря на слабую динамику акций с начала года и ограниченную ликвидность. В то же время многие инвесторы держат эти акции в своих портфелях в качестве ставки на внутренний рынок и прямых бенефициаров падения процентных ставок в России. У нас создалось впечатление, что многие инвесторы не понимают, что происходит в российском секторе недвижимости, и как следует оценивать девелоперов. Мы предпочитаем Эталон Группе ЛСР из-за его более низкой долговой нагрузки и более сильных денежных потоков. В целом инвесторы согласны с этим взглядом, но многие из них выразили озабоченность по поводу структуры акционеров Эталона. Неясно, кто будет владеть и управлять компанией в долгосрочной перспективе: семья Заренковых или менеджмент, и кто может быть заинтересован в покупке доли Заренкова. Эталон может вернуться в поле зрения инвесторов, когда появится больше ясности по этому вопросу.

912

Читайте на SMART-LAB:

Как масштабирование бизнеса меняет экономику МГКЛ

📈 Масштабирование бизнеса МГКЛ — это не просто рост показателей. По мере увеличения объёмов меняется экономика компании и то, как она...

10:00

Бигтех строит фундамент будущего. Интересные идеи в глобальном ТМТ-секторе

Эксперты констатируют начало нового цикла в ТМТ-секторе: глобальные корпорации вкладывают триллионы долларов в инфраструктуру для...

15:42

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания