реиннольц

Анализ эмитента: ООО "Реиннольц" (за 3кв. 2024 г.) | Облигации

- 25 ноября 2024, 12:25

- |

📌 На данный момент у ООО «Реиннольц» в обращении 1 выпуск облигаций с общим облигационным долгом 100 млн.₽.

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 9мес. 2024 г.

Финансовые результаты:

— Выручка: 286 млн. руб.

— Чистая прибыль (убыток): 16 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 37% (+), долгосрочные обязательства сократились на 21% (+), краткосрочные прибавили 100% (-).

Предприятие сильно закредитованное, заемный капитал превышает собственный в 13,37 раза. Долговая нагрузка увеличилась на 9% (-).

По финансовым результатам (год-к-году): выручка сократилась на -46%, чистая прибыль выросла на 135%.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- комментировать

- Комментарии ( 0 )

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (ГК Пионер, Центр-Резерв, Сибирский Комбинат Хлебопродуктов, Афанасий, Реиннольц, НИКА)

- 17 августа 2024, 10:03

- |

🟢 АО «ГК «Пионер»

Эксперт РА подтвердил кредитный рейтинг на уровне ruА- и изменил прогноз на стабильный

АО «ГК «Пионер» — является девелопером, который осуществляет строительство объектов жилой и коммерческой недвижимости в г. Москве. В 2020-2021 годах компания вышла на новый этап развития, приступив к реализации проектов в сегментах коммерческой недвижимости и жилой недвижимости премиум-класса, каждый из которых реализуется под собственным уникальным брендом.

Агентство отмечает пониженную зависимость продаж ГК «Пионер» от льготной ипотеки и ипотечных продуктов в целом по сравнению с среднеотраслевыми показателями – средняя доля ипотеки в структуре продаж за 1 полугодие 2024 года составила 46% против 70% в 2023 году. Это обусловлено высокой стоимостью реализуемых сегментов недвижимости, по которым сумма льготной ипотеки существенно ниже стоимости продаваемых площадей.

По расчётам агентства отношение долга, скорректированного на объем средств на эскроу-счетах по проектным кредитам и денежных средств, на 31.12.2023 к EBITDA за отчётный период составило около 3,4х.

( Читать дальше )

Главное на рынке облигаций на 16.08.2024

- 16 августа 2024, 12:12

- |

- Сегодня, 16 августа, «Джи-групп» начинает размещение трехлетних облигаций серии 002Р-05 объемом 2 млрд рублей. Регистрационный номер — 4B02-05-10609-P-001P. Бумаги включены во Второй уровень котировального списка и предназначены для квалифицированных инвесторов. Ставка купона переменная: КС + 3% годовых. Купоны ежемесячные. Организаторы — БКС КИБ, Газпромбанк и ИБ «Синара». «Эксперт РА» в мае 2024 г. повысил кредитный рейтинг эмитенту до уровня ruA- со стабильным прогнозом.

- АКРА подтвердило кредитный рейтинг «Сибирского КХП» на уровне BB(RU), прогноз по рейтингу — «стабильный».

- АКРАподтвердило кредитный рейтинг «Частная пивоварня «Афанасий» на уровне BBB(ru), прогноз «стабильный».

- НРА подтвердило кредитный рейтинг «Реиннольц» на уровне «BB-.ru» и изменило прогноз с «развивающегося» на «стабильный».

( Читать дальше )

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (Сэтл Групп, АСВ, Реиннольц, КИФА, СЭЗ им. Серго Орджоникидзе)

- 25 мая 2024, 11:23

- |

🟢 ООО «СЭТЛ ГРУПП»

АКРА подтвердило кредитный рейтинг на уровне A(RU)

Сэтл Групп — крупнейший застройщик жилой недвижимости в Северо-Западном регионе. В 2023 году Компанией введены объекты общей площадью 1,4 млн кв. м; площадь квартир в объектах, находящихся в стадии текущего строительства, на начало мая 2024 года также составила 1,4 млн кв. м, по данным Единого ресурса застройщиков.

По итогам 2023 года выручка Компании составила 153,6 млрд руб., а FFO до чистых процентных платежей и налогов — 38,4 млрд руб. (рост на 2,5 и 12,4% в годовом сопоставлении).

Отношение чистого долга к FFO до чистых процентных платежей по итогам 2023 года составило почти 1,0х. В течение прогнозного периода с 2024 по 2026 год, как полагает Агентство, указанный показатель не превысит текущий уровень. Средневзвешенное за 2021–2026 годы отношение общего долга к капиталу равно 0,4х.

Сильная оценка ликвидности обусловлена наличием существенных объемов невыбранной задолженности и достаточно комфортным графиком погашения общекорпоративного долга.

( Читать дальше )

Главное на рынке облигаций на 23.05.2024

- 23 мая 2024, 15:42

- |

- «Бизнес-Альянс» сегодня начинает размещение трехлетних облигаций серии 001P-05 объемом 500 млн рублей. Регистрационный номер — 4B02-05-59083-H-001P. Ставка 1-6-го купонов установлена на уровне 20% годовых, 7-12-го купонов — 18% годовых, 13-30-го купонов — 17% годовых, 31-36-го купонов — 16% годовых. Купоны ежемесячные. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — BB(RU) с позитивным прогнозом от АКРА.

- Московская биржа зарегистрировала трехлетние облигации «А101» серии БО-001Р-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-00143-L-001P. Бумаги включены во Второй уровень котировального списка. Сбор заявок на выпуск компания планирует провести 28 мая. Ориентир ставки купона — не более 16,5% годовых. Купоны ежемесячные. Техразмещение предварительно запланировано на 30 мая. Организаторы — Россельхозбанк и Газпромбанк. Кредитный рейтинг эмитента — ruA со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

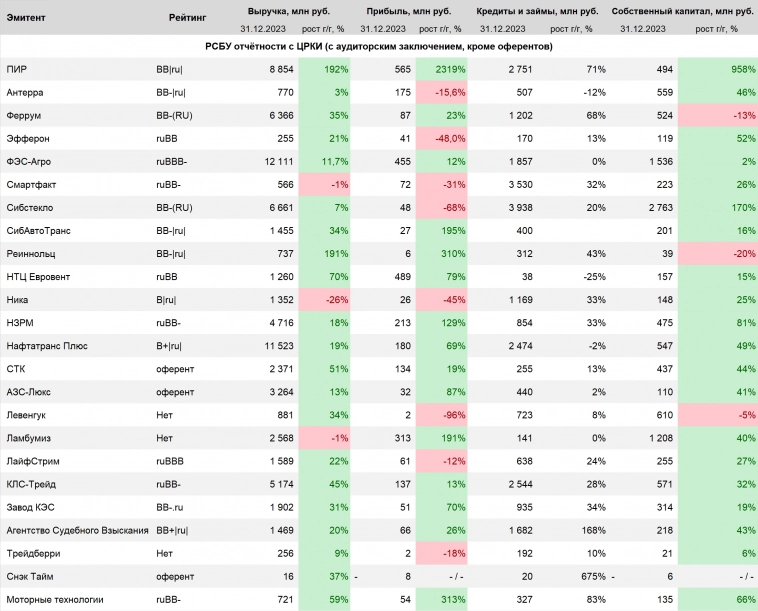

Дайджест отчётностей в сегменте ВДО за 2023 год (ПИР, Антерра, Феррум, Эфферон, ФЭС-Агро, Смартфакт, Сибстекло, СибавтоТранс, Ника, НЗРМ, КЛС-Трейд, КЭС, Джетленд, ТФН и др)

- 07 апреля 2024, 09:03

- |

Дыхание рецессии

- 24 ноября 2023, 15:10

- |

Дефолты эмитентов третьего эшелона — главный риск российского публичного долгового рынка в 2024 г., считают эксперты конференции «Облигации: ставка на повышение», которая была организована Ассоциацией владельцев облигаций (АВО) в рамках форума Investment Leaders. Всплеск неисполнения обязательств заемщиков перед инвесторами участники форума прогнозировали и в текущем году, но 2023-й оказался на удивление спокойным. Впрочем, год еще не закончился. Наряду с краткосрочными прогнозами эксперты поделились торговыми идеями на рынке облигаций в условиях высокой ключевой ставки, а также рассказали, как повысить эффективность работы в суде при облигационных спорах.

«Хороший год»

«Это был год бурного восстановительного роста», — оценила 2023 г. главный экономист по России и СНГ ИК «Ренессанс Капитал» Софья Донец. В своем выступлении на сессии «Макроэкономика» в рамках конференции «Облигации: ставка на повышение» эксперт отметила, что рост экономики был достигнут как за счет «бюджетных стимулов», так и «адаптации бизнеса» к шокам 2022 г. «Мы вышли на докризисный уровень, и основная задача теперь — не потерять достигнутое», — подчеркнула представитель ИК «Ренессанс Капитал».

( Читать дальше )

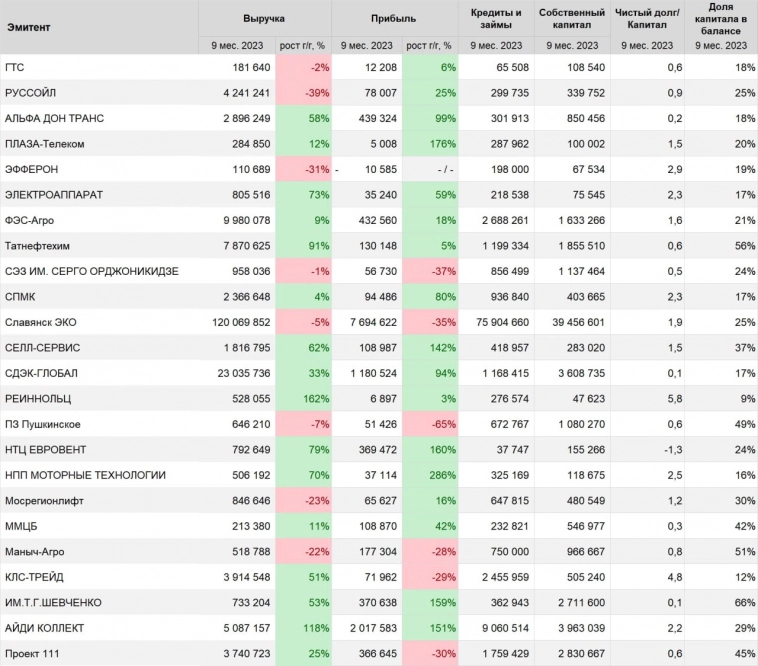

Дайджест отчётностей в сегменте ВДО за 9 месяцев 2023 года (ГТС, Руссойл, Альфа Дон Транс, Плаза Телеком, Эфферон, ФЭС-Агро, Селл-Сервис, Реинольц, Шевченко, Проект 111))

- 05 ноября 2023, 10:37

- |

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры. Важно напомнить, РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

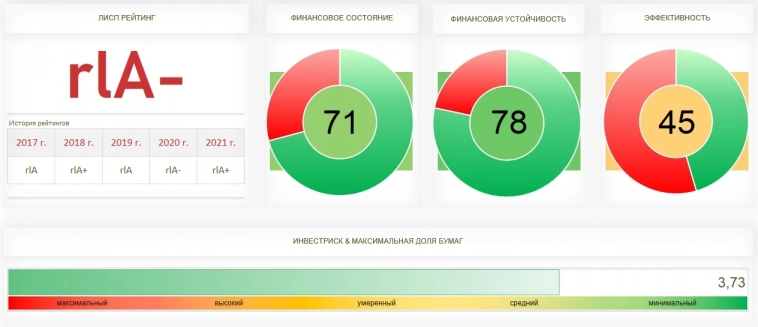

Обновление рейтингов компаний

- 16 августа 2023, 09:07

- |

16 августа 2023 года обновлены рейтинги и дашборды следующих компаний:

АО «Регион-Продукт» — https://fapvdo.ru/db-5829060635/

ООО «Реиннольц» — https://fapvdo.ru/db-5406697416/

ООО «Ритейл Бел Финанс» — https://fapvdo.ru/db-9705131136/

АО «Рольф» — https://fapvdo.ru/db-5047254063/

АО «Росагролизинг» — https://fapvdo.ru/db-7704221591/

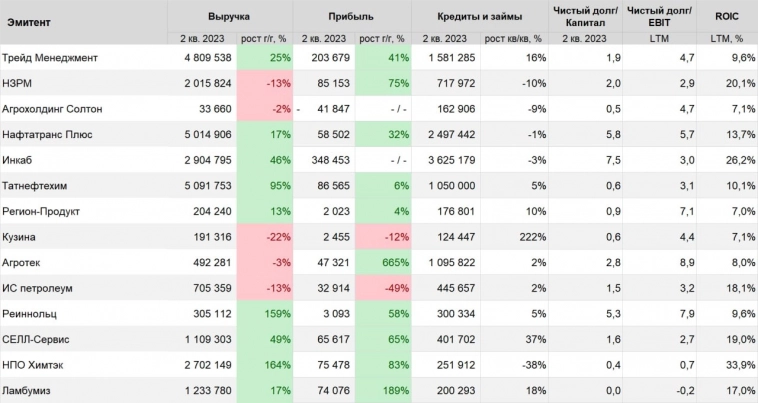

Дайджест отчётностей в сегменте ВДО за первое полугодие 2023 года

- 13 августа 2023, 11:36

- |

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры. Важно напомнить, РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал