облигации рф

Новые облигации от Альфа-Банк с доходностью до 17,75%: ищем подвохи

- 04 сентября 2025, 18:01

- |

В последнее время всё больше появляется облигаций в форме СФО. А что, удобно же?) По сути банки через «компании-прокладки» монетизируют свои кредиты.

Более подробно о том, как работает секьюритизация рассматривала здесь, когда был выпуск от Яндекс Банка. Сейчас с такими облигациями выходит «красный» банк.

Но прежде чем начать, приглашаю Вас подписаться на мой телеграм канал, там много полезной и интересной информации про инвестиции и личные финансы.

СФО Альфа Фабрика ПК-1

• Банк-организатор: АО «Альфа-Банк»

• Эмитент: ООО «Специализированное финансовое общество Альфа Фабрика ПК-1»

• Номинальный объем: до 10 млрд ₽

• Залоговое обеспечение: 12,5 млрд ₽

• Ориентир купона: до 16,5% (YTM до 17,75%)

• Выплаты: 12 раз в год

• Расчетная дюрация: 0,92 года

• Ожидаемая дата погашения: 01.11.2027

• Предельная дата погашения: 01.07.2031

• Амортизация: да (начинается одновременно с выплатой первого купона – 01.12.2025)

• Оферта: да (колл-опцион)

( Читать дальше )

- комментировать

- 981 | ★3

- Комментарии ( 1 )

Облигации НДК нулевой. Чокупить сегодня

- 03 сентября 2025, 18:41

- |

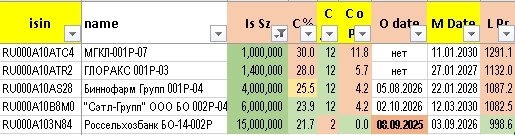

Сегодня есть чокупить т.к. #нулевойнкд Негусто сегодня!

isin name Is Sz C % C / y C o Pr O date M Date L Pr

smart-lab.ru/q/bonds/RU000A10ATC4/ МГКЛ-001Р-07 1,000,000 30.0 12 11.8 нет 11.01.2030 1291.1

smart-lab.ru/q/bonds/RU000A10ATR2/ ГЛОРАКС 001P-03 1,400,000 28.0 12 5.7 нет 27.01.2027 1132.0

smart-lab.ru/q/bonds/RU000A10AS28/ Биннофарм Групп 001Р-04 4,000,000 25.5 12 4.2 05.08.2026 22.01.2028 1087.2

smart-lab.ru/q/bonds/RU000A10B8M0/ «Сэтл-Групп» ООО БО 002P-04 6,000,000 23.9 12 4.2 02.10.2026 12.03.2030 1082.5

smart-lab.ru/q/bonds/RU000A103N84/ Россельхозбанк БO-14-002P 15,000,000 21.7 2 0.0 08.09.2025 03.09.2026 998.6

Ну а на сегодня всё. Лайк подписка комментарий!

Подборка ЛУЧШИХ СВЕЖИХ облигаций за август 2025. Часть 2

- 03 сентября 2025, 10:09

- |

Один или два раза в месяц я анализирую все основные новые выпуски, которые разместились в последнее время, выбираю из них наиболее интересные и публикую их в отдельной регулярной подборке.

🔥В августе эмитенты так спешили успеть занять денег, что выпусков опять набралось много, и все достойные внимания не влезли в один пост. Поэтому первую часть я опубликовал в середине месяца, а вторую публикую сегодня.

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

⚠️ВАЖНО! В этой рубрике я НЕ оцениваю текущую привлекательность облигаций с точки зрения их доходности «в моменте», как делаю в других подборках. Я лишь выбираю наиболее качественные (на свой вкус) выпуски, опираясь на их БАЗОВЫЕ параметры.

📊Заодно в таких подборках даю ISIN выпуска, актуализирую информацию об объеме размещения, дате погашения и, главное, об итоговой ставке — ведь зачастую финальный купон уменьшается по сравнению с изначальным ориентиром.

( Читать дальше )

Облигации НДК нулевой. Чокупить сегодня

- 02 сентября 2025, 19:43

- |

Сегодня есть чокупить т.к. #нулевойнкд Негусто сегодня!

isin name Is Sz C % C / y C o Pr O date M Date L Pr

smart-lab.ru/q/bonds/RU000A10ATB6/ Интерскол КЛС БО-03 550,000 29.5 12 0.3 нет 02.11.2025 494.5

smart-lab.ru/q/bonds/RU000A10BQM7/ ТД РКС 002Р-05 300,000 28.0 12 2.9 нет 20.05.2028 1066.8

smart-lab.ru/q/bonds/RU000A10A6J1/ Адм. г.Томск 34009 1,200,000 26.0 12 4.5 нет 12.12.2026 1100.0

smart-lab.ru/q/bonds/RU000A10B0Z9/ ЭР-Телеком Холдинг ПБО-02-09 3,500,000 24.0 12 2.5 01.09.2026 20.02.2028 1050.0

Ну а на сегодня всё. Лайк подписка комментарий!

Облачные купоны до 16,25% на 2,5 года! Свежие облигации Селектел 01Р-6R

- 02 сентября 2025, 09:46

- |

Облака-а-а… Белогривые лоша-а-адки! Спустя без малого год, занять денег на биржу опять выходит хорошо известный нам «облачный» эмитент — Селектел. Один из крупнейших IT-провайдеров страны размещает 6-й выпуск биржевых бондов. Сбор заявок — 5 сентября.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Росинтер, Новые_технологии, Сибур, Ур._сталь, АПРИ, КИФА, Сегежа, ЛСР, ПР_Лизинг, Газпромнефть, Полипласт, СФО_ТБ_4, ЭкономЛизинг, МСП_Банк.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

📶А теперь — помчали смотреть на новый выпуск Селектела!

🌐Эмитент: АО «Селектел»

🌎Selectel — крупный российский провайдер, который предлагает IT-инфраструктуру как сервис (IaaS). В услуги входят: приватные облака и выделенные сервера, облачные платформы и т.п. Также Селектел сдаёт в аренду стойки в собственных дата-центрах.

( Читать дальше )

Первичка рынка облигаций на этой неделе

- 01 сентября 2025, 12:45

- |

На этой неделе рынок предложит набор рублевых бумаг, валютных в планах пока нет

Пост обновляется по мере поступления новой информации...

ВТОРНИК

📌Айдеко— БО-01

🔹Срок обращения: 3 года

🔹Номинал и валюта: 1000 руб

🔹Тип купона: фиксированный

🔹Купон: 27%

🔹Выплата купонов: ежеквартально

🔹Амортизация: по 12,5% начиная со второго года обращения

🔹Оферты: PUT через 1,5 года

🔹Рейтинг: BB- (НКР)

🔹Начало торгов: 02.09.2025 (сразу во вторник)

Дебют IT компании (сетевая безопасность). Предлагают интересную по нынешним временам ставку на 1,5 года. При этом важно учитывать, что текущее состояние бизнеса больше похоже на стартап в зрелой форме.

📌Роял Капитал— БО-03

🔹Срок обращения: 3 года

🔹Номинал и валюта: 1000 руб

🔹Тип купона: фиксированный

🔹Купон: не выше 29%

🔹Выплата купонов: ежемесячно

🔹Амортизация: нет

🔹Оферты: нет

🔹Рейтинг: B (НРА)

🔹Начало торгов: 05.09.2025 (пятница)

Размещение от лизинговой компании, которая уверено ушла в сферу параллельного импорта автомобилей. Ну и рейтинг говорит про риски сам за себя.

( Читать дальше )

Насосные купоны до 19% на 2 года! Облигации НОВЫЕ ТЕХНОЛОГИИ 001Р-08 на размещении

- 28 августа 2025, 10:25

- |

Новые облигации у Новых Технологий. Крупный российский нефте-насосо-производитель 29 августа соберет книгу заявок на очередной выпуск биржевых облигаций. Как обычно, представляю лучший в своём роде разбор😎

Знаю об этих ребятах не понаслышке, поскольку не только сам держу их облигации, но и пересекался с ними в рамках основной профессиональной деятельности. Хотя, сопоставляя затраты сил и времени, тут давно уже непонятно, что считать основной😄 Ну это так, к слову.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Сибур, Ур._сталь, АПРИ, КИФА, Сегежа, ЛСР, ПР_Лизинг, Газпромнефть, Полипласт, СФО_ТБ_4, ЭкономЛизинг, МСП_Банк, Монополия, ОКЕЙ.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

( Читать дальше )

🏦Топ-5 облигаций банков с максимальным купоном

- 27 августа 2025, 07:37

- |

Инвестор всегда ищет баланс между доходностью и надёжностью. ОФЗ дают стабильность, корпоративные облигации дают повышенный риск. А где та самая «золотая середина»? Один из очевидных ответов — облигации банков.

Банки — системно значимые участники экономики, находятся под особым надзором ЦБ и государства. Для крупных банков риск дефолта ниже, чем у обычных компаний из реального сектора. При этом доходность облигаций финансового сектора выше ОФЗ.

Долговые бумаги финансового сектора востребованы практически всегда, а с учётом будущего потенциального снижения ключевой ставки на 200 б.п. (дефляция сильно помогает) доходность будет только снижаться, поэтому подобрал 5 выпусков разных банков с максимальным размером фиксированного купона.

1. МТС-Банк-001P-05 (RU000A10BJ85)

Дата погашения — 24.07.2026г.

Кредитный рейтинг — А

Выплата купона — 1 раз в год

Размер купона — 24,0%.

2. ГПБ-001Р-18Р (RU000A102DB2)

Дата погашения — 20.11.2030г, но в 2025г. нас ждет оферта

( Читать дальше )

Акции отстают от облигаций. Кто заработает больше

- 26 августа 2025, 17:17

- |

В начале года на рынке царил оптимизм. Наметился разворот в монетарной политике, а Трамп уверенно обещал завершить конфликт за 100 дней. Инвесторы активно покупали акции, Индекс МосБиржи рос. Но на позитивные изменения потребовалось больше времени, чем ожидал рынок. В результате консервативные инвесторы заработали больше: акции заметно отстали от облигаций. Мы считаем, что этот тренд уже позади.

Что происходило в 2025 году

- Разворот монетарной политики ЦБ. После заседания в декабре 2024 года, когда ЦБ удивил рынок и не стал повышать ставку, инвесторы поверили в пик и скорый разворот. Первое снижение ставки на 100 б.п. произошло в июне, второе на 200 б.п. — в июле. Средние и длинные облигации начали активно расти в цене в мае и затормозили только в середине августа.

- Потепление геополитики. Дипломатические контакты между Россией и США возобновились. Однако ожидания в начале года были завышены — рынок всерьёз верил в «100 дней Трампа». Переговоры идут гораздо дольше. И хотя определённый прогресс уже есть, инвесторы настроены скептично.

( Читать дальше )

22% к погашению от Уральской стали

- 26 августа 2025, 07:36

- |

Еще один металлург на размещении, на этот раз это не Уральская кузница, разбор по которой делал совсем недавно, а его конкурент — Уральская сталь — металлургический комбинат в городе Новотроицк Оренбургской области, который специализируется на производстве стали и чугуна, такой типичный представитель черной металлургии.

Компания себя называет лидером российского рынка по производству мостовых сталей, что вполне соответствует действительности, ведь история компании насчитывает без малого 100 лет с момента открытия месторождения руды. На сейчас с использованием продукции компании было построено более 100 мостов, в том числе объекты Олимпиады в Сочи и мост на остров Русский.

👀Что там по выпуску УральскаяСталь-БО-001Р-05?

⚒Дата размещения — 29.08.2025 года, в последний торговый день этого лета.

⚒Дата погашения — 15.02.2028 года, как-то металлурги не дотягивают до 3-х летних размещений.

⚒Объем размещения — 3 000 000 000 рублей с номиналом в 1 000 рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал