Избранное трейдера Владимир С

Дурные сны

- 08 июня 2018, 22:23

- |

Заключите меня в скорлупу ореха, и я буду чувствовать себя повелителем бесконечности. Если бы только не мои дурные сны!

Добрый вечер, уважаемые читатели.

Впереди красный день календаря, а биржа уже вся красная. Как говорится, кто празднику рад, тот накануне пьян...

Мы постепенно выходим на дивидендный период, он набирает обороты и скоро уже предстоит принять решение, на что использовать поступившие дивиденды. Благо рынок нам предоставляет достаточно много возможностей.

Несмотря на общее падение рынка многие бумаги в портфеле чувствуют себя отлично, но все чаще просматривая структуру портфеля, я останавливаюсь на Алросе, процентное соотношение которой у меня сейчас 8,8%, что выше среднего. Не то, чтобы я активно докупал Алросу, были определенные докупки ниже 78 рублей, а теперь бумага подросла и ее доля в портфеле увеличилась.

В 2017 году на Алросу сильно повлияли бумажные факторы, что значительно снизило дивиденды, и, конечно, пока рано судить, но пока есть все основания расчитывать на улучшение будущих выплат. Еще в прошлом году Алроса предлагала выплатить вместо 50% чистой прибыли по МСФО 75% от FCF, но тогда этого не произошло. В текущем году планируется рассмотрение закрепления этой нормы в дивполитике.

( Читать дальше )

- комментировать

- 10.7К | ★19

- Комментарии ( 60 )

Самооценка

- 07 июня 2018, 16:10

- |

“Сказки о том, что не обладая определенным уровнем интеллекта можно достигнуть успеха в бизнесе — ошибочны.”

Мы с вами находимся в мире финансов и направление электронные торги на бирже это самое сложное, что придумано человечеством. Что нужно знать Приступая к торгам на бирже, нужно трезво оценивать свой интеллектуальный уровень и способность к обучению. Если вы не были обучаемым в школе, вы плохо усваивали материал и вам была сложна элементарная математика, наверное вы случайно оказались на указанном сайте и абсолютно зря читаете данную информацию.

( Читать дальше )

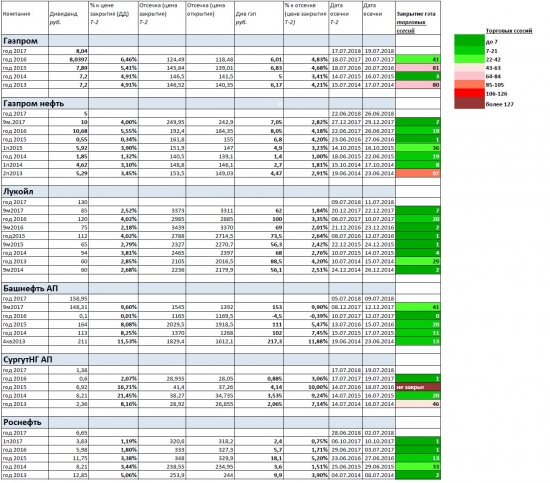

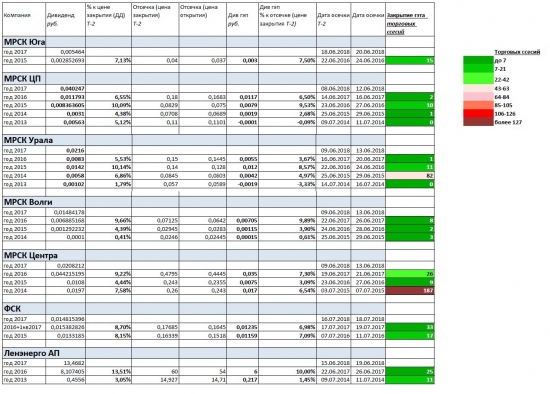

Закрытие див. гэпов

- 06 июня 2018, 10:13

- |

Нефтянка

Сети

( Читать дальше )

Для тех, кто хочет сохранить

- 31 мая 2018, 16:46

- |

Не всегда наши финансовые цели имеют долгосрочный характер. План накоплений средств на первоначальный взнос по жилью или на новый автомобиль составляется, в среднем, на 3-6 лет. Как уже было когда-то рассмотрено (здесь и здесь), доходность активов на таких небольших промежутках практически не играет роли, а наибольшее влияние оказывают размеры вносимых сумм. Правда, выбор качественного инструмента для максимального сохранения не только номинальной суммы, но и покупательной способности денег также важно.

Поэтому в этом небольшом посте я рассмотрю несколько инструментов, доступных для российского инвестора, на небольших промежутках (2 и 4 года) и их характерные особенности поведения.

Период с мая 2014 года выбран неслучайно. С этого момента начинают торговаться все инструменты фиксированной доходности компании Финекс, а рубль неуклонно начинает дешеветь, но гроза только надвигается, о чем еще никто не подозревает.

( Читать дальше )

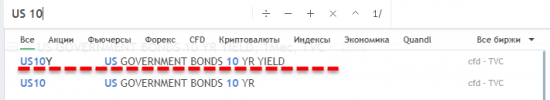

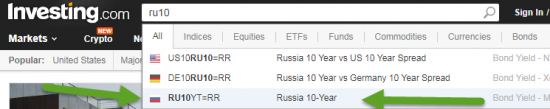

Когда я хочу посмотреть доходность 10-летних облигаций США

- 31 мая 2018, 11:40

- |

1. Как белый человек захожу в терминал Tradingview.

2. Ввожу что-то типа US 10 и вижу… Ага! Слава богу, сделали!

3. Нажимаю ентер и что вижу… Божечки, ну почему всего за 4 года? Эти данные есть где угодно, ну руками их можно забить хотя бы. Зайдите в терминал Reuterts и посмотрите что у них за полвека данные:)

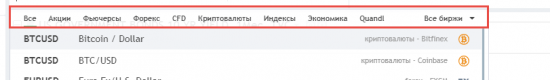

4. Продолжаем эксперимент. Ввожу RU 10. Нету. RUS 10. Тоже нету. Ок. Причем при этом мне показывают US10, DE10, IT10, а RU не показывают. Ок, вводим Russia 10. Фак и их нету. Ладно, топорнем. OFZ… Тоже нету. ОФЗ… Тем более нету.

Пичаль, про бонды как-то в целом забыли:

Ну а про существование России и её облигаций — тотально.

Конечно бонды — это не про тех анализ. Но я всё-таки рассчитывал хоть что-то найти.

Я уж даже не говорю про то, что на мосбирже торгуется 1439 выпусков облигаций, наверное будет слишком геморно разработчикам пихать их в TV.

Посмотрим что есть у конкурентов

( Читать дальше )

Все, что вы хотели узнать про ЭТО но боялись что вас засмеют, если спросите

- 30 мая 2018, 20:15

- |

Меня вот в этом посте спросили, а как ставки по американским гособлигациям собственно влияют на стоимость акций ?

Несмотря на чайниковский характер вопроса, я решил ответить на него более развернуто, потому что, несмотря на кажущуюся тривиальность этой темы, там есть много интересных ньюансов

Во первых — почему вообще доходность американских облигаций скачет ?

Ответ — потому что они на рынке могут продаваться как выше, так и ниже номинала

Казначейство, например, разместило 10-тилетнюю облигацию номиналом 50 долларов на рынке, и обещает платить 2 доллара в год купонной доходности (и вернуть ваши $50 через 10 лет). Это как бы теоретическая доходность в 4%. Но у инвесторов появился аппетит на такую доходность, и они готовы заплатить за облигацию немного больше курса, например 55 долларов — вот вам и доходность упала до 2/55 = 3.6%

Это я сильно упрощаю, потому что на самом деле надо еще учитывать, что в конце срока инвестор получит 50 долларов за облигацию, за которую он переплатил 5 долларов, заплатив на вторичном рынке $55. Этот фактор учитывается в расчете Yield to maturity, который и отображается на всех финансовых сайтах.

( Читать дальше )

За чей счет стройка?

- 30 мая 2018, 11:57

- |

- 2 трлн руб — повышение НДС с 18% до 20%

- 2 трлн руб — повышение пенсионного возраста

- 3 трлн руб — размещение облигаций ОФЗ

- 1 трлн руб — налоговый маневр в нефтянке:)

алго - мои любимые индикаторы

- 29 мая 2018, 11:38

- |

Может кто что посоветует получше, ведь я опять разочаровался в алго и собираюсь его бросить и вложиться в биток.

1. Среднеквадратичное отклонение. Stdev.

Использую почти во всех ботах в явном или в неявном виде. Обычно вход когда какой-то индикатор превышает какое-то значение плюс отклонение. Редко использую в фильтрах сделок по волатильности и ещё кое-как.

( Читать дальше )

Пошла цепная реакция на рынке долга ЕС.

- 29 мая 2018, 11:18

- |

Долговой рынок Италии мочат беспощадно. У Италии госдолг 2.3 трлн евро.

( Читать дальше )

Аэрофлот. Анализ инвестиционной привлекательности

- 27 мая 2018, 18:53

- |

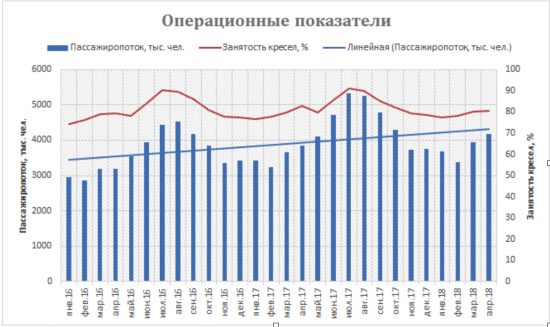

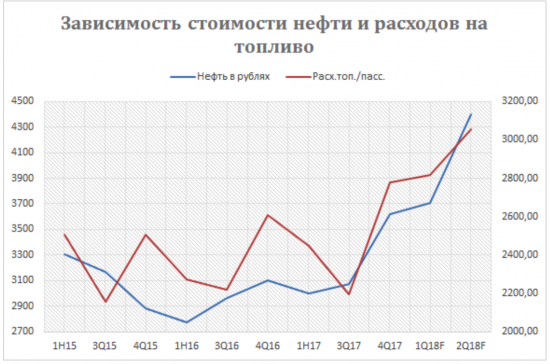

Аэрофлот является одним из самых слабых звеньев российского фондового рынка при высокой стоимости нефти. Расходы на топливо составляют 25% от всех операционных расходов компании и значительно влияют на итоговую величину чистой прибыли. В свою очередь низкая чистая прибыль не позволит компании платить такие же хорошие дивиденды, какие наблюдались ранее. Один лишь этот фактор заставляет усомниться в том, что Аэрофлот, как инвестиционная идея, имеет право на жизнь в текущей макроэкономической конъюнктуре.

В январе-апреле 2018 г. пассажиропоток вырос всего на 7% относительно 2017 г. (рис. 1), но стоимость авиатоплива выросла намного значительнее (рис. 2).

Рис. 1. Операционные показатели Аэрофлота.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал