SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

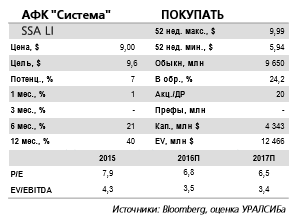

АФК Система отчитается в понедельник, 3 апреля и проведет телеконференцию.

- 31 марта 2017, 13:25

- |

Мы ожидаем рентабельность по OIBDA на уровне 22,8%. В понедельник, 3 апреля, АФК Система опубликует результаты за 4 кв. 2016 г. по МСФО. Мы ожидаем, что компания покажет чистый убыток, учитывая сезонно высокие расходы на корпоративном уровне, создание резервов в МТС Банке и негативное влияние укрепления рубля на экспортоориентированные сегменты. Также мы ожидаем, что Система реклассифицирует нефтесервисную дочернюю компанию Таргин как активы, предназначенные на продажу, и деконсолидирует ее показатели из отчетности после объявления о сделке с Роснефтью. В частности, мы прогнозируем консолидированную выручку Системы на уровне 182 млрд руб. (2,9 млрд долл.) и OIBDA на уровне 41,7 млрд руб. (663 млн долл.) при рентабельности по OIBDA в 22,8%. Мы также ожидаем, что компания покажет чистый убыток в размере 6,5 млрд руб. (104 млн долл.).

Прогнозируем убытки в банковском сегменте и SSTL. Мы ожидаем, что МТС-Банк из-за начисления дополнительных резервов понесет значительный убыток на уровне OIBDA, который мы оцениваем в 3,1 млрд руб. (49 млн долл.) при выручке в 4,8 млрд руб. (75 млн долл.). Технологический дивизион РТИ «Системы», по нашему прогнозу, получит выручку в размере 11,7 млрд руб. (185 млн долл.) и OIBDA в размере 1,8 млрд руб. (28 млн долл.). По лесопромышленному сегменту (ГК Сегежа) мы прогнозируем выручку в 9,7 млрд руб. (155 млн долл.), а OIBDA 2,0 млрд руб. (31 млн долл.). Выручка SSTL, согласно нашим прогнозам, составит 2,5 млрд руб. (39 млн долл.), а на уровне OIBDA компания получит убыток на 1,1 млрд руб. (17 млн долл.). В сельскохозяйственном подразделении мы ожидаем выручку 2,8 млрд руб. (44 млн долл.) и OIBDA, равную 860 млн руб. (14 млн долл.).

( Читать дальше )

- комментировать

- 4

- Комментарии ( 0 )

Окей - результаты отражают непростую ситуацию на рынке продовольственной розницы.

- 31 марта 2017, 12:23

- |

Невпечатляющие финансовые результаты по итогам 2016 г.

Выручка увеличилась на 8% год к году Вчера Группа ОКЕЙ представила отчетность за 2016 г. по МСФО, которая выглядит слабой по сравнению с результатами лидеров розничного рынка. Выручка О’КЕЙ выросла на 8% (здесь и далее – год к году) до 175 млрд руб. (2,6 млрд долл.), включая 170 млрд руб. (2,5 млрд долл.), полученные в сегменте гипер- и супермаркетов, и 5,8 млрд руб. (86 млн долл.) в сегменте дискаунтеров. Сопоставимые продажи группы увеличились на 7,6%, что отражает рост покупательского потока на 9,3% в сочетании с уменьшением среднего чека на 1,7%.

…но EBITDA сократилась. EBITDA компании упала на 9% до 9,2 млрд руб. (138 млн долл.), а рентабельность по EBITDA составила 5,3%, снизившись на 0,9 п.п. В сегменте гипер- и супермаркетов EBITDA выросла на 1,5% до 11,8 млрд руб. (177 млн долл.), а сегмент дискаунтеров (бренд Да!) показал убыток на уровне EBITDA в размере 2,6 млрд руб. (39 млн долл.). Валовая прибыль выросла на 4,8% до 40,2 млрд руб. (600 млн долл.), валовая рентабельность понизилась на 0,7 п.п. до 22,9%. Чистый убыток по итогам года составил 138 млн руб. (2 млн долл). Чистый долг на конец 2016 г. был равен 24,8 млрд руб. (404 млн долл.), что предполагает отношение чистого долга к EBITDA на уровне 2,7 против 3,4 на конец 1 п/г 2016 г.

( Читать дальше )

Выручка увеличилась на 8% год к году Вчера Группа ОКЕЙ представила отчетность за 2016 г. по МСФО, которая выглядит слабой по сравнению с результатами лидеров розничного рынка. Выручка О’КЕЙ выросла на 8% (здесь и далее – год к году) до 175 млрд руб. (2,6 млрд долл.), включая 170 млрд руб. (2,5 млрд долл.), полученные в сегменте гипер- и супермаркетов, и 5,8 млрд руб. (86 млн долл.) в сегменте дискаунтеров. Сопоставимые продажи группы увеличились на 7,6%, что отражает рост покупательского потока на 9,3% в сочетании с уменьшением среднего чека на 1,7%.

…но EBITDA сократилась. EBITDA компании упала на 9% до 9,2 млрд руб. (138 млн долл.), а рентабельность по EBITDA составила 5,3%, снизившись на 0,9 п.п. В сегменте гипер- и супермаркетов EBITDA выросла на 1,5% до 11,8 млрд руб. (177 млн долл.), а сегмент дискаунтеров (бренд Да!) показал убыток на уровне EBITDA в размере 2,6 млрд руб. (39 млн долл.). Валовая прибыль выросла на 4,8% до 40,2 млрд руб. (600 млн долл.), валовая рентабельность понизилась на 0,7 п.п. до 22,9%. Чистый убыток по итогам года составил 138 млн руб. (2 млн долл). Чистый долг на конец 2016 г. был равен 24,8 млрд руб. (404 млн долл.), что предполагает отношение чистого долга к EBITDA на уровне 2,7 против 3,4 на конец 1 п/г 2016 г.

( Читать дальше )

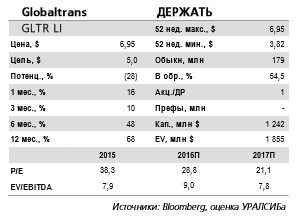

Globaltrans отчитается в понедельник, 3 апреля и проведет телеконференцию. Рынок ж/д транспортировки наливных грузов продолжит сокращаться

- 31 марта 2017, 12:01

- |

Ожидаем роста скорректированной выручки на 5%. В понедельник Globaltrans представит отчетность за 2016 г. по МСФО и проведет телефонную конференцию. По нашим оценкам, в 2016 г. чистая выручка выросла на 5% (здесь и далее – год к году) до 44,1 млрд руб., а EBITDA увеличилась на 2% до 15,9 млрд руб., что предполагает сохранение рентабельности по EBITDA практически на уровне прошлого года. Чистая прибыль (до доли меньшинства), согласно нашим оценкам, составила 3,7 млрд руб.

Разнонаправленная динамика в двух основных сегментах бизнеса компании. Финансовые результаты должны отразить разнонаправленную динамику двух основных сегментов компании. Так, в сегменте полувагонов на рынке ж/д перевозок отмечается восстановление ставок и рост объемов перевозки, в то время как в сегменте цистерн объемы перевозки снижаются.

( Читать дальше )

Окей планирует продолжить развивать Да!, считая что они будут основным драйвером их роста

- 31 марта 2017, 11:16

- |

Ритейлер О`Кей в 2016 г. сократил EBITDA на 8,5%, закончил год с чистым убытком

Ритейлер О`Кей в 2016 году получил чистый убыток по МСФО в размере 138 млн рублей против прибыли в 1,9 млрд рублей в 2015 году, говорится в сообщении компании. Показатель EBITDA сократился на 8,5%, до 9,25 млрд рублей, рентабельность EBITDA составила 5,3% по сравнению с 6,2% годом ранее. Общая выручка группы в 2016 году выросла на 8%, до 175,5 млрд рублей.

Ритейлер О`Кей в 2016 году получил чистый убыток по МСФО в размере 138 млн рублей против прибыли в 1,9 млрд рублей в 2015 году, говорится в сообщении компании. Показатель EBITDA сократился на 8,5%, до 9,25 млрд рублей, рентабельность EBITDA составила 5,3% по сравнению с 6,2% годом ранее. Общая выручка группы в 2016 году выросла на 8%, до 175,5 млрд рублей.

По итогам 2016 года компания отразила достаточно слабые результаты. Причина такой динамики связана с активным развитием дискаунтера Да!, отдача от которого пока не проявила себя. Так, на 30 марта 2017 года сеть ритейлера насчитывает 164 магазина: 74 гипермаркета, 36 супермаркетов и 54 дискаунтеров. В 2016 году в результате открытия четырех гипермаркетов, одного супермаркета и 19 дискаунтеров торговая площадь компании увеличилась на 5,1%, до 623 тыс. кв. м. В своих планах компания планирует продолжить развивать Да!, считая что они будут основным драйвером их роста.Промсвязьбанк

ЧТПЗ показывает достаточно высокую долговую нагрузку. На этом фоне выплаты дивидендов выглядят несколько нелогичными

- 31 марта 2017, 11:02

- |

ЧТПЗ может выплатить за 2016 г. 10,05 руб. на акцию

Совет директоров ЧТПЗ рекомендует акционерам на годовом собрании принять решение выплатить дивиденды по итогам 2016 года в размере 10 рублей 5 копеек на одну обыкновенную акцию. Согласно сообщению, на выплату дивидендов будет направлено не более 4,7 млрд рублей… Рекомендованная дата, на которую будут определены лица, имеющие право на получение дивидендов, — 10 мая 2017 года.

Совет директоров ЧТПЗ рекомендует акционерам на годовом собрании принять решение выплатить дивиденды по итогам 2016 года в размере 10 рублей 5 копеек на одну обыкновенную акцию. Согласно сообщению, на выплату дивидендов будет направлено не более 4,7 млрд рублей… Рекомендованная дата, на которую будут определены лица, имеющие право на получение дивидендов, — 10 мая 2017 года.

Исходя из текущей рыночной стоимости акций компании, дивидендная доходность по акциям компании оценивается в 7,6%. Отметим, что на выплаты дивидендов ЧТПЗ направит всю чистую прибыль за 2016 год, а также часть нераспределенной прибыли прошлых лет. В целом, ЧТПЗ показывает достаточно высокую долговую нагрузку (Net debt/EBITDA в 2016 году 2,7). На этом фоне выплаты дивидендов выглядят несколько нелогичными.Промсвязьбанк

Лукойл - инвестиции в геологоразведку помогут удержать текущие объемы добычи нефти

- 31 марта 2017, 10:49

- |

ЛУКОЙЛ к 2019-2020 гг. рассчитывает на скачок в добыче

НК ЛУКОЙЛ за счет значительных инвестиций в геологоразведку рассчитывает в ближайшие годы увеличить добычу. «Мы считаем, что те 43 млрд рублей, которые компания в ближайшие годы будет выделять на инвестиции в геологоразведку и разработку, позволят нам до 2019-2020 годов произвести скачок в добыче и удержать объём производства на должном уровне», — приводятся слова президента ЛУКОЙЛа Вагита Алекперова в региональной корпоративной газете Пермская нефть по итогам встречи с трудовыми коллективами организаций группы в Пермском крае.

НК ЛУКОЙЛ за счет значительных инвестиций в геологоразведку рассчитывает в ближайшие годы увеличить добычу. «Мы считаем, что те 43 млрд рублей, которые компания в ближайшие годы будет выделять на инвестиции в геологоразведку и разработку, позволят нам до 2019-2020 годов произвести скачок в добыче и удержать объём производства на должном уровне», — приводятся слова президента ЛУКОЙЛа Вагита Алекперова в региональной корпоративной газете Пермская нефть по итогам встречи с трудовыми коллективами организаций группы в Пермском крае.

По итогам 2016 года компания снизила добычу на 8,6% до 92 млн т нефти. Последние несколько лет ЛУКОЙЛ не демонстрирует существенных темпов роста добычи. Мы считаем, что инвестиции компании в геологоразведку скорее помогут удержать текущие объемы добычи нефти, а к существенному ее увеличению не приведут.Промсвязьбанк

Окей - ожидаем нейтральной реакции на результаты

- 31 марта 2017, 10:23

- |

OKEY опубликовал нейтральные результаты по МСФО ЗА 2016

Выручка выросла на 8% г/г до 175,5 млрд руб. Выручка в сегменте гипермаркетов и супермаркетов увеличилась на 4,9% г/г до 170 млрд руб. Выручка в сегменте дискаунтеров составила 5,8 млрд руб. Валовый показатель EBITDA снизился на 8,5% до 9,25 млрд руб., рентабельность EBITDA составила 5,3%. Показатель EBITDA сегменте гипермаркетов и супермаркетов вырос на 1,5% г/г до 11,8 млрд руб., рентабельность EBITDA составила 7,0% (7,2% за 2015), EBITDA в сегменте дискаунтеров оказалась отрицательной и составила -2,6 млрд руб. (-1,6 млрд руб. в 2015). Компания объявила о чистом убытке в размере 138 млн руб. против чистой прибыли 1,9 млрд руб в 2015. На телеконференции менеджмент сказал, что ожидает существенного роста EBITDA и рентабельности в этом году за счет роста в формате дискаунтеров.

Выручка выросла на 8% г/г до 175,5 млрд руб. Выручка в сегменте гипермаркетов и супермаркетов увеличилась на 4,9% г/г до 170 млрд руб. Выручка в сегменте дискаунтеров составила 5,8 млрд руб. Валовый показатель EBITDA снизился на 8,5% до 9,25 млрд руб., рентабельность EBITDA составила 5,3%. Показатель EBITDA сегменте гипермаркетов и супермаркетов вырос на 1,5% г/г до 11,8 млрд руб., рентабельность EBITDA составила 7,0% (7,2% за 2015), EBITDA в сегменте дискаунтеров оказалась отрицательной и составила -2,6 млрд руб. (-1,6 млрд руб. в 2015). Компания объявила о чистом убытке в размере 138 млн руб. против чистой прибыли 1,9 млрд руб в 2015. На телеконференции менеджмент сказал, что ожидает существенного роста EBITDA и рентабельности в этом году за счет роста в формате дискаунтеров.

Результаты почти совпали с ожиданиями рынка. Мы ожидаем нейтральной реакции на результаты.АТОН

Татнефть отчитается в понедельник, 3 апреля

- 31 марта 2017, 10:04

- |

Аналитики Атона прогнозируют чистую прибыль на уровне 32232 млн руб.:

Татнефть в понедельник 3 апреля должна опубликовать финансовые результаты за 4К16. Мы ожидаем, что чистая выручка (за вычетом экспортных пошлин) в 4К16 достигнет 162 140 млн руб. (+6,9% кв/кв), отражая рост цен на нефть и сохраняющийся рост добычи нефти, наряду с увеличением добавленной стоимости корзины нефтепродуктов после ввода в строй установки замедленного коксования на НПЗ ТАНЕКО. Мы ожидаем, что показатель EBITDA достигнет 41 373 млн руб. (+5,4% кв/кв) на фоне роста выручки. Мы прогнозируем очень высокую чистую прибыль на уровне 32 232 млн руб. (+21% кв/кв), отражающую прибыль от продажи акций Нижнекамскнефтехима в 4К16 (~10 млрд руб. после налога), которую частично нивелировало создание резерва по средствам, потерянным компанией из-за недавнего банкротства Татфондбанка. Стоит добавить, что на финансовых показателях за 4К16 отразится консолидация Банка Зенит. Поэтому наши прогнозы, где не учитывается этот эффект, могут отличаться от объявленных результатов. Позднее компания проведет телеконференцию, хотя точная дата пока не анонсировалась.

Восстановление цен на фосфорные и азотные удобрения поддержит финансовые показатели Фосагро в 1 кв. 2017 г.

- 29 марта 2017, 12:11

- |

День инвестора: компания представила Стратегию-2020

Компания представила долгосрочную стратегию. В понедельник Группа Фосагро опубликовала результаты по МСФО за 2016 г. (см. Russian Informer за 27.03.2017), а вчера провела День инвестора в Лондоне, представив стратегию развития до 2020 г.

Компания продолжит инвестировать в расширение мощностей и в первую очередь по производству азотных удобрений. Можно выделить следующие тезисы презентации:

■ Фосагро планирует на 20% увеличить объем производства минеральных удобрений – с 7,4 млн т в 2016 г. до 8,7 млн т. в 2020 г. Рост объемов производства азотных удобрений составит 33%, а фосфорных 14%.

■ В горнодобывающем сегменте планируется увеличить объем добычи апатита с 8,5 млн т. в 2016 г. до 9 млн т в 2020 г., причем объем, направляемый Фосагро на собственное производство, будет расти опережающими темпами по сравнению с продажами третьим сторонам.

( Читать дальше )

Компания представила долгосрочную стратегию. В понедельник Группа Фосагро опубликовала результаты по МСФО за 2016 г. (см. Russian Informer за 27.03.2017), а вчера провела День инвестора в Лондоне, представив стратегию развития до 2020 г.

Компания продолжит инвестировать в расширение мощностей и в первую очередь по производству азотных удобрений. Можно выделить следующие тезисы презентации:

■ Фосагро планирует на 20% увеличить объем производства минеральных удобрений – с 7,4 млн т в 2016 г. до 8,7 млн т. в 2020 г. Рост объемов производства азотных удобрений составит 33%, а фосфорных 14%.

■ В горнодобывающем сегменте планируется увеличить объем добычи апатита с 8,5 млн т. в 2016 г. до 9 млн т в 2020 г., причем объем, направляемый Фосагро на собственное производство, будет расти опережающими темпами по сравнению с продажами третьим сторонам.

( Читать дальше )

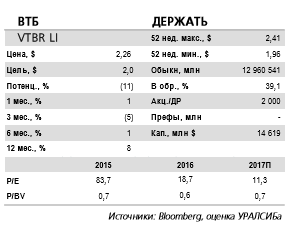

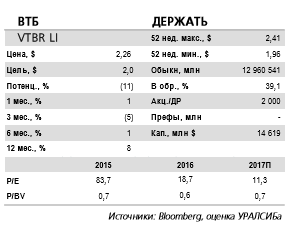

ВТБ - текущая оценка на этот год по прибыли 88 млрд руб.

- 29 марта 2017, 11:19

- |

Результаты за 2 мес. 2017 г. по МСФО: рентабельность капитала выросла до 9%

Стоимость риска заметно снизилась. Вчера ВТБ опубликовал отчетность за 2 мес. 2017 г. по МСФО, отразившую рост среднемесячного ROAE до 8,9% что превышает уровни 2016 г. (3,7%) и 3-4 кв. 2016 г. (5%). Этому способствовал как рост ЧПМ до 4,1% с 3,8% в 4 кв., так и снижение стоимости риска с 2,7% в 4 кв. до 1,2% (с учетом забалансовых гарантий). Впрочем, ранее менеджмент указывал, что операции, приводившие к созданию значительных резервов по забалансовым статьям, были прекращены в 4 кв. и перестанут оказывать влияние на стоимость риска.

Розничный кредитный портфель ВТБ рос быстрее, чем в среднем по сектору. Чистые комиссии год к году продолжили расти (+6%). Расходы снизились год к году на 4%, а соотношение Расходы/Доходы упало с 52%до 44%. Впрочем, годовой прогноз менеджмента по коэффициенту, составляющий менее 45%, предполагает, что, несмотря на сезонность, показатель не будет расти относительно начала года. Корпоративные кредиты снизились с начала года в номинальном выражении на 2% (примерно на уровне сектора), а розничный кредитный портфель вырос на 0,9% (сильнее, чем в среднем по сектору).

( Читать дальше )

Стоимость риска заметно снизилась. Вчера ВТБ опубликовал отчетность за 2 мес. 2017 г. по МСФО, отразившую рост среднемесячного ROAE до 8,9% что превышает уровни 2016 г. (3,7%) и 3-4 кв. 2016 г. (5%). Этому способствовал как рост ЧПМ до 4,1% с 3,8% в 4 кв., так и снижение стоимости риска с 2,7% в 4 кв. до 1,2% (с учетом забалансовых гарантий). Впрочем, ранее менеджмент указывал, что операции, приводившие к созданию значительных резервов по забалансовым статьям, были прекращены в 4 кв. и перестанут оказывать влияние на стоимость риска.

Розничный кредитный портфель ВТБ рос быстрее, чем в среднем по сектору. Чистые комиссии год к году продолжили расти (+6%). Расходы снизились год к году на 4%, а соотношение Расходы/Доходы упало с 52%до 44%. Впрочем, годовой прогноз менеджмента по коэффициенту, составляющий менее 45%, предполагает, что, несмотря на сезонность, показатель не будет расти относительно начала года. Корпоративные кредиты снизились с начала года в номинальном выражении на 2% (примерно на уровне сектора), а розничный кредитный портфель вырос на 0,9% (сильнее, чем в среднем по сектору).

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания