SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Магнит - предполагаемая дивидендная доходность ниже 1%

- 02 мая 2017, 12:22

- |

Магнит рекомендовал промежуточные дивиденды 67,41 руб.

Совет директоров компании рекомендовал промежуточные дивиденды в размере 67,41 руб. на акцию. В общей сложности компания выплатит 6,37 млрд руб. Дата закрытия реестра для выплаты дивидендов не определена, решение будет принято на ГСА 8 июня. Компания платит дивиденды трижды в год.

Совет директоров компании рекомендовал промежуточные дивиденды в размере 67,41 руб. на акцию. В общей сложности компания выплатит 6,37 млрд руб. Дата закрытия реестра для выплаты дивидендов не определена, решение будет принято на ГСА 8 июня. Компания платит дивиденды трижды в год.

Новость нейтральна, поскольку предполагает дивидендную доходность ниже 1%.АТОН

- комментировать

- Комментарии ( 0 )

Русгидро - финансовые результаты являются нейтральными для акций компании

- 02 мая 2017, 12:07

- |

Русгидро опубликовала финансовые результаты по РСБУ за 1К17

Финансовые показатели по РСБУ традиционно отражают деятельность ключевого бизнеса компании гидрогенерации, без учета сбытового бизнеса и РАО ЭС Востока. Выручка составила 27,7 млрд руб. (+2% г/г) за счет роста выручки от продажи мощности (+15%) на фоне 100%-ой либерализации цен на мощность для ГЭС в Сибири с 1 мая 2016, в то время как снижение выработки гидроэлектроэнергии несколько компенсировало этот эффект. Показатель EBITDA остался практически неизменным (+2% г/г), составив 18,6 млрд руб., а операционные затраты выросли на 5% г/г. Скорректированная чистая прибыль составила 11,2 млрд руб. (-22% г/г).

Финансовые показатели по РСБУ традиционно отражают деятельность ключевого бизнеса компании гидрогенерации, без учета сбытового бизнеса и РАО ЭС Востока. Выручка составила 27,7 млрд руб. (+2% г/г) за счет роста выручки от продажи мощности (+15%) на фоне 100%-ой либерализации цен на мощность для ГЭС в Сибири с 1 мая 2016, в то время как снижение выработки гидроэлектроэнергии несколько компенсировало этот эффект. Показатель EBITDA остался практически неизменным (+2% г/г), составив 18,6 млрд руб., а операционные затраты выросли на 5% г/г. Скорректированная чистая прибыль составила 11,2 млрд руб. (-22% г/г).

Мы считаем результаты НЕЙТРАЛЬНЫМИ для акций Русгидро.АТОН

ФСК - продолжаем отслеживать новости в отношении дивидендов ФСК, и по-прежнему видим высокие шансы на солидные дивиденды в этом году

- 02 мая 2017, 11:48

- |

Председатель правления ФСК дал комментарии по дивидендам

Председатель правления компании Андрей Муров в пятницу сообщил, что менеджмент ФСК предложил совету директоров использовать для выплаты дивидендов коэффициент 50% от скорректированной чистой прибыли по РСБУ. ФСК не исключает промежуточные дивиденды за 1К17, хотя не ясно, намерена ли компания внести изменения в свою дивидендную политику, подразумевая промежуточные дивиденды вместо выплаты дивидендов только раз в год.

Председатель правления компании Андрей Муров в пятницу сообщил, что менеджмент ФСК предложил совету директоров использовать для выплаты дивидендов коэффициент 50% от скорректированной чистой прибыли по РСБУ. ФСК не исключает промежуточные дивиденды за 1К17, хотя не ясно, намерена ли компания внести изменения в свою дивидендную политику, подразумевая промежуточные дивиденды вместо выплаты дивидендов только раз в год.

Заявления главы компании в отношении дивидендов, к сожалению, не внесли ясности относительно дивидендов за 2016. Официальная скорректированная чистая прибыль компании за 2016 составила 59,2 млрд руб. (за вычетом переоценки доли Интер РАО, обесценения и т.д.). Исходя из этой цифры, дивиденды должны составить 0,0232 руб. на акцию, что предполагает исключительно привлекательную доходность 12%. Тем временем председатель правления упомянул, что чистая прибыль также должна быть скорректирована на прибыль от технологического присоединения. Учитывая, что выручка от технологического присоединения составила 45,5 млрд руб. в 2016, и скорректировав ее на налог на прибыль по ставке 20% (если пренебречь операционными затратами на технологическое присоединение), мы получаем чистую прибыль 22,8 млрд руб., что предполагает всего 0,0089 руб. на акцию или дивидендную доходность 4,5%, что намного ниже указанного выше показателя и на треть меньше, чем ФСК выплатила в прошлом году. Кроме того, это пока всего лишь предложение менеджмента, и окончательное решение совета директоров еще не принято. В связи с этим мы продолжаем отслеживать новости в отношении дивидендов ФСК, и по-прежнему видим высокие шансы на солидные дивиденды в этом году.АТОН

ФСК - снижение выручки от технологического присоединения почти до нуля в 1К17 может быть тревожным фактором

- 02 мая 2017, 11:36

- |

ФСК опубликовала финансовые результаты по РСБУ за 1К17, выручка от техприсоединений упала почти до нуля

ФСК в прошедшую пятницу опубликовала финансовые результаты по РСБУ за 1К17. Выручка составила 45,9 млрд руб. (+5,1% г/г), отражая повышение тарифа на передачу электроэнергии на 7,5%, в результате которого выручка от передачи электроэнергии выросла на 9% г/г. Тем не менее на показателе выручки неблагоприятно сказалось снижение выручки от технологического присоединения, которая упала почти до нуля (99 млн руб. против 1 670 млн руб. годом ранее). Компания объясняет это уменьшением технологических присоединений в соответствии с графиком на фоне завершения вводов новых генерирующих мощностей в рамках ДПМ. Напоминаем, что в 2016 выручка компании от техприсоединений составила 45,5 млрд руб. (взрывной рост в 3,7x г/г) по РСБУ (21% от совокупной выручки по РСБУ), а в 2017 году, согласно финансовому плану компании на 2016-2020, выручка от технологического присоединения должна составить 19 891 млн руб. Скорректированный показатель EBITDA (за вычетом технологического присоединения и бумажных статей) составил 35,0 млрд руб. (+8,2% г/г), преимущественно отражая выручку от передачи электроэнергии. Подконтрольные затраты упали на 6,3% г/г, а затраты SG&A снизились на 2,4% г/г. Чистая прибыль достигла 8,8 млрд руб., показав снижение на 15% г/г в основном за счет переоценки и обесценения. Скорректированная чистая прибыль составила 9,6 млрд руб.

( Читать дальше )

ФСК в прошедшую пятницу опубликовала финансовые результаты по РСБУ за 1К17. Выручка составила 45,9 млрд руб. (+5,1% г/г), отражая повышение тарифа на передачу электроэнергии на 7,5%, в результате которого выручка от передачи электроэнергии выросла на 9% г/г. Тем не менее на показателе выручки неблагоприятно сказалось снижение выручки от технологического присоединения, которая упала почти до нуля (99 млн руб. против 1 670 млн руб. годом ранее). Компания объясняет это уменьшением технологических присоединений в соответствии с графиком на фоне завершения вводов новых генерирующих мощностей в рамках ДПМ. Напоминаем, что в 2016 выручка компании от техприсоединений составила 45,5 млрд руб. (взрывной рост в 3,7x г/г) по РСБУ (21% от совокупной выручки по РСБУ), а в 2017 году, согласно финансовому плану компании на 2016-2020, выручка от технологического присоединения должна составить 19 891 млн руб. Скорректированный показатель EBITDA (за вычетом технологического присоединения и бумажных статей) составил 35,0 млрд руб. (+8,2% г/г), преимущественно отражая выручку от передачи электроэнергии. Подконтрольные затраты упали на 6,3% г/г, а затраты SG&A снизились на 2,4% г/г. Чистая прибыль достигла 8,8 млрд руб., показав снижение на 15% г/г в основном за счет переоценки и обесценения. Скорректированная чистая прибыль составила 9,6 млрд руб.

( Читать дальше )

ТМК - финальные дивиденды составляют примерно 42% от чистой прибыли за 4К16

- 02 мая 2017, 11:16

- |

ТМК: совет директоров рекомендовал дивиденды 1,96 руб. на акцию за 2016

Финальные дивиденды обеспечивают доходность 2,6%, рекомендованная дата закрытия реестра 20 июня. Общая сумма выплат должна составить 2 млрд руб. (около $35 млн). Дивидендная политика ТМК предусматривает выплату не менее 25% от чистой прибыли по МСФО финальные дивиденды составляют примерно 42% от чистой прибыли за 4К16. Мы считаем, что ТМК должна соблюдать баланс между снижением долговой нагрузки и распределением денежных средств между акционерами. НЕЙТРАЛЬНО, на наш взгляд.АТОН

Норникель - общая сумма дивидендных выплат должна составить 70,6 млрд руб.

- 02 мая 2017, 11:06

- |

Норникель: совет директоров рекомендовал дивиденды 446,1 руб. на акцию за 2016

Финальные дивиденды обеспечивают доходность 5,0%. Рекомендованная дата закрытия реестра 23 июня. Общая сумма выплат должна составить 70,6 млрд руб. (около $1,2 млрд в дополнение к промежуточным дивидендам за 9М16 в размере $1,2 млрд -$2,4 млрд в общей сложности). Дивиденды соответствуют дивидендной политике компании, которая требует от Норникеля выплачивать 60% EBITDA ($3,9 млрд за 2016), если коэффициент чистой задолженности составляет менее 1,8x. НЕЙТРАЛЬНО, на наш взгляд.АТОН

НЛМК - общая сумма дивидендных выплат должна составить приблизительно $250 млн

- 02 мая 2017, 10:44

- |

НЛМК: Совет директоров рекомендовал дивиденды за 1К17 в размере 2,35 руб. на акцию

Промежуточные дивиденды обеспечивают доходность 2,2% (ниже более 3% у Северстали за тот же период). Рекомендованная дата закрытия реестра 14 июня. Общая сумма выплат должна составить приблизительно $250 млн чуть ниже $300 млн, ожидаемых Атоном. Тем не менее дивиденды выше, чем предусматривает дивидендная политика (50% от чистой прибыли $323 млн или свободного денежного потока $208 млн, если соотношение чистый долг/EBITDA остается ниже 1,0x), и мы считаем новость в целом НЕЙТРАЛЬНОЙ.АТОН

Сургутнефтегаз - позитивные показатели для акций компании за 2016 год

- 02 мая 2017, 10:25

- |

Сургутнефтегаз опубликовал хорошие финансовые показатели за 2016 по МСФО

Выручка составила 1 222,2 млрд руб. (-4% г/г, +5% по сравнению с прогнозом Атона), показатель EBITDA достиг 337,6 млрд руб. (+7% г/г, +15% по сравнению с прогнозом Атона, +9% по сравнению с консенсус-прогнозом Bloomberg). Компания ожидаемо рапортовала чистый убыток из-за огромного убытка по курсовым разницам в размере 438,6 млрд руб. на фоне укрепления рубля – минус 62,1 млрд руб. против чистой прибыли в размере 761,6 млрд руб. годом ранее, но меньше, чем мы ожидали (минус 110,6 млрд руб.). Чистый убыток по МСФО также оказался намного ниже 104,8 млрд руб., которые компания отразила в отчетности за 2016 по РСБУ. Показатель FCF компании за 2016 вырос более чем в два раза по сравнению с прошлым годом (74,8 млрд руб. против 22,5 млрд руб. соответственно) преимущественно благодаря более низкому налогу на прибыль, который привел к хорошей динамике OCF (+32% г/г). Совокупный размер денежных средств Сургутнефтегаза вырос до $37,7 млрд с $35,3 млрд годом ранее, насколько мы можем судить из опубликованного бухгалтерского баланса.

( Читать дальше )

Выручка составила 1 222,2 млрд руб. (-4% г/г, +5% по сравнению с прогнозом Атона), показатель EBITDA достиг 337,6 млрд руб. (+7% г/г, +15% по сравнению с прогнозом Атона, +9% по сравнению с консенсус-прогнозом Bloomberg). Компания ожидаемо рапортовала чистый убыток из-за огромного убытка по курсовым разницам в размере 438,6 млрд руб. на фоне укрепления рубля – минус 62,1 млрд руб. против чистой прибыли в размере 761,6 млрд руб. годом ранее, но меньше, чем мы ожидали (минус 110,6 млрд руб.). Чистый убыток по МСФО также оказался намного ниже 104,8 млрд руб., которые компания отразила в отчетности за 2016 по РСБУ. Показатель FCF компании за 2016 вырос более чем в два раза по сравнению с прошлым годом (74,8 млрд руб. против 22,5 млрд руб. соответственно) преимущественно благодаря более низкому налогу на прибыль, который привел к хорошей динамике OCF (+32% г/г). Совокупный размер денежных средств Сургутнефтегаза вырос до $37,7 млрд с $35,3 млрд годом ранее, насколько мы можем судить из опубликованного бухгалтерского баланса.

( Читать дальше )

У акций Сбербанка остается небольшой потенциал роста

- 28 апреля 2017, 16:42

- |

Прибыльность сектора улучшилась в марте

Корпоративная просрочка вернулась к историческому максимуму. Согласно статистике Банка России, в марте объем корпоративных кредитов остался почти неизменным (здесь и далее за вычетом переоценки). Год к году корпоративный портфель сократил темпы падения до 4,2% c 4,7% в феврале. Рублевая часть портфеля при этом прибавила 0,4% за месяц и 1,4% год к году, как и в феврале. Розничные кредиты выросли на 0,8% за месяц и на 3,3% год к году, чуть ускорив годовой рост по сравнению с 2,2% в феврале. За квартал корпоративные кредиты потеряли 0,9%, розничные выросли на 0,7%. Доля корпоративной просрочки увеличилась на 30 б.п. за месяц до 7,1%, что соответствует пику прошлого года (и историческому максимуму). В розничном сегменте просрочка сократилась на 10 б.п. до 8,1%, то есть на данный момент можно говорить о боковом тренде.

ROAE за вычетом Сбербанка впервые за восемь месяцев выше 10%. Розничные депозиты увеличились на 0,3% за месяц, а год к году их темпы роста замедлились до 11,6% с 12,2% в феврале; за квартал вклады прибавили 0,7%. Динамика рублевой части была сходной – рост на 0,4% за месяц и увеличение год к году на 14% против 14,6% в феврале. Корпоративные депозиты за месяц прибавили 0,3%, а за год 1,1%. Сектор заработал в марте 127 млрд руб. доналоговой прибыли, что соответствует почти 18-процентной рентабельности капитала по сравнению с 14-процентной в феврале. Без учета Сбербанка, который в марте показал ROAE на уровне 20%, рентабельность сектора также улучшилась до 12%; показатель первый раз превысил 10% за последние восемь месяцев.

( Читать дальше )

Корпоративная просрочка вернулась к историческому максимуму. Согласно статистике Банка России, в марте объем корпоративных кредитов остался почти неизменным (здесь и далее за вычетом переоценки). Год к году корпоративный портфель сократил темпы падения до 4,2% c 4,7% в феврале. Рублевая часть портфеля при этом прибавила 0,4% за месяц и 1,4% год к году, как и в феврале. Розничные кредиты выросли на 0,8% за месяц и на 3,3% год к году, чуть ускорив годовой рост по сравнению с 2,2% в феврале. За квартал корпоративные кредиты потеряли 0,9%, розничные выросли на 0,7%. Доля корпоративной просрочки увеличилась на 30 б.п. за месяц до 7,1%, что соответствует пику прошлого года (и историческому максимуму). В розничном сегменте просрочка сократилась на 10 б.п. до 8,1%, то есть на данный момент можно говорить о боковом тренде.

ROAE за вычетом Сбербанка впервые за восемь месяцев выше 10%. Розничные депозиты увеличились на 0,3% за месяц, а год к году их темпы роста замедлились до 11,6% с 12,2% в феврале; за квартал вклады прибавили 0,7%. Динамика рублевой части была сходной – рост на 0,4% за месяц и увеличение год к году на 14% против 14,6% в феврале. Корпоративные депозиты за месяц прибавили 0,3%, а за год 1,1%. Сектор заработал в марте 127 млрд руб. доналоговой прибыли, что соответствует почти 18-процентной рентабельности капитала по сравнению с 14-процентной в феврале. Без учета Сбербанка, который в марте показал ROAE на уровне 20%, рентабельность сектора также улучшилась до 12%; показатель первый раз превысил 10% за последние восемь месяцев.

( Читать дальше )

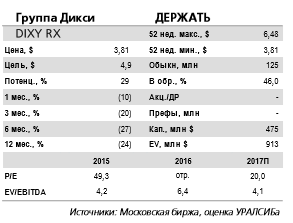

Дикси - операционные улучшения едва ли будут видны до второй половине года

- 28 апреля 2017, 16:24

- |

Результаты за 1 кв. 2017 г. по МСФО оказались очень слабыми

EBITDA упала на 31% год к году. Вчера Группа Дикси опубликовала очень слабую отчетность за 1 кв. 2017 г. по МСФО. В частности, выручка сократилась на 6% (здесь и далее год к году) до 69,6 млрд руб. (1,2 млрд долл.), на 11% и 4% ниже наших и рыночных ожиданий соответственно. EBITDA упала на 31% до 1,1 млрд руб. (18 млн долл.), что на 38% меньше нашего и на 2% консенсусного прогнозов. Рентабельность по EBITDA снизилась на 0,6 п.п. до 1,5%. Чистый убыток за период составил 1,6 млрд руб. (28 млн долл.), существенно хуже нашей оценки.

Сопоставимые продажи уменьшились на 9,8%. Сопоставимые продажи Дикси оказались намного хуже, чем у конкурентов, продемонстрировав снижение на 9,8%. При этом трафик сократился на 8%, а средний чек на 2%. На общей динамике выручки также сказалась оптимизация сети магазинов, в рамках которой было закрыто 89 магазинов в дивизионе Дикси. В итоге торговая сеть компании составляла на конец квартала 2 729 магазинов общей торговой площадью 940 тыс. кв. м. Валовая рентабельность Дикси снизилась на 1,3 п.п. до 25,3%, а валовая прибыль на 11% до 17,6 млрд руб. (300 млн долл.). Общие и административные расходы сократились на 8% до 18,7 млрд руб. (318 млн долл.). Чиcтый долг компании составил 29 млрд руб., предполагая соотношение Чистый долг/EBITDA на уровне 3,4.

( Читать дальше )

EBITDA упала на 31% год к году. Вчера Группа Дикси опубликовала очень слабую отчетность за 1 кв. 2017 г. по МСФО. В частности, выручка сократилась на 6% (здесь и далее год к году) до 69,6 млрд руб. (1,2 млрд долл.), на 11% и 4% ниже наших и рыночных ожиданий соответственно. EBITDA упала на 31% до 1,1 млрд руб. (18 млн долл.), что на 38% меньше нашего и на 2% консенсусного прогнозов. Рентабельность по EBITDA снизилась на 0,6 п.п. до 1,5%. Чистый убыток за период составил 1,6 млрд руб. (28 млн долл.), существенно хуже нашей оценки.

Сопоставимые продажи уменьшились на 9,8%. Сопоставимые продажи Дикси оказались намного хуже, чем у конкурентов, продемонстрировав снижение на 9,8%. При этом трафик сократился на 8%, а средний чек на 2%. На общей динамике выручки также сказалась оптимизация сети магазинов, в рамках которой было закрыто 89 магазинов в дивизионе Дикси. В итоге торговая сеть компании составляла на конец квартала 2 729 магазинов общей торговой площадью 940 тыс. кв. м. Валовая рентабельность Дикси снизилась на 1,3 п.п. до 25,3%, а валовая прибыль на 11% до 17,6 млрд руб. (300 млн долл.). Общие и административные расходы сократились на 8% до 18,7 млрд руб. (318 млн долл.). Чиcтый долг компании составил 29 млрд руб., предполагая соотношение Чистый долг/EBITDA на уровне 3,4.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания