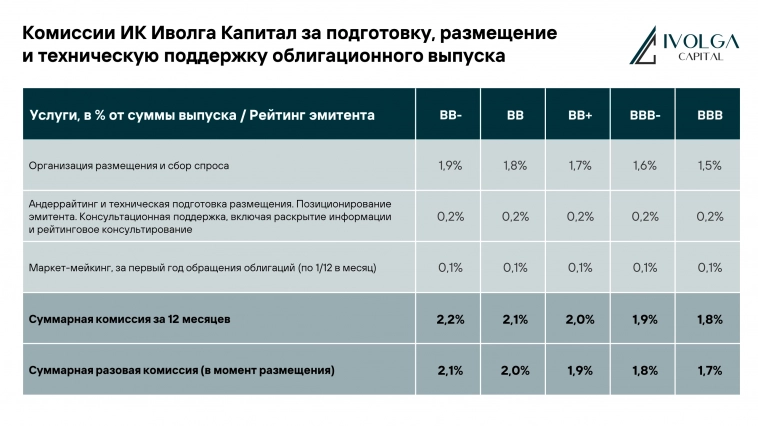

Блог компании Иволга Капитал |Сколько стоит выпустить облигации? Миф и реальность

- 31 марта 2024, 10:01

- |

Миф. Мал золотник, да дорог

Среди эмитентов часто встречается мнение, что

облигации — это дорого, так как ставка купона, как правило, выше банковского процента, а кроме этого нужно учитывать затраты на получение и поддержание кредитного рейтинга, тарифы Биржи, НРД, ПВО и комиссии организатора выпуска. Общая сумма в итоге выходит неподъемной для МСБ.

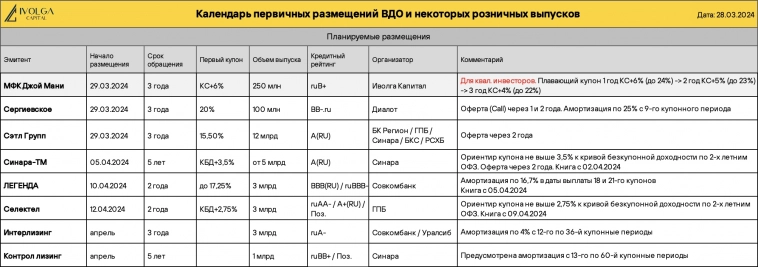

Кстати, в 2023 году ИК Иволга Капитал поменяла тарификацию услуг, статьи расходов* приведены в таблице ниже.

Реальность. Облигации — длиннее и предсказуемее кредитов, а чаще не дороже или даже дешевле

Стоимость размещения зависит от многих нюансов, о которых подробно рассказываем в новом видео,включайте:

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 7 )

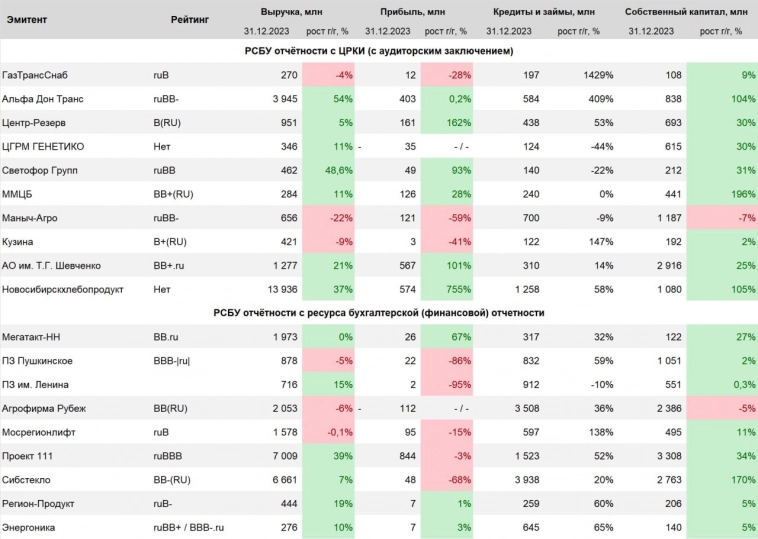

Блог компании Иволга Капитал |Дайджест отчётностей в сегменте ВДО за 2023 год (ГазТрансСнаб, Альфа Дон, Центр-Резерв, Генетико, Светофор, ММЦБ, Маныч-Агро, Кузина, Шевченко)

- 31 марта 2024, 08:59

- |

Эмитенты продолжают публиковать отчётности по итогам года, приводим таблицу с некоторыми показателями из их отчётностей. Отдельно добавили отчётности эмитентов, которые ещё не раскрыли отчётность на ЦРКИ, но опубликовали данные на ресурсе БФО (отчётности там не аудируемые)

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Предыдущие дайджесты здесь и здесь

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

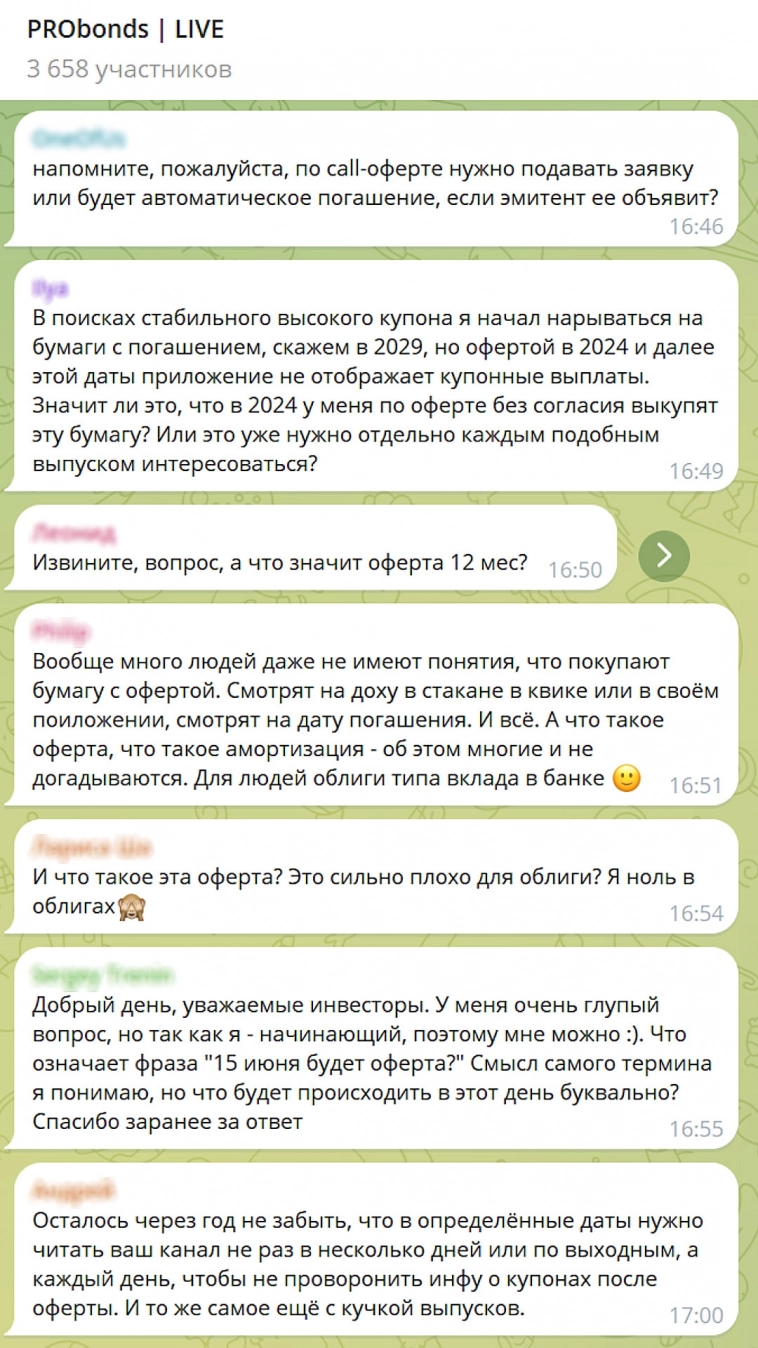

Блог компании Иволга Капитал |Оферта по облигациям: PUT и CALL. Что нужно знать начинающему инвестору?

- 30 марта 2024, 11:24

- |

Если вы начинающий инвестор и хотите разобраться в нюансах оферт, понять какие у них есть риски и преимущества, то это видео мы сняли для вас, включайте

( Читать дальше )

Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в сегменте ВДО за неделю (Вэббанкир, Химтэк)

- 30 марта 2024, 09:08

- |

1. ООО «НПО «ХимТЭК»

НРА отозвало кредитный рейтинг ООО «НПО «ХимТЭК» в связи с окончанием действия договора

Ранее у Компании действовал рейтинг на уровне «BBB|ru|» со стабильным прогнозом.

2. ООО МФК «ВЭББАНКИР»

Эксперт РА повысило кредитный рейтинг до уровня ruBB

ООО МФК «ВЭББАНКИР» специализируется на выдаче необеспеченных потребительских онлайн-микрозаймов до 30 тыс. руб. сроком до 1 месяца (далее – PDL) и до 100 тыс.руб. на срок до 6 месяцев (далее – IL). МФК входит в группу, которая с 2023 года развивает маркетплейс для POS-кредитования.

Объем выдачи микрозаймов за 2023 год увеличился на 38% относительно 2022 года (доля рынка 2,2%). В рэнкингах «Эксперт РА» компания стабильно входит в число 10 крупнейших игроков рынка по объему выдачи.

Текущая бизнес-модель компании остается чувствительной к дальнейшему ужесточению МПЛ, а сокращение предельной процентной ставки и размера переплаты оказывает негативный эффект на маржинальность бизнеса. Тем не менее в планах компании на 2024 год нарастить совокупные выдачи микрозаймов на 26%, а также увеличить долю высокомаржинальных IL до 20% в структуре выдачи для адаптации к регуляторной среде.

( Читать дальше )

Блог компании Иволга Капитал |Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 29 марта 2024, 09:46

- |

Блог компании Иволга Капитал |Скрипт участия в размещении облигаций Джой Мани (ruB+, 250 млн р., купон на первый год = КС + 6%, не выше 24%)

- 28 марта 2024, 10:17

- |

Скрипт Джой Мани. Размещение завтра 29 марта с 10-00

_________________________

ruB+, 250 млн руб., 3 года до погашения, купон = КС + 6%, но не выше 24% на первый год (на второй: +5%, не выше 23%, на третий: +4%, не выше 22%)

_________________________

— Полное / краткое наименование: МФК Джой Мани 001P-02/ Джой 1P2

— ISIN: RU000A108462

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 29 марта:

с 10:00 до 13:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

❗️ Пожалуйста, направьте номер выставленной заявки в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

❗️ Также в телеграм-бот вы можете подать предварительную заявку на участие в данном размещении

P.S. О том, как ведут себя облигации с плавающим купоном — здесь.

( Читать дальше )

Блог компании Иволга Капитал |Какие эмитенты ВДО и сколько должны налоговой (по версии ФНС, на 10.02.2024)?

- 28 марта 2024, 06:54

- |

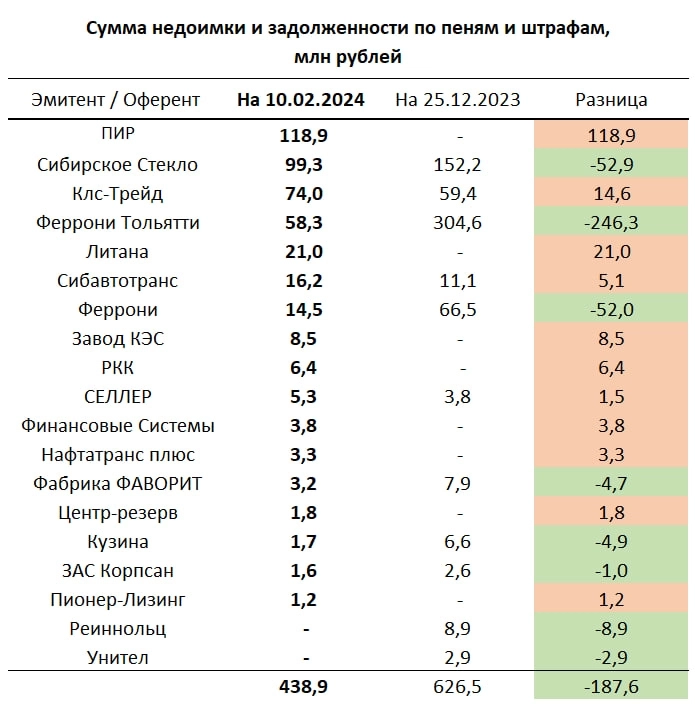

Обновляем данные ФНС о суммах недоимки и задолженности по пеням и штрафам. Первый раз про данные ФНС мы писали здесь, по состоянию на 25 декабря 2023. Часть эмитентов после публикации дали комментарии относительно задолженности.

Подробное описание структуры раскрываемых данных можно прочесть на сайте налоговой службы. По каждому отдельному эмитенту сумму задолженности можно проверить, введя ИНН компании на ресурсе Прозрачный бизнес.

25 марта 2024 ФНС обновила данные, теперь в них содержится информация на 10.02.2024. В таблице ниже приводим эмитентов, по которым отражается сумма задолженности больше 1 млн рублей.

За 1,5 месяца число должников увеличилось. Но сумма совокупной задолженности снизилась.

У Сибстекла и компаний группы Феррони (особенно) задолженность уменьшилась, хотя не погашена полностью. У КЛС-Трейд отражающаяся сумма задолженности выросла на 14.6 млн. У Литаны — на 21 млн р. (в предыдущем срезе ее не было). Наибольшая сумма задолженности 118.9 млн у нового эмитента ООО «Партнерство, Инвестиции, Развитие» (ПИР).

( Читать дальше )

Блог компании Иволга Капитал |Эксперт РА повысило кредитный рейтинг ООО МФК «ВЭББАНКИР» до уровня ruBB

- 27 марта 2024, 12:27

- |

Повышение кредитного рейтинга обусловлено улучшением оценки капитальной позиции вследствие усиления способности к генерации прибыли, а также более высокой адаптивностью к регуляторным ограничениям, чем ранее ожидали аналитики агентства.

— Объем выдачи микрозаймов за 2023 год увеличился на 38% относительно 2022. В рэнкингах «Эксперт РА» компания стабильно входит в число 10 крупнейших игроков рынка по объему выдачи.

— На фоне роста бизнеса и выплаты дивидендов регулятивный капитал и норматив НМФК1 были подвержены волатильности. По итогам 2023 года регулятивный капитал увеличился на 64%, а НМФК1 составил 15% на 01.01.2024.

— Собственные средства компании по-прежнему остаются ключевым источником фондирования (37% пассивов на 01.01.2024). За 2023 год компания нарастила объем привлеченных средств на 66%, задействовав кредитные линии и выпустив новые облигации. Таким образом, ресурсная база на 01.01.2024 характеризуется адекватной диверсификацией по источникам.

( Читать дальше )

Блог компании Иволга Капитал |Портфель PRObonds ВДО. 13,8% за 12 мес и 19,3% в перспективе

- 27 марта 2024, 07:01

- |

Наш публичный портфель PRObonds ВДО продолжает снижаться в текущей доходности. В доходности, накопленной за последние 12 месяцев. С середины марта 2023 по середину марта 2024 она была 14,4%. С конца марта 2023 по конец марта 2024 – уже 13,8%. Период роста ключевой ставки сказался на результате.

Впрочем, сравнительно слабо. Результат ОФЗ за те же 12 месяцев — -2,7% (да, минус, по индексу гособлигаций RGBI-tr,). Средняя за эти месяцы доходность банковских депозитов – 10,9% (статистика ЦБ).

Взглянем на перспективу. Внутренняя, она же потенциальная доходность портфеля поставила рекорд – 19,3-19,4%. Это сумма доходностей к погашению входящих в портфель облигаций и доходности денег в РЕПО с ЦК. Т.е. при прочих равных и без поправки на издержки и спекуляции портфель с наибольшей вероятностью к следующему марту прибавит эти 19%+. Напомним, средний кредитный рейтинг портфеля PRObonds ВДО на сегодня – А. 19,3% для – скорее, много.

( Читать дальше )

Блог компании Иволга Капитал |Что нужно знать о размещении 2 выпуска облигаций МФК Джой Мани (ruB+, 250 млн руб., флоатер: ключевая ставка + 6% (но не выше 24%) на первый год)

- 26 марта 2024, 14:41

- |

📍 Для участия в размещении, пожалуйста, напишите в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

О том, как ведет себя флоатер (облигация с плавающим купоном), когда проседает рынок облигаций: здесь.

Детализированная информация об эмитенте и выпуске облигаций - в презентации эмитента. На иллюстрациях — избранные слайды из нее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал