оферта

АО им. Т.Г. Шевченко выкупило на оферте 69,6% выпуска 001P-03

- 25 июля 2023, 17:24

- |

Сегодня прошел расчет и выкуп оферты по облигациям АО им. Т.Г. Шевченко 001P-03. Эмитент выкупил 174 067 бумаг из 250 000 на общую номинальную сумму 174 млн руб. Выкуп прошел по 100% от номинала. Т.е. выкуплено 69,6% выпуска.

Ссылка на раскрытие информации: www.e-disclosure.ru/portal/event.aspx?EventId=IRBuUWVLWUmtzCu4L8p-ARQ-B-B&attempt=1

С 21 июля 2023 новая ставка купона по данному выпуску – 0,01% годовых. С момента размещения 21 июля 2022 года и до оферты действовала ставка купона 18,5% годовых.

ИК Иволга Капитал как организатор размещения этого выпуска облигаций ведет диалог с эмитентом об объявлении еще одной оферты с целью выкупа оставшейся в обращении части выпуска. На сегодня у нас нет однозначной информации о параметрах потенциальной дополнительной оферты. Когда или если они появятся, мы и эмитент оперативно сообщим об этом.

Мы планировали иметь ясность о возможности и параметрах дополнительной оферты в начале нынешней недели, однако вынуждены взять на детализацию время до, максимум, середины августа.

( Читать дальше )

- комментировать

- Комментарии ( 10 )

Cегодня последний день сбора заявок на оферту по выпуску Шевченк1Р3

- 20 июля 2023, 11:44

- |

Напоминаем, что сегодня последний день сбора заявок на оферту по выпуску Шевченк1Р3 (ISIN RU000A104Z89)

Ставка 5-12 купонов по выпуску установлена на уровне 0,01% годовых

Оферта по выпуску данных облигаций по 100% от номинала назначена на 25.07.2023, период предъявления бумаг 14.07. – 20.07.2023 (До 18:00 по МСК).

Порядок и методы проведения оферты по выпуску Шевченк1Р3

По всем возникающим вопросам обращайтесь к нам в телеграм-бот @ivolgacapital_bot

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Продолжается сбор заявок на оферту по выпуску Шевченк1Р3

- 18 июля 2023, 18:35

- |

Продолжается сбор заявок на оферту по выпуску Шевченк1Р3 (ISIN RU000A104Z89)

Оферта по выпуску данных облигаций по 100% от номинала назначена на 25.07.2023, период предъявления бумаг 14.07.2023 – 20.07.2023.

Порядок и методы проведения оферты по выпуску Шевченк1Р3 можно найти по ссылке

По всем возникающим вопросам Вы можете обратится к нам в телеграм-бот @ivolgacapital_bot

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Порядок и методы проведения оферты по выпуску Шевченк1Р3

- 13 июля 2023, 12:21

- |

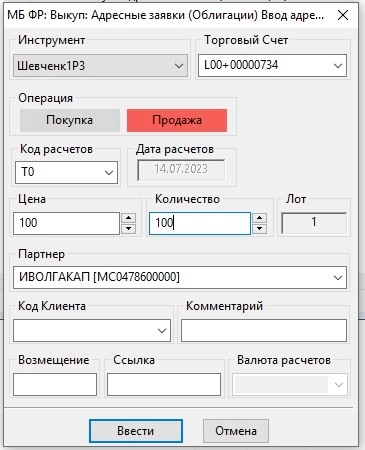

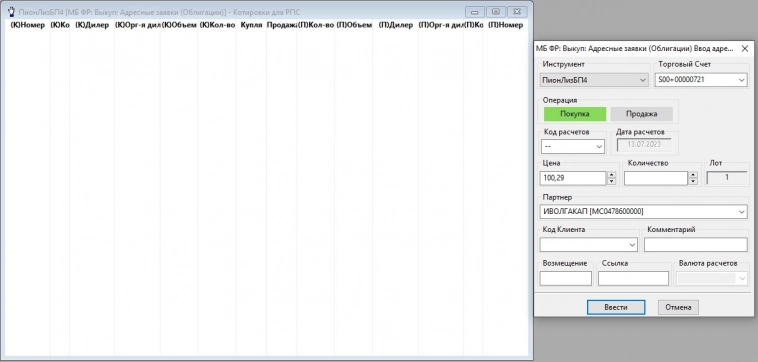

✅ Биржевая заявка, на наш взгляд, самый оптимальный способ подачи заявки на оферту:

Период выставления адресных заявок с 14.07.2023 до 20.07.2023 включительно

Дата исполнения 25.07.2023

Для подачи заявки нужно воспользоваться торговым терминалом, приложением брокера или подать голосовую заявку. Всё зависит от требований Вашего брокера.

Основные параметры сделки:

— Режим торгов: «Выкуп: Адресные заявки»

— Код расчетов: T0

— Цена приобретения Облигаций: сумма 100%

— Идентификатор Агента в системе торгов: MC0478600000

— Краткое наименование в системе торгов: ИВОЛГАКАП

Пример выставления заявки через QUIK:

1. В торговом терминале QUIK, в поиске нужно ввести «Выкуп»

2. Из списка выбрать интересующее размещение Шевченк1Р3

3. Выставить заявку. (Визуализации на примере бумаг Пионер Лизинг БП4)

( Читать дальше )

АО им. Т.Г. Шевченко установило ставку 5-12 купонов по выпуску 1Р3 на уровне 0,01% годовых

- 12 июля 2023, 17:07

- |

Оферта по выпуску данных облигаций по 100% от номинала назначена на 25.07.2023, период предъявления бумаг 14.07.2023 – 20.07.2023.

Скачать регламент оферты

Агентом по оферте выступит ИК Иволга Капитал. Если Вы приняли решение предъявить свои облигации (ISIN RU000A104Z89) к выкупу, подать заявку можно через биржу, но в любом случае, необходимо проконсультироваться у Вашего брокера, все шаги совершаются только через него.

По всем возникающим вопросам, вы можете обратится к нам в телеграм-бот @ivolgacapital_bot

Источник: www.e-disclosure.ru/portal/event.aspx?EventId=CpGpyxo30EOMUQRoSNBKZw-B-B

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Платежи эмитентов ВДО на ближайшую неделю

- 03 июля 2023, 10:18

- |

Общая сумма планируемых выплат эмитентов ВДО на текущей неделе составит 823,3 млн руб., из которых 137,1 млн руб. купоны, а 686,2 млн руб. придётся на погашения и амортизации

82% всех выплат придётся на амортизацию и купон Гарант-Инвеста

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

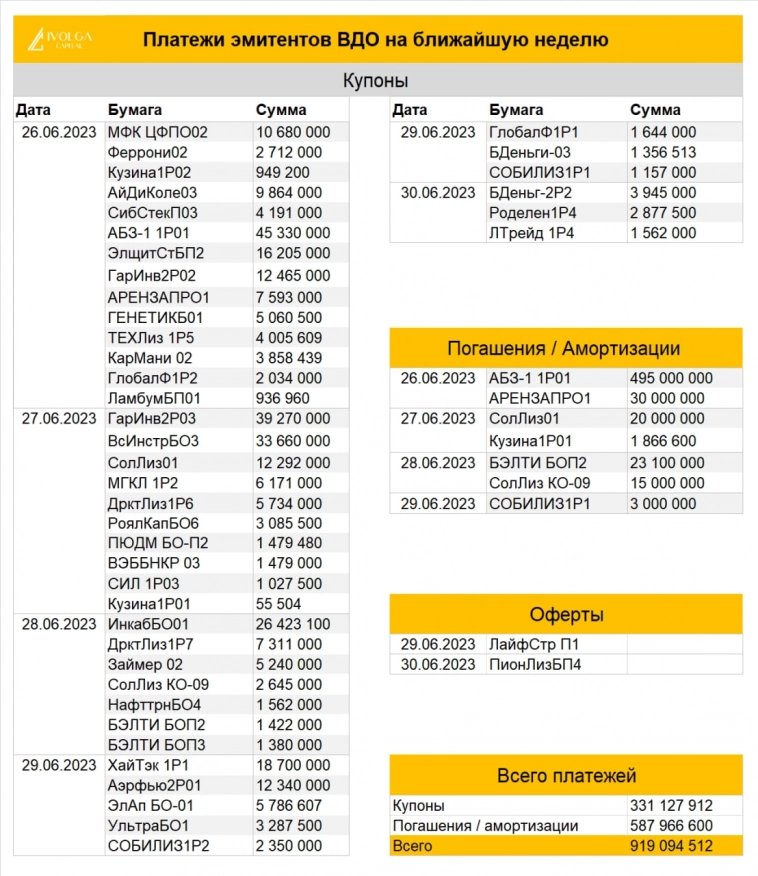

Платежи эмитентов ВДО на ближайшую неделю

- 26 июня 2023, 11:21

- |

Общая сумма планируемых выплат эмитентов ВДО на текущей неделе составит 919,1 млн руб., из которых 331,1 млн руб. купоны, а 588 млн руб. придётся на погашения и амортизации

59% всех выплат придётся на амортизацию и купон АБЗ-1

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

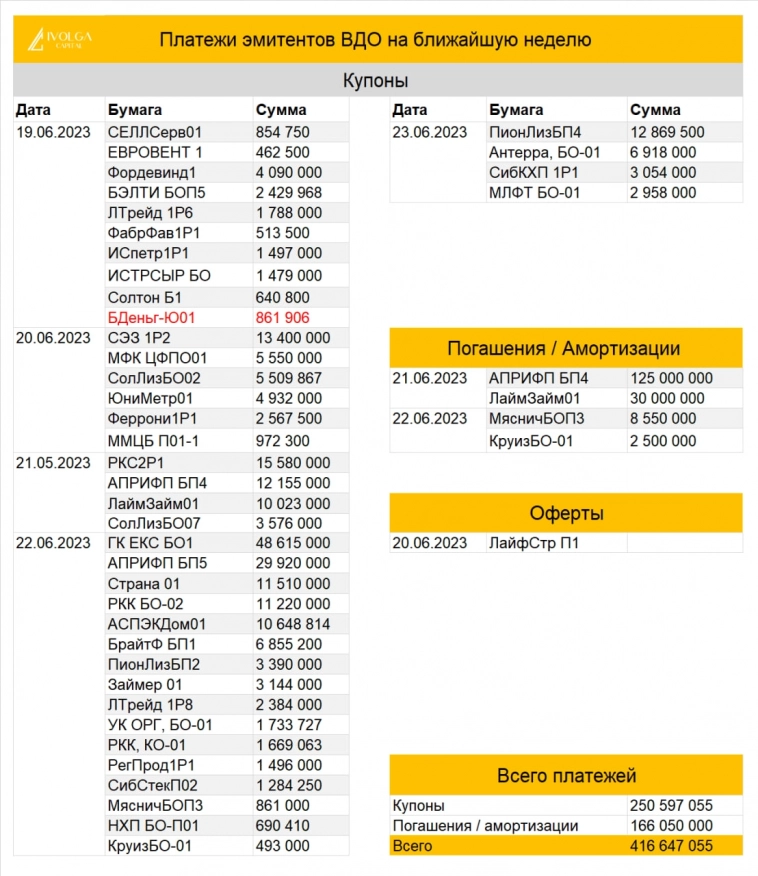

Платежи эмитентов ВДО на ближайшую неделю

- 19 июня 2023, 11:49

- |

Общая сумма планируемых выплат эмитентов ВДО на текущей неделе составит 416,6 млн руб., из которых 250,6 млн руб. купоны, 166 млн руб. придётся на погашения и амортизации

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Кого давно манит МАГНИТ?

- 18 июня 2023, 20:10

- |

Миноры и мажоры — это не пустые разговоры

Резидент не резидент — отвлечение на негодный объект

Магнит объявил тендерное предложение о выкупе 10% акций для нерезидентов

Почему «тендерное предложение?

Кэш он в »Тандере" копил, план коварный там хранил

Основным акционером Магнита в 2021 году с долей 29,23% выступала Марафон Груп, а 66,65% акций было в свободном обращении.

Среди держателей последних 27,9% приходилось на инвесторов из Северной Америки, 21,5% — из Великобритании, 15,5% — из ЕС,

Марафон сможет по сути пересечь 30% барьер и не предъявлять обязательную оферту о выкупе.

А когда он её предъявит?

И как этим пакетом менеджеры Тандера перед этим рынок раскачают?

Сокрыто это пеленой и неизвестностью, и тьмой

К бабе Ванге не ходи, риски сам все оцени

Включи квантовый анализ, если русский язык знаешь

Марафон и Мегафон будет ли разница в поведении сторон

( Читать дальше )

АПРИ Флай Плэнинг установило ставку 5-8 купонов по выпуску АПРИФП БП5

- 14 июня 2023, 14:24

- |

АО АПРИ Флай Плэнинг установило ставку 5-8 купонов по выпуску АПРИФП БП5 на уровне 18% годовых

Ранее по данному выпуску действовал купон 24% годовых. Оферта по выпуску данных облигаций по 100% от номинала назначена на 06.07.2023, период предъявления бумаг 16.06.2023 – 22.06.2023.

Купон 18% установлен на ближайшие 4 купонных периода, до 20.06.2024. После чего будет объявлена новая ставка купона и проведена новая оферта.

Цена облигаций АПРИФП БП5 на вторичном рынке на данный момент ~102% от номинала.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал