лизинг-трейд

Интервью с эмитентом Лизинг-Трейд. Прямой эфир 21 мая 16:00

- 21 мая 2024, 08:10

- |

С эмитентом последний раз мы встречались в эфире больше года назад. Что изменилось в компании за это время — обсудим сегодня, 21 мая, в 16:00

В гостях у PRObonds Алексей Долгих, генеральный директор ООО «Лизинг-Трейд»

— Может ли расти рынок при ключевой ставке 16%?

— Происходит ли накопление рисков в отрасли?

— Как оценить кредитное качество лизинговой компании?

Пишите свои вопросы спикеру в комментариях. Встречаемся по ссылке

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- комментировать

- 339

- Комментарии ( 0 )

Особенности совершения сделок на Бирже с бумагами, у которых дата окончания купонного периода приходится на 29 апреля — 2 мая

- 26 апреля 2024, 13:07

- |

По бумагам, окончание купонного периода по которым приходится на 29.04 — 02.05, фиксация списка держателей произойдёт 27.04 (фактическая выплата будет 02.05). При этом 27, 29, 30 апреля торги по этим бумагам будут доступны. Покупка таких бумаг может привести к тому, что вам может быть не выплачен купон.

Полный список таких бумаг по ссылке, в приложении к посту выбрали наиболее встречающиеся у инвесторов бумаги

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, СайтЛизинг-Трейд публикует данные бухгалтерской отчетности (ФСБУ) по итогам 2023 года

- 18 апреля 2024, 12:26

- |

Публикует данные бухгалтерской отчетности (ФСБУ) по итогам 2023 года (Все бухгалтерские показатели указаны в рублях)

🔸Чистые инвестиции в лизинг:

5 901 млн (3 828 млн за 2022 год) +54,8%

🔸Валюта баланса:

8 104 млн (5 304 млн за 2022 год) +52,7%

🔸Собственный капитал:

1 202 млн (1 070 млн за 2022 год) +12,3%

🔸Чистая прибыль:

150 млн (103 млн за 2022 год) +45,6%

🔸Валовая прибыль:

1,158 млн (0,876 млн за 2022 год) +32,2%

🔸Выручка:

1 383 млн (1 026 млн за 2022 год) +34,8%

🔸 Новый бизнес:

5 194 млн (2 853 млн за 2022 год) +82%

🔸 Остаток лизинговых платежей к получению:

10 178 (6 140 млн за 2022 год) +65,7%

🏆 1 место в рэнкинге лизинговых компаний России в сегменте сделок с недвижимостью с компаниями малого и среднего бизнеса.

🏆 41 итоговое место в рэнкинге лизинговых компаний России по версии Эксперт РА (на 01.01.2024).

Кредитный рейтинг: ruBВB-

«Наша компания — стабильный лидер в сфере лизинга, демонстрирующий рост ключевых показателей успешного бизнеса на протяжении многих лет, и 2023 год стал подтверждением этого. Мы уверенно продолжаем двигаться вперед и смотрим в будущее с оптимизмом», — подчеркнул Алексей Долгих, генеральный директор ООО «Лизинг-Трейд»

( Читать дальше )

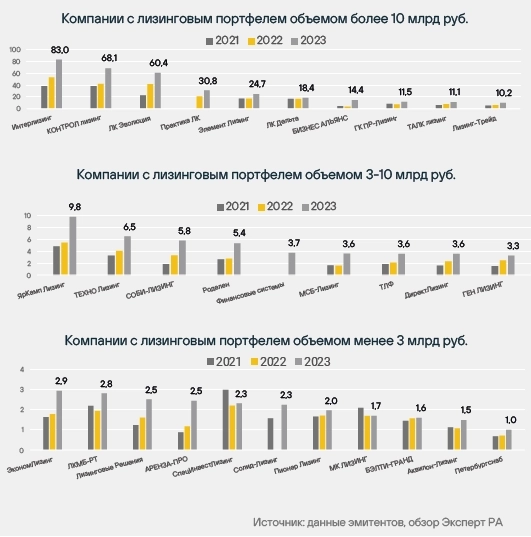

Обзор операционных результатов лизинговых компаний-эмитентов облигаций по итогам 2023 года

- 12 апреля 2024, 17:47

- |

Прошедший год стал крайне успешным для всей лизинговой отрасли в целом. Средний рост портфеля по выборке эмитентов, за исключением максимальных и минимальных значений, составил около 50%.

В обзоре:

— данные по отношению чистого долга к собственному капиталу и покрытию лизинговым портфелем чистого долга;

— структура привлеченных кредитов и займов;

— авансирование нового бизнеса;

— структура лизингового портфеля и нового бизнеса;

— Данные о концентрации портфеля на крупнейших лизингополучателях;

— статистика первичного рынка;

— графики погашения облигационного долга на ближайший год;

— обновления кредитных рейтингов.

Из нового — Q&A сессия: ответы на вопросы инвесторов от представителя Объединенной Лизинговой Ассоциации и Руководителя отдела привлечения финансирования ООО Интерлизинг Николая Алексеева

СМОТРЕТЬ ОБЗОР

Следите за нашими новостями в удобном формате:Telegram, Youtube, Смартлаб, Вконтакте, Сайт

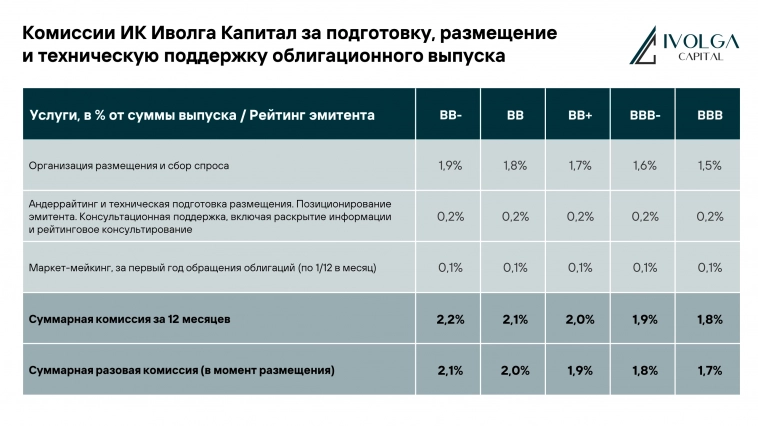

Сколько стоит выпустить облигации? Миф и реальность

- 31 марта 2024, 10:01

- |

Миф. Мал золотник, да дорог

Среди эмитентов часто встречается мнение, что

облигации — это дорого, так как ставка купона, как правило, выше банковского процента, а кроме этого нужно учитывать затраты на получение и поддержание кредитного рейтинга, тарифы Биржи, НРД, ПВО и комиссии организатора выпуска. Общая сумма в итоге выходит неподъемной для МСБ.

Кстати, в 2023 году ИК Иволга Капитал поменяла тарификацию услуг, статьи расходов* приведены в таблице ниже.

Реальность. Облигации — длиннее и предсказуемее кредитов, а чаще не дороже или даже дешевле

Стоимость размещения зависит от многих нюансов, о которых подробно рассказываем в новом видео,включайте:

( Читать дальше )

Главное на рынке облигаций на 19.03.2024

- 19 марта 2024, 13:38

- |

- «Евротранс» сегодня начинает размещение семилетних «зеленых» облигаций серии 002P-01 объемом 2 млрд рублей. Регистрационный номер — 4-01-80110-H-001P. Бумаги включены в Первый уровень котировального списка. Ставки 1-12-го купонов установлены на уровне 17% годовых, 13-18-го купонов — 16,5% годовых, 19-24-го купонов — 16% годовых, 25-36-го купонов — 15,5% годовых, 37-48-го купонов — 15% годовых, 49-60-го купонов — 14,5% годовых, 61-77-го купонов — 14% годовых, 78-84-го купонов — 13,5% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 14 марта. По займу предусмотрена амортизация. Организатор — Газпромбанк. Кредитный рейтинг эмитента — А-(RU) со стабильным прогнозом от АКРА.

- «Хромос Инжиниринг» установил ориентир ставки 1-12-го купонов четырехлетних облигаций серии БО-01 объемом 500 млн рублей на уровне 18,25% годовых, далее — публичная безотзывная оферта.

( Читать дальше )

Лизинг-Трейд объявляет ставки купона по выпуску облигаций Лизинг-Трейд 001P-04

- 18 марта 2024, 16:39

- |

Лизинг-Трейд объявляет ставки купона по выпуску облигаций Лизинг-Трейд 001P-04 (ISIN: RU000A104XE0) после оферты:

— 22-27 купонные периоды: 18% годовых,

— 28-33 купонные периоды: 17% годовых,

— 34-39 купонные периоды: 16% годовых,

— 40-60 купонные периоды: 15% годовых.

Купонный период — 30 дней.

Таким образом, после оферты выпуск получит дюрацию 2,54 года при эффективной доходности (YTM) 17,32% годовых.

Ссылка на раскрытие информации об оферте

Регламент оферты по ссылке

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Дайджест по рейтинговым действиям в сегменте ВДО и розничных облигационных выпусков за неделю (ФЭС-Агро, Уральская сталь, КБЭР Банк Казани)

- 16 марта 2024, 10:25

- |

🟢 ООО «ФЭС-Агро»

Эксперт РА пересмотрел и присвоил кредитный рейтинг на уровне ruBBB-. Ранее действовал рейтинг на уровне ruBB+ с позитивным прогнозом.

ООО «ФЭС-Агро» входит в тройку крупнейших дистрибьюторов семян, средств защиты растений и микроудобрений на территории Российской Федерации. В список оказываемых услуг также входит консультационное сопровождение и торговое кредитование сельскохозяйственных предприятий.

Будучи одним из топ-3 крупнейших дистрибьютеров на рынке, позиции компании на рынках сбыта оцениваются умеренно-позитивно..

Агентство достаточно высоко оценивает вероятность погашения и рефинансирования краткосрочных кредитов и займов, используемых для финансирования оборотного капитала благодаря наличию доступных кредитных линий и лимитов на проведение операций по непокрытым аккредитивам, а также превалированию предоплаты в системе расчетов с покупателями.

По результатам 2023 года показатель чистый долг к EBITDA составил 2,5х, ранее менее 1,0х. Рост произошел на фоне использования в больших объемах операций по непокрытым аккредитивам для оплат товаров поставщикам, чем в предыдущие годы, что соответствует стратегии ранних закупок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал