ключевая ставка

Свежие размещения! СФО Альфа, ПКО ЮСВ, Роял Капитал, ПСБ. Экспресс-обзор от 01.09.2025

- 01 сентября 2025, 09:55

- |

Размещений перед сентябрьским заседанием ЦБ настолько много, что я просто физически не успеваю сделать детальные обзоры на все свежие выпуски, которые хотелось бы разобрать и про которые меня постоянно спрашивают в комментариях.

📜Поэтому предлагаю взглянуть на ряд новых бондов в формате дайджеста — они не заслужили полноформатную «прожарку», но отметить их всё же стоит.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🏛️СФО Альфа Фабрика ПК-1

● Банк-оригинатор: АО «Альфа-Банк»

● Номинальный объем: до 10 млрд ₽

● Залоговое обеспечение: 12,5 млрд ₽

● Ориентир купона: до 16,5% (YTM до 17,75%)

● Выплаты: 12 раз в год

● Револьверный период: нет

● Расчетная дюрация: 0,92 года

● Предельная дата погашения: 01.07.2031*

● Амортизация: да

● Оферта: да (колл-опцион)*

● Рейтинг выпуска: eAAA от АКРА (июль 2025)

● Только для квалов: нет

👉Амортизация: начинается одновременно с выплатой первого купона – 01.12.2025.

( Читать дальше )

- комментировать

- 1.3К

- Комментарии ( 0 )

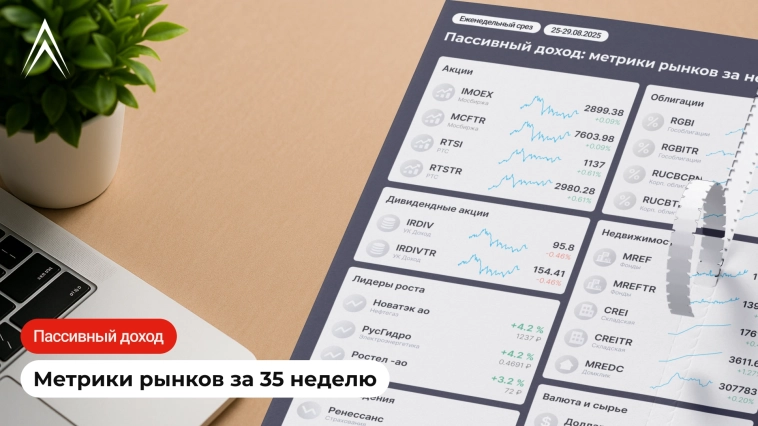

Пассивный доход: метрики рынков за неделю

- 31 августа 2025, 10:41

- |

Привет, инвесторы! Делюсь свежей еженедельной инфографикой от канала «Пассивный доход» — для всех, кто ценит дивиденды, купоны и рентные платежи. Самые важные цифры недели, чтобы быть в теме и держать руку на пульсе.

👋 Традиционно представлюсь

Меня зовут Лекс (Александр), и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Раз в неделю я готовлю великолепную инфографику по самым важным для инвесторов метрикам. Буду стараться ее дорабатывать и улучшать, так что ваши комментарии и идеи приветствуются 🙌

( Читать дальше )

Купоны 25,5% на общепите! Свежие облигации Росинтер Ресторантс БО-01. Покупать или нет?

- 29 августа 2025, 12:25

- |

На долговой рынок подъехал любопытный свежачок. Прямо сегодня, 29 августа, стартует размещение дебютного выпуска компании Росинтер с весьма заманчивой купонной доходностью — выше 25%!

🍜Примечательна эта компания тем, что почти все из нас так или иначе с ней сталкивались, хотя название нам ни о чём не говорит. А также тем, что её акции давно торгуются на бирже, но даже опытные биржевики типа меня об этих бумагах ничего не слышали.

В некоторых каналах под видом обзоров сплошной пиар, ну а мне снова никто ничего не занёс, поэтому «прожариваем» кейс по-полной!

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Новые_технологии, Сибур, Ур._сталь, АПРИ, КИФА, Сегежа, ЛСР, ПР_Лизинг, Газпромнефть, Полипласт, СФО_ТБ_4, ЭкономЛизинг, МСП_Банк, Монополия.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

( Читать дальше )

Мантуров: Правительство РФ видит постепенное восстановление авторынка, но все будет зависеть от снижения ключевой ставки — ТАСС

- 29 августа 2025, 11:29

- |

- Правительство РФ видит постепенное восстановление авторынка, но все будет зависеть от снижения ключевой ставки

- Ключевая ставка ниже 15% будет более ритмично стимулировать продажи автомобилей в стране

tass.ru/ekonomika/24901111

⭐️Как обыграть LQDT и что сейчас с доходностью? Мини подборка ультра-коротких облигаций

- 29 августа 2025, 08:32

- |

Ранее мы развенчивали мифы фондов денежного рынка, и LQDT в частности: самый надежный? самый ликвидный?

самый доходный? (из равных по риску, разумеется). Сегодня смотрим, как эта доходность снижается. И разбираем, как её увеличить

Доходность LQDT в среднем на 0,3% ниже ключевой ставки. Значит, чтобы обыграть фонд достаточно разместить деньги во флоатерах или депозите в привязке к ключевой ставке. Но магия фондов денежного рынка в другом – в стабильной доходности. «Завтра – всегда дороже, чем вчера». Этим не могут похвастаться флоатеры. А условия вкладов нужно смотреть очень подробно: не всегда есть возможность забрать деньги раньше срока без потери процентов

( Читать дальше )

Мантуров: Снижение ключевой ставки сразу на 10 п.п. - малореалистичный сценарий. Думаю, что все должно быть умеренно, сдержанно, но своевременно

- 28 августа 2025, 11:42

- |

«Я думаю, что это (снижение ставки на 10 п.п. — прим. ТАСС) малореалистичный сценарий. У экономистов и экспертов разные позиции, но мне кажется, что резкое снижение так же, как и резкое повышение, всегда имеет две разные стороны медали. Думаю, что все должно быть умеренно, сдержанно, но своевременно», — сказал первый вице-премьер РФ Денис Мантуров.

tass.ru/ekonomika/24890331

Насосные купоны до 19% на 2 года! Облигации НОВЫЕ ТЕХНОЛОГИИ 001Р-08 на размещении

- 28 августа 2025, 10:25

- |

Новые облигации у Новых Технологий. Крупный российский нефте-насосо-производитель 29 августа соберет книгу заявок на очередной выпуск биржевых облигаций. Как обычно, представляю лучший в своём роде разбор😎

Знаю об этих ребятах не понаслышке, поскольку не только сам держу их облигации, но и пересекался с ними в рамках основной профессиональной деятельности. Хотя, сопоставляя затраты сил и времени, тут давно уже непонятно, что считать основной😄 Ну это так, к слову.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Сибур, Ур._сталь, АПРИ, КИФА, Сегежа, ЛСР, ПР_Лизинг, Газпромнефть, Полипласт, СФО_ТБ_4, ЭкономЛизинг, МСП_Банк, Монополия, ОКЕЙ.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

( Читать дальше )

Акции отстают от облигаций. Кто заработает больше

- 26 августа 2025, 17:17

- |

В начале года на рынке царил оптимизм. Наметился разворот в монетарной политике, а Трамп уверенно обещал завершить конфликт за 100 дней. Инвесторы активно покупали акции, Индекс МосБиржи рос. Но на позитивные изменения потребовалось больше времени, чем ожидал рынок. В результате консервативные инвесторы заработали больше: акции заметно отстали от облигаций. Мы считаем, что этот тренд уже позади.

Что происходило в 2025 году

- Разворот монетарной политики ЦБ. После заседания в декабре 2024 года, когда ЦБ удивил рынок и не стал повышать ставку, инвесторы поверили в пик и скорый разворот. Первое снижение ставки на 100 б.п. произошло в июне, второе на 200 б.п. — в июле. Средние и длинные облигации начали активно расти в цене в мае и затормозили только в середине августа.

- Потепление геополитики. Дипломатические контакты между Россией и США возобновились. Однако ожидания в начале года были завышены — рынок всерьёз верил в «100 дней Трампа». Переговоры идут гораздо дольше. И хотя определённый прогресс уже есть, инвесторы настроены скептично.

( Читать дальше )

Прогнозная доходность ОФЗ при снижении ставки к равновесному уровню R*

- 26 августа 2025, 11:17

- |

Скачать таблицу в PDF можно в моем ТГ-канале.

Прогноз ЦБ закладывает достижение равновесной ставки 8,5% в 2027 году, а доходность ОФЗ в нормальном состоянии экономики складывается из достигнутого таргета по инфляции (4%) + запаса по правилу Тейлора для удержания инфляции на достигнутом уровне (2%), но в нашей ситуации ЦБ говорит о поддержании избыточной жесткости, поэтому 2% могут превратиться в 4-5% + премия за срочность 0,5-1,5%. Из этих предпосылок построена прогнозная (голубая) кривая ОФЗ. Таким образом, длинные ОФЗ должны выйти на 9-10% доходности к погашению в среднесрочной перспективе.

( Читать дальше )

🚗 Европлан. Всё худшее уже в цене?

- 25 августа 2025, 09:43

- |

На пороге новая торговая неделя, а в нашем фокусе финансовые результаты за 1 полугодие 2025 года, крупнейшей российской независимой автолизинговой компании Европлан. Напомню, что ранее мы уже рассмотрели операционные показатели компании за аналогичный период:

— Чистый процентный доход: 11,9 млрд руб (-0,4% г/г)

— Чистый непроцентный доход: 8,4 млрд руб (+20% г/г)

— Чистая прибыль: 1,9 млрд руб (-78% г/г)

— Лизинговый портфель: 201,9 млрд руб (-21% с начала 2025 г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 Падение на операционном уровне не прошло бесследно, что в свою очередь конвертировалось в слабые финансовые результаты. С начала 2025 года лизинговый портфель показал снижение на 21% — до 201,9 млрд руб. При этом чистые процентные доходы показали минимальное снижение на 0,4% г/г — до 11,9 млрд руб, а чистая прибыль обвалилась на 78% г/г и составила 1,9 млрд руб, что обусловлено снижением спроса на рынке автолизинга на фоне жесткой ДКП, убытками по сделкам с низкими авансами и увеличением резервов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал