Прогноз по акциям

🏭 НЛМК – Плохой отчёт или хорошая долгосрочная идея?

- 22 августа 2025, 19:42

- |

📌 Сегодня посмотрим на отчёт металлурга НЛМК за 1 полугодие, и я поделюсь своим мнением о перспективах данной компании и российских металлургов в целом.

📈 СИЛЬНЫЕ СТОРОНЫ:

• С долговой нагрузкой у НЛМК всё отлично – чистый долг по-прежнему в отрицательной зоне (–13 млрд рублей).

• Что немаловажно – свободный денежный поток до сих пор выше нуля (4 млрд рублей), чем не может похвастаться ни ММК, ни Северсталь.

❗ РИСКИ:

• С ключевыми финансовыми показателями по-прежнему всё плохо – выручка в 1 полугодии снизилась на 15,3% год к году до 438,7 млрд рублей, чистая прибыль упала почти в 2 раза с 81,6 до 44,9 млрд рублей.

• Мировые цены на сталь продолжают падать и находятся на отметках 2017 года, при этом себестоимость производства у НЛМК постепенно растёт.

❓ ПЕРСПЕКТИВЫ:

• Для начала подытожим, что мы имеем:

1) Чистая прибыль за 1 полугодие на уровне 2020 года (пандемия, спад спроса) и 2017 года (тогда компания объективно была меньше);

2) Цена акций также на уровне 2020 и 2017 годов (если не учитывать падение рынка в 2022 году).

( Читать дальше )

- комментировать

- 745

- Комментарии ( 2 )

🐹 Ozon — вышел в плюс и поднял планку. Хомяк смотрит, чем дышит маркетплейс

- 22 августа 2025, 18:24

- |

Братва, все мы помним Ozon, когда он только наращивал обороты любой ценой. Теперь во 2 квартале 2025 компания показала прибыль и подняла планку на год. Хомяк залез в отчет и проверил, держится ли маржа услуг и не перегревается ли финтех.

📸 Квартальный снимок

За квартал выручка доросла до 227,6 млрд ₽ (+87% г/г). Внутри моторы понятные: услуги маркетплейса и проценты финтеха. Валовая прибыль почти умножилась на четыре — 57,5 млрд ₽, а доля к обороту подросла до 6%: логистику ужали, финтех заработал шире. Скорректированная EBITDA — 39,2 млрд ₽ с маржой 4,1%. Чистая прибыль скромная, но все же ~0,4 млрд ₽ вместо прошлогоднего минуса. Денежный поток от операционной деятельности — 179,9 млрд ₽; на счетах — 460,5 млрд ₽ кэша.

Хомяк отмечает: для платформы главное — оборот и частота. Так что здесь тоже хорошо.

► GMV с учетом услуг: 958,4 млрд ₽ (+51% г/г).

► Количество заказов: 539 млн за квартал (+61%).

► Активные покупатели: 60,5 млн человек (+18%).

( Читать дальше )

В SberCIB пересмотрели оценку Whoosh и снизили её до «продавать» с целевой ценой 130 ₽. Конкуренция на рынке останется высокой, а восстановление операционных показателей займет продолжительное время

- 22 августа 2025, 18:11

- |

Год к году количество поездок в России и СНГ упало на 17%, а поездок на одну единицу транспорта — на 31%. По мнению аналитиков, на это повлияло сразу несколько факторов: усиление конкуренции, слабый старт сезона из-за непогоды в апреле–мае и периодические сбои геолокации.

По оценкам экспертов, на снижение также повлиял рост конкуренции со стороны Юрент. В 2024 году парк самокатов компании увеличился на 62 000 единиц, а количество поездок за первое полугодие упало на 42%. Если исходить из роста парка до 200 000 единиц, ежедневное количество поездок у Юрент составляет 1,5 — против 1,2 у Whoosh.

Экосистема МТС и «цена старта» давят на рыночную долю Whoosh. Всё потому, что у подписчиков МТС Premium есть бесплатный старт и кешбэк за поездки, что критично для растущей доли коротких поездок. При этом сеть МТС обеспечивает Юрент сильную рекламную поддержку.

Аналитики считают, что растущий бизнес Whoosh в Латинской Америке частично компенсирует падение доходов в России. Однако динамика рентабельности и свободного денежного потока иностранного сегмента по-прежнему неясны.

( Читать дальше )

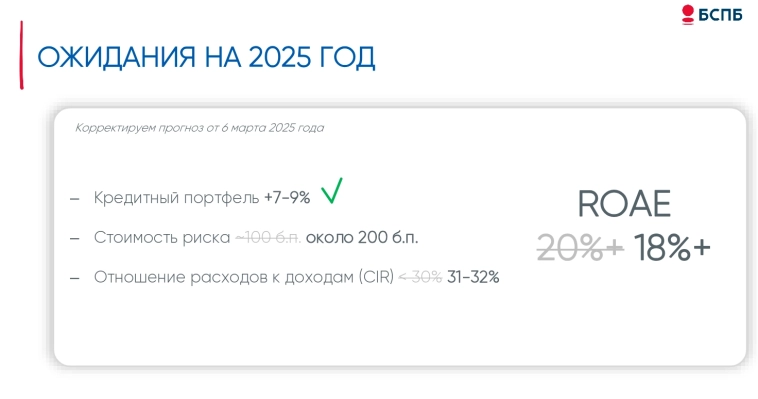

БСПб: полугодовое МСФО и дивиденды

- 22 августа 2025, 17:33

- |

Обзор июльской отчетности представлен (тут и тут). Итак, главное разочарование рынка — это выплата лишь 30% ЧП МСФО на дивиденды. Напомню старый пост о дивполитике. Отметим, что нормативы достаточности капитала Банк исполняет с лихвой. Однако, по всей видимости, сквозняк в экономике России уже дает первые плоды.

Более значимым, лично я вижу не снижение пэйаута (тем более это лишь промежуточные дивы), но корректировку прогноза.

Пройдемся по этой корректировке. 1) Кредиты

Банк прогнозирует рост кредитного портфеля на 7-9%.

При этом, уже с начала года они выросли на 14.2%.

Собственно, надо всегда помнить, насколько конкретно Банк СПб может быть консервативен в своих прогнозах. Кстати о птичках. В июне у Банка резко выросли кредиты (порядка 7% за месяц). Высказывалась гипотеза, что это какой-то крупный рефинанс и все плохо. Нынешние данные это гипотезу, скорее всего, опровергают

( Читать дальше )

"По каким параметрам оценивать будущее бизнеса Новатэка? Два сценария.".

- 22 августа 2025, 16:48

- |

Приветствуем наших подписчиков в долгожданную пятницу!

За последние три дня из-за дефицита позитивных новостей Индекс Мосбиржи опустился ниже уровня 2900. Надеемся вы успели воспользоваться распродажей, т.к. сегодня начинает закрываться лавочка. Однако на рынке остались «вкусные цены» топ-компаний.

Обращаем внимание, что начался сезон промежуточных дивидендов и сегодня поступила приятная новость для владельцев акций Новатэка🏭 с решением акционеров компании выплатить дивиденды за 1-е полугодие 2025 г. в сумме 35,5 руб за акцию. Первоначально ожидалось, что будет 32,6 руб.

Поэтому сегодня оценим перспективы Новатэка с восстановлением экономических отношений с США после саммита на Аляске и снижения санкционного давления. За эту неделю акции Новатэка подешевели на -9,2%📉, но сегодня отскочили на +0,57%📈. Текущая цена остается дешевой и еще есть время на приобретение.

Позитивный сценарий

Мы не исключаем сценарий совместных проектов связанных с СПГ. Суть в том, что еще до саммита на Аляске американские политики обсуждали вопрос сотрудничества с привлечением российских атомных ледоколов по добыче СПГ на Аляске. Только Россия обладает атомным флотом. Нашим условием будет снятие санкций и Новатэк развернет продолжение проекта «Арктик 2».

( Читать дальше )

ЭН+: большой долг и крепкий рубль сдерживают рост финпоказателей

- 22 августа 2025, 16:16

- |

Холдинг ЭН+ представил финансовые и операционные результаты за первое полугодие 2025 г.

Ключевые финансовые результаты за период:

• Выручка: $8,9 млрд (+27,3% г/г);

• EBITDA: $1,5 млрд (+1,7% г/г);

• Рентабельность по EBITDA: 17,1% (-4,3 п.п. за год);

• Свободный денежный поток: $0,8 млрд (-$0,3 млрд годом ранее);

• Чистая прибыль: $0,3 млрд (-65,2% г/г);

• Рентабельность по чистой прибыли: 4% (-10 п.п. за год);

• Чистый долг/EBITDA: 3,5х (2,4х годом ранее)

За полугодие 2025 г. выручка ЭН+ показала уверенный рост, что обусловлено позитивной динамикой продаж в металлургическом сегменте (РУСАЛ нарастил сбыт алюминия на 21,7% г/г) и цен продукции. Однако себестоимость росла сильнее (+35,1% г/г) в связи с более крепким рублем. На этом совокупная EBITDA выросла несильно, в первую очередь за счет крепости доходов энергетического сегмента. В результате рентабельность по EBITDA снизилась на 4,3 п.п., из которых большую часть обеспечил РУСАЛ. Чистая прибыль холдинга упала на 65,2% и была полностью обеспечена доходами в энергетическом сегменте. Финансовые расходы увеличились на 67,4% из-за обслуживания долга РУСАЛА, доля которого в структуре процентных расходов холдинга резко увеличилась и превысила 91%. Отношение чистого долга к EBITDA составило 3,5х.

( Читать дальше )

Банковский сектор: какие акции интереснее в период снижения ставок

- 22 августа 2025, 16:08

- |

Во II квартале ставки всё ещё оставались высокими, но надежды на смягчение денежно-кредитной политики уже начали отражаться на финансовых рынках. Разбираемся, как отработали публичные банки перед началом цикла снижения ставки, и какие эмитенты выглядят сильнее других.

Взгляд на сектор

Во II квартале, по данным ЦБ, активы банковского сектора увеличились на 0,5%. Кредиты физическим лицам выросли на 0,4%, юридическим лицам — на 1,2%, ипотечные кредиты — на 1,5%. В целом продолжается стагнация после бурного 2024 года.

Значительно выросли вложения в облигации — на 3,9%. Это ставка на дополнительные доходы от переоценки в цикле снижения ключевой ставки. Уже в мае – июне на рынке ОФЗ были активны покупатели.

Среди публичных банков выделился МТС Банк, который увеличил вложения в ценные бумаги, в первую очередь облигации, в 2,3 раза, до 283 млрд руб.

Чистая прибыль банковского сектора во II квартале составила 949 млрд руб. — это на 26,5% выше результата за I квартал.

( Читать дальше )

❗️❗«Мать и дитя», озон фарму и промомед: в каких акциях выше потенциал? И стоит ли ждать коррекции для входа в позицию?

- 22 августа 2025, 15:51

- |

«Мать и дитя», ОЗОН Фарму и Промомед: в каких акциях выше потенциал? И стоит ли ждать коррекции для входа в позицию?

Вообще все эти компании разные, и несколько странно сравнивать между собой клиники Мать и дитя и фармацевтичекую отрасль у в лице Озон Фармацевтика и Промомеда, поэтому я бы рассматривал их все же отдельно. Если говорить про Мать и дитя, то на перспективу инвестирования в эти акции мы смотрим положительно. Компания много лет очень хорошо растет, как органически, так и за счет сделок слияния и поглощения. Да, в моменте она не выглядит дешевой, но здесь таргет последовательно год от года растет, плюс, несмотря на активный рост, компания платит достаточно щедрые дивиденды — вплоть до 100% чистой прибыли по МСФО согласно их дивидендной политике. То есть это сочетания неплохих дивидендов и неплохого роста.

Что касается Озон Фармацевтики и Промомеда — то это уже чисто истории роста, и на их дивидендной политике останавливаться смысла особого нет, так как дивиденды там если и платят, то крошечные.

( Читать дальше )

Акции Диасофт: Глубокий анализ инвестиционной привлекательности в 2025 году

- 22 августа 2025, 15:13

- |

Всем привет! Сегодня сделаю анализ финансовых результатов компании Диасофт за 1 кватал 2025 года.

Введение

Диасофт – имя, которое хорошо известно на российском ИТ-рынке, особенно в сегменте программного обеспечения для финансовых учреждений. Для многих инвесторов компания долгое время ассоциировалась со стабильным ростом и технологическим лидерством. Однако последние финансовые результаты заставили рынок задуматься. Акции Диасофт оказались в центре внимания аналитиков и частных инвесторов, задающихся вопросом: сохраняет ли компания свой потенциал или столкнулась с периодом стагнации? В данном аналитическом обзоре мы детально разберем текущую ситуацию, оценим финансовые показатели и попытаемся ответить на главный вопрос: являются ли инвестиции в акции Диасофт перспективным направлением в текущих рыночных условиях. Мы рассмотрим не только сухие цифры отчетности, но и стратегические перспективы компании.

Основной раздел: Анализ компании и ее акций

Финансовые результаты Диасофт за первый квартал 2025 года (завершившийся 30 июня) оказались неоднозначными, что сразу же отразилось на котировках.

( Читать дальше )

Акции Полюса привлекательны на долгосрок, бумаги защищают портфель часто дорожая при падении рынка. Растущий тренд золота и развитие месторождений поддержат рост бизнеса и котировок

- 22 августа 2025, 14:09

- |

В 2024 году Полюс выдала рекордные результаты (все сравнения год к году):

— Выручка выросла на 40% — до 7,3 млрд $

— Скорректированная EBITDA поднялась на 49% — до 5,7 млрд $, а рентабельность по EBITDA до 77%.

— Скорректированная чистая прибыль подскочила на 44% — до 3,4 млрд $.

Менеджмент ждёт, что благодаря новым проектам к 2030 году годовой объём производства увеличится вдвое — до 6 млн унций.

Цены на золото. Оно подорожало на 28% в первом полугодии. Высокий спрос на металл из-за геополитических конфликтов компенсирует вероятное повышение себестоимости и затраты на капитальные вложения в развитие бизнеса.

Компания вернулась к распределению прибыли после трёхлетнего перерыва и планирует платить не реже двух раз в год. За 2024 год дивидендная доходность была выше 12%.

Богатая ресурсная база. Развитие месторождений обеспечит долгосрочный рост бизнеса и котировок. Разработка Сухого Лога с планируемой добычей 2,3–2,8 млн унций золота в год может вывести Полюс в топ-2 мировых лидеров золотодобычи

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал