Брусника

Главное на рынке облигаций на 20.02.2024

- 20 февраля 2024, 13:36

- |

- НПП «Моторные технологии» сегодня начинает размещение пятилетних облигаций серии 001P-04 объемом 220 млн рублей. Регистрационный номер — 4B02-04-00483-R-001P. Бумаги включены в Сектор роста. Ставка купона установлена на уровне 18% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрен call-опцион в даты окончания 8-го, 12-го и 16-го купонов. Организатор — ИК «Риком-Траст». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

- «Боржоми Финанс» сегодня начинает размещение трехлетних облигаций серии 001Р-02 с офертой через 1,5 года объемом 5 млрд рублей. Регистрационный номер — 4B02-02-00561-R-001P. Ставка 1-6-го купонов установлена на уровне 16,1% годовых. Купоны ежеквартальные. Сбор заявок на выпуск прошел 15 февраля. Выпуск доступен для приобретения неквалифицированным инвесторам при прохождении теста, минимальная сумма заявки на покупку облигаций при размещении составит 1,4 млн рублей. Поручителем по займу выступит головная компания группы — Rissa Investments Limited. Организаторы — Газпромбанк и инвестбанк «Синара». Кредитный рейтинг эмитента — A-(RU) со стабильным прогнозом.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

📊ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ, ПОРТФЕЛЕ PROBONDS ВДО И РОЗНИЧНЫХ ИНВЕСТИЦИОНЫХ ОБЛИГАЦИЙ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

- 17 февраля 2024, 09:23

- |

🟢ООО «СЕЛЛ-Сервис»

Эксперт РА подтвердил кредитный рейтинг на уровне ruBB+

ООО «СЕЛЛ-Сервис» специализируется преимущественно на реализации компонентов, используемых в кондитерской промышленности, а также поставляет ингредиенты для предприятий молочного производства, производства напитков и компаний сегмента HoReCa.

Подверженность компании внешним шокам характеризуется как высокая ввиду наличия сильной зависимости от импортируемых товаров – около 80% всех поставок. Ввиду небольших текущих масштабов бизнеса позиции на рынках сбыта оцениваются умеренно-негативно, доля компании на рынке России не превышает 3%.

Оценка концентрации бизнеса является средней и ограничивается наличием зависимости от труднозаменимого поставщика – производителя какао-порошка, имеющего заводы в Малайзии и Индонезии, на которого приходится около 53% всех закупок компании в денежном выражении.

Отношение долга на 30.09.2023 к EBITDA за отчетный период по расчетам агентства составило 2,3х при 1,3х годом ранее. На горизонте года от отчетной даты агентство ожидает, что показатель долг/EBITDA увеличится до уровня 2,9х в связи с увеличением кредитного портфеля для наращивания объемов закупок.

( Читать дальше )

Ждать ли кризиса в девелопменте? Прямой эфир с экспертами отрасли

- 14 ноября 2023, 09:06

- |

Ждать ли кризиса в девелопменте?

Этот вопрос разберем вместе с экспертами отрасли в прямом эфире 15 ноября в 17:00. В гостях у PRObonds генеральный директор G-Group Линар Халитов и заместитель генерального директора Унистрой Искандер Юсупов.

Также поднимем следующие темы:

— Сколько продержится льготная ипотека?

— Как на продажи жилья влияет запретительная ключевая ставка?

— Почему у публичных девелоперов (и Джи-Групп в частности) растут рейтинги?

— Кому нужны ЦФА? Плюсы и минусы для инвесторов и эмитентов.

Ждем ваших вопросов о рынке девелопмента в целом и к Джи-Групп в частности. До встречи на эфире

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Экспертное мнение об ООО "БРУСНИКА"

- 04 октября 2023, 13:34

- |

Экспертное мнение

Компания высокого инвестиционного риска. Финансовое состояние и финансовая устойчивость неудовлетворительные. Динамика финансового состояния нисходящая, ниже уровня порога надёжности. Динамика чистой прибыли колоколообразная, то есть компания не в состоянии показывать стабильно растущую прибыль, которая является индикатором успешности и надёжности любого бизнеса. Компания закредитована. Долговая нагрузка высокая, растущая. Ликвидность компании обеспечена краткосрочными финансовыми вложениями и дебиторской задолженностью, что не является гарантом отсутствия кассовых разрывов. Структура капитала большей частью состоит из заёмных денег, которые сосредоточены в долгосрочных финансовых вложениях в дочерние структуры. Не следует инвестировать в компанию более 2% от объёма своего портфеля, а лучше вообще не инвестировать.

Основные изменения в фондах, ориентированных на ВДО

- 11 июля 2023, 09:19

- |

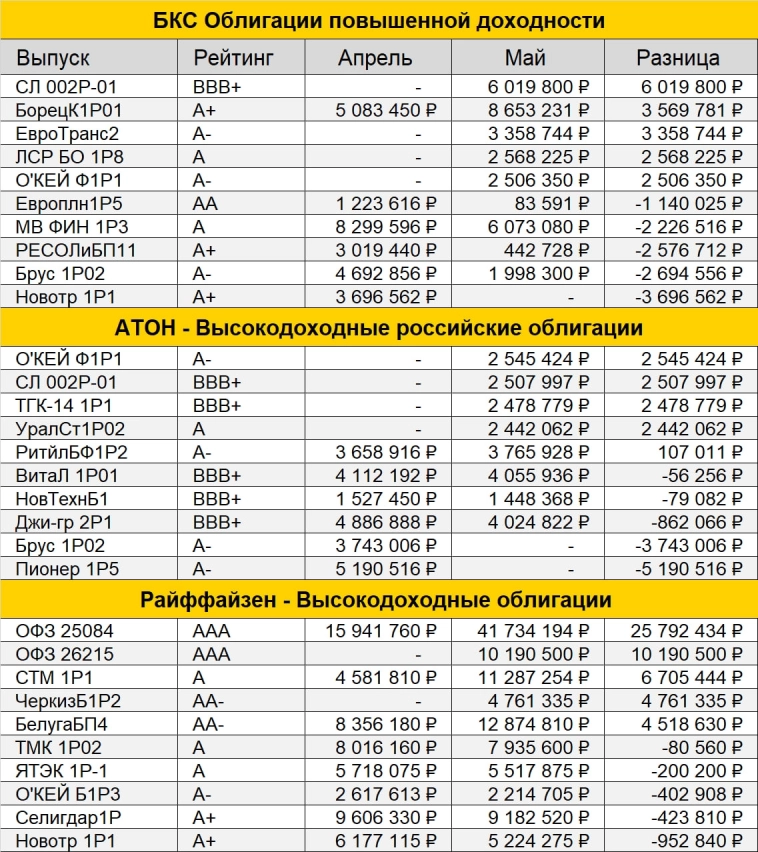

В продуктовой линейке биржевых фондов Московская Биржа выделяет три фонда ВДО:

- Райффайзен — Высокодоходные облигации СЧА 523 млн руб.

- БКС Облигации повышенной доходности СЧА 364 млн руб.

- АТОН — Высокодоходные российские облигации СЧА 86 млн руб.

В таблице показаны основные изменения в структуре фондов за май: статистика из 5 наиболее увеличившихся и сократившихся позиций.

@Mark_Savichenko

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтОбзор девелоперов - эмитентов розничных облигаций. Итоги 2022 и промежуточные результаты 2023 года

- 30 июня 2023, 17:38

- |

Короткие выводы:

— Выдачи новых ипотечных кредитов в 2023 году существенно превышают показатели предыдущего и даже 2021 года. При этом Банк России выделяет дисбалансы на рынке жилой недвижимости, как потенциальный риск финансовой стабильности.

— Динамика основных финансовых показателей сильно отличается от эмитента к эмитенту, но большинству компаний удалось увеличить выручку в предыдущем году, и всем удалось сохранить прибыльность бизнеса. При этом у части компаний существенно вырос уровень долговой нагрузки.

— У большинства эмитентов достаточно высокая распроданность ближайших проектов. А остатки на эскроу превышают бюджеты проектов.

— Рейтинговая динамика в отрасли нейтральная: изменения рейтингов или прогнозов носят исключительный характер, большинство обновлений подтверждают текущий рейтинг.

— Ёмкость первичного рынка для девелоперов остаётся высокой, мы видим интерес к отрасли у потенциальных дебютантов. В случае отсутствия потрясений на рынке можно ожидать выход новых имён в конце 2023 — начале 2024 года.

( Читать дальше )

❗️Брусника - облигации с амортизацией❗️

- 23 мая 2023, 18:52

- |

Выпуск Брусника-002P-01 (ISIN код RU000A1048A9)

Параметры облигации:

Погашение — 10.06.2025

Номинал — 1000 рублей

Тип купона — постоянный

Ставка купона — 11,85%

Периодичность выплаты — 4 раза в год

Текущая стоимость от номинала — 100%

Оферты — НЕТ

Амортизация — ДА

Погашение:

— 25% от номинала 10.09.2024

— 25% от номинала 10.12.2024

— 25% от номинала 11.03.2025

— 25% от номинала 10.06.2025

Эффективная доходность к погашению (реинвест купонов) — 12,4%

Дюрация ≈ 560 дней

Цель выпуска: Средства, привлеченные в результате размещения облигаций, планируется направить на следующие основные цели: осуществление инвестиционной деятельности эмитента и его подконтрольных компаний, в частности, инвестирование в земельный банк и проекты развития; рефинансирование задолженности по кредитным соглашениям эмитента. Часть средств также будет направлена на текущую финансовую и операционную деятельность эмитента.

По параметрам видно, что облигация краткосрочная с амортизацией, торгуется по номиналу и выплачивает купон раз в квартал.

( Читать дальше )

Облигации компании Брусника. Обзор компании

- 03 мая 2023, 09:07

- |

Брусника — российская девелоперская компания. Специализируется на строительстве жилых многоэтажных домов. Штаб-квартира находится в Екатеринбурге. Сегодня Брусника строит жилье в Екатеринбурге, Новосибирске, Тюмени, Сургуте, Кургане, Омске и г. Видное Московский области.

У компании нет акций, но есть биржевые облигации: Брусника 001Р-02 (6 млрд.р) и Брусника-002P-01 (5,25 млрд.р). В марте 2023 года Брусника согласно графику полностью погасила выпуск облигаций серии 001Р-01 объемом 4 млрд р. Рассмотрим подробнее выпуски, которые сейчас торгуются.

Выпуск: Брусника 001Р-02

ISIN: RU000A102Y58

Рейтинг: А- (АКРА)

Оферта: 24.05.2023

Дата погашения: 01.04.2024

Амортизация: нет

Доходность к погашению без учета налога: 11,04%

Купоны: 9,6%

Выпуск: Брусника 002Р-01

ISIN: RU000A1048А9

Рейтинг: А- (АКРА)

Оферта: нет

Дата погашения: 10.06.2025

Амортизация: да (10.09.2024 и далее раз в квартал по 25% от номинала)

Доходность к погашению без учета налога: 12,37%

Купоны: 11,85%

Показатели и цифры компании

— основана в 2004 г.;

( Читать дальше )

Коротко о главном на 15.03.2023

- 15 марта 2023, 13:15

- |

- «Бизнес Альянс» установил ставку купона трехлетних облигаций серии 001Р-01 объемом до 500 млн рублей на уровне 14,85% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок на выпуск прошел 14 марта. Размещение начнется 16 марта. Организатор — АБ «Россия».

- «Элит Строй» установил ставку купона трехлетних облигаций серии 001P-01 объемом 1 млрд рублей на уровне 14,5% годовых на весь период обращения. Купоны ежемесячные. Размещение займа начнется 16 марта. Организатор — ИК «Иволга Капитал».

- ГК «Медси» установила ставку купона 15-летних облигаций серии 001P-01 на уровне 9,85% годовых, серии 001P-02 — в размере 10,35% годовых. Купоны ежеквартальные. Объем каждого из выпусков составляет 3 млрд рублей. Сбор заявок прошел 14 марта. Организаторы: банк «АК Барс», БКС КИБ, банк «ДОМ.РФ», Газпромбанк, инвестбанк «Синара», ИФК «Солид», БК «Регион», Россельхозбанк и Тинькофф Банк. Размещение выпусков начнется 16 марта.

( Читать дальше )

Коротко о главном на 01.03.2023

- 01 марта 2023, 13:30

- |

- «Сейф-Финанс» установил ставку 1-4-го купонов двухлетних облигаций серии 001Р-01 объемом 700 млн рублей на уровне 11,5% годовых. Купоны ежеквартальные. По выпуску предусмотрена оферта в марте 2024 г. Сбор заявок на выпуск прошел 28 февраля. Техразмещение по отрытой подписке запланировано на 2 марта.

- «КЛВЗ «Кристалл» 9 марта планирует провести сбор заявок на трехлетний выпуск облигаций серии 001Р-01 объемом до 300 млн рублей. Ориентир доходности — премия 540-560 б.п. к трехлетним ОФЗ. По выпуску предусмотрены ежеквартальные купоны и амортизация равными долями (25%) в даты уплаты 9-12-го купонов.

- АКРА подтвердило кредитный рейтинг «Брусника. Строительство и девелопмент» на уровне А-(RU), изменив прогноз на «негативный». Изменение прогноза связано с риском неисполнения планов компании по снижению долговой нагрузки и увеличению свободного денежного потока (FCF).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал