SPO

VK - Удастся ли самой закредитованной компании решить свои проблемы?

- 25 декабря 2024, 16:28

- |

VK Tech, которая занимается корпоративными IT-решениями, хочет выйти на рынок акций. Это, кстати, может поднять котировки и самой VK $VKCO Ведь обычно после выхода на IPO компания всегда оценивается дороже. Кроме того, выход «дочки» в публичное поле – это всегда приток ликвидности.

Итоговое решение будет принято исходя из рыночной конъюнктуры. А пока рынок слабый, IPO никто проводить не будет. Тот же пример — дочка Ростелекома РТК-ЦОД.

Как дела у VK Tech сейчас?

Финансовые результаты за 9 месяцев 2024 года:

• Выручка выросла на 60,1%, до ₽7,7 млрд;

• Операционные расходы увеличились на 21,7%, до ₽6,2 млрд;

• EBITDA составила ₽1,5 млрд против отрицательного значения в ₽0,4 млрд в том же периоде годом ранее;

• Рентабельность по EBITDA составила 19,1%.

Выход на IPO также может укрепить репутацию VK как компании, способной эффективно управлять активами. По оценкам экспертов, VK Tech могут оценить в 50–60 млрд рублей.

( Читать дальше )

- комментировать

- 411

- Комментарии ( 0 )

Абрау-Дюрсо разместит дополнительные 11,5млн акций по закрытой подписке

- 20 декабря 2024, 15:56

- |

Акционеры Абрау — Дюрсо одобрили увеличение УК Компании путем размещения дополнительных обыкновенных акций - 11 500 000 млн по закрытой подписке.

🏦 Совкомбанк – Почему допэмиссия стала причиной роста акций?

- 18 декабря 2024, 19:42

- |

📌 Всего за 1 день стоимость акций Совкомбанка сначала снизилась на 2%, после чего выросла на 8%. Сегодня разберёмся, в чём причина такого движения котировок, и есть ли идея в акциях Совкомбанка.

❗ ДОПЭМИССИЯ СОВКОМБАНКА:

• Совкомбанк объявил о внеочередном собрании акционеров, на котором будет рассмотрен вопрос о проведении допэмиссии для присоединения Хоум Кредит банка. 90% от суммы сделки планируется оплатить с помощью допэмиссии.

• Выкуп должен произойти до середины марта по средневзвешенной цене за последние 6 месяцев (сейчас она на уровне 13,8 рублей за акцию).

❓ СПРАВЕДЛИВАЯ ЦЕНА И РИСКИ:

• Учитывая, что сейчас рынок сравнивает любую доходность с доходностью фонда денежного рынка LQDT, справедливая стоимость акций Совкомбанка на сегодняшний день составляет порядка 13,1 рублей.

• Важно учитывать, что сейчас не известна точная дата оферты, ведь разговоры о допэмиссии начались ещё в начале текущего года. Кроме того, присутствует риск того, что в случае выхода крупного держателя акций процент выкупа может снизиться.

( Читать дальше )

Совкомбанк. Допэмиссии быть

- 18 декабря 2024, 19:19

- |

Акционеры $SVCB рассмотрят допэмиссию для присоединения ХКФ банка. Собрание акционеров пройдет 28 января 2025 года. Еще в начале июня мы увидели обновленные данные по сделке.

Совкомбанк оплатит 90% стоимости ХКФ банка допэмиссией своих акций, а оставшиеся 10% — деньгами. Напомним, что и условия стали более приятными: появилась скидка в размере 5 млрд рублей.

Оплата акциями позволит банку сэкономить средства. Доля акций в свободном обращении вырастет, что позволит увеличить ликвидность в торгах. А с 20 декабря, Совкомбанк наконец то попадет в индекс Мосбиржи.

Конечно, сама по себе допэмиссия это негативная история для инвесторов, ведь тем самым уменьшается распределяемая прибыль на акцию. Однако, текущая допэмиссия уже была заложена в цене.

Но стоит быть аккуратнее: высокие ставки продолжают давить на прибыль компании. Совкомбанк очень чувствителен к текущему росту ставок, не смотря на рост небанковских доходов.

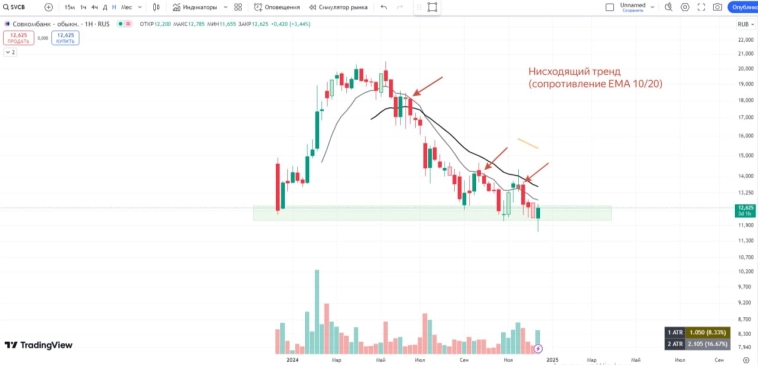

На графике мы видим продолжение нисходящего тренда по ЕМА 10/20. Котировки продолжают удерживать уровень 12 рублей за акцию.

( Читать дальше )

🏦 $SVCB — Почему же акции Совкомбанка растут по факту объявления допэмиссии?

- 18 декабря 2024, 16:11

- |

Вчера стало известно, что 28 января акционеры компании все таки рассмотрят допэмиссию с целью покупки Хоум Банка.

📈 И несмотря на то, что после ее реализации размоются доли инвесторов, бумаги эмитента взлетели почти на 7%.

А объясняется это тем, что привлеченные средства пойдут на совершение столь выгодной покупки.

🚀 Которая после смягчения ДКП позволит банку выйти на рекордные результаты и укрепить позиции на рынке.

К тому же у тех, кто не согласен с данной реорганизацией, компания обещает выкупить акции по примерной цене в 14 рублей.

❗️ Из-за чего я позитивно оцениваю акции Совкомбанка, но думаю, что мы еще сможем увидеть более благоприятные значения для покупок!

👉 А пока коррекция подходит к своему закономерному концу, мы уже перекопали весь рынок и нашли парочку интересных бумаг, по которым уже скоро опубликуем ТОЧКИ ВХОДА.

И для нашего с вами удобства данные точки входа будут опубликованы в нашем Telegram: https://t.me/+tUWrRnSctOczNjky

Присоединяйтесь и сами все увидите, это отличная возможность купить, пока другие будут бояться ❤️

( Читать дальше )

🤝Совкомбанк нашел компромиссы

- 18 декабря 2024, 14:12

- |

Акционеры банка рассмотрят вопрос о «допке» и реорганизации

Совкомбанк (SVCB)

👉Инфо и показатели

🔷Что случилось?

Акционеры Совкомбанка 28 января будут обсуждать допэмиссию для покупки ХКФ Банка. Кроме того, будет обсуждаться вопрос о реорганизации компании.

🔷Что это значит?

Допэмиссия — это не новость. С начала 2024 известно, что Совкомбанк поглощает конкурента — Хоум Банк. При этом условия сделки по покупке Хоум Банка были дважды улучшены, и сейчас на 90% Совком планирует расплатиться с ним своими новыми бумагами (отсюда и «допка») и только на 10% — деньгами.

Реорганизация же — всего лишь следствие поглощения. При этом сама процедура подразумевает возможность оферты: акционеры, несогласные с присоединением, смогут продать свои акции по средневзвешенной цене за шесть месяцев — согласно статье 75 ФЗ «Об акционерных обществах».

🚀Мнение аналитиков МР

Средневзвешенная цена для выкупа — в том случае, если акционеры 28 января проголосуют «за» — может составить порядка ₽14 на акцию. Однакомы не рекомендуем спекулировать на оферте сразу по двум причинам.

( Читать дальше )

Почему Совкомбанк объявил допку, а акции стали расти?

- 18 декабря 2024, 13:06

- |

Почему Совкомбанк объявил допку, а акции стали расти?

Обычно инвесторов при слове «допка» нервно передергивает, а акции объявившей допку компании летят вниз. Однако у Совкомбанка другой случай. Об этом сейчас и расскажем.

Вчера вечером банк объявил о внеочередном собрании акционеров. На повестке вопрос о проведении допэмисии для присоединения Хоум Кредит банка. Рынок на эту новость отреагировал падением котировок банка на 2%.

☝️Это та самая «старая» допка, которую уже пару раз пересматривали (последний раз летом с пересмотром по сделке вниз). А закрыть сделку планировалось до конца этого года. В планах банка приобрести 90% Хоум Кредит банка через допку, а 10% деньгами уже в I квартале 2025 года.

❗️ Главное в этой допке, что присоединение Хоум Кредит банка подпадает под реорганизацию!

Поэтому по закону компания должна предложить выкуп по средневзвешенной цене за последние 6 месяцев с даты объявления ВОСА. Тогда акции стоили почти 18 руб.

👉 Минутка подсчетов, и имеем средневзвешенную в размере 13,8 руб. Текущая же цена около 12,6 руб. Получаем возможный рост котировок почти на 10%!

( Читать дальше )

📈 Акции Совкомбанка прибавляют более 6% после новостей о допэмиссии

- 17 декабря 2024, 21:08

- |

Горячие купоны до 26,5%! Свежие облигации ЭнергоТехСервис 001Р-06 (флоатер)

- 15 декабря 2024, 11:12

- |

Астрологи объявили неделю энерго-облигаций? Одновременно с ТГК-14, которая порадует нас сразу двумя новыми выпусками, заявки соберёт и другой эмитент из той же сферы — Энерготехсервис. Энергетики из Тюмени предложат флоатер с хорошей добавкой к ключевой ставке, но есть нюанс — только для тех, кто уже получил квала.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ТГК-14, РусГидро, Новосибавтодор, Башкирия, ПСБ, Новосиб._обл., Селигдар, Амурская_обл., Европлан, ОФЗ_29026, Сплит_Финанс, Монополия, Акрон.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

⚡А теперь — помчали смотреть на новый выпуск ЭТС!

🔌Эмитент: ООО «ЭнергоТехСервис»

⚡ЭнергоТехСервис — энергетическая компания со специализацией в сфере распределенной энергетики. Основные направления — генерация электроэнергии, производство и продажа оборудования, эксплуатация и техническое обслуживание электростанций, их капитальный ремонт и строительство. Компания управляет энергопарком мощностью 250 МВт.

( Читать дальше )

ПАО "Светофор Групп" зарегистрировало дополнительный выпуск привилегированных акций

- 15 декабря 2024, 09:06

- |

12 декабря 2024 года Банк России принял решение о возобновлении эмиссии и государственной регистрации дополнительного выпуска привилегированных акций ПАО «Светофор Групп». Дополнительный выпуск ценных бумаг был зарегистрирован под номером 2-01-24350-J-001D и размещается путем открытой подписки.

В рамках дополнительного выпуска размещено 4 963 000 привилегированных акций с номинальной стоимостью 1 рубль каждая. Компания предоставит акционерам преимущественное право на приобретение этих акций. Дата фиксации лиц, имеющих право на преимущественное приобретение, установлена на 3 июня 2024 года.

Цена размещения акций будет определяться Советом директоров компании после окончания срока действия преимущественного права, но не позднее начала размещения.

Важным аспектом является то, что проспект ценных бумаг одновременно с регистрацией дополнительного выпуска не регистрировался, а также не был зарегистрирован документ, содержащий условия размещения.

Дополнительный выпуск будет размещен в срок не позднее одного года с момента государственной регистрации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал