Избранное трейдера Vlad7

Облигации, дефолты и инфляция. Как снизить риски?

- 30 декабря 2020, 07:22

- |

Схематическое представление реакции портфеля облигаций на изменение инфляции, если обменивать имеющиеся облигации не более «длинные» или имеющие более высокий купон. Без учета дефолтных рисков

Новостей не так много (новость об очередном уголовном деле против Алексея Навального пока на котировках рубля не отразилась, видимо, не отразится и на фондовом рынке). Потеоретизирую на тему облигационных инвестиций.

У любой облигации есть 2 основных риска – дефолтный и инфляционный.

Чем ближе погашение – тем выше дефолтный риск. Чем оно дальше – тем выше инфляционный риск.

Кстати, чтобы избежать и того, и другого, можно покупать облигации с близким сроком погашения (полгода-год), эмитенты которых недавно выпустили или анонсировали выпуск новых собственных облигаций (т.е. доступ к профильным деньгам у таких компаний есть, а полученные деньги не исчезнут за короткое время).

( Читать дальше )

- комментировать

- 3К | ★4

- Комментарии ( 8 )

Как платить налог с Валютных сделок на брокерском счете. На реальном примере

- 27 декабря 2020, 08:11

- |

Я сразу даю ссылку https://yadi.sk/i/YBYWrD2b3LglMg на реальную Пояснительную записку с расчетом базы из которой все понятно

Вся сумма реализованной валюты признается Доходом. И вся она должна быть задекларирована.

Пример:

вы приобрели 1 доллар за 60 рублей.

Вы реализовали его позднее за 70 рублей

Ваш доход 70 рублей, а не 10, не надо путать Доход с Прибылью. Доход физ лица — это что то вроде выручки у юр лица. И таким образом вы должны задекларировать и всю выручку от продажи и оборот, если обернули один доллар несколько раз

Пример:

вы приобрели 1 доллар за 60 рублей.

Вы реализовали его позднее за 70 рублей

вы приобрели 2 доллара за 71 рублей.

Вы реализовали 2 usd позднее за 76 рублей

Две реализации на сумму 70 и 76x2 рубля, итого доход 222 рубля должны быть задекларированы (Код дохода 1520)

А сумма сделок приобретения валюты это ваш вычет: 60 + 71x2 = 202 руб (Код вычета (903)

( Читать дальше )

Правда о рынке для новичков.

- 24 декабря 2020, 10:16

- |

Добрый день) Спасибо за доверие)

Ок, я выскажусь, правда, уверен, что большинство читателей данного чата меня не услышат и/или воспримут в штыки то, что я говорю.Поскольку эта правда слишком сильно диссонирует с тем, ради чего новички приходят на рынок и тем что они слышат от брокеров и начинающих “преподавателей”.Эта информация не очень приятна и рушит много иллюзий. Но тем не менее, часть аудитории надеюсь меня услышит, в первую очередь это люди торгующие подольше (от 5-10 лет) и/или начинающие понимать, что распространенные представления о рынке, прогнозах, плечах и стоплоссах, которые обычно преподаются – не приносят результата на длительных отрезках, вернее – приносят исключительно потери, о чем неумолимо говорит статистика и что знают все профессионалы и старожилы.

( Читать дальше )

Не пора ли покупать урановые акции?

- 23 декабря 2020, 21:57

- |

Аналитики Goldman Sachs вместе с управляющим товарным фондом Blackrock прогнозируют, что мы находимся на пороге бычьего цикла товарных рынков. И мы уже видим далеко не первые признаки начала данного цикла. Так, ралли металлов в 2020 году стало самым крутым за десятилетие. После драматичного падения в первом квартале обновляют многолетние максимумы цены на медь, сталь и платину. Даже нефть и газ уже кратно выросли с марта этого года.

Я решил расширить кругозор знакомством с другими областями товарных рынков. А заодно и написать полезную статью для проекта Thewallstreet.pro, аналитиком которого являюсь (я сам часто инвестирую в разбираемые компании).

Обзор будет посвящен рассмотрению уранодобывающей отрасли. Причин тому несколько:

— во-первых, наряду с ВИЭ, ядерная промышленность может занять существенную долю в новой «зеленой» структуре мировой энергетики взамен уменьшающихся долей угля и нефти;

( Читать дальше )

Как обмануть государство и заплатить только 13% с дохода от облигаций.

- 17 декабря 2020, 13:30

- |

Коллеги, я долго думал, что делать бедному физику, попавшему на очередные налоги государства. Итак, все уже знают, что с 1 января 2021 года придется платить 13% налога с купонных доходов по облигациям. Мало того, как я понял (но это неточно), брокер будет удерживать 13% с любого купонного дохода, выплаченного в 2021 году физическому лицу (за исключением ИИС), не обращая внимание на срок начисления этих доходов. То есть, если по облигации полугодовой купон выплачивается в январе, то 13% возьмут со всего купона, несмотря на то, что часть НКД была за 2020 год.

Что решил сделать я держатель — диверсифицированного портфеля облигаций, чтобы государство взяло только 13% по купонному доходу за 21 год.

1. Продаю сейчас все облигации, покупая на вырученные средства короткую офз.

2. перед НГ меняю ОФЗ на другую короткую ОФЗ. (таким образом я фиксирую все доходы в этом году)

3. после нового года постепенно продаю свою ОФЗ

4. инвестирую средства в бумаги с неблизкой выплатой купона, используя калькулятор доходности облигаций для физика.

5. при приближении купона по облигации меняю бумагу на бонд с более дальней выплатой купона.

Зачем пишу сюда? Ну, во-первых, я за пару недель уже ополовинил свой пакет субфедов в пользу ОФЗ. Во-вторых, может кто-то меня в чем-то поправит или предложит что-то другое.

Мои выводы о локальной сравнительной динамике рынков России и США на основе 20+-летнего опыта

- 09 декабря 2020, 12:52

- |

Первая «посылка»: долгосрочные тренды на российском фондовом рынке создают «забугорные ковбои рынка» .

Это вовсе не негатив, а особенность фондовых рынков всех «догоняющих» экономик, начиная с Кореи. У России только одна особенность: сильная зависимость доходов бюджета (напрямую) и бизнеса (прямо или косвенно) от мировых цен на энергоносители. Причем совершенно неважен размер этих доходов в долларах, а критичен именно размер доходов в рублях. Так как расходы в рублях.

Вторая «посылка»: «забугорные ковбои рынка» люди умные и давно изучили связь между денежно-кредитной политикой в США и фондовым рынком на протяжении последних десятилетий (как минимум с 1958 года, а может и раньше):

— при мягкой денежно-кредитной политике (ДКП) рынок растет за исключением краткосрочных падений, вызванных слухами о «кризисе», имеющими под собой какие-никакие, но основания;

— при жесткой ДКП рынок в лучшем случае стагнирует.

Естественно, что это видение они переносят на все рынки, куда думают вложить деньги.

( Читать дальше )

На Смартлабе кто-то не прав (или пост, срывающий завесы тайной закулисы СЛ)

- 05 декабря 2020, 08:41

- |

Друзья, почитывая смарт-лаб, в очередной раз убеждаюсь, что здесь, в интернете, кто-то не прав. И, поскольку, сдерживать позывы правды нет никаких сил, вот они. Простые как улыбка молодой доярки на рассвете. Прекрасные, как забытые ею трусы в стогу сена. Дурно-пьяно-пахнущие… Ну вы поняли.

1. ЛЧИ. Инициировано мосбиржей. Та зарабатывает на комиссиях. Больше неофитов -> Больше комиссий. Как и с лотереями, хомяки смотрят на топ-1 результатов и примеряют блестящую часть медалки на себе.

Причина. Когнитивные искажения вида: я же особенный, я же лучший, если какой-то трейдо-хер смог, сдюжу и я.

Процесс. Несколько месяцев или лет околачивания рядом с биржОй (отсылка к Булгакову), долгого долгого смотрения на тикер и демо-счет как кролик смотрит на удава. Первые инвестиции (возможно удачные).

Результат. Машин кол через толпу лосей.

2. Демонстрация результатов своего портфеля на ATH (All Time High). Некоторые частные и инстуциональные инвесторы, преследуемые фаллометрией (первые) и жаждой выгоды (вторые) демонстрируют БУМАЖНУЮ доходность своих портфелей на текущий момент.

( Читать дальше )

Все, что нужно знать об инвестиционном налоговом вычете, который предусмотрен подп.1 п.1 ст.219.1 НК РФ, по обычному брокерскому счету (не ИИС)

- 30 ноября 2020, 14:01

- |

Я представил наиболее полный кейс, который учитывает все нюансы – в инете только простенькие примеры попадались.

Итак, инвестиционный налоговый вычет по подп.1 п.1 ст.219.1 НК РФ — это вычет в размере положительного финансового результата, но не всего по факту результата, а с лимитом, рассчитываемого как Кцб х 3 000 000 руб. В свою очередь, Кцб рассчитывается вот по такой страшной, на первый взгляд, формуле:

Физический смысл Кцб станет понятен позже.

Этот тип вычета уменьшает только положительный финансовый результат от операций с ценными бумагами (акциями, облигациями и паями) в текущем налоговом периоде и его нельзя крыть об уплаченный НДФЛ с зарплаты и возмещать неиспользованный остаток вычета или весь вычет из бюджета подачей декларации. Также нельзя переносить неиспользованный остаток вычета на будущее. Это не предусмотрено ст.219.1 НК РФ.

( Читать дальше )

Приложение или сервис для учета доходности портфеля

- 28 ноября 2020, 11:23

- |

Как правильно рассчитать доходность своих инвестиций. Казалось бы самый простой способ — изменение баланса счета. Т.е. суммарное пополнение например 100 000, текущий баланс 112000 тысяч. Т.е. доход за весь период 12000. Т.е. 12%. Но не все так просто. Особенно если были крупные пополнения. Тогда задача перестает быть тривиальной.

В связи с этим вопрос и кто как учитывает доходности портфеля с учетом пополнений. Финам, например, дает картину доходности в ЛК, но я в ней не уверен. Может есть сторонний софт или кто табличкой/методикой поделится?

Вопрос наверняка уже решенный, поэтому сам изобретать велосипед не хочу.

Почему я не буду покупать OZON ни на IPO ни после IPO?

- 23 ноября 2020, 21:02

- |

IPO OZON — сложный кейс. Я потратил много часов, прежде чем начать писать эту заметку. Но я даже близко не успел подойти к поиску объективной оценочной стоимости это компании. Тем не менее, у меня есть предчувствие, что это IPO должно быть интереснее, чем два предыдущих довольно скучных российских IPO: FLOT и SMLT.

Давайте сразу о грустном.

✅Цена размещения может составить $27,5/акцию.

✅Размещается 30 млн акций, это $0,825 млн.

Все деньги — это доп. эмиссия и все они пойдут в компанию.

✅177 млн акций дают капитализацию $4.9 млрд.

✅Если отнять вновь привлеченные деньги, то капитализация до-IPO будет равна $4 млрд.

Такую капитализацию делаете вы, те, кто считает, кто покупка акций по $27,5 справедливо оценивает компанию.

✅Проспект эмиссии расположен тут.

Теперь напомню кое-какие обстоятельства...

Профессиональный венчурный инвестор Леонид Богуславский, который держал акции OZON 19 лет, 14 месяцев назад продал свою долю 11% в OZON за $70 млн (сумма, согласно слухам), что дает капитализацию $636М. То есть профессионал продал компанию по $636 лямов, а сейчас, чуть больше года, непрофессионалы будут покупать ее уже в 6 РАЗ ДОРОЖЕ.

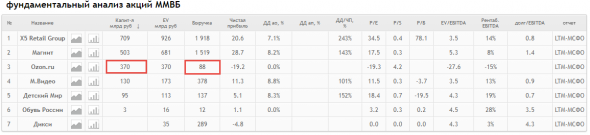

Сравнивать OZON с российским ритейлом смысла нет конечно. Но давайте попробуем на всякий случай, ради интереса.

Наиболее близкая компания к ОЗОН — это М.Видео. Чтобы дорасти до МВидео, ОЗОНу придется увеличить выручку в 4+ раз.

Но при этом капитализация по цене IPO OZON у них будет в 3 раза выше чем у М.Видео.

То есть видимо рынок закладывает, что выручка OZON будет в 12 раз превышать М.Видео.

Правда выручка OZON — это не совсем продажи. У ОЗОН есть маркетплейс.

✅С учетом продаж маркетплейса, суммарный оборот (GMV LTM) компании ~152 млрд руб. То есть это надо вырасти 2,5 раза по выручке до MVID и потом еще в 3 раза, чтобы оправдать капитализацию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал