SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. W31

Как платить налог с Валютных сделок на брокерском счете. На реальном примере

- 27 декабря 2020, 08:11

- |

Я сразу даю ссылку https://yadi.sk/i/YBYWrD2b3LglMg на реальную Пояснительную записку с расчетом базы из которой все понятно

Вся сумма реализованной валюты признается Доходом. И вся она должна быть задекларирована.

Пример:

вы приобрели 1 доллар за 60 рублей.

Вы реализовали его позднее за 70 рублей

Ваш доход 70 рублей, а не 10, не надо путать Доход с Прибылью. Доход физ лица — это что то вроде выручки у юр лица. И таким образом вы должны задекларировать и всю выручку от продажи и оборот, если обернули один доллар несколько раз

Пример:

вы приобрели 1 доллар за 60 рублей.

Вы реализовали его позднее за 70 рублей

вы приобрели 2 доллара за 71 рублей.

Вы реализовали 2 usd позднее за 76 рублей

Две реализации на сумму 70 и 76x2 рубля, итого доход 222 рубля должны быть задекларированы (Код дохода 1520)

А сумма сделок приобретения валюты это ваш вычет: 60 + 71x2 = 202 руб (Код вычета (903)

Во всех случаях сумма сделки в рублях (объем) считается просто: количество валюты умножить на курс USD/RUB биржевой или официальный ЦБ, на ваш выбор

Еще пример посложнее:

вы приобрели 1 доллар за 60 рублей.

Затем вы приобрели одну акцию вашей любимой Chesapeake Energy за 0.99 usd. Курс Доллар/Рубль к этому моменту составил 59.99

Таким образом вы реализовали 0.99 usd за 59.99 руб (но точнее за одну акцию Chesapeake) И это ваша сумма дохода 0.99 x 59.99 = 59,3901 рубля дохода к декларированию теперь неизбежны.

А что же касается вычета?

Об этом позднее

(Когда вы продаете иностранные акции за Валюту, вы приобретаете ее тем самым, объем сделки ваш вычет)

Еще пример:

Закончился день и брокер начислил вам комиссию за маржинальный займ в Валюте — 0.04 usd. Курс Доллар/Рубль к вечеру составлял 79.1153

0.04 usd X 79.1153 = 3,164612 рубля — это сумма на которую вы реализовали валюту и не важно что у вас ее нет свободной, Вам выставили счет который вы все равно оплатите, это выписанный кредит в таком случае, и скорее всего вы его закроете к концу года.

Еще пример:

То же касается и маржинальных покупок ценных бумаг: У вас 100 USD, но вы купили бумаг на 200 USD. Значит 200 USD вы реализовали по курсу 60.00. Итого 12 000 руб Доход. Но если вы оставили Маржинальный займ на Новый год, такую операцию вы можете частично перенести на размер Маржинального займа (но это не точно) на будущий период и разъясняете это в Пояснительной Записке

Занятые и реализованные доллары — это открытая короткая позиция по паре доллар/рубль и она точно так же может приносить доход, как и в Шорт ЦБ. Соответственно и взятая Валютная ипотека в Сбербанке может оказаться выгоднее рублевой тем самым принести доход (но это не точно) Ха Ха =D

Это не все случаи, но я объяснил принцип расчета Дохода/Расхода.

Важно если валюта убыла как то, по любой причине, то это Доход (кроме перевода со счета на счет)

Если Открытая Валютная позиция изменилась в Плюс то это Расход

Теперь представьте типичную ситуацию:

27 сентября 2010 года купили вы одну акцию Tesla (TSLA) за 4.10 usd и держите

А 11 августа 2020 докупили еще 9 акций по 281.33 (теперь их 10 шт)

17 ноября 2020 Агентство S&P объявило о добавлении Теслы в список S&P 500 к вечеру 18 декабря 2020 года и у вас возник план часть акций (Половину, 5 шт) реализовать к моменту включения, так как вы предположили что возможно это конец роста. А вторую половину позиции решили держать дальше Long Term, так как все же не уверены в этом, да и Электрокары Теслы вам нравятся.

Ок. 5 акций реализованы по цене закрытия 18.12.2020 — 695 usd

Ваш брокер как налоговый агент учел — доход от продажи 5 акций по 695 usd — 3475 usd всего

Вопрос к заданию: Как рассчитать вычет? Какие 5 акций были реализованы, купленные первыми или последними?

Ответ: ну конечно же сперва купленные акции, первыми и уходят. Не стояло бы вопроса если бы не было разницы. На первые акции вы затратили меньше денег, а значит и вычет меньше, а значит больше налоговая база должна быть, поэтому метод FIFO обязателен при расчете базы, что бы не злоупотреблять, рассчитывая базу, первыми засчитывая более выгодные для себя крупные вычеты, и тем самым отсрочивая налог. Все это же и про валюту.

Это все здорово когда у вас 3-4 сделки в год, а теперь представьте как бы вы вели учет в ручную с вашим количеством сделок.

Я уверен что FIFO вручную не под силу никому. Подумайте о том что операции в этом случае дробятся, сложная связь каждой операции со множеством других. Учет каждого цента, а может и дробление центов. Навряд-ли вы будете реально вести такой учет.

Я предлагаю вот что — на конец налогового периода те операции (или их части) которые образовали открытую Валютную позицию (Будь то длинная или короткая) переносить на будущий период (дробить если требуется/не дробить если это упрощает подсчет и при этом налоговую базу не уменьшает в вашу пользу). То есть переносите те расходные сделки из последних, которые в сумме образовали Чистую Открытую Валютную длинную позицию на конец года. С короткой чистой позицией наоборот, но я не рекомендую на новый год занимать, примета не хорошая

И таким образом вы упрощаете решение. Все абсолютно операции Дохода/Расхода записываете последовательно в хронологии. Далее последние операции к переносу отмечаете. Задача 1, чтобы ни одна операция реализации валюты не была пропущена, Задача 2, что бы вычет не был завышен

Вернемся к этому примеру еще

Еще пример посложнее:Посчитаем налоговую базу

вы приобрели 1 доллар за 60 рублей.

Затем вы приобрели одну акцию вашей любимой Chesapeake Energy за 0.99 usd. Курс Доллар/Рубль к этому моменту составил 59.99

Таким образом вы реализовали 0.99 usd за 59.99 руб (но точнее за одну акцию Chesapeake) И это ваша сумма дохода 0.99 x 59.99 = 59,3901 рубля дохода к декларированию теперь неизбежны.

А что же касается вычета?

Об этом позднее

Хронологически:

1. Расход 60 рублей - приобрели 1 доллар за 60 рублей

2.Доход 59,3901 рублей — реализовали 0,99 usd за одну акцию Chesapeake (курс 59,99)

______

Чистая открытая позиция на конец года 0.01 usd

Первая сделка частично образовала чистую открытую позицию в 0,01 usd на конец периода.

У нас два варианта: раздробить ее и переписать все в таком виде

1.Расход 59,4 рублей - приобрели 0.99 доллар по 60 рублей

2. (К переносу на будущие периоды) Расход 0,6 рублей - приобрели 0.01 доллар по 60 рублей

3. Доход 59,3901 рублей - реализовали 0,99 usd за одну акцию Chesapeake (курс 59,99)

Итого

Доход 59,3901 руб

Расход 59,4 руб

Вычет 59,3901 руб (вычет не может превышать доход)

Налоговая база 0

Второй вариант: не дробить эту сделку, а перенести целиком. В этом случае вы переплатите налог в этом году, а на следующий год на эту же переплаченную сумму налог уменьшится (только вам это все надо будет разъяснить в записке)

Кто то из вас всерьёз возьмется считать FIFO, а вот это точно.

Я уверяю, тяжело в это вникать пока разбираете, на практике все будете учитывать на автомате. Задачу по переносу операций нужно решать один раз в год после окончания периода. А в течении периода простая хронологическая запись из брокерского отчета. Вы же поставили точку в этом разобраться?

Я, например, пишу ее в первую очередь для себя, так я совершенствую расчет базы, когда сам себе объясняю в ней что я вообще делаю.

И сам расчет базы вы тоже в первую очередь делаете для себя на бумаге.

Пояснительную записку не надо отправлять, она для того чтобы вы были готовы разъяснить свою декларацию. Да и Брокерские отчеты не в коем случае отправлять не надо. Отправляете 3-НДФЛ вообще без документов, ее обязаны принять. (В скобочках где источник дохода можете только пояснить что доход от продажи валюты) А если позвонят и потребуют, тогда и шлете весь этот бред с Брокерскими отчетами.

https://yadi.sk/i/YBYWrD2b3LglMg

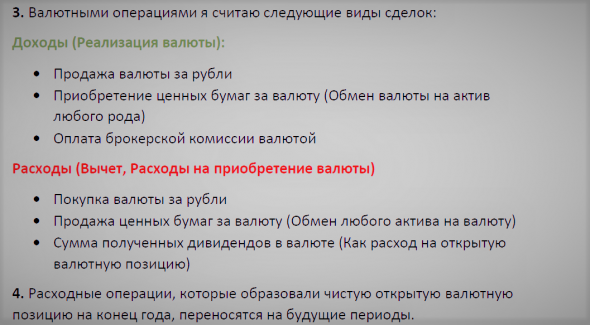

По пунктам коротко

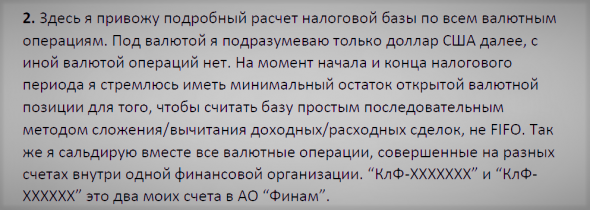

1. Суть декларации: обязательно укажите что это ТОЛЬКО Валютные операции, не мешайте их ни с чем другим

2.Так же сжато как и у меня, как считаете базу. Со своими нюансами

3 и 4. Лучше это скопируйте

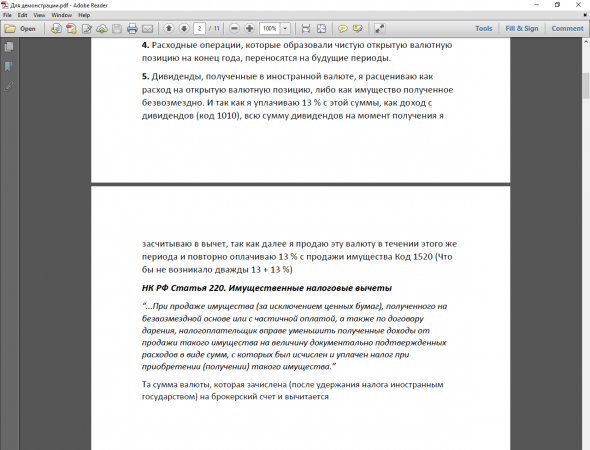

5.

Можете также указывать чистую открытую позицию на начало периода и на конец

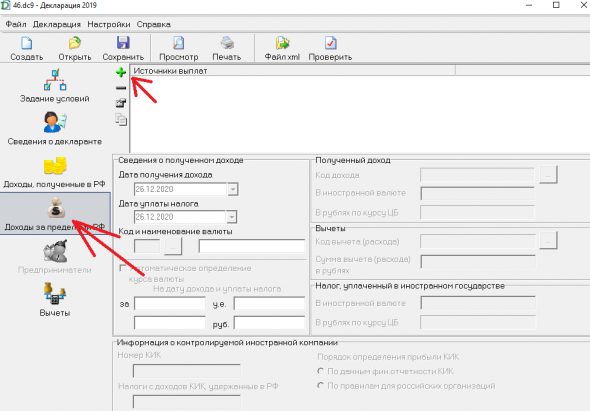

С Января 2021 будет доступна программа Декларация 2020. Скачаете ее.

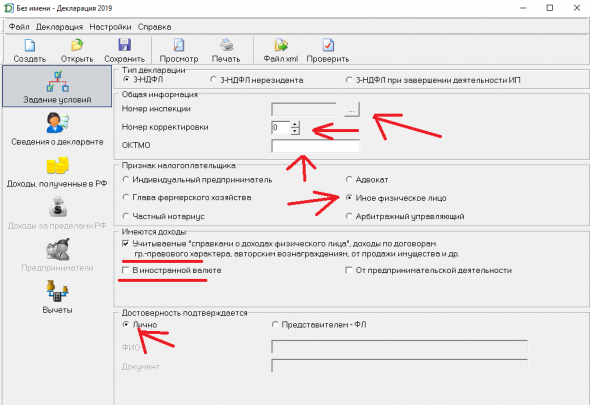

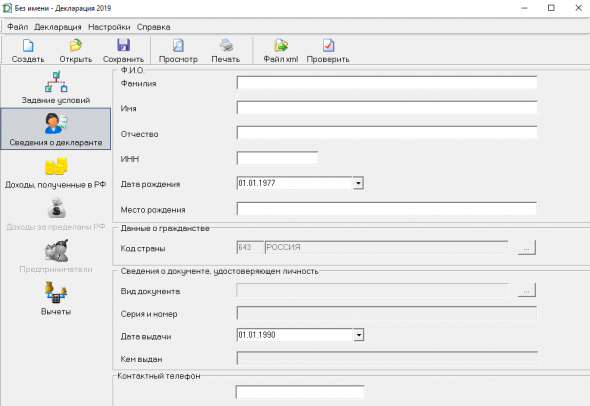

Стрелочками и подчеркиваниями я указал что нужно заполнить и на что надо обратить внимание.

1 Номер инспекции, вы должны знать номер своей инспекции

2 Номер корректировки — Я так понял это количество попыток с которой вы пытаетесь успешно сдать декларацию, 0 — первая попытка, 1 — вторая попытка и т д. Оставляете 0

3 ОКТМО, для того что бы достоверно узнать свой ОКТМО вам придётся обратиться в Налоговую службу, и я рекомендую сделать так.

4. Ставите галочку «В иностранной валюте» только если получали дивиденды от иностранных организаций и собираетесь их декларировать.

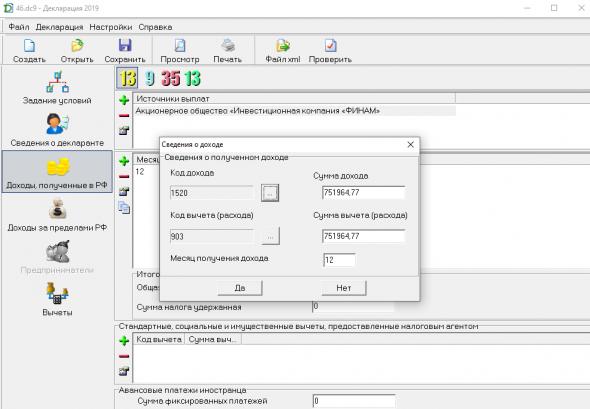

Заполняете

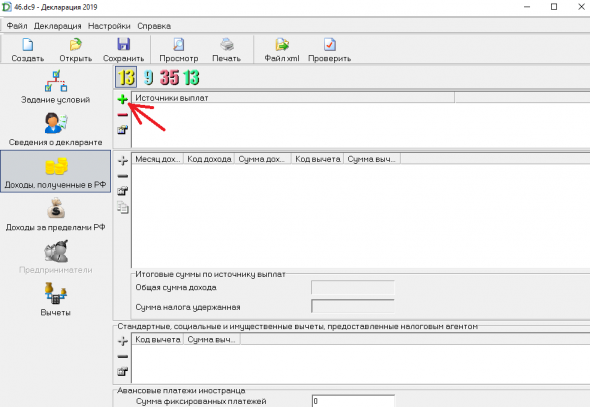

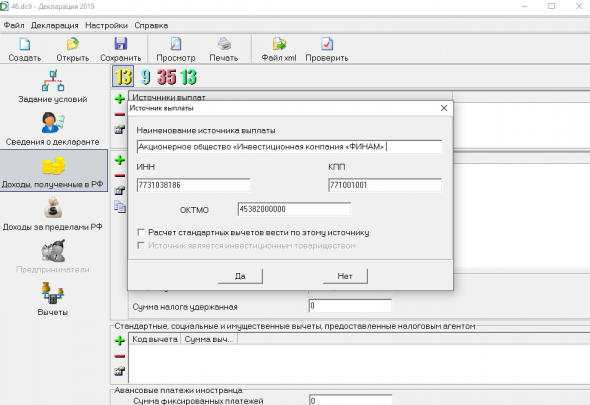

Добавляете источник выплат

Узнаёте ИНН КПП ОКТМО и наименование вашего брокера

Нажимаете «Да»

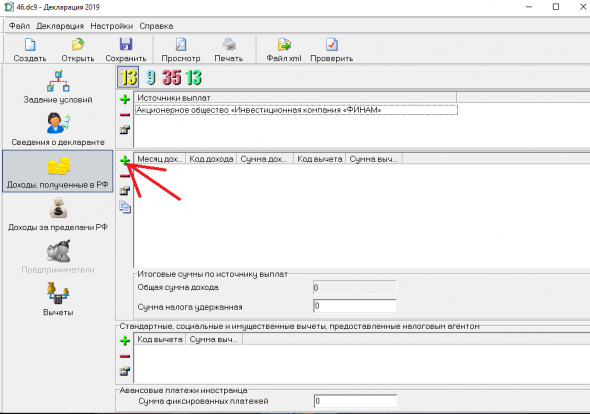

Добавляете доход

Код дохода 1520

Код вычета 903

Сумма дохода — Сумма всех Доходных операций за год

Сумма вычета — Сумма всех Расходных операций за год

Месяц получения дохода 12

Сумма вычета не может превышать сумму дохода

Нажимаете «Да»

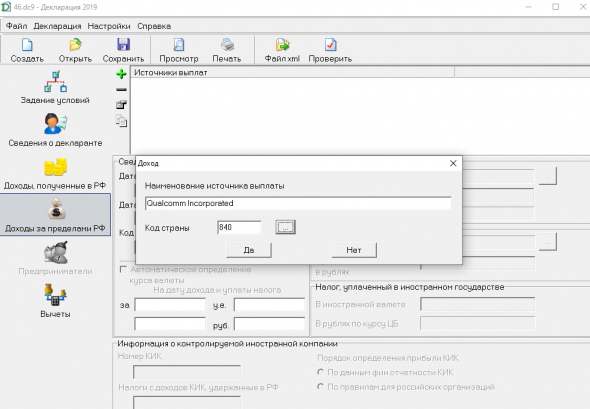

добавляете здесь источник выплаты дивидендов

Для каждой дивидендной выплаты одна отдельная строка

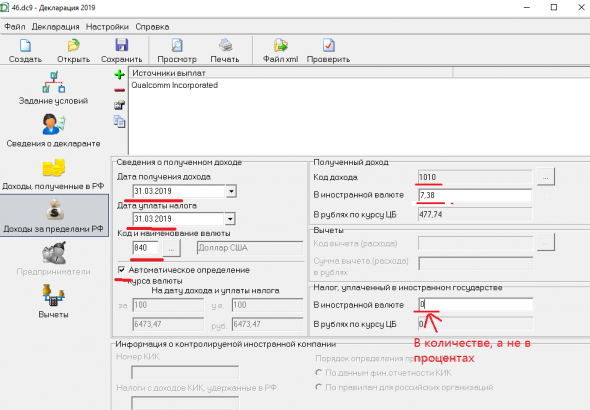

Код дохода 1010

Дата получения дохода и дата уплаты налога совпадают

Если W-8BEN не подписывали то ставите 0 — налог уплаченный в Иностранном государстве

9К |

Читайте на SMART-LAB:

Станут ли алгоритмы новой нормой для частного инвестора?

ИИ всё чаще называют новой инвестиционной инфраструктурой: алгоритмы уже формируют стратегии и управляют портфелями. Каждый третий частный...

11:20

Т-Инвестиции начали аналитическое покрытие акций Аэрофлота

Аналитики Т-Инвестиции начали покрытие акций Аэрофлота. Присвоена рекомендация «держать», целевая цена – 63 рубля за акцию. ✈️ Аналитики...

12:18

теги блога 10-Q

- Dow Jones

- IMOEX

- Intel

- Just2Trade

- nasadq

- NASDAQ

- QCOM

- QQQ

- Qualcomm

- QUALCOMM Incorporated

- RTS

- S&P500 фьючерс

- sbmx

- softline

- Tesla

- treasuries

- xau

- акци

- акции

- альфа банк

- альфа-банк

- американский рынок акций

- банки

- Банкротсво Брокерской компании

- БКС

- бпиф сбербанк индекс мосбиржи

- брокеры

- валюта

- вопрос

- ВТБ брокер

- Газпром

- Диверсификация

- Доходность Российского рынка

- задолженность

- золото

- Индекс

- Индекс МБ

- Интеррао

- ММВБ

- ммк

- МосБиржа

- Московская Биржа

- налог

- налог на продажу валюты

- Налоги

- налогообложение на рынке ценных бумаг

- НДФЛ

- облигации

- опрос

- Открытие Брокер

- Полупроводники

- Россети

- РТС

- Сбербанк

- Сбербанк брокер

- СПБ биржа

- сплит акций

- сравнение

- Судебный приказ

- сырьевой рынок

- технический анализ

- Товарные рынки

- торговые сигналы

- трейдинг

- Финам

- финам брокер

- форекс

- ФСК Россети

- фьючерс mix

- фьючерс ртс

- фючерсы

- шорты

Тут важно что полученные проценты в валюте вас не могут обязать продавать. А НДФЛ уплачиваете свободными рублями.

Вообще считаю, что идти надо по пути обложения НДФЛ только операций на валютной секции ММВБ. Необходимо четко прописать процедуру исчисления и уплаты НДФЛ в НК РФ, как это сделано для ПФИ и ЦБ на ОРЦБ. И назначить налогового агента, чтобы освободить физлиц от дурной работы.

А точно не надо подкладывать подтверждение расходов? Там же вроде должны быть документально обоснованные?

И вопрос — если покупка через российского брокера, делаете полный брокерский отчет с валютами, акциями и пр. или просите брокера выделить операции по валютной секции, чтоб объема поменьше было?

Отчет полный беру, навряд ли брокер будет персонально для меня специальную форму создавать

10-Q, можете прояснить один момент?

Если п.3 — продаём Chesapeake за те же 0,99 usd, но уже по курсу 80 руб/$, согласно вашей пояснительной записки это будет расход. Налоговая база тогда должна остаться равно нулю.

Но все мы прекрасно знаем, что это не так, и брокер удержит налог в размере (79,2-59,4)*0,13

У нас останется к переносу расход на приобретение валюты 0,99 x 80

10-Q, ясно, спасибо за пояснение и статью!

Ещё вопрос, в случае, если:

1. Расход 60 рублей - приобрели 1 доллар за 60 рублей

2.Доход 80 рублей — реализовали 1 usd за одну акцию Chesapeake (курс 80)

Н/база = 80 — 60 = 20 рублей

В этой ситуации ФНС ждёт от меня уплаты налога?![]()

10-Q, ну пускай ждёт![]()

P.S. не инвестиционная рекомендация![]()

http://www.consultant.ru/document/cons_doc_LAW_28165/625f7f7ad302ab285fe87457521eb265c7dbee3c/

Можно рискнуть геморроем с судом и пойти на штраф. Отдавая понятно себе отчет что можно и продуть суд и огрести не по делу (получить налоговое требование со штрафом за несвоевременную уплату).

Заняться что ли нечем больше

В отличии от скальпинга на деривативах…

Потратить их через пейпал или тупо в отпуск съездить за границу Вам никто не запрещает.

В этом случае налогооблагаемой базы не возникнет.

Потратить их через пейпал или тупо в отпуск съездить за границу Вам никто не запрещает.

В этом случае налогооблагаемой базы не возникнет.

Кроме того по вашей схеме получается: купили за 100$ акцию заплатили налог на доходы по курсу ЦБ. Доход мы еще не получили, но налоги на них уже заплатили. Далее продаем акцию за 50$ и получаем убыток 50$ по курсу ЦБ. И в случае, когда курс доляра особо не изменился, мы платить с 50$ налог на доходы, хотя в реальности мы получили убытки. Явно это так работать не должно.

Валюта признана минфином имуществом относительно недавно, в 2014. А порядок расчета налога до сих пор нету, «платите как хотите но должны»

Кроме того по вашей схеме получается: купили за 100$ акцию заплатили налог на доходы по курсу ЦБ. Доход мы еще не получили, но налоги на них уже заплатили.

Ничего подобного, если реализовали 100 долларов на покупку акции, то энти 100 долларов не с неба же упали, а значит есть какие то доказательства приобретения. Если владели валютой пока он принесла прибыль относительно рубля, это прибыль, — налог платите, все так и должно быть

Не так уж и недавно, 8-ой год идет, а покупок на Ебай и Компуктер Универс делается довольно много. Если бы надо было за них платить подоходный(!) налог, то уже давно бы все взяли в оборот.

N рублей в 100$ в 1 акцию. В этой цепочки не возникает доход. Здесь не с чего платить налог.

Ну так все верно, — стало больше в рублях чем было — налог

1. Покупаем валюту в спекулятивных целях.

2. Валюта подорожала до нашей цели.

3. Покупаем на эту валюту акции и продаем тут же

4. Профит, налоги не платим

Так что ли?

Ну чтобы был уход от налога на доходы, наверное, должен быть доход.

Значит, купили 100 доляров за 50 рублей, дождались доляр по 100, купили на 100 доляров акцию, тут же продали, получив обратно 100 доляров, успокоились.

А где здесь собственно доход? Акция покупалась-продавалась при том же курсе, рублевого дохода нет, брокер ничего не спишет. Из доляров не вышли, а завтра они могут упасть до 30. Тоже пока дохода нет.

Давайте без квартир, там особые правила.

А кроме того как вам такая схема, исходя из вашей точки зрения?

Купили 100 доляров по 50 рублей, тут же взяли акцию за 100 доляров. Сидим, ждем, тут доляр уже по 100 рублей. Быстро продаем акцию и сразу в рубли.

Тогда получается, что купили за 5000 рублей, продали за 5000, покупая акцию сразу же. После купили за 10000, продавая акцию, и сразу продали за 10000. И выходит что дохода не было нигде.

И еще, вы так и не ответили, почему мы не платим подоходный налог при покупках на Ебаях за валюту? Ведь это же противоречит вашей концепции, а вы игнорируете этот существенный момент.

С покупок Ебей я не буду платить потому что я не сумасшедший. Сюда же люди пришли потому что хотели разобраться конкретно, в частности налог по паре доллар/рубль, так как это самая популярная спекулятивная пара

Раз вы самый умный напишите всем Как платить налог с валютных сделок на брокерском счете!

Для тех кто хочет его конечно платить

Так как ответы из Налоговой и 108 звездочек свидетельствуют об актуальности вопроса

И тут для особо умных стоит пояснить что доход это не тот плюс который прирастает от изменения курса, а оборот всех сделок

Ровно так же как и с ценными бумагами

По вашему же тогда: Продали акции на СПБ за доллары, расчета в рублях же не было, а почему тогда с вас налог берут?

А квартиру вы продаете, почему налог? Ведь квартир больше не стало