Избранное трейдера Артем Иванов

"Фьючерс на индекс РТС" Два долгосрочных секрета торговли сразу!

- 12 декабря 2019, 21:00

- |

Добрый вечер

1) Дедушка Ларри и рынок, нас не обманули

Цитирую пост от 10 Декабря

«Вспоминаем, чему нас учит наш Американский дедушка Ларри!:

определяем следующую цель:

Вершина коррекции 145 380 минус нижняя точка коррекции 143 860 = 1520 пунктов.

Итого, моя теоретическая следующая цель и надежда: 145 380 + 1520 = 146 900 „

Я быть честным, не думал, что это произойдет вчера, но у рынка хватило топлива, не то, что бы сходить к цели 146 900, но еще и смело закрепиться выше!

Спасибо дедушка Ларри!

2) Пока были в боковике, прочитал путь черепах и сделал кое какие заметки.

они работали по принципу “прорыв канала Дончиана» — в каком году точно было открытие принципа, в интернете инфо я не нашел — одна мусорка про форекс.

Но корни уходят в район 1970 года.

Предлагаю считать что данному принципу торговли более 40 лет.

так вот там сказано:

«Прорыв канала Дончиана — это правило, которое гласит, что следует покупать, когда текущая цена превышает максимальное значение за последние 20 дней»

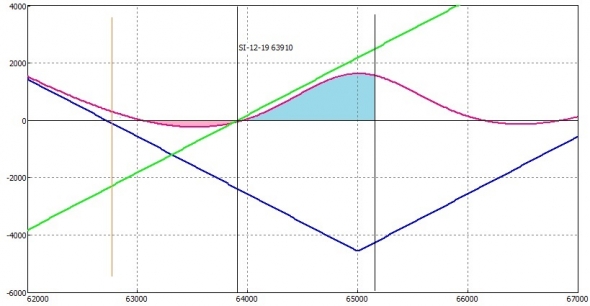

ниже график — заканчивающийся вчерашним днем.

( Читать дальше )

- комментировать

- 4К | ★11

- Комментарии ( 28 )

Классическая неудача направленной торговли опционами (продолжение «опционы против фьючерса»)

- 12 декабря 2019, 19:13

- |

22 ноября я описал направленную позицию из опционов. smart-lab.ru/blog/576360.php

Тогда я мечтал о росте доллара.

Ожидалось получить прибыль при цене в районе 65000. Но события развивались не так как хотелось:

( Читать дальше )

Об опционном ведении среднесрочных позиций

- 11 декабря 2019, 11:25

- |

Следующий вариант--ставить стопы. Это уже получше, но есть нюансы. Стоп--это лакомый кусочек для хищников. На стопах немалое количество систем работает и вообще, фронтран--это один из базовых принципов заработка. Стоп может просто не сработать на гэпе. Может случиться так, что бегемот решит по рынку сбросить или купить мешок акций, при этом уведя их цену неоправданно далеко. В этом случае как только мешок наполнится или опустеет--цена вернется обратно. И другие вещи. В общем, слабость стопа--в его локальности во времени. Стоп--единомоментное событие и на этом можно бессмысленно потерять деньги.

( Читать дальше )

Кейс МРСК + сводная таблица энергетиков

- 09 декабря 2019, 19:13

- |

Еще больше полезных материалов у меня в Telegram «ИнвестТема» и Вконтакте

Для наглядности, я подготовил сводную таблицу, в которой указал выручку, прибыль за 2018 и 2019 года. Привел сравнительные мультипликаторы P/B, P/E, ROE и прогнозный дивиденд. Исходя из таблицы, лучше других смотрится МРСК Урала, которая добавила, как в выручке, так и в прибыли. Неплохо смотрятся и мультипликаторы. Правда, дивиденды компания, традиционно платит невысокие, около 3-4% в год. А вот лидером по дивидендам является МРСК ЦП с прогнозным уровнем выплат около 20%. Она же имеет наибольший показатель рентабельности капитала. Чего не скажешь об

( Читать дальше )

Дискуссия: ФОРТС от Сбербанка. чем больше людей тем больше мнений....

- 08 декабря 2019, 19:29

- |

Предлагаю обсудить плюсы-минусы брокерского обслуживания в Сбербанке.

Популярное приложение «Сбербанк Инвестор» — это не наша тема, ибо Срочное рынка там нет и как мне сказали не предвидится.

Обращение внимания именно к сберу у меня связано исключительно пересмотром рисков на иного Банка/брокера за границами ССВ и вообще лимитов разумного (((

ВТБ я отбрасываю по личным причинам, скажем там мы с ним просто не ДРУЖИМ давно.

Брокера без связки с банком тоже не рассматриваю так как есть потребность в банковских услугах с значительными лимитами и на чужих брокеров банки волком смотрят нынче...

Итак, как я понимаю с ЕДП у сбербанка беда, т.е. между секциями валютной и срочно точно нет. — и это минус

НО, при определенных суммарных остатках на любых счетах (на стадии выяснения именно по ГО фортса) ВСЕ ОБСЛУЖИВАНИЕ ПО ВСЕМ ПРОДУКТАМ СБЕРА БЕСПЛАТНОЕ и это плюс!!!

( Читать дальше )

Определение тренда при помощи 5 минутного графика

- 07 декабря 2019, 15:58

- |

Ребята, попросили, выкладываю.

Именно так я и раcчерчиваю свой график РТСа.

Желаю всем хороших выходных!

дивидендные акции на замену ОФЗ

- 03 декабря 2019, 19:54

- |

Продал часть облигаций (длинные ОФЗ), решил попробовать дивидендные акции.

Посмотрел список Ларисы Морозовой — спасибо.

https://smart-lab.ru/blog/575638.php

Взял эмитентов, входящих в Индекс, их отчетность за 9 месяцев и 2 критерия:

1. Выручка должна расти (желательно, выше инфляции)

2. Должна расти чистая прибыль

Получилось не так много кандидатов на покупку:

эмитент |

дд% |

выручка |

чист приб |

СургутНГ п |

18,16 |

2,3% |

-80,7% |

Северсталь |

15,24 |

-2,7% |

-5,4% |

НЛМК |

( Читать дальше )

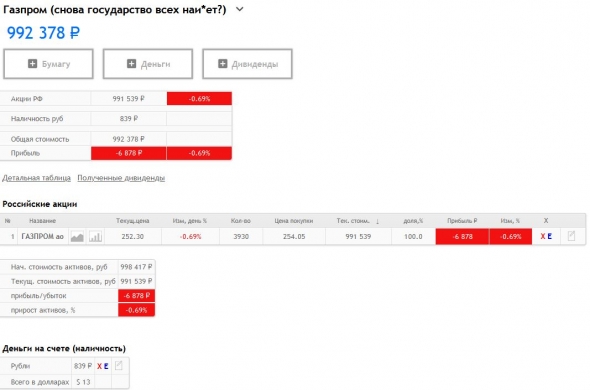

иГРЫрАЗУМа2019: можно ли Газпром захеджить фьючом Ri?

- 03 декабря 2019, 12:20

- |

Почему? Ведь скоро СД, изменение див.политики, запуск Силы Сибири и прочая ахинея для хомячков. Акции в небеса? В небеса...

На всю эту пургу даже самый главный смартлабовский хомяк вчера повёлся и затарился Газпромом, чего уж говорить про других хомяков, типа Робот Бендер , который уже пол года сидит в этих акциях и ждет у моря погоды.

Сказано — сделано.

Заходим в портфель, добавляем позицию по вчерашней цене закрытия дня (покупаем по 254,05, что лучше, чем цена покупки хомяка 256,30):

( Читать дальше )

как сэкономить на налогах при продаже ценных бумаг

- 02 декабря 2019, 19:07

- |

Приветствую вас дорогие друзья.Скоро подача декларации 3-НДФЛ за отчётный налоговый период.

И те люди которые продавали акции.Могут сэкономить.Как?

Для тех кто ленив смотрите ролик:

( Читать дальше )

Опционы? Да легко

- 28 ноября 2019, 21:44

- |

Вот тут давно описана моя система продажи путового месячного «края» и приведены ее тесты с 2008 по 2013:

www.howtotrade.ru/nw/index.php?p=1380184332

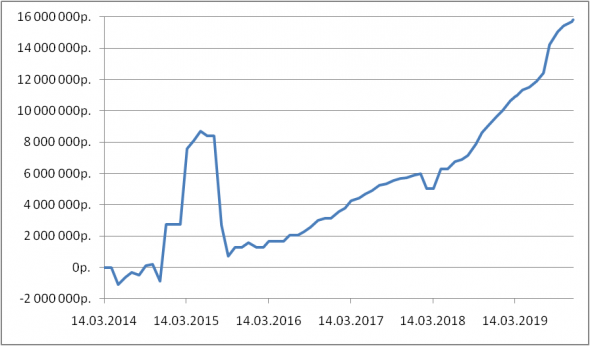

Вскоре после той публикации эта система начала торговаться в реале на объеме в почти 1000 контрактов в сумме (на фирме 960 контрактов). 3 марта 2014 торговля этой системы была закрыта. Почему? Ссылку на это дам в конце (я уже об этом тут писал), потому что это будет хорошим резюме к нижеизложенному.

Собственно расчет вариационной маржи для 960 контрактов я продолжил и после прекращения торговли. Эдакий out-of-sample. И что получается? А вот что по дням экспирации (мы помним, что продаваемые опционы месячные)

График в рублях, потому что я не знаю к чему отнести накопленную вармаржу. Ну до сентября 2015-го выглядит не очень красиво, я бы такое не торговал, но с 15 сентября 2015-го очень даже симпатично

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал