Блог им. FZF

опционы против фьючерса

- 22 ноября 2019, 14:53

- |

Некоторые наши коллеги по торговле утверждают, что торговать направлено опционами не чем не лучше фьючерсов. Давайте посмотрим некоторые возможности опционов.

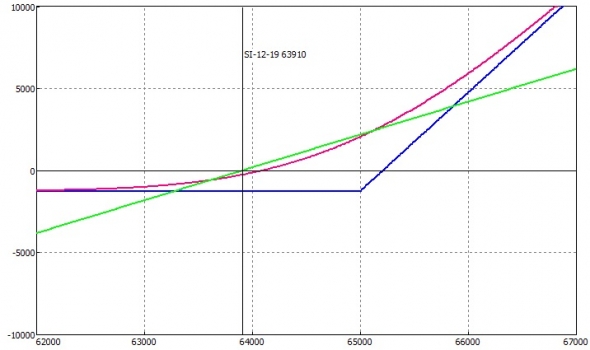

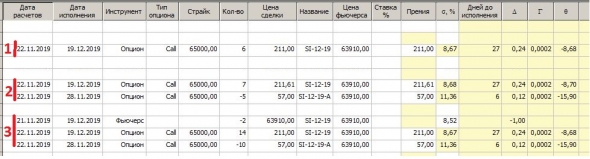

Для начала возьмем простую покупку опциона для направленной торговли и сравним ее с фьючерсом. Позиция №1 выглядит так:

В данном случае мы сравниваем покупку двух фьючерсов с покупкой шести коллов на 65000 страйке (дело было вчера). Цель 64500-65000 на 27/11/19 Коллы исполнением 19/12/19

Риск у нас ограничен суммой(- 1266), но имеем потери от временного распада.

Никакого видимого преимущества опционов перед фьючерсами нет. Но это только для новичка. Тот, кто уже наблюдал распад опциона во времени на своем счету и задумался «как компенсировать тетту?», мог догадаться, что тетту можно компенсировать продажей опционов с более близким сроком исполнения. Вот пример такой позиции: Позиция №2

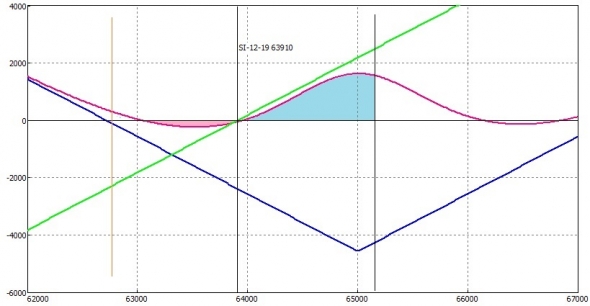

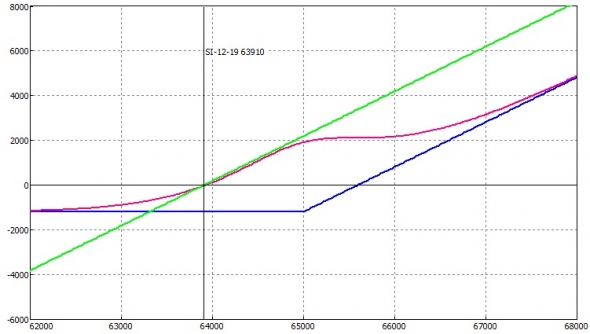

В данном случае временной распад опционов 19 декабря компенсирован продажей опционов 28 ноября на том же 65000 страйке (конкретные значения сделок приведены в таблице ниже)

Здесь мы имеем явное преимущество опционов для интересующей нас цели 64500-65000 на 27/11/19. При этом возможный убыток стал меньше ( -1197)

К тому же, если к экспирации ближних опционов цель будет не выполнена, то мы можем продать опционы с исполнением 5 декабря, а потом 12 декабря. И наш возможный убыток уменьшится на премии проданных опционов. При этом купленные опционы будут иметь потенциал прибыли до 19 декабря.

Есть такой анекдот:

Разных мастеров карате спрашивали: « какие вы действии будете предпринимать, если вас будут бить ногой в пах?»

Все рассказывали какие они будут ставить блоки и какие будут наносить ответные удары. И только один старый мастер ответил: « Напрягу яйца, пусть ноги ломают»

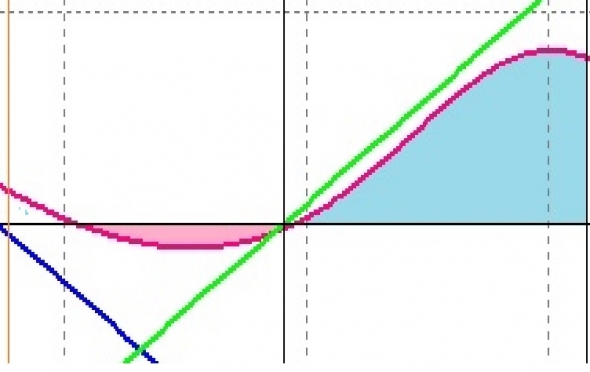

Так вот, данную позицию можно улучшить, захеджировав риск падения продажей фьючерса. Получаем позицию №3

Получаем профиль позиции где розовым возможные убытки, а голубым возможные прибыли.

Возможные потери 150 против прибыли 1500

Когда я научился делать такие позиции, я просто больше не смог торговать фьючерсами.

Ни какой Фибоначи с Элиотом и рядом не стояли с такими вероятностями получения прибыли.

Это моя вчерашняя реальная позиция( количество контрактов в позиции гораздо больше, нежели в приведенном примере) В примере приведена минимальная пропорция (аналог двух купленных фьючерсов)

теги блога FZF

- акции

- биржа

- богатство

- вероятности

- война

- волатильность

- Газпром

- глобализация

- глобальное потепление

- грааль

- дед мороз

- дивиденды

- Долги США

- долгосрочное инвестирование

- долгосрочные инвестиции

- долгосрочные инвесторы

- жизнь

- защита капитала

- золото

- Ивестиции

- инвест идеи

- инвестирование

- инвестиции

- исследования

- календарный спрэд

- капитал

- ковид-19

- КОНКУРС

- конкурс отчёт

- конкурс портфельных инвесторов

- Коррупция

- кризис 2020

- математиика

- методика расчета

- Мотивация в трейдинге

- Налоги

- направленная торговля

- наследство

- облигации

- общество

- опрос

- Оптимизация портфеля

- опцины

- опцион

- опционы

- оф-топ

- офтоп

- офф топ

- оффтоп

- оценка активов

- пенсии

- политика

- портфель инвестора

- портфельное инвестирование

- Праздник

- прогноз

- продажа опционов

- психология

- психология трейдинга

- развлечения

- Риск

- риски

- рынки

- самодисциплина

- самоконтроль

- Санакции

- санкции

- Сатира

- сохранение капитала

- технологии

- трейдиг

- трейдинг

- троллинг

- Тэта

- управление

- филосифия трейдинга

- философия

- фондовый рынок

- ЦБ

- чёрный лебедь

- экология

- экономика

- юмор

А вообще, смысл поста в том, чтобы показать альтернативу фьючерсам в направленной торговле. Берите для работы позицию №2 и наслаждайтесь.

И если предположить, что кто-то хорошо определяет направление движения БА, то это должен быть очень богатый человек :)))

У меня точность определения 53/47, при правильных рисках с такой пропорцией можно заработать в пределах процентной ставки по облигациям.

Что касается спредов, то это относится к методике работы. Вы сначала выдумываете себе позицию, а потом пытаетесь ее сделать.

Я делаю наоборот нахожу выгодные компоненты для торговли, а потом составляю из них позицию. :)

не крой в убыток, не бери плечей и вот ты уже 99,9% сделок кроешь в плюс, но кому нужно это дрочиво, когда на заводе платят больше?

Chipa lipa, это всё «бла-бла». Покажите пример фьючерсника живого. Кстати, на Ваше эквити было бы любопытно взглянуть. После 11 лет на рынке эквити должно быть идеальное интересное.

Дело же не в том, чтобы "не крыть в убыток" и сидеть 11 лет в газпроме, купленном по 350.

Именно поэтому эквити надо рисовать по методике mark-to-market, а не «баланс счета», как некоторые программы делают.

еслиб рынок не давал возможность заработать 100+% годовых на фьючах(да, год от года не приходится, иногда и в нулях по итогу) меня бы здесь не было

Chipa lipa, в среднем +100% годовых??? Линейной торговлей на фьючах? Чет с трудом верится. Даже у А.Г. так не получается.

ПС «Возможности» рынок даёт. Спору нет. Меня интересует фактический средний результат в данной ситуации. Так-то можно смело сказать, что рынок даёт «возможность заработать +1000% в месяц». Только кто может её реализовать.

для оценки использую эту методику

smart-lab.ru/blog/474365.php

smart-lab.ru/blog/474597.php

https://smart-lab.ru/blog/475191.php

FZF, спасибо, интересно! Почему-то пропустил эту серию постов.

Ваша модель чем-то напоминает модель Курбаковского (пробег=подвижность). Уже добавил ее к себе в первом приближении. Показывает иногда интересные перекосы, но смущает, что основной параметр модели (mI — подразумеваемая подвижность) определяется только по бид-аскам вокруг ЦС. Получается, что теоретически, если в стаканах ЦС только один участник, то он может небольшим объемом сманипулировать всей моделью. И она будет показывать неправильные цены не только на ЦС, но и на остальных страйках. У Вас вроде тоже основной параметр A определяется только по бид-аскам на ЦС. Не боитесь, что кто-то может заявками на ЦС сманипулировать всей моделью и «вынудить» к неправильным сделкам?

Очевидный пример: Опцион колл на SI на 65000 страйке с исполнением 28 ноября покупали за 48 руб. И в то же время на этом же страйке, но с исполнением 5 декабря продавали колл за 50 рублей.

Разница между недельками 2 рубля! Не имеет значение сколько стоит опцион. Разницу в 2 рубля надо использовать, поскольку она занижена.

Такое большое несоответствие видно без расчета. Более незначительные перекосы приходится рассчитывать.

Ниже 62700 пойдет прибыль.

Для торговли опционами лучше всего «открытие» со счетами от 500 тыс. руб. Там хорошие комиссии.

У вас будут проблемы с ГО. Оно будет в сложных позициях выше как минимум в два раза чем у других брокеров.

Большая перестраховка с рисками. Могут закрыть позицию (особенно календарную) поскольку не могут оценить риски.

Не советую. А то потом будете говорить, что опционы это плохой инструмент :)))))

С Открытием ситуация мутная какая-то, но 500 тыс. на эксперименты с опционами, пожалуй, можно погонять.

Большое спасибо за развернутый ответ!

Это же Вы утверждаете в статье о преемуществе Вашего стиля торговли перед линейной фьючерсной!

Ладно, раз уж так, давайте как в ЕГЭ, даю варианты ответа:

1. Да

2. Нет

3. Не знаю

Делайте позиции так, чтобы края торчали в верх или были горизонтальными.

Позиции №2 и №3, которые я здесь представил, имеют ограниченный риск. Позиция №3, приносит хорошую прибыль при увеличении волатильности.

Не я топикстартер)))

Отвечаю на Ваш вопрос — да, возможно. Наверное.

Например, вчера я определил для себя, что при проходе Ри 145000 — тренд меняется на восходящий и хочу купить колл-опцион.

Вопрос: В каком страйке и дате экспирации лучше его купить, что бы потом продать дороже когда его цена вырастет на 50% или 100%. И можно ли как-то предполагать какая цена базового актива должна быть при этом росте цены купленного опциона?

Да вы просто оттягиваете во времени срабатывание стопа, если уже и не пошло вправо, то чего ждать-то? Конечно я понимаю, это хорошо для тех, кто точно уверен, что рано или поздно пойдет вправо! Васе нужно предложить, он любит годами армагедонить.

1. Соотношение Profit/Loss

2. Почти нулевой временной распад

3. Положительная гамма

4. Выкупленные края (при гэпе выстрелит и вверх, и вниз)

5. Дополнительный плюс, если сойдутся серии по IV

Все ли перечислил? Или есть еще кое-что? (ну, помимо просто приятной мужскому глазу картинки :)

Думаю, и с обсуждаемой позой FZF все должно быть нормально. Можно ее упростить, чтобы увидеть что произойдет: в ноге1 взять не -2 фьюча и -10 ближних колла, а -12 ближних колла. Эта нога будет при росте БА вести себя хуже, чем исходная (будет больше минусить). А в противоположной ноге2 взять не +14 дальних колла, а +14 фьюча. Эта нога тоже будет вести себя хуже, чем исходная при росте БА (будет меньше плюсить). И получится такой портфель: -12 ближних колла и +14 фьюча. Этот портфель хуже, чем исходный, но даже он будет плюсить при росте БА: нога2 будет побеждать ногу1. Тем более, это будет происходить в исходном портфеле. Уверен, биржа это нормально учтет и маржина не будет.

Хорошие брокеры считают ГО на совокупную позицию.

в моменте превышение потенциальных прибылей над убытками впечатляет, но зато если начнется флэт, убыток ближе к экспире может оказаться значительно большим, чем до модификации!

то есть этот убыток на экспиру превышающий в вашем примере на страйке 65000 4000п рассосется?

При всей оригинальности этой конструкции макс убыток по ней>4000п!

Найдите здесь убыток больше 200 рублей

При больших позициях иногда не хватает ГО, чтобы закрыть сразу весь объем. Но частями закрывается очень просто.

У меня когда расчетом ГО занимался БРОКЕР на ЕДП он так и считал: опцион в-деньгах считался по ГО фьючерса, хотя был захеджирован фьючом.

После этого сделал отдельный субсчет под опционы. Без ЕДП и с расчетом «по бирже». И всё стало адекватно. Причем субсчет у того же самого брокера.

Я же эту ситуацию описал исключительно к проданному коллу с экспирацией 28.11 со страйком 65 и ростом БА до 67.

Но проблем с ГО у меня не было, так эти 1000 контрактов в номинале фьючерса составляли примерно 1,5 депозита.

Но я то говорил об аналогии с Вашей позицией продажи 65 пута с экспирацией 28.11. Что с её ГО будет, если 27-го БА — 67 и с гэпом от 64?

В моем случае, риск проданных коллов перекрыт купленными коллами. Это как если бы у вас были заранее проданы фьючерсы.

А 1% в месяц это хорошо конечно, но клиенты на это идут с неохотой.

В какой программе сделаны графики?