SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

ЛСР по итогам 2016 года намерена выплатить дивидендов в размере 78 руб./акцию.

- 20 марта 2017, 11:36

- |

Группа ЛСР в 2016г увеличила выручку по МСФО на 13%, до 98 млрд руб

Группа ЛСР в 2016 году увеличила выручку по МСФО на 13% по сравнению с показателем 2015 года — до 98,072 млрд рублей, следует из сообщения компании. Показатель EBITDA вырос на 3,6%, — до 19,298 млрд рублей. Чистая прибыль компании сократилась на 13,9%, до 9,163 млрд рублей.

Группа ЛСР в 2016 году увеличила выручку по МСФО на 13% по сравнению с показателем 2015 года — до 98,072 млрд рублей, следует из сообщения компании. Показатель EBITDA вырос на 3,6%, — до 19,298 млрд рублей. Чистая прибыль компании сократилась на 13,9%, до 9,163 млрд рублей.

Результаты компании оказались лучше ожиданий рынка. Росту выручки ЛСР способствовало увеличение физических показателей по всем направлениям. В девелопменте ввод в эксплуатацию показал рост на 4%, в строительстве объем работ увеличился на 5%, положительная динамика доходов была и в производстве строительных материалов. В тоже время издержки показали более существенный рост, что негативно отразилось на EBITDA и марже по этому показателю. ЛСР по итогам 2016 года намерена выплатить дивидендов в размере 78 руб./акцию, что дает дивидендную доходность в 8,3%.Промсвязьбанк

- комментировать

- 4

- Комментарии ( 0 )

На фоне роста цен на алюминий в 4 кв., результаты РусАла за этот период можно назвать сильными.

- 20 марта 2017, 11:29

- |

EBITDA РусАла в IV квартале 2016г снизилась на 2%, до $412 млн

Скорректированный показатель EBITDA по МСФО ОК РусАл«в четвертом квартале 2016 года составил $412 млн, что на 2,1% меньше показателя третьего квартала прошлого года, говорится в сообщении компании. EBITDA по итогам 2016 года снизилась на 26,1% — до $1,489 млрд с $2,015 млрд годом ранее, а маржа по этому показателю — до 18,7% с 23,2% соответственно. Скорректированная чистая прибыль и нормализованная чистая прибыль компании в 2016 году составили $590 млн и $1,257 млрд, что на 7,4% и на 15,7% соответственно выше уровней годичной давности. В четвертом квартале 2016 года эти показатели составили $342 млн (рост более чем в 6 раз) и $505 млн соответственно. Выручка РусАла в 2016 году снизилась на 8%, до $7,983 млрд, а по итогам последнего отчетного периода — выросла на 9,2%, до $2,027 млрд.

Скорректированный показатель EBITDA по МСФО ОК РусАл«в четвертом квартале 2016 года составил $412 млн, что на 2,1% меньше показателя третьего квартала прошлого года, говорится в сообщении компании. EBITDA по итогам 2016 года снизилась на 26,1% — до $1,489 млрд с $2,015 млрд годом ранее, а маржа по этому показателю — до 18,7% с 23,2% соответственно. Скорректированная чистая прибыль и нормализованная чистая прибыль компании в 2016 году составили $590 млн и $1,257 млрд, что на 7,4% и на 15,7% соответственно выше уровней годичной давности. В четвертом квартале 2016 года эти показатели составили $342 млн (рост более чем в 6 раз) и $505 млн соответственно. Выручка РусАла в 2016 году снизилась на 8%, до $7,983 млрд, а по итогам последнего отчетного периода — выросла на 9,2%, до $2,027 млрд.

Результаты РусАла по выручке и EBITDA оказались лучше ожиданий рынка, а по прибыли – совпали с ними. Выручка РусАла по итогам года упала более существенно, чем средняя цена алюминия на ЛБМ (средняя цена снизилась на 3,5%). Это связано с сокращения премии к цене, которая в 2016 году упала на 43% до 159 $/т. Этот фактор оказал негативное влияние EBITDA, которая упала сильнее, чем выручка. В тоже время на фоне роста цен на алюминий в 4 кв., результаты РусАла за этот период можно назвать сильными.Промсвязьбанк

Развитие огранки может быть сделано за счет баланса Алросы

- 20 марта 2017, 11:04

- |

ИНТЕРВЬЮ ЮРИЯ ТРУТНЕВА ПО СИТУАЦИИ В АЛМАЗНОЙ ОТРАСЛИ РОССИИ

Г-н Трутнев, полпред президента России в Дальневосточном федеральном округе и куратор Алросы, дал интервью Коммерсанту. Ниже мы представляем наши основные выводы.

Никакой необходимости торопиться с дальнейшим этапом приватизации Алросы нет. Алроса — основной производственный актив Якутии, и есть закон, запрещающий ее продажу. Нет никакой логики в том, чтобы убедить власти отменить закон и снизить госдолю (25% на настоящий момент).

Трутнев подтвердил мнение, что правительство должно поддерживать огранку в России. На настоящий момент есть пошлины на продажу ювелирных изделий, т.е. на обработанную продукцию в алмазной отрасли, что кажется нелогичным. Россия должна использовать опыт Индии в огранке в плане масштабов и качества операций.

Г-н Трутнев имеет большие надежды, что индийский бизнес придет на Дальний Восток России, правительство готово поддерживать его, обеспечивая временные льготы, например, нанимать местную рабочую силу.

( Читать дальше )

Г-н Трутнев, полпред президента России в Дальневосточном федеральном округе и куратор Алросы, дал интервью Коммерсанту. Ниже мы представляем наши основные выводы.

Никакой необходимости торопиться с дальнейшим этапом приватизации Алросы нет. Алроса — основной производственный актив Якутии, и есть закон, запрещающий ее продажу. Нет никакой логики в том, чтобы убедить власти отменить закон и снизить госдолю (25% на настоящий момент).

Трутнев подтвердил мнение, что правительство должно поддерживать огранку в России. На настоящий момент есть пошлины на продажу ювелирных изделий, т.е. на обработанную продукцию в алмазной отрасли, что кажется нелогичным. Россия должна использовать опыт Индии в огранке в плане масштабов и качества операций.

Г-н Трутнев имеет большие надежды, что индийский бизнес придет на Дальний Восток России, правительство готово поддерживать его, обеспечивая временные льготы, например, нанимать местную рабочую силу.

( Читать дальше )

С учетом объявленных показателей акции Global Ports торгуются с мультипликатором EV/EBITDA равным 8,0x, который считается достаточно дорогим.

- 20 марта 2017, 10:39

- |

GLOBAL PORT ОПУБЛИКОВАЛА ОЖИДАЕМО СЛАБЫЕ РЕЗУЛЬТАТЫ ПО МСФО ЗА 2016, ГЕНДИРЕКТОР СМЕНИЛСЯ

Выручка компании снизилась на 18,3% г/г до $331 млн (в соответствии с консенсус-прогнозом Интерфакс) на фоне падения перевалки контейнерных грузов через портовые терминалы. Скорректированный показатель EBITDA снизился на 23% г/г до $224 млн (в соответствии с консенсус-прогнозом). Чистая прибыль составила $61 млн против убытка в размере $33 млн годом ранее. Свободный денежный поток сократился до $178 млн против $236 млн в 2015. Компания снизила свой валовый долг на $100 млн до $1120 млн, соотношение чистый долг/EBITDA составило 4,2x. Гендиректор компании Владислав Баумгертнер ушел в отставку, а новым гендиректором Global Ports назначен Михаил Логанов (главный финансовый директор Global Ports).

Выручка компании снизилась на 18,3% г/г до $331 млн (в соответствии с консенсус-прогнозом Интерфакс) на фоне падения перевалки контейнерных грузов через портовые терминалы. Скорректированный показатель EBITDA снизился на 23% г/г до $224 млн (в соответствии с консенсус-прогнозом). Чистая прибыль составила $61 млн против убытка в размере $33 млн годом ранее. Свободный денежный поток сократился до $178 млн против $236 млн в 2015. Компания снизила свой валовый долг на $100 млн до $1120 млн, соотношение чистый долг/EBITDA составило 4,2x. Гендиректор компании Владислав Баумгертнер ушел в отставку, а новым гендиректором Global Ports назначен Михаил Логанов (главный финансовый директор Global Ports).

Результаты оказались ожидаемо слабыми. Мы ожидаем нейтральной или умеренно негативной реакции рынка. С учетом объявленных показателей акции компании торгуются с мультипликатором EV/EBITDA равным 8,0x, который мы считаем достаточно дорогим. У нас нет официальной рекомендации по компании.АТОН

Группа ЛСР планирует сохранить дивиденды на уровне прошлого года.

- 20 марта 2017, 10:24

- |

ГРУППА ЛСР: РЕЗУЛЬТАТЫ ПО МСФО ЗА 2016 ОКАЗАЛИСЬ НИЖЕ ПРОГНОЗОВ, ОДНАКО ДИВИДЕНДЫ В РАЗМЕРЕ 78 РУБ. НА АКЦИЮ ПОДТВЕРЖДЕНЫ

Выручка увеличилась на 13% г/г до 98 млрд руб. (на 2,5% выше консенсус-прогноза Bloomberg в 95,6 млрд руб.), EBITDA выросла на 4% до 19,3 млрд руб. (в соответствии с консенсус-прогнозом), рентабельность EBITDA составила 19,7% (против 21,5% в 2015). Чистая прибыль сократилась на 14% до 9,2 млрд руб. (консенсус: 10,4 млрд руб.). Операционный денежный поток оказался ожидаемо отрицательными — минус 6,2 млрд руб. (-8,3 млрд руб. в 2015) из-за роста резервов, связанных с проектом ЗИЛАРТ в Москве, который в настоящий момент находится на стадии строительства. В результате чистый долг ЛСР вырос до 30 млрд руб. (27 млрд руб., согласно консенсус-прогнозу), соотношение чистый долг/EBITDA составило 1,6x. Несмотря на снижение чистой прибыли и отрицательный денежный поток, компания подтвердила, что дивиденды за 2016 сохранятся на уровне 78 руб. на акцию, что предполагает доходность 8,5%.

Выручка увеличилась на 13% г/г до 98 млрд руб. (на 2,5% выше консенсус-прогноза Bloomberg в 95,6 млрд руб.), EBITDA выросла на 4% до 19,3 млрд руб. (в соответствии с консенсус-прогнозом), рентабельность EBITDA составила 19,7% (против 21,5% в 2015). Чистая прибыль сократилась на 14% до 9,2 млрд руб. (консенсус: 10,4 млрд руб.). Операционный денежный поток оказался ожидаемо отрицательными — минус 6,2 млрд руб. (-8,3 млрд руб. в 2015) из-за роста резервов, связанных с проектом ЗИЛАРТ в Москве, который в настоящий момент находится на стадии строительства. В результате чистый долг ЛСР вырос до 30 млрд руб. (27 млрд руб., согласно консенсус-прогнозу), соотношение чистый долг/EBITDA составило 1,6x. Несмотря на снижение чистой прибыли и отрицательный денежный поток, компания подтвердила, что дивиденды за 2016 сохранятся на уровне 78 руб. на акцию, что предполагает доходность 8,5%.

Результаты оказались хуже ожиданий рынка по размеру чистой прибыли, денежного потока и долга. Тем не менее специфика бухгалтерской отчетности в секторе недвижимости заключается в том, что отчет о прибыли и убытках отражает деловую активность за 2014/15, поэтому эти результаты не так важны к настоящему времени, в то время как отрицательный денежный поток является результатом масштабных инвестиций в проект ЗИЛАРТ, который должен начать приносить плоды в этом году, что благоприятно скажется на денежном потоке и рентабельности. В связи с этим мы считаем объявленные показатели нейтральным, а то, что компания планирует сохранить дивиденды на уровне прошлого года, должно быть позитивно воспринято инвесторами. Следующий катализатор — операционные результаты за 1К17, которые будут опубликованы в середине апреля. У нас нет рекомендации по компании на настоящий момент.АТОН

Результаты Русала позитивные, но долг остается высоким.

- 20 марта 2017, 10:07

- |

РУСАЛ ОПУБЛИКОВАЛ СИЛЬНЫЕ РЕЗУЛЬТАТЫ ПО МСФО ЗА 4К16

Выручка достигла $2 027 млн, что почти соответствует консенсус-прогнозу (+1%), EBITDA составила $412 млн, опередив консенсус-прогноз на 4%. Скорректированная чистая прибыль составила $342 млн. Более сильные чем ожидалось результаты за 4К16 были поддержаны продолжением повышательного тренда в цене алюминия на LME (+5% кв/кв) и в средних ценах реализации (+3% кв/кв), а также неизменной себестоимостью производства на тонну в алюминиевом сегменте. Русал поделился оптимистичным прогнозом на 2017, заявив, что компания ожидает роста дефицита до 1,1 млн т, поскольку предполагает, что мировой спрос вырастет на 5%, а производство первичного алюминия — всего на 4,3%. Во время телеконференции менеджмент упомянул, что в 2017 компания планирует поддерживать производство первичного алюминия на уровне 2016 года (3,8 млн т) и увеличить капзатраты на 10% (против $558 млн в 2016), чтобы провести расширение существующих производственных площадок и профинансировать проекты на заводах в Иркутске, Красноярске и Хакасии, намеченные на 2017.

( Читать дальше )

Выручка достигла $2 027 млн, что почти соответствует консенсус-прогнозу (+1%), EBITDA составила $412 млн, опередив консенсус-прогноз на 4%. Скорректированная чистая прибыль составила $342 млн. Более сильные чем ожидалось результаты за 4К16 были поддержаны продолжением повышательного тренда в цене алюминия на LME (+5% кв/кв) и в средних ценах реализации (+3% кв/кв), а также неизменной себестоимостью производства на тонну в алюминиевом сегменте. Русал поделился оптимистичным прогнозом на 2017, заявив, что компания ожидает роста дефицита до 1,1 млн т, поскольку предполагает, что мировой спрос вырастет на 5%, а производство первичного алюминия — всего на 4,3%. Во время телеконференции менеджмент упомянул, что в 2017 компания планирует поддерживать производство первичного алюминия на уровне 2016 года (3,8 млн т) и увеличить капзатраты на 10% (против $558 млн в 2016), чтобы провести расширение существующих производственных площадок и профинансировать проекты на заводах в Иркутске, Красноярске и Хакасии, намеченные на 2017.

( Читать дальше )

ТМК - оптимистичная позиция по рентабельности американского дивизиона, российского - в 1К17 окажется под давлением из-за роста внутренних цен на сталь.

- 17 марта 2017, 18:14

- |

Посещение завода GIPI (Оман)

ТМК организовала посещение своего завода Gulf International Pipe Industries (GIPI) в г. Сохар (Оман). Завод был представлен командой под руководством гендиректора Владимира Щербатых, к которому позднее присоединился заместитель финансового директора Группы ТМК Михаил Суриф. Программа модернизации GIPI завершена, и фокус в настоящий момент сместился на рост эффективности и поддержание высокого уровня загрузки мощностей. Субсидированные поставки из Китая оказывают давление на рентабельность на незащищенном локальном рынке, однако появляются первые признаки контроля поставок из этой страны. TMK озвучил позитивную позицию по американскому дивизиону, ожидая существенного роста финансовых показателей в 2017, несмотря на достаточно разочаровывающий 4К.

( Читать дальше )

ТМК организовала посещение своего завода Gulf International Pipe Industries (GIPI) в г. Сохар (Оман). Завод был представлен командой под руководством гендиректора Владимира Щербатых, к которому позднее присоединился заместитель финансового директора Группы ТМК Михаил Суриф. Программа модернизации GIPI завершена, и фокус в настоящий момент сместился на рост эффективности и поддержание высокого уровня загрузки мощностей. Субсидированные поставки из Китая оказывают давление на рентабельность на незащищенном локальном рынке, однако появляются первые признаки контроля поставок из этой страны. TMK озвучил позитивную позицию по американскому дивизиону, ожидая существенного роста финансовых показателей в 2017, несмотря на достаточно разочаровывающий 4К.

Мы подтверждаем рекомендацию ПОКУПАТЬ по ТМК, которая торгуется с мультипликатором EV/EBITDA 2017 равным 5.1x.Модернизация завершена, ориентация на уровень загрузки

( Читать дальше )

Отношение рынка к акциям Дикси останется настороженным до появления видимых операционных улучшений.

- 17 марта 2017, 14:37

- |

Результаты за 4 кв. 2016 г. по МСФО ожидаемо оказались слабыми

EBITDA сократилась на 46% год к году. Вчера Группа Дикси опубликовала финансовую отчетность за 4 кв. 2016 г. по МСФО, которая, как и ожидалось, оказалась слабой. Так, выручка увеличилась на 4% (здесь и далее – год к году) до 78,1 млрд руб. (1,2 млрд долл.). EBITDA упала на 46% до 2,2 млрд руб. (35 млн долл.), что на 22% меньше наших и на 16% – рыночных оценок. Рентабельность по EBITDA снизилась на 2,7 п.п. до 2,8%. Чистый убыток за период составил 756 млн руб. (12 млн долл.), в соответствии с нашим прогнозом.

Валовая рентабельность понизилась на 3,3 п.п. до 26,8%. Валовая рентабельность Дикси в 4 кв. уменьшилась на 3,3 п.п. до 26,8%, а валовая прибыль – на 7% до 20,9 млрд руб. (332 млн долл.). Товарные потери как процент от выручки составили 2,6%, сократившись на 0,6 п.п. Общие и административные расходы выросли на 3% до 21 млрд руб. (337 млн долл.). Чиcтый долг группы на конец года равен 28,8 млрд руб., что предполагает коэффициент Чистый долг/EBITDA на уровне 3,0.

( Читать дальше )

EBITDA сократилась на 46% год к году. Вчера Группа Дикси опубликовала финансовую отчетность за 4 кв. 2016 г. по МСФО, которая, как и ожидалось, оказалась слабой. Так, выручка увеличилась на 4% (здесь и далее – год к году) до 78,1 млрд руб. (1,2 млрд долл.). EBITDA упала на 46% до 2,2 млрд руб. (35 млн долл.), что на 22% меньше наших и на 16% – рыночных оценок. Рентабельность по EBITDA снизилась на 2,7 п.п. до 2,8%. Чистый убыток за период составил 756 млн руб. (12 млн долл.), в соответствии с нашим прогнозом.

Валовая рентабельность понизилась на 3,3 п.п. до 26,8%. Валовая рентабельность Дикси в 4 кв. уменьшилась на 3,3 п.п. до 26,8%, а валовая прибыль – на 7% до 20,9 млрд руб. (332 млн долл.). Товарные потери как процент от выручки составили 2,6%, сократившись на 0,6 п.п. Общие и административные расходы выросли на 3% до 21 млрд руб. (337 млн долл.). Чиcтый долг группы на конец года равен 28,8 млрд руб., что предполагает коэффициент Чистый долг/EBITDA на уровне 3,0.

( Читать дальше )

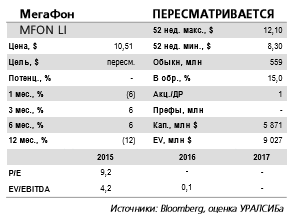

Финансовые результаты МегаФона за 4 кв. 2016 г. не впечатляют.

- 17 марта 2017, 14:21

- |

Результаты за 4 кв. 2016 г оказались на уровне ожиданий, но компания дала консервативный прогноз на 2017 г.

Выручка и OIBDA незначительно сократились год к году. Вчера МегаФон опубликовал финансовые результаты за 4 кв. 2016 г. по МСФО, которые в целом соответствуют нашим ожиданиям в части выручки и OIBDA. Так, выручка сократилась на 0,8%(здесь и далее год к году) до 81,3 млрд руб. (1,3 млрд долл.), совпав с ожиданиями. Скорректированная OIBDA уменьшилась на 1% до 29,3 млрд руб. (461 млн долл.), что соответствует нашему прогнозу, но превышает консенсусный прогноз на 4% и предполагает рентабельность по OIBDA на уровне 35,7% (минус 0,3 п.п.). Чистая прибыль сократилась на 42% до 3,1 млрд руб. (49 млн долл.), что существенно ниже ожиданий вследствие произведенного в отчетном периоде списания стоимости гудвила.

OIBDA в этом году может сократиться на 2-7%. Руководство компании ожидает роста выручки в этом году на уровне 0-3% (до учета консолидации Mail.ru) и прогнозирует OIBDA в диапазоне 112-118 млрд руб. Это предполагает сокращение OIBDA на 2-7% по итогам года. Капзатраты МегаФона в этом году прогнозируются на уровне 55-60 млрд руб. против 66 млрд руб. по итогам 2016 г. Выручка МегаФона от услуг мобильной связи в России в 4 кв. 2016 г. упала на 3,6% до 65 млрд руб. (1,0 млрд долл.) при росте абонентской базы на 1% до 75,6 млн абонентов. Выручка от услуг мобильной передачи данных выросла на 1,8% до 21 млрд руб. (334 млн долл.), а от продажи мобильных устройств на 28% до 8,4 млрд руб. (134 млн долл.). В то же время выручка МегаФона от услуг фиксированной связи возросла на 1% до 7,0 млрд руб. (111 млн долл.). По состоянию на конец 2016 г. чистый долг МегаФона составил 197 млрд руб. (3,2 млрд долл.), что эквивалентно 1,6 OIBDA за предыдущие 12 мес.

( Читать дальше )

Выручка и OIBDA незначительно сократились год к году. Вчера МегаФон опубликовал финансовые результаты за 4 кв. 2016 г. по МСФО, которые в целом соответствуют нашим ожиданиям в части выручки и OIBDA. Так, выручка сократилась на 0,8%(здесь и далее год к году) до 81,3 млрд руб. (1,3 млрд долл.), совпав с ожиданиями. Скорректированная OIBDA уменьшилась на 1% до 29,3 млрд руб. (461 млн долл.), что соответствует нашему прогнозу, но превышает консенсусный прогноз на 4% и предполагает рентабельность по OIBDA на уровне 35,7% (минус 0,3 п.п.). Чистая прибыль сократилась на 42% до 3,1 млрд руб. (49 млн долл.), что существенно ниже ожиданий вследствие произведенного в отчетном периоде списания стоимости гудвила.

OIBDA в этом году может сократиться на 2-7%. Руководство компании ожидает роста выручки в этом году на уровне 0-3% (до учета консолидации Mail.ru) и прогнозирует OIBDA в диапазоне 112-118 млрд руб. Это предполагает сокращение OIBDA на 2-7% по итогам года. Капзатраты МегаФона в этом году прогнозируются на уровне 55-60 млрд руб. против 66 млрд руб. по итогам 2016 г. Выручка МегаФона от услуг мобильной связи в России в 4 кв. 2016 г. упала на 3,6% до 65 млрд руб. (1,0 млрд долл.) при росте абонентской базы на 1% до 75,6 млн абонентов. Выручка от услуг мобильной передачи данных выросла на 1,8% до 21 млрд руб. (334 млн долл.), а от продажи мобильных устройств на 28% до 8,4 млрд руб. (134 млн долл.). В то же время выручка МегаФона от услуг фиксированной связи возросла на 1% до 7,0 млрд руб. (111 млн долл.). По состоянию на конец 2016 г. чистый долг МегаФона составил 197 млрд руб. (3,2 млрд долл.), что эквивалентно 1,6 OIBDA за предыдущие 12 мес.

( Читать дальше )

Алроса - размер дивидендов может составить около 9 руб./акция.

- 17 марта 2017, 13:39

- |

Компания опубликовала хорошие результаты за 2016 г. по МСФО

Заметный рост выручки и прибыли. АК АЛРОСА вчера представила сильную отчетность за 2016 г. по МСФО, отразившую рост объемов продаж алмазов. Результаты в целом оказались лишь немного хуже рыночных ожиданий. При этом выручка в 2016 г. увеличилась на 41% год к году до 317 млрд руб., EBITDA на 49% до 176 млрд руб., а чистая прибыль возросла более чем вчетверо, достигнув 133 млрд руб.

… благодаря увеличению объемов реализации алмазов и укреплению рубля. В 2016 г. объем проданных компанией алмазов составил 40 млн карат против 30 млн карат годом ранее и превысил годовой объем производства (37,4 млн карат). Поскольку себестоимость продаж росла медленнее выручки, валовая прибыль увеличилась за год на 43% до 186,1 млрд долл. При этом около трех четвертей роста доходов от продажи алмазов обеспечено за счет больших объемов реализации, а остальной рост объясняется укреплением рубля. В то же время средняя цена проданных алмазов снизилась по сравнению с уровнем предыдущего года.

( Читать дальше )

Заметный рост выручки и прибыли. АК АЛРОСА вчера представила сильную отчетность за 2016 г. по МСФО, отразившую рост объемов продаж алмазов. Результаты в целом оказались лишь немного хуже рыночных ожиданий. При этом выручка в 2016 г. увеличилась на 41% год к году до 317 млрд руб., EBITDA на 49% до 176 млрд руб., а чистая прибыль возросла более чем вчетверо, достигнув 133 млрд руб.

… благодаря увеличению объемов реализации алмазов и укреплению рубля. В 2016 г. объем проданных компанией алмазов составил 40 млн карат против 30 млн карат годом ранее и превысил годовой объем производства (37,4 млн карат). Поскольку себестоимость продаж росла медленнее выручки, валовая прибыль увеличилась за год на 43% до 186,1 млрд долл. При этом около трех четвертей роста доходов от продажи алмазов обеспечено за счет больших объемов реализации, а остальной рост объясняется укреплением рубля. В то же время средняя цена проданных алмазов снизилась по сравнению с уровнем предыдущего года.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания