SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Розничный бизнес один из основных драйверов роста выручки Мегафона

- 21 марта 2017, 12:15

- |

Мегафон выкупит 50% Евросети у Вымпелкома

По данным газеты Ведомости Вымпелкoм и Мегафон договорились о разделе Евросети. Мегафон выкупит у Вымпелкома 50% ритейлера и доведет свою долю до 100%. Вымпелком получит 2000 салонов Евросети из имеющихся 4200. Также компания выплатит Мегафону около 1 млрд руб. в счет долга Евросети. Сумма сделки – 1,2 млрд руб.

По данным газеты Ведомости Вымпелкoм и Мегафон договорились о разделе Евросети. Мегафон выкупит у Вымпелкома 50% ритейлера и доведет свою долю до 100%. Вымпелком получит 2000 салонов Евросети из имеющихся 4200. Также компания выплатит Мегафону около 1 млрд руб. в счет долга Евросети. Сумма сделки – 1,2 млрд руб.

Розничный бизнес один из основных драйверов роста выручки Мегафона. При этом совместное владение Евросетью вызывало определенные разногласия между компаниями. В этой связи разделение выглядит вполне логичным. В тоже время стоимость Евросети заметно снизилась по сравнению с 2008 годом, когда сеть оценивалась почти в 1,2 млрд долл.Промсвязьбанк

- комментировать

- 3

- Комментарии ( 0 )

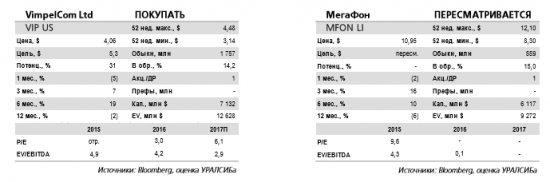

Мегафон - сделка по разделу Евросети более выгодна Вымпелкому

- 21 марта 2017, 11:58

- |

МегаФон доведет свою долю в Евросети до 100%

Салоны продаж будут поделены между двумя операторами. МегаФон и Вымпелком, российская дочка VimpelCom, договорились о разделе принадлежащей им на паритетных началах компании Евросеть, сообщают сегодня Ведомости. МегаФон получит 50% ритейлера и увеличит свою долю до 100%, а Вымпелком выплатит около 1 млрд руб. в счет долга Евросети и получит 2 тыс. салонов Евросети из 4,2 тыс. Ожидается, что сделка будет закрыта к началу следующего года.

Насыщенный рынок. По условиям сделки Евросеть останется автономной от МегаФона, а ее менеджмент не будет сменен. Евросеть является одной из крупнейших розничных сетей на российском мобильном рынке наряду с монобрендовыми сетями МТС (5 438 салонов на конец 3 кв. 2016 г.), МегаФона (4 100) и Вымелкома (3 850). Долг компании на конец 2016 г. оценивался в 9 млрд руб. Акционеры Евросети задумались о ее разделе в прошлом году на фоне роста монобрендовых сетей и ценовой войны на рынке абонентского оборудования. Во второй половине прошлого года МТС и МегаФон заявляли о готовности приостановить расширение своих розничных сетей.

( Читать дальше )

Салоны продаж будут поделены между двумя операторами. МегаФон и Вымпелком, российская дочка VimpelCom, договорились о разделе принадлежащей им на паритетных началах компании Евросеть, сообщают сегодня Ведомости. МегаФон получит 50% ритейлера и увеличит свою долю до 100%, а Вымпелком выплатит около 1 млрд руб. в счет долга Евросети и получит 2 тыс. салонов Евросети из 4,2 тыс. Ожидается, что сделка будет закрыта к началу следующего года.

Насыщенный рынок. По условиям сделки Евросеть останется автономной от МегаФона, а ее менеджмент не будет сменен. Евросеть является одной из крупнейших розничных сетей на российском мобильном рынке наряду с монобрендовыми сетями МТС (5 438 салонов на конец 3 кв. 2016 г.), МегаФона (4 100) и Вымелкома (3 850). Долг компании на конец 2016 г. оценивался в 9 млрд руб. Акционеры Евросети задумались о ее разделе в прошлом году на фоне роста монобрендовых сетей и ценовой войны на рынке абонентского оборудования. Во второй половине прошлого года МТС и МегаФон заявляли о готовности приостановить расширение своих розничных сетей.

( Читать дальше )

Улучшение прогнозов может продолжить поддерживать котировки Тинькофф Банка в ближайшее время

- 21 марта 2017, 11:07

- |

Результаты за февраль по РСБУ: рост кредитования ускорился год к году

Банк продолжает опережать сектор по динамике карточного портфеля. Тинькофф Банк опубликовал финансовую отчетность за февраль по РСБУ. Розничные кредиты прибавили 1,9% месяц к месяцу, а год к году их рост ускорился до 19%, максимума с конца 2014 г. Объем чистых кредитов увеличился на 26% год к году. Карточный портфель банка вырос на 1,7% месяц к месяцу, тогда как сектор, показав рост в январе, вернулся к снижению (минус 0,2%, или минус 0,7% без учета Сбербанка).

Месячная прибыль остается выше уровней 2016 г. Депозиты возобновили рост после сокращения в январе, прибавив за месяц 0,8%. Год к году рост снова замедлился и составил 23% против 28% месяцем ранее. За февраль банк, согласно российским стандартам бухучета, заработал 1,5 млрд руб., чуть меньше январского показателя (1,7 млрд руб.), но вновь больше месячных значений прошлого года. По словам менеджмента, факторами роста являются продолжающийся качественный рост кредитного портфеля и все более ощутимый вклад некредитных комиссий.

( Читать дальше )

Банк продолжает опережать сектор по динамике карточного портфеля. Тинькофф Банк опубликовал финансовую отчетность за февраль по РСБУ. Розничные кредиты прибавили 1,9% месяц к месяцу, а год к году их рост ускорился до 19%, максимума с конца 2014 г. Объем чистых кредитов увеличился на 26% год к году. Карточный портфель банка вырос на 1,7% месяц к месяцу, тогда как сектор, показав рост в январе, вернулся к снижению (минус 0,2%, или минус 0,7% без учета Сбербанка).

Месячная прибыль остается выше уровней 2016 г. Депозиты возобновили рост после сокращения в январе, прибавив за месяц 0,8%. Год к году рост снова замедлился и составил 23% против 28% месяцем ранее. За февраль банк, согласно российским стандартам бухучета, заработал 1,5 млрд руб., чуть меньше январского показателя (1,7 млрд руб.), но вновь больше месячных значений прошлого года. По словам менеджмента, факторами роста являются продолжающийся качественный рост кредитного портфеля и все более ощутимый вклад некредитных комиссий.

( Читать дальше )

Банк Санкт-Петербург отчитается завтра, 22 марта и проведет телеконференцию

- 21 марта 2017, 10:37

- |

Аналитики Атона прогнозируют чистую прибыль на уровне 1,1 млрд руб.:

Банк Санкт-Петербург завтра должен опубликовать результаты за 4К/2016 по МСФО. Мы не ожидаем увидеть сильные показатели, скорее всего, они окажутся близкими к уровням предыдущих кварталов. Согласно консенсус-прогнозу рынка, представленному банком, чистый процентный доход должен вырасти на 17% г/г до 6 млрд руб. за счет дальнейшего снижения стоимости фондирования. Чистый комиссионный доход составит 1,2 млрд руб. (+6% г/г), а прибыль от торговых операций — 770 млн руб., что соответствует уровням предыдущих кварталов. Резервы должны составить 3,1 млрд руб., что также соответствует показателям предыдущих кварталов, стоимость риска составит 3,5% (в соответствии с прогнозом банка на 2016). Чистая прибыль вырастет на 18% г/г до 1,1 млрд руб., ROE составит 7,3%. Наши собственные ожидания близки к консенсус-прогнозу рынка. Телеконференция состоится завтра в 16:00 мск, тел.: +44 330 336 9105; ID: 7496784.

Qiwi отчитается завтра, 22 марта и проведет телеконференцию. Прогноз компании на 2017 и статус проекта Совесть

- 21 марта 2017, 10:22

- |

Аналитики Атона прогнозируют чистую прибыль за 4К16 на уровне 906 млн руб.:

Qiwi завтра должна опубликовать результаты по МСФО за 2016/4К16. Мы прогнозируем, что скорректированная выручка Qiwi за 4К16 составит 2,75 млрд руб. (+3,5% г/г, +3,4% кв/кв). Скорректированная выручка за 2016 должна вырасти на 3,1% до 10,5 млрд руб. (компания прогнозировала рост выручки на 2-5% в 2016). Скорректированный показатель EBITDA за 4К16 составит 1,23 млрд руб. (-26% кв/кв, без изм. г/г). Отрицательное влияние на EBITDA должен оказать рост маркетинговых и административных расходов, связанных с новым проектом потребительского кредитования Qiwi под названием Совесть, сумма этих расходов составляет 200 млн руб. Показатель EBITDA за 2016 вырастет на 4% до 5,9 млрд руб., а рентабельность EBITDA составит 56%. Скорректированная чистая прибыль за 4К16 составит 906 млн руб.(-29% кв/кв/+5% г/г) и 4,3 млрд руб. за 2016 (+3,8% г/г). Во время телеконференции ключевыми вопросами для обсуждения станут прогноз компании на 2017 и статус проекта Совесть. Телеконференция составится в тот же день в 16:30 мск, тел.: +1 (201) 493-6780; ID телеконференции: 13657069.

Новость по проекту ВНХК является нейтральной для акций Роснефти на настоящий момент

- 21 марта 2017, 10:02

- |

РОСНЕФТЬ ПРЕДСТАВИЛА ПЛАН РАЗВИТИЯ ВНХК

Как сообщает Коммерсант, Роснефть направила в правительство планы по финансовому и инфраструктурному развитию Восточного нефтехимического комплекса (ВНХК). Планы предполагают две очереди мощностью 12 млн т по нефти и 3,4 млн т по нефтехимии. Сроки и капзатраты не были обозначены. Ранее Роснефть рассчитывала запустить нефтеперерабатывающий комплекс к 2020, планируя производить 1,6 млн т бензина, 800 тыс т авиакеросина, 6 млн т дизельного топлива, 2,2 млн т нафты, 600 тыс т кокса и 400 тыс т СУГ. Нефтехимическую часть комплекса планировалось ввести в эксплуатацию в 2022. Ранее Роснефть планировала потратить на весь проект до 1,5 трлн руб. Роснефть нашла партнера, китайскую ChemChina, которая войдет в проект с долей 40%.

Как сообщает Коммерсант, Роснефть направила в правительство планы по финансовому и инфраструктурному развитию Восточного нефтехимического комплекса (ВНХК). Планы предполагают две очереди мощностью 12 млн т по нефти и 3,4 млн т по нефтехимии. Сроки и капзатраты не были обозначены. Ранее Роснефть рассчитывала запустить нефтеперерабатывающий комплекс к 2020, планируя производить 1,6 млн т бензина, 800 тыс т авиакеросина, 6 млн т дизельного топлива, 2,2 млн т нафты, 600 тыс т кокса и 400 тыс т СУГ. Нефтехимическую часть комплекса планировалось ввести в эксплуатацию в 2022. Ранее Роснефть планировала потратить на весь проект до 1,5 трлн руб. Роснефть нашла партнера, китайскую ChemChina, которая войдет в проект с долей 40%.

Проект ВНХК несколько лет откладывался, после того как налоговый маневр в российской нефтяной отрасли привел к сокращению маржи переработки и неблагоприятно сказался на экономике перерабатывающего сегмента. В настоящий момент будущее проекта ВНХК не кажется нам безоблачным, учитывая неопределенность в отношении сырьевого обеспечения (Роснефть должен согласовать с Газпромом поставки газа — ей требуется до 4,5 млрд куб м в год, в то время как мощность трубопровода ВСТО также ограничена), капзатрат, а также необходимость конкурировать с азиатскими перерабатывающими компаниями и производителями нефтехимии в Азиатско-Тихоокеанском регионе, который Роснефть рассматривает как ключевой для проекта ВНХК. Мы считаем новость НЕЙТРАЛЬНОЙ для акций Роснефти на настоящий момент.АТОН

Впечатляющий прогноз на 2017 год и новая дивидендная политика TCS Group

- 20 марта 2017, 19:58

- |

Сильные результаты за 2016 по МСФО и обнадеживающий прогноз на 2017. В 4К16 банк заработал 3,7 млрд руб. чистой прибыли, намного выше консенсус-прогноза (2,7 млрд руб.) и на 37% выше результатов за 3К16. Аннуализированный показатель RoE оказался выдающимся, составив 51,4% (20,5% за 3К16). Основным сюрпризом стала стоимость риска, которая неожиданно упала до 5,0% против прогнозного показателя в 8,8%. Чистая прибыль компании за 2016 достигла 11 млрд руб. (RoE 42,5%) против ранее прогнозируемых банком 9-10 млрд руб.

( Читать дальше )

Нас сильно впечатлило, что банк повысил свой прогноз чистой прибыли на 2017 год с изначально амбициозного показателя в 13-14 млрд руб. до не менее 14 млрд руб. (RoE 45+%). Основным драйвером роста должны стать новые продукты: обслуживание малого и среднего бизнеса, дебетовые карты, страхование, а также снижение стоимости фондирования. Банк прогнозирует, что стоимость риска составит 9-10% против 7,6% в 2016, но мы считаем, что она может оказаться опять ниже прогноза, как в прошлом году, и еще больше увеличит размер чистой прибыли. Чистый кредитный портфель банка должен вырасти как минимум на 20% (против 25,4% за 2016), что выглядит также очень сильным прогнозом.

( Читать дальше )

Заманчивые дивидендные возможности Юнипро

- 20 марта 2017, 17:59

- |

Лучшее впереди!

Акции Юнипро потеряли 10% с начала года, отстав от недавнего ралли в секторе электроэнергетики, однако проблемы компании остались позади. Акции Юнипро показали самую худшую динамику в секторе в 2016-17 гг., и инвесторы продолжают их сторониться.

Целевая цена повышена до 3,55 руб., рекомендация ПОКУПАТЬ подтверждена.

( Читать дальше )

Акции Юнипро потеряли 10% с начала года, отстав от недавнего ралли в секторе электроэнергетики, однако проблемы компании остались позади. Акции Юнипро показали самую худшую динамику в секторе в 2016-17 гг., и инвесторы продолжают их сторониться.

Мы считаем, что конференц-звонок на прошлой неделе по итогам 4К16 убедительно продемонстрировал, что неприятности генераторов, в том числе катастрофически слабые финансовые результаты за 2016 и риск возможного лишения ДПМ, остались позади, и что компания теперь имеет все шансы показать впечатляющую динамику в этом году.

Целевая цена повышена до 3,55 руб., рекомендация ПОКУПАТЬ подтверждена.

Мы пересмотрели нашу модель оценки и учли в ней финансовые показатели за 2016, а также новый прогноз Юнипро по страховым выплатам и восстановлению Березовской ГРЭС. Мы сдвинули прогноз по перезапуску энергоблока мощностью 800 МВт на начало 2019 с середины 2018 (где он способствовал более низким финансовым показателям за 2018). Еще один позитивный момент мы включили в нашу модель страховую компенсацию в размере 20 млрд руб. в 2017, это существенно выше предыдущей, очень консервативной оценки в 15 млрд руб., из которых в 2017 году мы ожидали выплату всего 12 млрд руб. В связи с этими факторами мы повысили нашу 12-месячную целевую цену до 3,55 руб. с 3,50 руб., наша рекомендация ПОКУПАТЬ остается без изменений.

( Читать дальше )

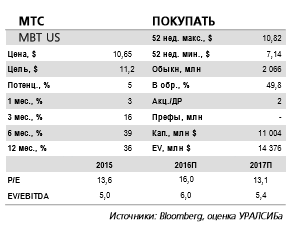

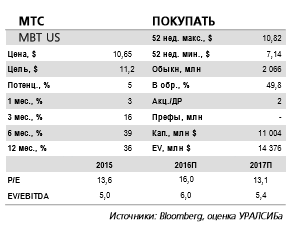

МТС отчитается во вторник, 21 марта и проведет телеконференцию. Компания - наиболее привлекательная ставка на дивиденды в секторе.

- 20 марта 2017, 12:49

- |

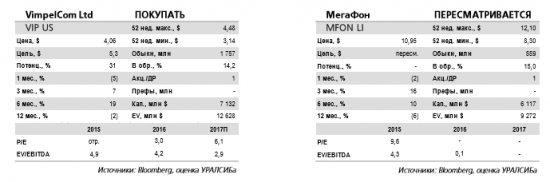

Аналитики Уралсиба прогнозируют чистую прибыль на уровне 41,1 млрд руб.:

дивиденды в секторе." title="МТС отчитается во вторник, 21 марта и проведет телеконференцию. Компания - наиболее привлекательная ставка на дивиденды в секторе." />

дивиденды в секторе." title="МТС отчитается во вторник, 21 марта и проведет телеконференцию. Компания - наиболее привлекательная ставка на дивиденды в секторе." />

( Читать дальше )

Во вторник, 21 марта, МТС опубликует отчетность за 4 кв. 2016 г. по МСФО. Мы считаем, что динамика будет достаточно слабой и компания покажет снижение как выручки, так и OIBDA. Выручка, как мы прогнозируем, сократится на 2% (здесь и далее год к году) до 110,6 млрд руб. (1,8 млрд долл.). Мы также ожидаем снижения OIBDA на 6% до 41,1 млрд руб. (652 млн долл.), что предполагает рентабельность по OIBDA на уровне 37,2% (минус 1,2 п.п.). Чистая прибыль, по нашим прогнозам, составит 12,1 млрд руб. (193 млн долл.).

дивиденды в секторе." title="МТС отчитается во вторник, 21 марта и проведет телеконференцию. Компания - наиболее привлекательная ставка на дивиденды в секторе." />

дивиденды в секторе." title="МТС отчитается во вторник, 21 марта и проведет телеконференцию. Компания - наиболее привлекательная ставка на дивиденды в секторе." />… из-за сокращения OIBDA в России. По нашим прогнозам, выручка от услуг мобильной связи МТС в России вырастет на 1% до 75,4 млрд руб. (1,2 млрд долл.), а продажи мобильных устройств на 3% до 14,3 млрд руб. (227 млн долл.). Доходы от услуг фиксированной связи, как мы ожидаем, упадут на 4% до 14,9 млрд руб. (237 млн долл.). OIBDA компании в России может снизиться на 5% до 38,9 млрд руб. (618 млн долл.). На Украине выручка МТС может увеличиться на 19% до 2,9 млрд гривен (110 млн долл.), OIBDA на 17% до 1,0 млрд гривен (40 млн долл.).

( Читать дальше )

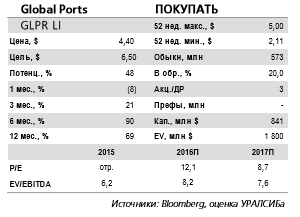

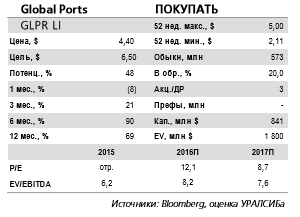

Global Ports - дивидендные выплаты в ближайшее время маловероятны, и в этом году компания продолжит снижать долговую нагрузку.

- 20 марта 2017, 12:00

- |

Результаты за 2016 г. по МСФО: рынок перевалки контейнеров продолжает восстанавливаться

Выручка во 2 п/г возросла. Опубликованные в пятницу финансовые результаты Global Ports за 2016 г. по МСФО оказались несколько лучше консенсуспрогноза. Выручка снизилась на 18% год к году до 332 млн долл., а EBITDA на 23% до 224 млн долл. По итогам года чистая прибыль составила 61 млн долл. по сравнению с убытком в 34 млн долл. в 2015 г. Во 2 п/г выручка увеличилась относительно предыдущего полугодия на 2% до 161 млн долл., а EBITDA на 1% до 113 млн. долл. Чистый долг сократился на 100 млн долл. до 947 млн долл., а показатель Чистый долг/EBITDA составил 4,2.

Темпы снижения контейнерного грузооборота группы замедлились. Финансовые результаты за 2 п/г 2016 г. отразили замедление темпов снижения грузооборота группы: так, грузооборот контейнеров в российском сегменте Global Ports во 2 п/г упал на 13% до 727 тыс. ДФЭ, таким образом показав более слабую динамику, чем российский контейнерный рынок в целом, который во 2 п/г продолжил расти. С другой стороны, темпы снижения контейнерного грузооборота Global Ports во 2 п/г замедлились.

( Читать дальше )

Выручка во 2 п/г возросла. Опубликованные в пятницу финансовые результаты Global Ports за 2016 г. по МСФО оказались несколько лучше консенсуспрогноза. Выручка снизилась на 18% год к году до 332 млн долл., а EBITDA на 23% до 224 млн долл. По итогам года чистая прибыль составила 61 млн долл. по сравнению с убытком в 34 млн долл. в 2015 г. Во 2 п/г выручка увеличилась относительно предыдущего полугодия на 2% до 161 млн долл., а EBITDA на 1% до 113 млн. долл. Чистый долг сократился на 100 млн долл. до 947 млн долл., а показатель Чистый долг/EBITDA составил 4,2.

Темпы снижения контейнерного грузооборота группы замедлились. Финансовые результаты за 2 п/г 2016 г. отразили замедление темпов снижения грузооборота группы: так, грузооборот контейнеров в российском сегменте Global Ports во 2 п/г упал на 13% до 727 тыс. ДФЭ, таким образом показав более слабую динамику, чем российский контейнерный рынок в целом, который во 2 п/г продолжил расти. С другой стороны, темпы снижения контейнерного грузооборота Global Ports во 2 п/г замедлились.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания