SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

НМТП зафиксировал чистую прибыль в 40,7 млрд руб. по 2016 г.

- 05 апреля 2017, 11:25

- |

Менеджмент НМТП считает, что компания в состоянии выплачивать дивиденды не ниже прошлогодних

Менеджмент НМТП считает возможным выплачивать дивиденды не ниже прошлогодних, заявил финансовый директор компании Евгений Коньков «Дивиденды будут на уровне прошлогодних», — сказал он в ходе телефонной конференции во вторник. При этом Е.Коньков уточнил, что речь идет о выплате дивидендов за 3-4-й квартал 2016 года. Совет директоров Новороссийский морской торговый порт на заседании 12 апреля планирует утвердить рекомендации годовому собранию акционеров о распределении прибыли и размере дивидендов.

Менеджмент НМТП считает возможным выплачивать дивиденды не ниже прошлогодних, заявил финансовый директор компании Евгений Коньков «Дивиденды будут на уровне прошлогодних», — сказал он в ходе телефонной конференции во вторник. При этом Е.Коньков уточнил, что речь идет о выплате дивидендов за 3-4-й квартал 2016 года. Совет директоров Новороссийский морской торговый порт на заседании 12 апреля планирует утвердить рекомендации годовому собранию акционеров о распределении прибыли и размере дивидендов.

В 2015 году из-за убытков компания не выплачивала дивиденды, но выплатила их по итогам 1-го полугодия 2016 года в размере 8,98 млрд руб. В целом по 2016 году НМТП зафиксировал чистую прибыль в 40,7 млрд руб. Если за 3-4 кв. 2016 года компания направит акционерам сумму на уровне 9 млрд руб., то дивидендная доходность бумаг НМТП будет на уровне 7,5%Промсвязьбанк

- комментировать

- 18

- Комментарии ( 0 )

АвтоВАЗ ждет увеличения продаж на 7,7-12,8%

- 05 апреля 2017, 11:17

- |

Продажи АвтоВАЗа в марте выросли на 13%, до 25,11 тыс. машин

АвтоВАЗ реализовало в РФ в марте 2017 г. 25,11 тыс. автомобилей Lada, говорится в сообщении компании. Годом ранее продажи Lada составили 22,267 тыс. машин, таким образом, рост составил 12,8%. Как отмечает АвтоВАЗ, по итогам I квартала текущего года было продано 61,477 тыс. пассажирских и коммерческих автомобилей, что на 8% выше показателя аналогичного периода 2016 года.

АвтоВАЗ реализовало в РФ в марте 2017 г. 25,11 тыс. автомобилей Lada, говорится в сообщении компании. Годом ранее продажи Lada составили 22,267 тыс. машин, таким образом, рост составил 12,8%. Как отмечает АвтоВАЗ, по итогам I квартала текущего года было продано 61,477 тыс. пассажирских и коммерческих автомобилей, что на 8% выше показателя аналогичного периода 2016 года.

По данным АЕБ, в январе-феврале продажи легковых автомобилей и LCV сократились на 4,5%, а АвтоВАЗ нарастил их на 5%. На этом фоне динамика мартовских продажи компании выглядят впечатляющей. Ориентируясь на цифры АвтоВАЗа, можно ожидать и оживление рынка в целом. Напомним, что ранее менеджмент озвучил прогнозы на 2017 год, согласно которому АвтоВАЗ ждет увеличения продаж на 7,7-12,8%. По нашим оценкам, рынок в целом может показать увеличение на 9,5%. Таким образом, ожидания АвтоВАЗа вполне реалистичные и мартовские данные это подтверждают. Компания обновила модельный ряд, что будет способствовать удержанию ее доли, несмотря на растущую конкуренцию со стороны других производителей в РФ.Промсвязьбанк

Рублевые балансы Московской биржи упали до исторических минимумов

- 05 апреля 2017, 10:52

- |

Московская биржа опубликовала нейтральные объемы торгов в 1К17 (+3% г/г), балансы участнико снизились

Оборот на рынке акций в 1К17 упал на 3% г/г до 2,2 трлн руб., на рынке облигаций — взлетел на 91% г/г до 5,1 трлн руб. за счет новых размещений. Оборот на денежном рынке вырос на 21% г/г, оборот на валютном рынке остался практически неизменным на фоне снижения волатильности. Количество контрактов с производными инструментами сократилось на 23% г/г. Балансы участников рынка выросли на 30% с начала года до 800 млрд руб. за счет балансов в евро, которые увеличились на 55% до 429 млрд руб. Долларовые балансы выросли на 23% до 282 млрд руб., а рублевые балансы упали на 23% до 74,8 млрд руб.

Оборот на рынке акций в 1К17 упал на 3% г/г до 2,2 трлн руб., на рынке облигаций — взлетел на 91% г/г до 5,1 трлн руб. за счет новых размещений. Оборот на денежном рынке вырос на 21% г/г, оборот на валютном рынке остался практически неизменным на фоне снижения волатильности. Количество контрактов с производными инструментами сократилось на 23% г/г. Балансы участников рынка выросли на 30% с начала года до 800 млрд руб. за счет балансов в евро, которые увеличились на 55% до 429 млрд руб. Долларовые балансы выросли на 23% до 282 млрд руб., а рублевые балансы упали на 23% до 74,8 млрд руб.

Результаты торгов выглядят нейтральными, объемы торгов за март выросли на 14% г/г. Среди негативных моментов можно выделить, что рублевые балансы, которые генерируют большую часть процентного дохода компании, вновь упали до исторических минимумов, из-за чего акции компании вчера находились под давлением. Мы подтверждаем нашу нейтральную позицию по компании.АТОН

Алроса - результаты продаж за 1 кв. 2017 года показывают, что рынок продолжает восстанавливаться

- 05 апреля 2017, 10:27

- |

Продажи алмазов у DE BEERS в марте выросли до $580 млн

Гендиректор компании отметил высокий спрос на все типы алмазов, что отражает позитивный настрой клиентов после международного ювелирного шоу в Гонконге.

Гендиректор компании отметил высокий спрос на все типы алмазов, что отражает позитивный настрой клиентов после международного ювелирного шоу в Гонконге.

Продажи в марте оказались на 5% выше м/м, но на 13% ниже г/г. Результаты продаж за 1К17 показывают, что хотя начало года не так впечатляет, как в 2016, проблемы с ликвидностью в Индии оказались кратковременными, и рынок продолжает восстанавливаться. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ по Алросе, которая торгуется с мультипликатором EV/EBITDA 2017 равным 4,7x и должна выплатить дивиденды за 2016, обеспечивающие доходность 9%.АТОН

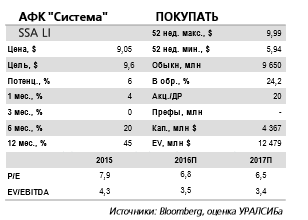

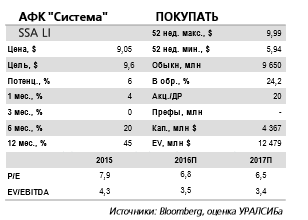

АФК Система - улучшение дивидендной политики должно поддержать интерес инвесторов к акциям компании

- 04 апреля 2017, 15:18

- |

Результаты за 4 кв. 2016 г. по МСФО оказались ниже наших ожиданий

Скорректированная OIBDA меньше нашего прогноза на 2%. Вчера АФК Система опубликовала невпечатляющую отчетность за 4 кв. 2016 г. по МСФО, которая оказалась хуже наших ожиданий по OIBDA и чистой прибыли, что частично объясняется разовыми статьями. Так, выручка увеличилась на 1,6% (здесь и далее год к году) до 187 млрд руб. (2,8 млрд долл.), что выше наших и рыночных ожиданий на 2% и 1% соответственно. Скорректированная OIBDA выросла на 14,8% до 40,7 млрд руб. (608 млн долл.), на 2% хуже нашего прогноза, но на 2% лучше консенсусного. Рентабельность по OIBDA при этом повысилась на 2,5 п.п. до 22,8%. Чистый убыток составил 16 млрд руб. (239 млн долл.), оказавшись существенно хуже прогнозов и отразив разовые траты, такие как убыток от продажи Таргина, а также более высокий, чем ожидалось, размер налога на прибыль.

Новая дивидендная политика предлагает доходность минимум 6%. Система также сообщила, что ее совет директоров рекомендовал акционерам принять новую дивидендную политику, предполагающую, что суммарные дивиденды, рекомендуемые в течение года, должны гарантировать доходность как минимум 6% (против 4% ранее) и быть не ниже 1,19 руб. на одну акцию. Также совет директоров рекомендовал финальный дивиденд по итогам 2016 г. в размере 0,81 руб./акция (16,2 руб./ГДР), что означает доходность на уровне 3,2% по текущей рыночной цене. Дата закрытия реестра для получения дивидендов установлена на 13 июля 2017 г.

( Читать дальше )

Скорректированная OIBDA меньше нашего прогноза на 2%. Вчера АФК Система опубликовала невпечатляющую отчетность за 4 кв. 2016 г. по МСФО, которая оказалась хуже наших ожиданий по OIBDA и чистой прибыли, что частично объясняется разовыми статьями. Так, выручка увеличилась на 1,6% (здесь и далее год к году) до 187 млрд руб. (2,8 млрд долл.), что выше наших и рыночных ожиданий на 2% и 1% соответственно. Скорректированная OIBDA выросла на 14,8% до 40,7 млрд руб. (608 млн долл.), на 2% хуже нашего прогноза, но на 2% лучше консенсусного. Рентабельность по OIBDA при этом повысилась на 2,5 п.п. до 22,8%. Чистый убыток составил 16 млрд руб. (239 млн долл.), оказавшись существенно хуже прогнозов и отразив разовые траты, такие как убыток от продажи Таргина, а также более высокий, чем ожидалось, размер налога на прибыль.

Новая дивидендная политика предлагает доходность минимум 6%. Система также сообщила, что ее совет директоров рекомендовал акционерам принять новую дивидендную политику, предполагающую, что суммарные дивиденды, рекомендуемые в течение года, должны гарантировать доходность как минимум 6% (против 4% ранее) и быть не ниже 1,19 руб. на одну акцию. Также совет директоров рекомендовал финальный дивиденд по итогам 2016 г. в размере 0,81 руб./акция (16,2 руб./ГДР), что означает доходность на уровне 3,2% по текущей рыночной цене. Дата закрытия реестра для получения дивидендов установлена на 13 июля 2017 г.

( Читать дальше )

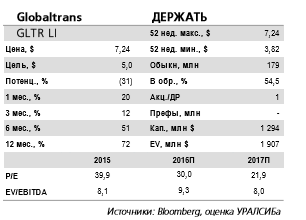

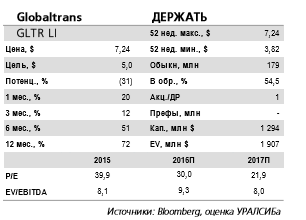

Globaltrans - позитивные результаты для депозитарных расписок компании. Группа планирует изменить дивидендную политику

- 04 апреля 2017, 14:43

- |

Результаты за 2016 г. по МСФО: восстановление рынка полувагонов поддержало финансовые показатели во 2 п/г 2016 г.

EBITDA выросла на 14%. Globaltrans опубликовал результаты за 2016 г. по МСФО, которые превзошли консенсус-прогноз и наши ожидания. Скорректированная выручка увеличилась на 5% (здесь и далее год к году) до 44 млрд руб., EBITDA на 14% до 17,7 млрд руб. при рентабельности по EBITDA на уровне 40%, чистая прибыль увеличилась более чем вдвое. Во 2 п/г финпоказатели были лучше, чем в 1 п/г благодаря улучшению ситуации в сегменте полувагонов. Свободный денежный поток сократился на 8% до 8,9 млрд руб. из-за роста капитальных затрат, тем не менее, долговая нагрузка снизилась до 0,7 по мультипликатору Чистый долг/EBITDA.

( Читать дальше )

EBITDA выросла на 14%. Globaltrans опубликовал результаты за 2016 г. по МСФО, которые превзошли консенсус-прогноз и наши ожидания. Скорректированная выручка увеличилась на 5% (здесь и далее год к году) до 44 млрд руб., EBITDA на 14% до 17,7 млрд руб. при рентабельности по EBITDA на уровне 40%, чистая прибыль увеличилась более чем вдвое. Во 2 п/г финпоказатели были лучше, чем в 1 п/г благодаря улучшению ситуации в сегменте полувагонов. Свободный денежный поток сократился на 8% до 8,9 млрд руб. из-за роста капитальных затрат, тем не менее, долговая нагрузка снизилась до 0,7 по мультипликатору Чистый долг/EBITDA.

( Читать дальше )

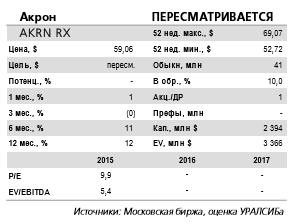

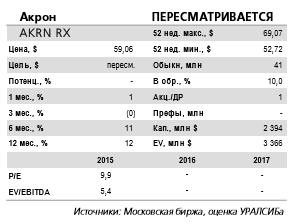

В 2017 году Акрон планирует увеличить выпуск на 12%

- 04 апреля 2017, 14:17

- |

Результаты за 2016 г. по МСФО: снижение рентабельности из-за падения цен на удобрения

EBITDA снизилась на 27%. Вчера Акрон опубликовал консолидированные результаты за 2016 г. по МСФО. Выручка снизилась на 3% (здесь и далее год к году) до 89 млрд руб., EBITDA (скорректированная на показатели проданного в августе 2016 г. предприятия ХунжиАкрон) упала на 27% до 29,9 млрд руб., а рентабельность по EBITDA опустилась на 12 п.п. до 33%. Чистая прибыль выросла на 53% до 25,5 млрд руб. благодаря реклассификации доли в компании Grupa Azoty (она отнесена к инвестициям, удерживаемым для продажи) и доходу от курсовых разниц. Чистый долг по итогам года практически не изменился, тогда как уровень долговой нагрузки поднялся с 1,2 до 1,7 по показателю Чистый долг/EBITDA.

Рентабельность ухудшилась из-за снижения цен. Несмотря на рост объемов продаж основной продукции на 13% до 6,4 млн т., финансовые показатели находились под давлением из-за снижения цен. Так, цены, достигшие по некоторым типам продукции во 2 п/г многолетних минимумов, в среднем по ключевым продуктам снизились на 18-39%. Что касается спроса на продукцию Акрона, то среди всех рынков сбыта компании лучшую динамику он показал на внутреннем российском рынке. Себестоимость реализованной продукции выросла на 20%, чему способствовали увеличение потребления природного газа после запуска агрегата Аммиак-4. На 2017 г. капвложения запланированы в размере 180 млн долл., что в долларовом выражении соответствует уровню капвложений в 2016 г.

( Читать дальше )

EBITDA снизилась на 27%. Вчера Акрон опубликовал консолидированные результаты за 2016 г. по МСФО. Выручка снизилась на 3% (здесь и далее год к году) до 89 млрд руб., EBITDA (скорректированная на показатели проданного в августе 2016 г. предприятия ХунжиАкрон) упала на 27% до 29,9 млрд руб., а рентабельность по EBITDA опустилась на 12 п.п. до 33%. Чистая прибыль выросла на 53% до 25,5 млрд руб. благодаря реклассификации доли в компании Grupa Azoty (она отнесена к инвестициям, удерживаемым для продажи) и доходу от курсовых разниц. Чистый долг по итогам года практически не изменился, тогда как уровень долговой нагрузки поднялся с 1,2 до 1,7 по показателю Чистый долг/EBITDA.

Рентабельность ухудшилась из-за снижения цен. Несмотря на рост объемов продаж основной продукции на 13% до 6,4 млн т., финансовые показатели находились под давлением из-за снижения цен. Так, цены, достигшие по некоторым типам продукции во 2 п/г многолетних минимумов, в среднем по ключевым продуктам снизились на 18-39%. Что касается спроса на продукцию Акрона, то среди всех рынков сбыта компании лучшую динамику он показал на внутреннем российском рынке. Себестоимость реализованной продукции выросла на 20%, чему способствовали увеличение потребления природного газа после запуска агрегата Аммиак-4. На 2017 г. капвложения запланированы в размере 180 млн долл., что в долларовом выражении соответствует уровню капвложений в 2016 г.

( Читать дальше )

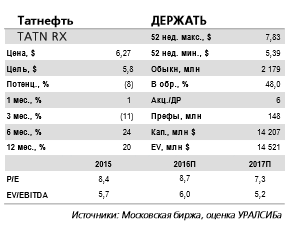

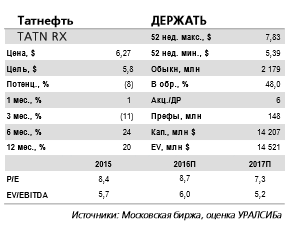

Татнефть - дивидендная доходность по префам может составить 6,6%

- 04 апреля 2017, 13:55

- |

Результаты за 4 кв. 2016 г. по МСФО: EBITDA выросла на 63% год к году благодаря добыче и ценам на нефть

Хорошие показатели за квартал, как и у других компаний отрасли. Вчера Татнефть представила отчетность за 4 кв. 2016 г. по МСФО. Выручка за вычетом пошлин и акцизов увеличилась на 19% год к году и на 12% квартал к кварталу до 165 млрд руб. (2,61 млрд долл.). EBITDA, рассчитанная компанией, выросла на 63% год к году и на 29% квартал к кварталу до 50 млрд руб. (0,8 млрд долл.), а рентабельность по EBITDA соответственно на 8,3 п.п. и на 4,0 п.п. до 30,6%. Чистая прибыль увеличилась на 64% относительно уровня годичной давности и на 21% относительно предыдущего квартала до 32 млрд руб. (0,51 млрд долл.), чистая рентабельность на 5,4 п.п. год к году и на 1,4 п.п. квартал к кварталу до 19,5%.

Увеличение добычи и продаж нефти драйвер роста выручки. Увеличение выручки и EBITDA за отчетный период объясняется ростом добычи и цен на нефть и нефтепродукты. Добыча нефти прибавила 6,3% год к году и 5,2% квартал к кварталу, достигнув 587 тыс. барр./сутки. Объемы переработки нефти практически не изменились год к году и увеличились на 1,5% квартал к кварталу до 180 тыс. барр./сутки. Выручка от продажи нефти росла быстрее, чем общая на 34% год к году и на 13% квартал к кварталу до 85 млрд руб. (1,35 млрд долл.). В 3 кв. и 4 кв. 2016 г. она составила 51% от общей выручки, а в 4 кв. 2015 г. только 46%. СДП снизился квартал к кварталу на 21% до 8,6 млрд руб. (0,14 млрд долл.) из-за сезонно высоких капзатрат в 4 кв.

( Читать дальше )

Хорошие показатели за квартал, как и у других компаний отрасли. Вчера Татнефть представила отчетность за 4 кв. 2016 г. по МСФО. Выручка за вычетом пошлин и акцизов увеличилась на 19% год к году и на 12% квартал к кварталу до 165 млрд руб. (2,61 млрд долл.). EBITDA, рассчитанная компанией, выросла на 63% год к году и на 29% квартал к кварталу до 50 млрд руб. (0,8 млрд долл.), а рентабельность по EBITDA соответственно на 8,3 п.п. и на 4,0 п.п. до 30,6%. Чистая прибыль увеличилась на 64% относительно уровня годичной давности и на 21% относительно предыдущего квартала до 32 млрд руб. (0,51 млрд долл.), чистая рентабельность на 5,4 п.п. год к году и на 1,4 п.п. квартал к кварталу до 19,5%.

Увеличение добычи и продаж нефти драйвер роста выручки. Увеличение выручки и EBITDA за отчетный период объясняется ростом добычи и цен на нефть и нефтепродукты. Добыча нефти прибавила 6,3% год к году и 5,2% квартал к кварталу, достигнув 587 тыс. барр./сутки. Объемы переработки нефти практически не изменились год к году и увеличились на 1,5% квартал к кварталу до 180 тыс. барр./сутки. Выручка от продажи нефти росла быстрее, чем общая на 34% год к году и на 13% квартал к кварталу до 85 млрд руб. (1,35 млрд долл.). В 3 кв. и 4 кв. 2016 г. она составила 51% от общей выручки, а в 4 кв. 2015 г. только 46%. СДП снизился квартал к кварталу на 21% до 8,6 млрд руб. (0,14 млрд долл.) из-за сезонно высоких капзатрат в 4 кв.

( Читать дальше )

Исходя из текущей рыночной стоимости акций Globaltrans, дивидендная доходность по ним оценивается в 9,6%

- 04 апреля 2017, 13:22

- |

Globaltrans может выплатить за 2016 г. по 39,2 руб. на акцию, изменил дивидендную политику

Совет директоров Globaltrans предложил выплатить по итогам 2016 года по 39,2 рубля на акцию, сообщила компания. Кроме того, группа изменила дивидендную политику. Холдинг планирует выплачивать не менее 50% от чистой прибыли при леверидже меньше 1, не менее 30% от свободного денежного потока, приходящегося на акционеров компании — при леверидже от 1 до 2 и не платить дивиденды при леверидже более 2.

Совет директоров Globaltrans предложил выплатить по итогам 2016 года по 39,2 рубля на акцию, сообщила компания. Кроме того, группа изменила дивидендную политику. Холдинг планирует выплачивать не менее 50% от чистой прибыли при леверидже меньше 1, не менее 30% от свободного денежного потока, приходящегося на акционеров компании — при леверидже от 1 до 2 и не платить дивиденды при леверидже более 2.

Исходя из текущей рыночной стоимости акций компании, дивидендная доходность по ним оценивается в 9,6%. Это при том, что за последние пару дней бумаги Globaltrans подорожали на 8,7%.Промсвязьбанк

АФК Система - опережающие темпы роста операционной прибыли

- 04 апреля 2017, 13:11

- |

Выручка АФК «Система» в IV квартал выросла 1,6%, до 186,7 млрд руб., OIBDA — на 14,8%

Консолидированная выручка АФК Система по МСФО по итогам IV квартала 2016 года составила 186,7 млрд рублей, что на 1,6% больше аналогичного показателя годом ранее, говорится в сообщении корпорации. Скорректированный показатель OIBDA повысился на 14,8%, до 40,7 млрд рублей. Рентабельность OIBDA составила 22,4% против 19,3% в IV квартале 2015 года. Скорректированный чистый убыток АФК за октябрь-декабрь сократился в 1,6 раза, до 6,2 млрд рублей, по сравнению с убытком в 10 млрд рублей годом ранее. Скорректированный показатель OIBDA повысился на 14,8%, до 40,7 млрд рублей. Рентабельность OIBDA составила 22,4% против 19,3% в IV квартале 2015 года.

Консолидированная выручка АФК Система по МСФО по итогам IV квартала 2016 года составила 186,7 млрд рублей, что на 1,6% больше аналогичного показателя годом ранее, говорится в сообщении корпорации. Скорректированный показатель OIBDA повысился на 14,8%, до 40,7 млрд рублей. Рентабельность OIBDA составила 22,4% против 19,3% в IV квартале 2015 года. Скорректированный чистый убыток АФК за октябрь-декабрь сократился в 1,6 раза, до 6,2 млрд рублей, по сравнению с убытком в 10 млрд рублей годом ранее. Скорректированный показатель OIBDA повысился на 14,8%, до 40,7 млрд рублей. Рентабельность OIBDA составила 22,4% против 19,3% в IV квартале 2015 года.

Результаты АФК Системы по выручке оказались чуть лучше ожиданий рынка, по величине убытка и OIBDA – хуже. Ключевым активом компании является МТС, который показывает слабую динамику выручки и OIBDA, что отражается на показателях всего холдинга. Однако улучшившиеся результаты МТС- банка (снижение операционного убытка) вкупе с положительной динамикой других активов позволили показать опережающие темпы роста операционной прибыли.Промсвязьбанк

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания