SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Акции Лукойла достигли целевой цены - Финам

- 18 апреля 2023, 18:45

- |

С середины февраля акции «ЛУКОЙЛа» выросли более чем на 20% и достигли нашей целевой цены. Позитивная динамика акций была связана с ослаблением рубля, ожиданием финальных дивидендов за 2022 год и решением ОПЕК+ о сокращении добычи. При этом дивиденды примерно 500 руб. на акцию уже стали консенсусом и не смогут стать новым драйвером для роста акций, а прочие положительные факторы во многом отыграны в последний месяц. На фоне отсутствия новых существенных драйверов для роста мы считаем текущий момент удачным для фиксации прибыли в акциях «ЛУКОЙЛа».

Мы понижаем рейтинг по акциям «ЛУКОЙЛа» с «Покупать» до «Держать» и сохраняем целевую цену на уровне 4 623 руб. Потенциал снижения составляет 0,3%. Понижение рейтинга связано с бурным ростом акций последние несколько месяцев.

«ЛУКОЙЛ» — вторая по объемам добычи и капитализации нефтяная компания в РФ, уступающая по этим параметрам лишь «Роснефти». Деятельность «ЛУКОЙЛа» охватывает добычу и переработку нефти и газа, сеть АЗС, нефтехимию, а также генерацию электроэнергии.

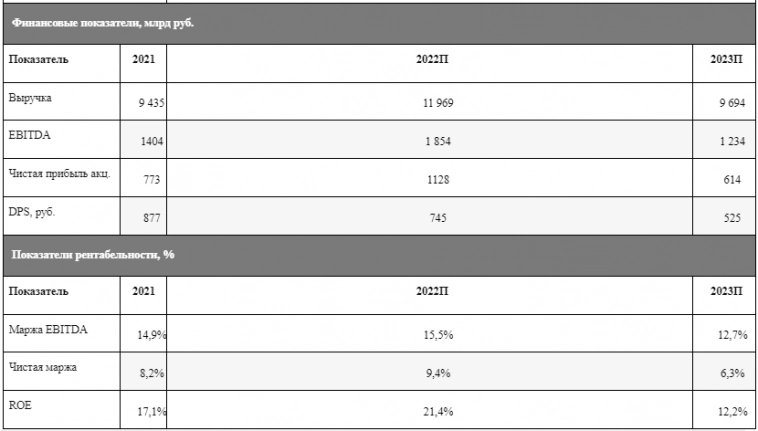

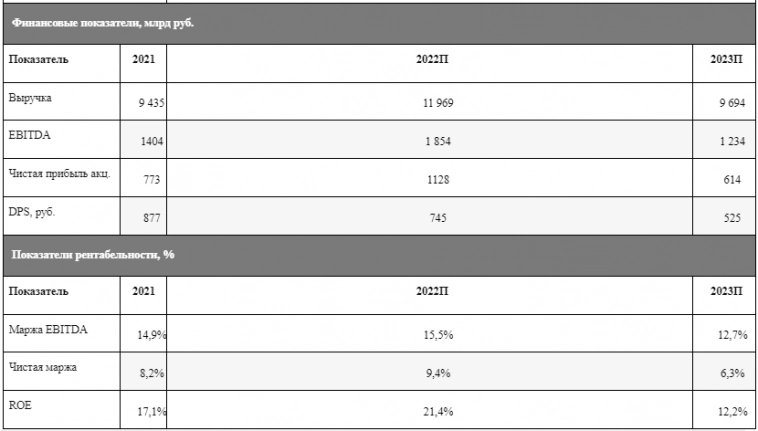

Ключевым положительным моментом в инвестиционной истории «ЛУКОЙЛа» являются дивиденды. На наш взгляд, на фоне низкой долговой нагрузки, продажи НПЗ на Сицилии и отсутствия планов по росту капитальных затрат компания может вернуться к практике выплат 100% скорректированного FCF в виде дивидендов. В таком сценарии финальные дивиденды за 2022 год могут, по нашим оценкам, составить 489 руб. на акцию (10,6% доходности), а дивиденды за 2023 год — 525 руб. на акцию (11,3% доходности).

Локально причиной роста акций стали ослабление рубля, ожидание дивидендов и решение ОПЕК+. Действия ОПЕК+ позволили нивелировать опасения рынка относительно снижения спроса из-за замедления экономики развитых стран, а ослабление рубля помогло частично компенсировать наличие дисконта на российскую нефть.

При этом сейчас позитивные факторы уже во многом учтены в оценке «ЛУКОЙЛа». Из-за наличия дисконта на российскую нефть, потери европейского рынка, снижения добычи, роста налогов и продажи прибыльного НПЗ на Сицилии «ЛУКОЙЛ» меньше выигрывает от роста мировых цен на нефть, чем до СВО. При этом с минимумов февраля акции «ЛУКОЙЛа» уже выросли более чем на 20%, отыграв, на наш взгляд, основные позитивные факторы.

Для расчета целевой цены акций «ЛУКОЙЛа» мы использовали оценку по мультипликаторам P/E, EV/EBITDA, P/DPS 2023 г. относительно международных аналогов. При этом для учета санкционных рисков мы использовали дисконт 40%.

ФГ «Финам»

Мы понижаем рейтинг по акциям «ЛУКОЙЛа» с «Покупать» до «Держать» и сохраняем целевую цену на уровне 4 623 руб. Потенциал снижения составляет 0,3%. Понижение рейтинга связано с бурным ростом акций последние несколько месяцев.

«ЛУКОЙЛ» — вторая по объемам добычи и капитализации нефтяная компания в РФ, уступающая по этим параметрам лишь «Роснефти». Деятельность «ЛУКОЙЛа» охватывает добычу и переработку нефти и газа, сеть АЗС, нефтехимию, а также генерацию электроэнергии.

Ключевым положительным моментом в инвестиционной истории «ЛУКОЙЛа» являются дивиденды. На наш взгляд, на фоне низкой долговой нагрузки, продажи НПЗ на Сицилии и отсутствия планов по росту капитальных затрат компания может вернуться к практике выплат 100% скорректированного FCF в виде дивидендов. В таком сценарии финальные дивиденды за 2022 год могут, по нашим оценкам, составить 489 руб. на акцию (10,6% доходности), а дивиденды за 2023 год — 525 руб. на акцию (11,3% доходности).

Локально причиной роста акций стали ослабление рубля, ожидание дивидендов и решение ОПЕК+. Действия ОПЕК+ позволили нивелировать опасения рынка относительно снижения спроса из-за замедления экономики развитых стран, а ослабление рубля помогло частично компенсировать наличие дисконта на российскую нефть.

При этом сейчас позитивные факторы уже во многом учтены в оценке «ЛУКОЙЛа». Из-за наличия дисконта на российскую нефть, потери европейского рынка, снижения добычи, роста налогов и продажи прибыльного НПЗ на Сицилии «ЛУКОЙЛ» меньше выигрывает от роста мировых цен на нефть, чем до СВО. При этом с минимумов февраля акции «ЛУКОЙЛа» уже выросли более чем на 20%, отыграв, на наш взгляд, основные позитивные факторы.

Для расчета целевой цены акций «ЛУКОЙЛа» мы использовали оценку по мультипликаторам P/E, EV/EBITDA, P/DPS 2023 г. относительно международных аналогов. При этом для учета санкционных рисков мы использовали дисконт 40%.

Среди ключевых рисков для акций «ЛУКОЙЛа» можно выделить возможность снижения мировых цен на нефть, роста налоговой нагрузки в РФ и дальнейшего сокращения добычи в стране. Также отметим, что в негативном сценарии под риском санкций или даже национализации будут европейские НПЗ «ЛУКОЙЛа», на которые ранее приходилось около трети переработки нефтяника.Кауфман Сергей

ФГ «Финам»

739

Читайте на SMART-LAB:

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО «Балтийский лизинг» подтвердил ruАA-, ООО «ЭнергоТехСервис» подтвердил ruBBB+, ООО «ВСЕИНСТРУМЕНТЫ.РУ» повысил A(RU))

🟢ООО «Балтийский лизинг»

Эксперт РА подтвердил рейтинг кредитоспособности на уровне ruАA-. ООО «Балтийский лизинг» – универсальная лизинговая...

09:38

#MGKL: Купонные выплаты по облигациям за январь — более 108 млн ₽

✨ В январе ПАО «МГКЛ» в срок и в полном объёме исполнило обязательства перед инвесторами. На купонные выплаты направлено свыше 108 млн...

14:17

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания