SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Рунет - лакомый кусок российского рынка для инвесторов - Атон

- 22 июля 2020, 17:05

- |

Мы сохраняем позитивный взгляд на интернет- и медиа-сектор, несмотря на негативный эффект от пандемии в краткосрочной перспективе. На рынке онлайн-рекламы сохраняются хорошие перспективы (CAGR 15.5% в 2020-23), несмотря на сильное замедление роста в ближайшее время (+3.7% г/г в 2020 против 20.2% в 2019).

Ключевое следствие пандемии – более глубокая цифровизация и ускоренный переход пользователей в «цифру». Мобильные сервисы, услуги доставки, социальные услуги в интернете, онлайнмедиа и игры – главные бенефициары кризиса, основным итогом которого станет ускорение роста ключевых вертикалей в долгосрочной перспективе, что, как мы считаем, оправдывает рост премий в акциях интернет-компаний (против мировых аналогов), пусть даже с исторической точки зрения мультипликаторы выглядят завышенными.

Рынок рекламы. Несмотря на значительный рост онлайн-трафика в период карантинных ограничений из-за COVID-19, ожидается, что рекламодатели сократят общие расходы на рекламу в 2020 году в связи с сохраняющейся неопределенностью в макроэкономике. Согласно оценкам GroupM (крупнейшее в мире рекламное агентство), объем мирового рекламного рынка снизится примерно на 12% г/г, составив $518 млрд в 2020. Частичное восстановление начнется в 2021 году, когда сектор может вырасти на 8.2% г/г, и продолжится в 2022 году (когда рекламный рынок может достичь уровней 2019 – $586 млрд). Прогнозируется, что в этом году рынок онлайн-рекламы сократится на 2.4%, хотя его общая средняя доля на рынке рекламы будет продолжать расти (54% против 49% в 2019). На долю поисковой рекламы придется 39% всей цифровой рекламы.

Мировые интернет-компании уже отметили снижение активности рекламодателей. Alphabet сообщил о росте общей выручки за 1К20 на 13% г/г (против 17% г/г в 1К19), отметив значительное замедление роста доходов от рекламы в марте. Аналитики прогнозируют дальнейшее ухудшение показателей выручки Alphabet во 2К20 (до -5%) с небольшим отскоком в 3К20. У китайской поисковой системы Baidu наблюдается иная ситуация. Поскольку Китай в целом справился с COVID-19, с февраля Baidu фиксирует постепенное восстановление доходов от рекламы. После падения выручки на 7% г/г в 1К20 компания ожидает сильную динамику на восстановление в следующем квартале (от -4% до +5% г/г).

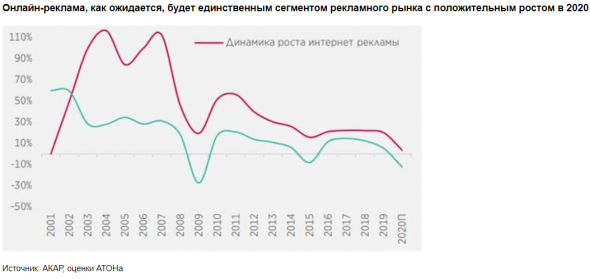

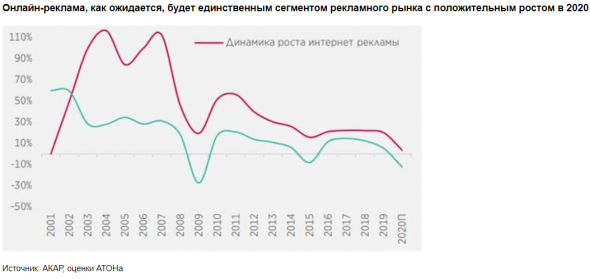

В кризисные периоды в России рост рекламного рынка демонстрировал существенное замедление по сравнению с динамикой реального ВВП. В 2009 году спад на рекламном рынке был в 3.5 раза сильнее, чем снижение ВВП. В 2015 году – в 4 раза. На фоне разворачивающейся пандемии коронавируса мы предполагаем возможное падение реального ВВП в России на 5%. При таком сценарии падение рекламного рынка может достигнуть 12%.

Онлайн-реклама может стать единственным направлением на рекламном рынке, которое покажет положительную динамику (3.7% г/г, по нашим оценкам) в 2020 году. Изменение структуры медиапотребления и переход рекламодателей к цифровым решениям может поддержать российский сегмент онлайн-рекламы.

На рекламу по-прежнему приходится большая часть выручки интернет-компаний. Интернет-компании создают экосистемы и запускают инновационные предложения, но доходы от рекламы остаются основным двигателем выручки (в 1К20 на рекламу пришлось около 64% выручки Яндекса и менее 40% выручки Mail.ru Group). По итогам 2020 года оценки выручки Яндекса и Mail.ru Group Группы Mail.ru были снижены на 15.8% и 3.0% соответственно.

Бизнес такси – ожидается восстановление в 3-4К 20. Первые признаки восстановления. Мировой гигант Uber начал отмечать некоторое оживление в своем бизнесе после большой волны пандемии COVID-19. После падения на 85% в апреле число поездок медленно растет от недели к неделе, хотя Uber ожидает, что возвращение спроса в разных городах будет неравномерным. Lyft увидел аналогичную динамику с падением почти на 75-80% в марте и начале апреля. Спрос на услуги начал демонстрировать положительный рост неделя к неделе с середины апреля. В начале июня китайская Didi Chuxing сообщила, что ее бизнес вернулся к докарантинным уровням после значительного падения в марте. Между тем, смягчение ограничений для бизнеса и путешествий остается критическим фактором для сектора — только у Uber 15% (по состоянию на 2019) всех заказов составляют поездки в аэропорты.

Восстановление сервиса такси будет поддержано тем, что это более безопасный вариант по сравнению с общественным транспортом. В первые дни карантина в Москве количество такси на дорогах значительно уменьшилось (-55% г/г). С официальной отменой режима самоизоляции сервисы такси начали постепенно восстанавливаться. Мы ожидаем увидеть такой же тренд в сервисах каршеринга (были официально запрещены в Москве в течение части 2К20).

Сохраняется осторожный прогноз на 2П20. Давление на доходы потребителей (по состоянию на конец апреля реальная месячная заработная плата в России снизилась на 2% г/г), а также ограниченные возможности для проведения досуга, вероятно, будут сдерживать быстрый рост спроса. Чтобы частично компенсировать снижение трафика, отрасль адаптирует свой бизнес к доставке товаров. Яндекс.Такси запустил услугу доставки еды из Вкусвилла и ведет переговоры с другими представителями розничного сегмента. С 1 апреля сервис добавил курьерскую службу доставки. Ситимобил запустил сервис доставки посылок. Другие службы такси работают над аналогичными мерами по перепрофилированию своих услуг.

Доставка еды. Ситуация в мире: COVID-19 показывает размеры потенциального роста сектора. Согласно исследованию потребительского поведения в сфере электронной коммерции, проведенному компанией Nielsen, в первые два месяца 2020 доля покупателей, совершающих покупки онлайн, на китайском рынке составила более 60% для всех видов товаров (свежие и упакованные товары FMCG, одежда, косметика). В Южной Корее наблюдался схожий тренд: большая доля потребителей (54%) также предпочитала покупать онлайн. Для сравнения, в 2017-2018 гг. доля потребителей, совершивших покупки онлайн, в азиатском регионе составляла 35% – и только в сегменте свежих продуктов питания (против 49% за первые месяцы 2020).

В Китае динамика розничных онлайн-продаж была частично поддержана продовольственным сегментом, который не пострадал значительно в период карантина (32% в 1К20 против 29% в 2019).

Ситуация на внутреннем рынке: повторение зарубежного сценария. По мере распространения пандемии COVID-19 приложения для доставки еды демонстрировали рекордный рост спроса. Заказы через платформу Delivery Club выросли на 32% и 45% н/н на неделях с 16 и 23 марта, а на второй неделе апреля количество заказов достигло рекордного числа 1 млн. По состоянию на 25 марта Яндекс.Еда зафиксировала шестикратное увеличение числа обращений ресторанов в службы доставки заказов по сравнению со средним числом обращений в обычный день в феврале 2020. В целом фудтех-сервисы Яндекс продемонстрировали 120%-й рост клиентской базы с конца марта. Рынок доставки еды вряд ли ожидает резкое падение после снятия карантинов, так как поведение потребителей значительно сместилось в сторону онлайн-заказов еды.

Игровой рынок – неожиданный бенефициар пандемии. В 2020 году во всех игровых сегментах будет наблюдаться повышение монетизации и активности пользователей на фоне самоизоляции. Согласно прогнозу Newzoo, отрасль в этом году вырастет на 9.3% г/г (против 5.2% в 2019). Помимо влияния пандемии COVID-19, одним из важных факторов роста будет запуск консолей следующего поколения (ввиду увеличения расходов игроков на игровое ПО). Ожидается рост сегмента мобильных игр на 13.3% г/г.

Эскалация эпидемической ситуации увеличивает расходы пользователей на покупки игр и промо-акции, по крайней мере, в краткосрочной перспективе, учитывая, что люди проводят большую часть своего времени дома. Однако с ослаблением карантинных мер люди возвращаются к развлечениям вне дома. В этом плане удержание новых клиентов, пришедших в 2020, станет главным вопросом для отрасли.

Игры как социальные платформы. По мере развития технологий игровые платформы начинают выполнять функцию социальных сетей, конкурируя с традиционными социальными платформами и привлекая пользователей через более глубокую социальную вовлеченность и более интерактивный опыт. Сектор постепенно повышает удобство использования интерфейса для коммуникационных целей. Мессенджер MY.GAMES Store предлагает групповые чаты, которые позволяют игрокам общаться с другими игроками без использования дополнительного программного обеспечения.

Спрос на игры в России вырос. ТАСС сообщило, что за первые четыре месяца года спрос на игровые приставки в России увеличился на 15%, а спрос на онлайн-игры и приставки вырос в апреле более чем в три раза.

Ключевое следствие пандемии – более глубокая цифровизация и ускоренный переход пользователей в «цифру». Мобильные сервисы, услуги доставки, социальные услуги в интернете, онлайнмедиа и игры – главные бенефициары кризиса, основным итогом которого станет ускорение роста ключевых вертикалей в долгосрочной перспективе, что, как мы считаем, оправдывает рост премий в акциях интернет-компаний (против мировых аналогов), пусть даже с исторической точки зрения мультипликаторы выглядят завышенными.

Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА по «Яндексу» (цель – $62) и Mail.ru Group (цель – $31), учитывая хорошие перспективы долгосрочного роста основного бизнеса и новых инициатив компаний, но снижаем рейтинг HeadHunter до НЕЙТРАЛЬНО (цель – $22) с учетом возросшей конкуренции на рынке и уже заложенных в котировки перспектив внутреннего роста.Атон

Рынок рекламы. Несмотря на значительный рост онлайн-трафика в период карантинных ограничений из-за COVID-19, ожидается, что рекламодатели сократят общие расходы на рекламу в 2020 году в связи с сохраняющейся неопределенностью в макроэкономике. Согласно оценкам GroupM (крупнейшее в мире рекламное агентство), объем мирового рекламного рынка снизится примерно на 12% г/г, составив $518 млрд в 2020. Частичное восстановление начнется в 2021 году, когда сектор может вырасти на 8.2% г/г, и продолжится в 2022 году (когда рекламный рынок может достичь уровней 2019 – $586 млрд). Прогнозируется, что в этом году рынок онлайн-рекламы сократится на 2.4%, хотя его общая средняя доля на рынке рекламы будет продолжать расти (54% против 49% в 2019). На долю поисковой рекламы придется 39% всей цифровой рекламы.

Мировые интернет-компании уже отметили снижение активности рекламодателей. Alphabet сообщил о росте общей выручки за 1К20 на 13% г/г (против 17% г/г в 1К19), отметив значительное замедление роста доходов от рекламы в марте. Аналитики прогнозируют дальнейшее ухудшение показателей выручки Alphabet во 2К20 (до -5%) с небольшим отскоком в 3К20. У китайской поисковой системы Baidu наблюдается иная ситуация. Поскольку Китай в целом справился с COVID-19, с февраля Baidu фиксирует постепенное восстановление доходов от рекламы. После падения выручки на 7% г/г в 1К20 компания ожидает сильную динамику на восстановление в следующем квартале (от -4% до +5% г/г).

В кризисные периоды в России рост рекламного рынка демонстрировал существенное замедление по сравнению с динамикой реального ВВП. В 2009 году спад на рекламном рынке был в 3.5 раза сильнее, чем снижение ВВП. В 2015 году – в 4 раза. На фоне разворачивающейся пандемии коронавируса мы предполагаем возможное падение реального ВВП в России на 5%. При таком сценарии падение рекламного рынка может достигнуть 12%.

Онлайн-реклама может стать единственным направлением на рекламном рынке, которое покажет положительную динамику (3.7% г/г, по нашим оценкам) в 2020 году. Изменение структуры медиапотребления и переход рекламодателей к цифровым решениям может поддержать российский сегмент онлайн-рекламы.

На рекламу по-прежнему приходится большая часть выручки интернет-компаний. Интернет-компании создают экосистемы и запускают инновационные предложения, но доходы от рекламы остаются основным двигателем выручки (в 1К20 на рекламу пришлось около 64% выручки Яндекса и менее 40% выручки Mail.ru Group). По итогам 2020 года оценки выручки Яндекса и Mail.ru Group Группы Mail.ru были снижены на 15.8% и 3.0% соответственно.

Бизнес такси – ожидается восстановление в 3-4К 20. Первые признаки восстановления. Мировой гигант Uber начал отмечать некоторое оживление в своем бизнесе после большой волны пандемии COVID-19. После падения на 85% в апреле число поездок медленно растет от недели к неделе, хотя Uber ожидает, что возвращение спроса в разных городах будет неравномерным. Lyft увидел аналогичную динамику с падением почти на 75-80% в марте и начале апреля. Спрос на услуги начал демонстрировать положительный рост неделя к неделе с середины апреля. В начале июня китайская Didi Chuxing сообщила, что ее бизнес вернулся к докарантинным уровням после значительного падения в марте. Между тем, смягчение ограничений для бизнеса и путешествий остается критическим фактором для сектора — только у Uber 15% (по состоянию на 2019) всех заказов составляют поездки в аэропорты.

Восстановление сервиса такси будет поддержано тем, что это более безопасный вариант по сравнению с общественным транспортом. В первые дни карантина в Москве количество такси на дорогах значительно уменьшилось (-55% г/г). С официальной отменой режима самоизоляции сервисы такси начали постепенно восстанавливаться. Мы ожидаем увидеть такой же тренд в сервисах каршеринга (были официально запрещены в Москве в течение части 2К20).

Сохраняется осторожный прогноз на 2П20. Давление на доходы потребителей (по состоянию на конец апреля реальная месячная заработная плата в России снизилась на 2% г/г), а также ограниченные возможности для проведения досуга, вероятно, будут сдерживать быстрый рост спроса. Чтобы частично компенсировать снижение трафика, отрасль адаптирует свой бизнес к доставке товаров. Яндекс.Такси запустил услугу доставки еды из Вкусвилла и ведет переговоры с другими представителями розничного сегмента. С 1 апреля сервис добавил курьерскую службу доставки. Ситимобил запустил сервис доставки посылок. Другие службы такси работают над аналогичными мерами по перепрофилированию своих услуг.

Доставка еды. Ситуация в мире: COVID-19 показывает размеры потенциального роста сектора. Согласно исследованию потребительского поведения в сфере электронной коммерции, проведенному компанией Nielsen, в первые два месяца 2020 доля покупателей, совершающих покупки онлайн, на китайском рынке составила более 60% для всех видов товаров (свежие и упакованные товары FMCG, одежда, косметика). В Южной Корее наблюдался схожий тренд: большая доля потребителей (54%) также предпочитала покупать онлайн. Для сравнения, в 2017-2018 гг. доля потребителей, совершивших покупки онлайн, в азиатском регионе составляла 35% – и только в сегменте свежих продуктов питания (против 49% за первые месяцы 2020).

В Китае динамика розничных онлайн-продаж была частично поддержана продовольственным сегментом, который не пострадал значительно в период карантина (32% в 1К20 против 29% в 2019).

Ситуация на внутреннем рынке: повторение зарубежного сценария. По мере распространения пандемии COVID-19 приложения для доставки еды демонстрировали рекордный рост спроса. Заказы через платформу Delivery Club выросли на 32% и 45% н/н на неделях с 16 и 23 марта, а на второй неделе апреля количество заказов достигло рекордного числа 1 млн. По состоянию на 25 марта Яндекс.Еда зафиксировала шестикратное увеличение числа обращений ресторанов в службы доставки заказов по сравнению со средним числом обращений в обычный день в феврале 2020. В целом фудтех-сервисы Яндекс продемонстрировали 120%-й рост клиентской базы с конца марта. Рынок доставки еды вряд ли ожидает резкое падение после снятия карантинов, так как поведение потребителей значительно сместилось в сторону онлайн-заказов еды.

Игровой рынок – неожиданный бенефициар пандемии. В 2020 году во всех игровых сегментах будет наблюдаться повышение монетизации и активности пользователей на фоне самоизоляции. Согласно прогнозу Newzoo, отрасль в этом году вырастет на 9.3% г/г (против 5.2% в 2019). Помимо влияния пандемии COVID-19, одним из важных факторов роста будет запуск консолей следующего поколения (ввиду увеличения расходов игроков на игровое ПО). Ожидается рост сегмента мобильных игр на 13.3% г/г.

Эскалация эпидемической ситуации увеличивает расходы пользователей на покупки игр и промо-акции, по крайней мере, в краткосрочной перспективе, учитывая, что люди проводят большую часть своего времени дома. Однако с ослаблением карантинных мер люди возвращаются к развлечениям вне дома. В этом плане удержание новых клиентов, пришедших в 2020, станет главным вопросом для отрасли.

Игры как социальные платформы. По мере развития технологий игровые платформы начинают выполнять функцию социальных сетей, конкурируя с традиционными социальными платформами и привлекая пользователей через более глубокую социальную вовлеченность и более интерактивный опыт. Сектор постепенно повышает удобство использования интерфейса для коммуникационных целей. Мессенджер MY.GAMES Store предлагает групповые чаты, которые позволяют игрокам общаться с другими игроками без использования дополнительного программного обеспечения.

Спрос на игры в России вырос. ТАСС сообщило, что за первые четыре месяца года спрос на игровые приставки в России увеличился на 15%, а спрос на онлайн-игры и приставки вырос в апреле более чем в три раза.

486

Читайте на SMART-LAB:

Amazon: картину роста ухудшат рекордные инвестиции в ИИ-инфраструктуру

Теперь клиенты БКС могут инвестировать в акции США и получать «дивиденды» без риска блокировки с помощью CFD. О возможностях продукта можно...

13 февраля 2026, 11:16

Ключевые тезисы по итогам раскрытия финансовых результатов за 2025 г. и ожидания на 2026

☝️На днях мы опубликовали финансовые результаты по итогам 2025 г., а также провели коммуникацию с участниками рынка, в рамках которой обсудили наши...

13 февраля 2026, 10:17

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания