энергоника

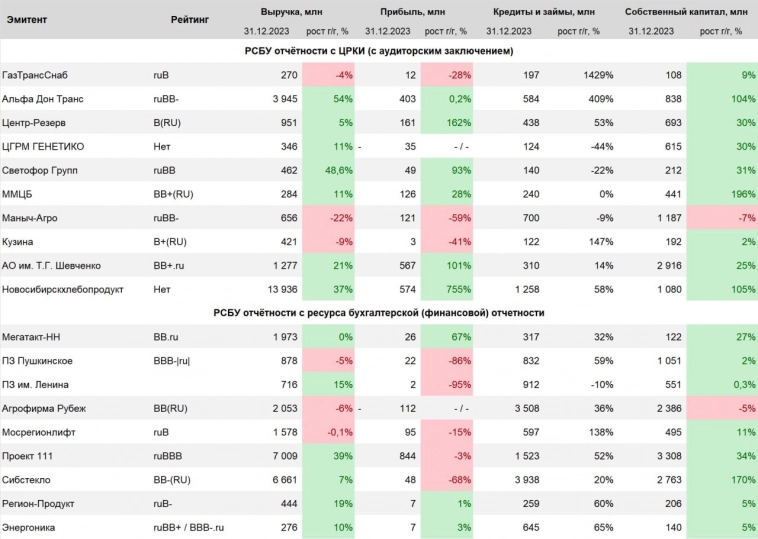

Дайджест отчётностей в сегменте ВДО за 2023 год (ГазТрансСнаб, Альфа Дон, Центр-Резерв, Генетико, Светофор, ММЦБ, Маныч-Агро, Кузина, Шевченко)

- 31 марта 2024, 08:59

- |

Эмитенты продолжают публиковать отчётности по итогам года, приводим таблицу с некоторыми показателями из их отчётностей. Отдельно добавили отчётности эмитентов, которые ещё не раскрыли отчётность на ЦРКИ, но опубликовали данные на ресурсе БФО (отчётности там не аудируемые)

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Предыдущие дайджесты здесь и здесь

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- комментировать

- 3К

- Комментарии ( 0 )

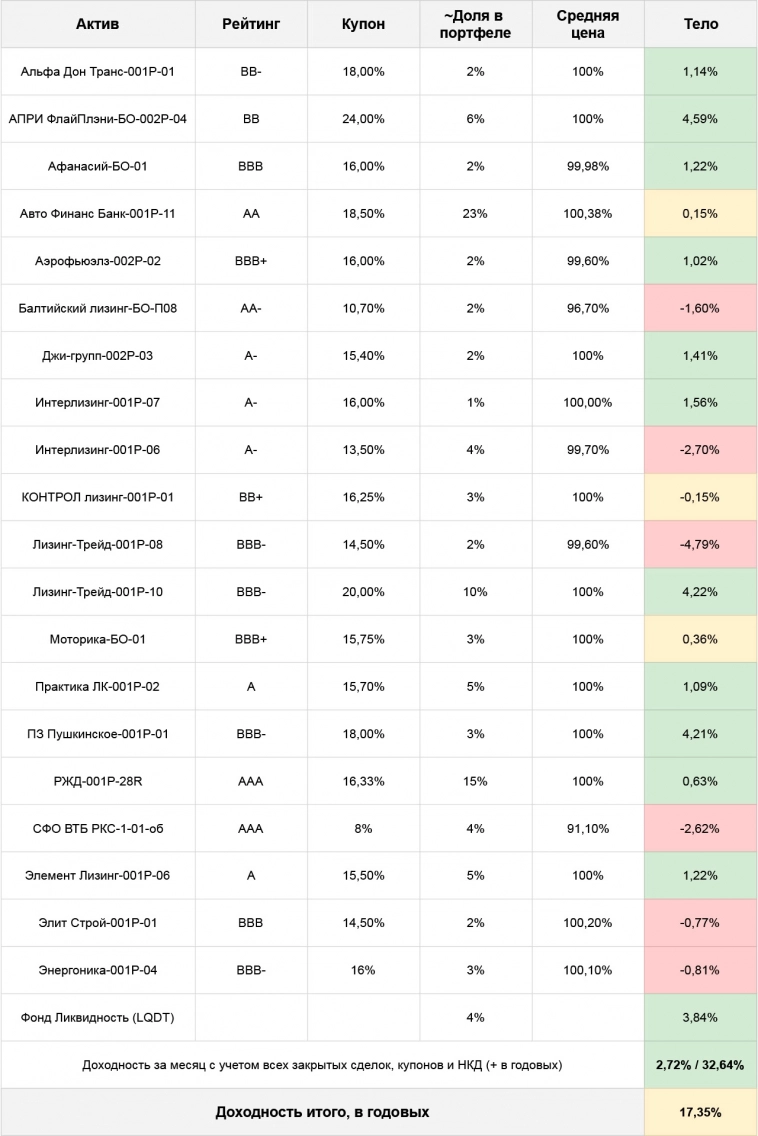

Длинный портфель облигаций: итоги пятого месяца, планы и сделки

- 30 января 2024, 17:55

- |

- Доля бумаг с фикс купоном – 63%, флоатеров и денег – 37%

- Доходность за месяц – 2,72% (~32,64% годовых)

- Текущая купонная доходность портфеля – 17%

За 5 месяцев:

- Получена доходность 17,35% годовых, что существенно обгоняет LQDT (~13,5%) и банковские вклады (тут точной цифры быть не может, примерно уровень LQDT или чуть выше) – при том, часть портфеля набиралась в очень неудачный период августа-сентября и ряд позиций остаются в просадке

- Сформирована купонная доходность ~17% при высоком качестве портфеля: доля эмитентов A-грейда и выше ~60%, BB – менее 11%

( Читать дальше )

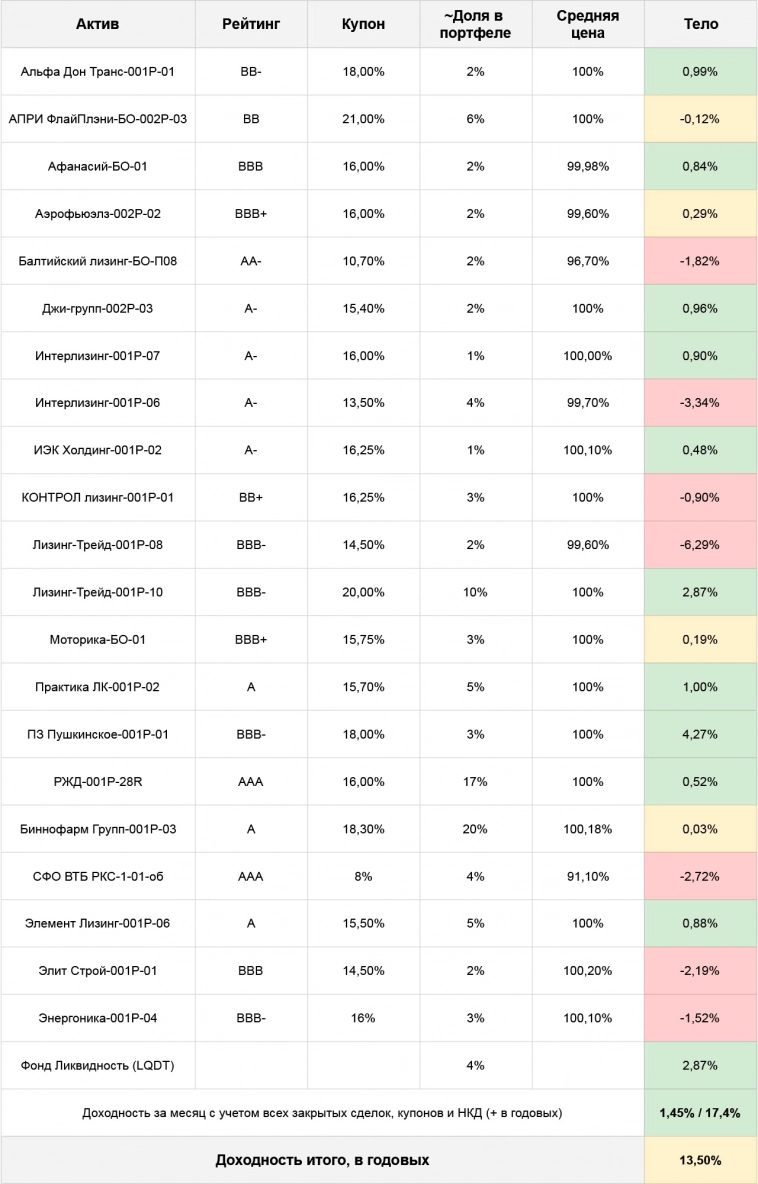

Длинный портфель облигаций: итоги четвертого месяца, планы и сделки

- 30 декабря 2023, 14:39

- |

- Доля бумаг с фикс купоном – 60%, флоатеров и денег – 40% (почти без изменений, небольшая разница только за счет приходящих купонов)

- Доходность за месяц – 1,49% (~17,4% годовых)

- Текущая купонная доходность портфеля – 16,8%

⚠️Сидя целиком во флоатерах в моменте можно было бы иметь чуть больше с купонов и чуть меньше кредитного риска, но:

- разница не настолько существенная. Доля A-грейда в портфеле и так выше – 59%, а BB – менее 11%

- потенциал роста по телу у флоатеров небольшой, а вот потерять лишнее, когда все одновременно пойдут на выход, чтобы переложиться в фикс, – очень даже можно

Бенчмарки:

- Банковские депозиты ~14,5%. Чем дальше, тем сложнее становится их оценивать. Для простоты буду брать среднюю ставку ЦБ -50 б.п. (дисконт отражает некоторый лаг с выходом новых предложений и неудобство от периодического перекладывания между наиболее выгодными из них) Доходность, конечно, меньше, но вполне соразмерна меньшим рискам – инструмент вполне адекватный и сбалансированный

( Читать дальше )

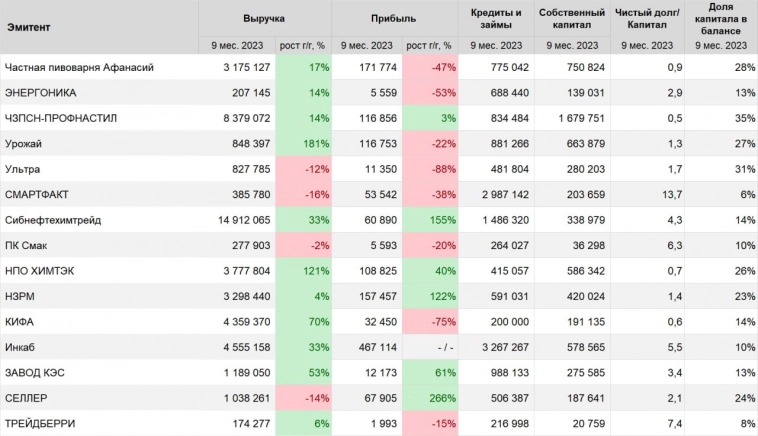

Дайджест отчётностей в сегменте ВДО за 9 месяцев 2023 года (Инкаб, Кифа, Завод КЭС, Трейдберри, НЗРМ, ПК Смак, Химтэк, Ультра, Энергоника, Афанасий)

- 12 ноября 2023, 16:50

- |

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры. Важно напомнить, РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента

предыдущие дайджесты по отчётностям за 9 месяцев 2023 тут и тут.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Главное на рынке облигаций на 16.10.2023

- 16 октября 2023, 12:46

- |

- «Асфальтобетонный завод №1» («АБЗ-1») сегодня начинает размещение трехлетних облигаций серии 001P-05 объемом 2 млрд рублей. Регистрационный номер — 4B02-05-01671-D-001P. Ставки 1-5-го купонов установлены на уровне 16,5% годовых, 6-10-го купонов —16% годовых, 11-15-го купонов — 15%, 16-19-го купонов — 14% годовых, 20-22-го купонов — 13,5%, 23-27-го купонов — 13%, 28-30-го купонов — 12,5%, 31-36-го купонов — 12%. Купоны ежемесячные. Сбор заявок на выпуск прошел 12 октября. По займу предусмотрена амортизация. Организаторы — БКС КИБ, Газпромбанк, инвестиционный банк «Синара». Кредитный рейтинг эмитента — BBB(RU) со стабильным прогнозом от АКРА.

- «АйДи Коллект» 19 октября начнет размещение трехлетних облигаций серии 05. Ставка 1-12-го купонов установлена на уровне 16% годовых. Купоны ежемесячные. Бумаги предназначены для квалифицированных инвесторов. Организатор — ИФК «Солид». Кредитный рейтинг эмитента — ruBB+ со стабильным прогнозом от «Эксперт РА».

( Читать дальше )

Дайджест по рейтинговым действиям в высокодоходном сегменте за прошлую неделю (АйДи Коллект, Энергоника, СибАвтоТранс)

- 03 сентября 2023, 09:55

- |

🟢 ООО «АйДи Коллект»

«Эксперт РА» повысил кредитный рейтинг до уровня ruBB+

ООО «АйДи Коллект» – коллекторское агентство, осуществляющее деятельность с 2017 года. Компания является частью финтех-группы IDF Eurasia

Повышение кредитного рейтинга связано с ростом объемов бизнеса и конкурентных позиций на коллекторском рынке РФ, улучшением ликвидной позиции и поддержанием умеренной долговой нагрузки. Также кредитный рейтинг отражает консервативную оценку риск-профиля отрасли, высокую рентабельность бизнеса и приемлемый уровень корпоративных рисков.

🟢 ООО «ЭНЕРГОНИКА»

НКР присвоило кредитный рейтинг BBB-.ru

ООО «ЭНЕРГОНИКА» — энергосервисная компания, внедряет энергосберегающие технологии, преимущественно в рамках контрактов по модернизации уличного освещения и помещений на муниципальных объектах. Создана в 2013 году, работает с государственными и муниципальными заказчиками.

Позитивное влияние на оценку финансового профиля оказывают приемлемые показатели обслуживания долга и ликвидности баланса, высокий уровень операционной рентабельности.

( Читать дальше )

Главное на рынке облигаций на 31.08.2023

- 31 августа 2023, 14:13

- |

- «Контрол лизинг» сегодня начинает размещение пятилетних облигаций серии 001P-01 объемом 1 млрд рублей. Регистрационный номер — 4B02-01-00051-L-001P. Ставка купона установлена в размере 16,25% годовых на весь период обращения. Купоны ежемесячные. Предусмотрена амортизация. Организаторы — ИК «Иволга Капитал» и инвестиционный банк «Синара».

- Компания «Финансовые системы» сегодня начинает размещение четырехлетних облигаций серии БО-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-87071-H. Ставка купона установлена на уровне 16% годовых на весь период обращения. Купоны ежемесячные. Предусмотрена амортизация и досрочное погашение бумаг по усмотрению эмитента. Организатор — ИК «Риком-Траст», соорганизаторы — Совкомбанк, ИК «Ива Партнерс» и ИК «Диалот».

- «Ника» 5 сентября начнет размещение пятилетних облигаций серии 001P-02 объемом 300 млн рублей. Ставка купона установлена на уровне 17% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация. По усмотрению эмитента возможен колл-опцион в дату окончания 8-го купонного периода. Организатор — ИК «ИВА Партнерс».

( Читать дальше )

Главное на рынке облигаций на 18.08.2023

- 18 августа 2023, 16:49

- |

- Сегодня «Селектел» начинает размещение выпуска облигаций серии 001P-03R объемом 3 млрд рублей. Бумаги включены Московской биржей во Второй уровень котировального списка и Сектор РИИ. Ставка купона установлена на уровне 13,3% годовых. Купоны полугодовые. Номинальная стоимость одной бумаги — 1000 рублей. Сбор заявок на выпуск прошел 14 августа 2023 г. Организатор и андеррайтер — Газпромбанк.

- «Гарант-Инвест» зарегистрировал выпуск пятилетних облигаций серии 002Р-07 объемом 4 млрд рублей. Присвоенный регистрационный номер — 4B02-07-71794-H-002P. Московская биржа включила бумаги в Третий уровень котировального списка. Ориентир ставки купона — 13,25% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация: в дату выплаты 36-го купона будет погашено 25% от номинальной стоимости бондов, в даты выплат 48-го и 60-го купонов — по 37,5% от номинала. Ранее сообщалось, что эмитент планирует собрать заявки на выпуск облигаций с 11:00 по московскому времени 23 августа до 16:00 24 августа. Техразмещение запланировано на 29 августа. Организаторы — БКС КИБ и Газпромбанк.

( Читать дальше )

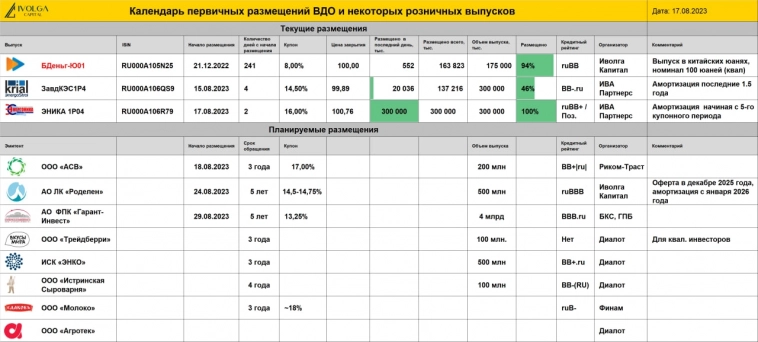

Календарь первичных размещений ВДО: актуальные выпуски от Иволга Капитал

- 18 августа 2023, 09:05

- |

- На 24 августа запланировано размещение 5-го выпуска облигаций АО ЛК Роделен (ruBBB, 500 млн руб., ориентир купона 14,5-14,75%, ориентир дюрации ~2 года)

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 94%

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтКоротко о главном на 17.08.2023

- 17 августа 2023, 13:22

- |

- Сегодня «Энергоника» начинает размещение пятилетних облигаций серии 001P-04 объемом 300 млн рублей. Ставка купона установлена в размере 16% годовых на весь период обращения, купоны ежеквартальные. Номинальная стоимость каждой ценной бумаги — 1000 рублей. Цена — 100% от номинала. Размещение выпуска пройдет по открытой подписке. По выпуску предусмотрено частичное досрочное погашение: по 10% от номинальной стоимости погашается в даты окончания 5, 6, 9, 10, 13, 14, 17, 18-го купонных периодов, 20% — в дату окончания 20-го купонного периода. Организатор — ИК «Ива Партнерс».

- «Озон» 21 августа начнет размещение трехлетних облигаций серии 001Р-02 объемом 700 млн рублей. Ставка купона установлена на уровне 13% годовых на весь срок обращения, купоны ежеквартальные. Сбор заявок на выпуск прошел 15 августа. Организатор — ООО «Джи Ай Солюшенс».

- «Промомед» принял решение о выводе из состава группы компаний, находящихся в недружественных юрисдикциях, в том числе «Промомед Холдингс (Сайпрус) Лимитед».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал