SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. imabrain

Длинный портфель облигаций: итоги пятого месяца, планы и сделки

- 30 января 2024, 17:55

- |

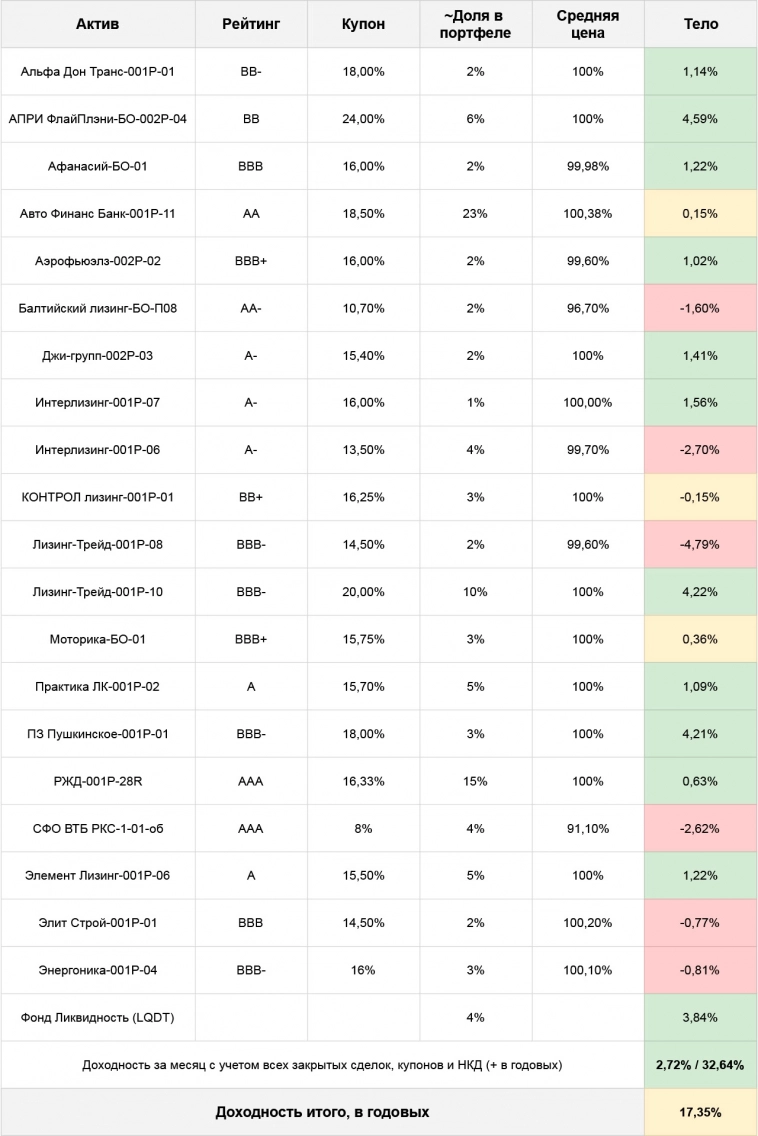

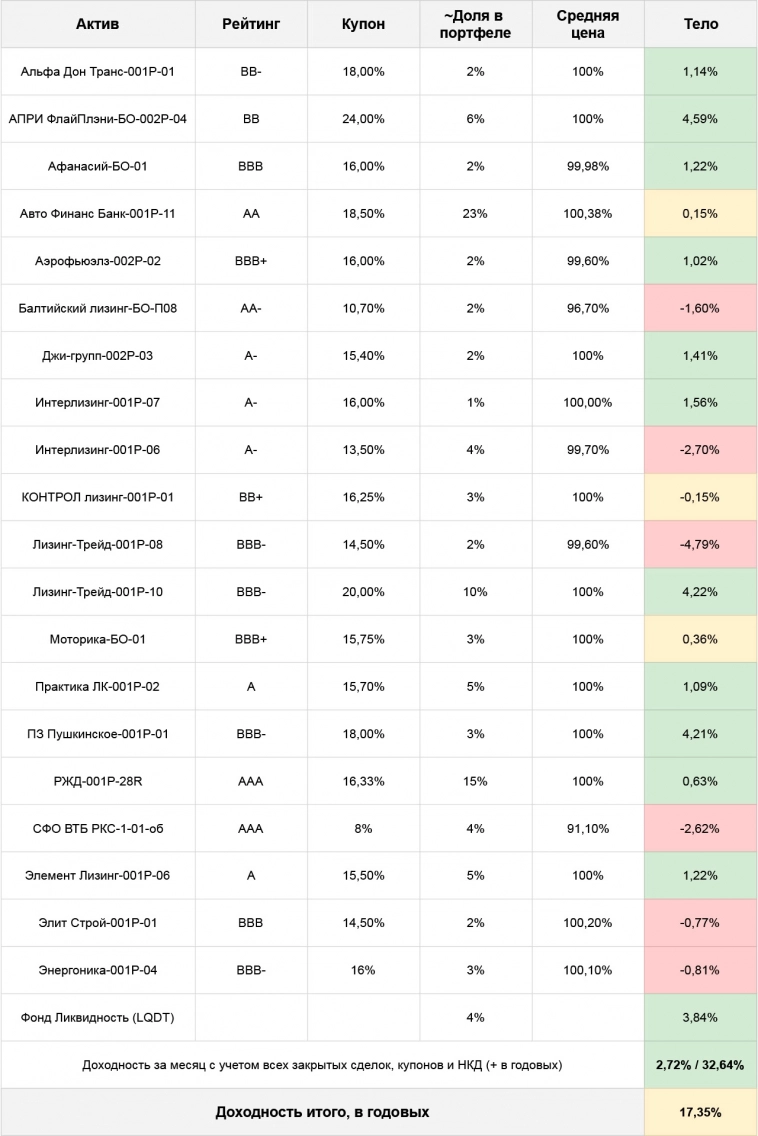

👉Идея и стратегия по этому портфелю + Итоги прошлого месяца. Основные параметры сейчас:

За 5 месяцев:

Бенчмарки за месяц:

Сделки за период и за последние дни:

🔹Апри03 RU000A106WZ2 заменил на новый выпуск 04 RU000A107FZ5, с первички (по телу в итоге почти ничего не заработал, доходность на уровне купонной)

🔹Продал ИЭК Холдинг RU000A107E08 (100,1 > 103,2% – 22 дня владения, ~64% годовых. Хорошая, но короткая бумага, повезло поймать локальный пик цены. Держать дальше с таким ростом тела смысла нет)

🔹ЛТрейд10 RU000A107480 меняю на новый выпуск 11 RU000A107NJ3, с первички (100 > 103% – 92 дня владения, 31,9% годовых)

🔹В 4й BB-слот добавил свежий Сибавтотранс RU000A107KV4, с первички (за счет купонных поступлений и небольшой доли флоатера РЖД)

🔹Продал флоатеры Биннофарм RU000A107E81 (100,06 > 100,5 – 20 дней владения, доходность чуть выше купонной), чтобы взять Ленэнерго RU000A107EC7 – они показались более перспективными в плане возможного роста тела. Но тело надежно задавили плитами, поэтому в несколько приемов обменял их на новый АФ-Банк RU000A107HR8 (брал на раздачах в стакане, средняя ~100,3)

🔹Продал основную часть флоатеров РЖД RU000A106ZL5 (100 > 100,5%, доходность чуть выше купонной), тоже для обмена на АФ Банк, параметры тут нравятся намного больше

👉Ближайшие планы – рассматриваю новый выпуск Роделена (нравится по параметрам, не нравится дальше наращивать долю лизингов). В последний свободный BB-слот положу немного нового Мегатакт-НН с размещения (долго держать не планирую, но рисковые слоты тоже простаивать не должны)

✅Мой телеграм, где много интересного: https://t.me/mozginvest

- Доля бумаг с фикс купоном – 63%, флоатеров и денег – 37%

- Доходность за месяц – 2,72% (~32,64% годовых)

- Текущая купонная доходность портфеля – 17%

За 5 месяцев:

- Получена доходность 17,35% годовых, что существенно обгоняет LQDT (~13,5%) и банковские вклады (тут точной цифры быть не может, примерно уровень LQDT или чуть выше) – при том, часть портфеля набиралась в очень неудачный период августа-сентября и ряд позиций остаются в просадке

- Сформирована купонная доходность ~17% при высоком качестве портфеля: доля эмитентов A-грейда и выше ~60%, BB – менее 11%

- При этом, доля бумаг длиной до 1 года к погашению/оферте всего ~20% от общего кол-ва фикс купонов – это большой потенциал роста на смягчении ДКП, ради чего все, собственно, и затевалось

Бенчмарки за месяц:

- Банковские депозиты ~15,5% Адекватный, сравнимый вариант для передержки, но на дистанции уже хорошо видно, как резко они начинают проигрывать бондам в периоды рыночного оптимизма

- Фонд LQDT за 18.11.23-16.01.24 сделал 1,19% это ~14,28% годовых. Сомнительно, единственный окэй тут – что не требует никакого активного управления + принимается в маржу

- Индекс ВДО-облигаций RUEYBCSTR хорошо отработал на ралли – 1,7% / 20,4% годовых, тут все логично. В целом, считаю, что он фиксирует самую нижнюю границу рынка ВДО: состав очень разношерстный и, если при хоть сколько-то точечном подборе бумаг портфель его не обгоняет, – значит, что-то сделано очень сильно не так

Сделки за период и за последние дни:

🔹Апри03 RU000A106WZ2 заменил на новый выпуск 04 RU000A107FZ5, с первички (по телу в итоге почти ничего не заработал, доходность на уровне купонной)

🔹Продал ИЭК Холдинг RU000A107E08 (100,1 > 103,2% – 22 дня владения, ~64% годовых. Хорошая, но короткая бумага, повезло поймать локальный пик цены. Держать дальше с таким ростом тела смысла нет)

🔹ЛТрейд10 RU000A107480 меняю на новый выпуск 11 RU000A107NJ3, с первички (100 > 103% – 92 дня владения, 31,9% годовых)

🔹В 4й BB-слот добавил свежий Сибавтотранс RU000A107KV4, с первички (за счет купонных поступлений и небольшой доли флоатера РЖД)

🔹Продал флоатеры Биннофарм RU000A107E81 (100,06 > 100,5 – 20 дней владения, доходность чуть выше купонной), чтобы взять Ленэнерго RU000A107EC7 – они показались более перспективными в плане возможного роста тела. Но тело надежно задавили плитами, поэтому в несколько приемов обменял их на новый АФ-Банк RU000A107HR8 (брал на раздачах в стакане, средняя ~100,3)

🔹Продал основную часть флоатеров РЖД RU000A106ZL5 (100 > 100,5%, доходность чуть выше купонной), тоже для обмена на АФ Банк, параметры тут нравятся намного больше

👉Ближайшие планы – рассматриваю новый выпуск Роделена (нравится по параметрам, не нравится дальше наращивать долю лизингов). В последний свободный BB-слот положу немного нового Мегатакт-НН с размещения (долго держать не планирую, но рисковые слоты тоже простаивать не должны)

✅Мой телеграм, где много интересного: https://t.me/mozginvest

648 |

Читайте на SMART-LAB:

Стратегия на 2026 год: Куда нести деньги? Разбор ОФЗ, валютных облигаций и дивидендных акций

В текущих макроэкономических условиях перед инвестором встает непростой вопрос выбора. Рубль удивил всех укреплением, но надолго ли? ЦБ снижает...

17:43

Интересные события марта

Уважаемые инвесторы и подписчики, традиционно начинаем месяц с обзора интересных событий на фондовом рынке и актуальной повестки для инвесторов...

09:57

теги блога imabrain

- fix price

- IPO

- IPO 2024

- LQDT

- OZON

- VK

- Whoosh

- X5

- X5 Retail Group

- АБЗ-1

- Авто финанс банк

- Акрон облигации

- акции

- АПРИ

- АПРИ Флай Плэнинг облигации

- АРЕНЗА-ПРО

- АФК Система облигации

- Аэрофьюэлз

- Балтийский лизинг облигации

- Башкортостан

- Биннофарм Групп

- Брусника облигации

- Быстроденьги облигации

- ВДО

- вис финанс

- ВУШ

- Вуш Холдинг

- Газпром Капитал

- Газпромбанк

- Газпромнефть облигации

- Гарант-Инвест

- Гарант-Инвест облигации

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- ГТЛК облигации

- Делимобиль

- Джи-групп

- дивиденды

- ДОМ.РФ облигации

- ЕвроТранс

- Завод КЭС облигации

- Инарктика

- интерлизинг

- КАМАЗ облигации

- Каршеринг Руссия

- Лизинг-Трейд облигации

- ЛСР облигации

- Магнит

- МГКЛ

- Миррико

- монополия

- Мосгорломбард облигации

- МТС облигации

- Новатэк

- Новосибирская область

- новые технологии

- Норильский Никель

- О'Кей

- обзор

- обзор компании

- обзор отчётности

- Облигации

- Облигации РФ

- озон

- операционные результаты

- отчетность МСФО

- отчеты МСФО

- отчёт

- первичное публичное предложение акций

- первичное размещение

- первичное размещение облигаций

- Полипласт облигации

- Полюс Золото

- портфель

- портфель инвестора

- ПР-Лизинг облигации

- прогноз по акциям

- РЖД облигации

- РКС-Сочи

- Роделен облигации

- РОЛЬФ облигации

- Россети

- Ростелеком облигации

- Русагро

- русал

- самолет

- Самолет облигации

- Сегежа групп

- селектел

- Селигдар

- сибавтотранс

- ТГК-14

- Томская область

- Уральская сталь

- флоатеры

- Фосагро

- Энергоника

- ЭР-Телеком Холдинг облигации

- Яндекс

- ЯТЭК