Блог им. imabrain

Длинный портфель облигаций: итоги четвертого месяца, планы и сделки

- 30 декабря 2023, 14:39

- |

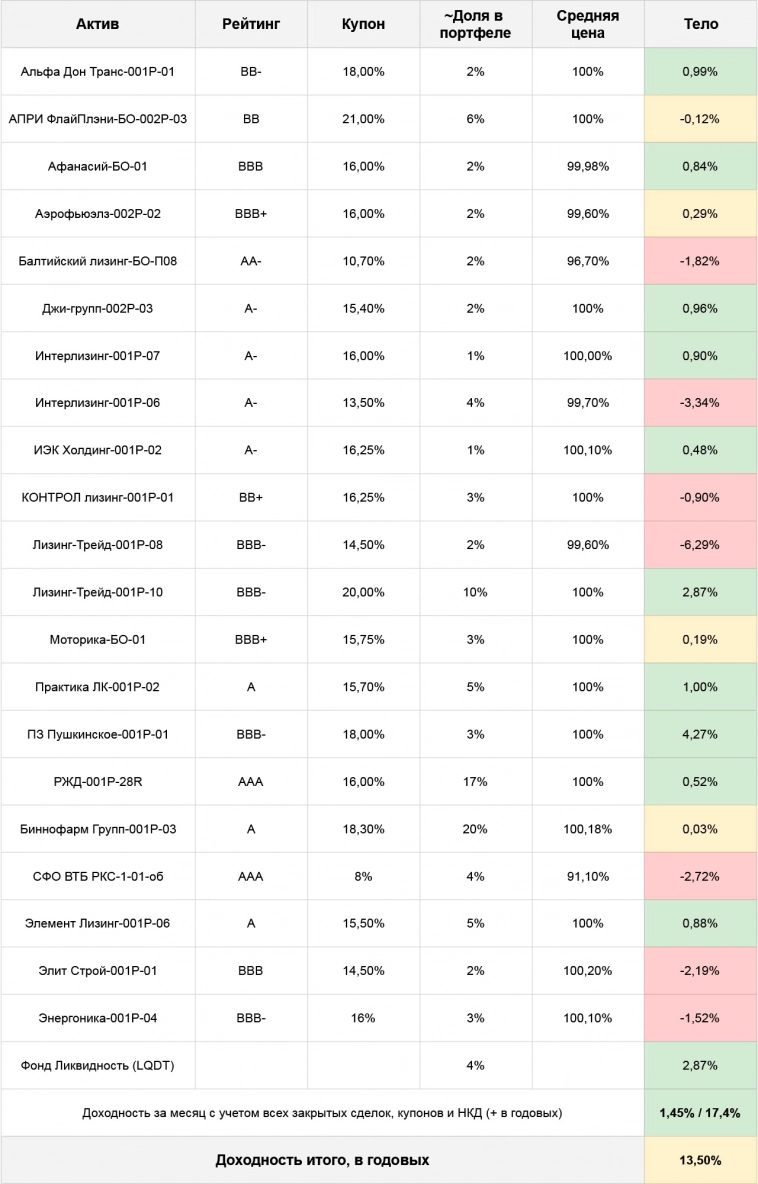

- Доля бумаг с фикс купоном – 60%, флоатеров и денег – 40% (почти без изменений, небольшая разница только за счет приходящих купонов)

- Доходность за месяц – 1,49% (~17,4% годовых)

- Текущая купонная доходность портфеля – 16,8%

⚠️Сидя целиком во флоатерах в моменте можно было бы иметь чуть больше с купонов и чуть меньше кредитного риска, но:

- разница не настолько существенная. Доля A-грейда в портфеле и так выше – 59%, а BB – менее 11%

- потенциал роста по телу у флоатеров небольшой, а вот потерять лишнее, когда все одновременно пойдут на выход, чтобы переложиться в фикс, – очень даже можно

Бенчмарки:

- Банковские депозиты ~14,5%. Чем дальше, тем сложнее становится их оценивать. Для простоты буду брать среднюю ставку ЦБ -50 б.п. (дисконт отражает некоторый лаг с выходом новых предложений и неудобство от периодического перекладывания между наиболее выгодными из них) Доходность, конечно, меньше, но вполне соразмерна меньшим рискам – инструмент вполне адекватный и сбалансированный

- Фонд LQDT за период 16.11-18.12 сделал 1,28% – это ~15,3% годовых, нейтрально

- Индекс ВДО-облигаций RUEYBCSTR протоптался в районе 0%. За 2 недели после декабрьского заседания он неплохо подрос, почти на 1%, но это будет тема уже следующего месяца

Сделки и общая ситуация:

🔹Продолжаю действовать по стратегии, и с каждой ступенькой повышения ставки плавно меняю флоатеры и все короткое на длинный фикс – такие бумаги еще порастут однажды на снижении ставки (хоть и не так отракетят, как те, где YTM обсуловлен низким телом), но при этом поддержат доходность уже сейчас, в ожидании этого приятного события – а ожидание еще может затянуться, ЦБ нам об этом говорит прямым текстом. Соответственно, основные сделки были уже после 15-го, в табличке пока отражены не все:

🔹Частично продал Джи Групп RU000A106Z38 (100,3% – немного не дождался роста, доходность в итоге осталась на уровне купонной). К самой бумаге претензий нет, но есть желание немного сократить долю застройщиков в портфеле, полагаю не лучший год у них впереди

🔹По похожим причинам пока игнорирую МФО (секторальный риск налицо, а доходности его никак не покрывают. Это мнение в рамках длинного портфеля, спекулятивно ничего против не имею)

🔹Начал подбирать Аэрофьюэлс RU000A107AW3 (99,6%) – считаю интересным вариантом под снижение ставки, одна из немногих новых бумаг, которая хороша и по длине, и по купону, плюс еще и эмитент адекватный (подробный обзор тут)

🔹Энергоника RU000A106R79 (97,3%) – аналогично, хорошее соотношение длины, купона и кредитного качества, в портфеле бумага уже была, чуть добавил

🔹АПРИ RU000A106WZ2 заменяю на новый выпуск RU000A107FZ5, брал с первички. По эмитенту есть сомнения, опять же в контексте сегмента застроев, держать до погашения не планирую

🔹ИЭК Холдинг RU000A107E08 (100,1) – специально их брать не планировал, но увидел раздачу в районе номинала, а на счет как раз упали свежие купоны. Эмитент всем хорош, но очень уж короткая бумага, подойдет только как временная альтернатива кэшу

🔹Флоатеры АФК Системы RU000A106Z46 обменял на новый Биннофарм RU000A107E81 – его параметры строго лучше, а с учетом, что компании из одного контура, разница в рейтинге не принципиальна

👉С таким составом переезжаю через Новогодние праздники (в портфеле первички тоже всё законсервировано в бумагах: ИЛС, Соби, немного АПРИ, ТрансМ, Селл – в общем набрал на передержку всякое свежее-купонистое). А дальше смотреть, куда реально пойдет рынок – реакция может опять прийти с задержкой, кроме того в этот раз сверху на заседание ЦБ лишним шумом наложился еще и традиционный предновогодний разгон, когда люди массово открывают и наполняют ИИСы

✅Мой телеграм, где много интересного: https://t.me/mozginvest

теги блога imabrain

- fix price

- IPO

- IPO 2024

- LQDT

- OZON

- VK

- Whoosh

- X5

- X5 Retail Group

- АБЗ-1

- Авто финанс банк

- Акрон облигации

- акции

- АПРИ

- АПРИ Флай Плэнинг облигации

- АРЕНЗА-ПРО

- АФК Система облигации

- Аэрофьюэлз

- Балтийский лизинг облигации

- Башкортостан

- Биннофарм Групп

- Быстроденьги облигации

- ВДО

- ВК

- ВУШ

- Вуш Холдинг

- Газпром Капитал

- Газпромбанк

- Газпромнефть облигации

- Гарант-Инвест

- Гарант-Инвест облигации

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- ГТЛК облигации

- Делимобиль

- Джи-групп

- дивиденды

- ДОМ.РФ облигации

- ЕвроТранс

- Завод КЭС облигации

- Инарктика

- интерлизинг

- КАМАЗ облигации

- Каршеринг Руссия

- Лизинг-Трейд облигации

- ЛСР облигации

- Магнит

- МГКЛ

- Миррико

- монополия

- Мосгорломбард облигации

- МТС облигации

- Новатэк

- Новосибирская область

- новые технологии

- Норильский Никель

- О'Кей

- обзор

- обзор компании

- обзор отчётности

- Облигации

- Облигации РФ

- озон

- операционные результаты

- отчетность МСФО

- отчеты МСФО

- отчёт

- первичное публичное предложение акций

- первичное размещение

- первичное размещение облигаций

- Полипласт облигации

- Полюс Золото

- портфель

- портфель инвестора

- ПР-Лизинг облигации

- прогноз по акциям

- РЖД облигации

- РКС-Сочи

- Роделен облигации

- РОЛЬФ облигации

- Россети

- Ростелеком облигации

- Русагро

- русал

- самолет

- Самолет облигации

- Сегежа групп

- селектел

- Селигдар

- сибавтотранс

- ТГК-14

- Томская область

- Уральская сталь

- флоатеры

- Фосагро

- Элемент лизинг

- Энергоника

- ЭР-Телеком Холдинг облигации

- Яндекс

- ЯТЭК