SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. imabrain

Аэрофьюэлз: новый выпуск облигаций. Больше заправок, хороших и разных

- 25 ноября 2023, 15:26

- |

- рейт BBB+ от Эксперт РА 29.09.23

- купон до 16,2% квартальный, YTM~17%,

- 3 года, объем 1 млрд.

- Работает в 26 аэропортах РФ, включая Пулково и Домодедово. Также, имеет 4 собственных аэропорта и сеть из 30 топливно-заправочных комплексов (ТЗК)

- Международное подразделение представлено почти в 1000 аэропортов. Операционно объемы в РФ и за рубежом примерно одинаковые, но за рубежом нет своих ТЗК, там другая схема работы – чисто посредническая и менее маржинальная

✅Но рейтинг выдан Экспертом на основе консолидированной отчетности всей группы. Кроме того, «ТЗК Аэрофьюэлз» и голова выступают оферентами по новому и всем старым выпускам облигаций, так что тут без претензий. Схема в целом не криминальная, но чуть более путанная, чем хотелось бы

🔹Компания вынуждена конкурировать с ВИНКами, на них приходится под 90% рынка (у них же закупают топливо, в основном у Газпромнефти). Вывозят за счет собственной сети ТЗК – это хранилища в непосредственной близости к аэропортам, без которых заправлять самолеты крайне проблематично. Аэрофьюэлз успели построиться раньше ВИНКов и за счет этого забрали свои 6-7% рынка

Появление новых конкурентов технически затруднительно, в этом плане бизнес устойчивый: существенно увеличить долю не сможет, но и своего не потеряет

🔹Поэтому финансовые результаты АФ зависят главным образом от маржинальности. В базовом виде она крайне низкая, как у классических нефтетрейдеров. Но 2п2022 и особенно 2023 год были в сегменте торговли топливом крайне успешными (и мы это видели в недавнем разборе Евротранса). Кроме того, в 2023 сам рынок авиаперевозок начал восстанавливаться после прошлогодней просадки, в основном за счет рекордных объемов на внутренних рейсах

✅По совокупности это дало Аэрофьюэлзу существенный рост и выручки, и маржи. На сегодня компания не только стабилизировалась после проблем начала 2022го, но и выкатила крупную инвест-программу на 5 млрд. рублей: планируют строительство новых ТЗК, реконструкцию Чебоксарского аэропорта и активизацию в отдаленных региональных а/п, где выше маржинальность и нет ВИНКов (объемы для них неинтересные)

Что примечательно, программу планируют финансировать в основном на свои, в долги сильно не лезут, а текущий долг/EBITDA уверенно стремится к 1

В общем, в плане надежности все выглядит очень неплохо. Основных рисков по бизнесу вижу два:

- Стоимость топлива на внутреннем рынке как падала, так и вырастет, что будет давить на маржинальность. Но это произойдет не одним днем, а запас прочности у компании есть

- Точечные санкции, через которые можно потерять и внешний рынок, и зарубежных клиентов в аэропортах РФ (неприятно, однако внутренний сегмент у АФ большой, платежеспособность останется)

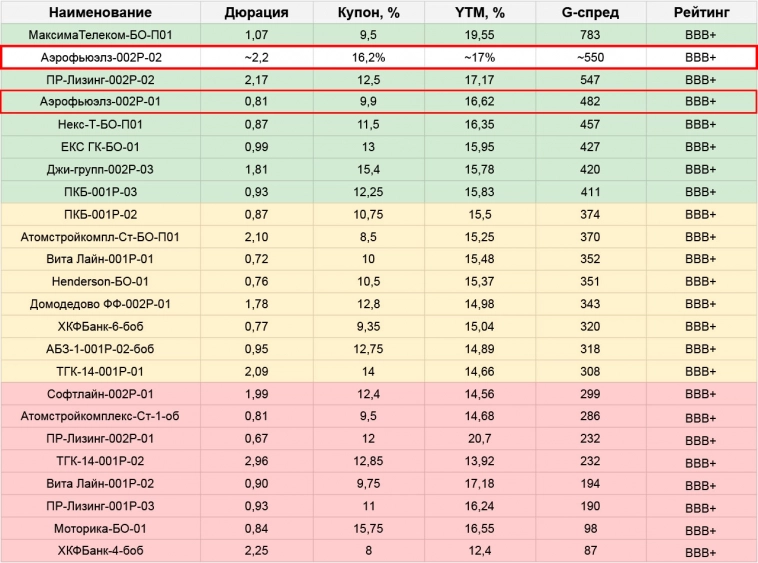

📉По параметрам выпуск идет с небольшой премией к рынку. Условия не те, чтобы на них бросаться, но с купоном не ниже 16% на полные 3 года – выглядит адекватно (плюс-минус как новый Интерлизинг)

Правда, сам рынок сейчас в неопределенности. Если итоговая YTM будет сильно ниже 17, либо ставку в декабре таки поднимут, выпуск можно будет взять на вторичке по номиналу или дешевле

👉Итого: спекулятивно – не уверен, а вот в холд для тех, кто рассчитывает на постепенное снижение ставки ЦБ, рассмотреть можно. Как минимум для диверсификации – из интересного схожей длины в BBB у нас в основном лизинги и стройка. Себе тоже возьму на небольшую долю, если купон на размещении не зарежут слишком сильно

✅Мой телеграм, где много интересного: https://t.me/mozginvest

5.1К

Читайте на SMART-LAB:

РЭСК и Красноярскэнергосбыт. Отчет РСБУ. Сколько “золота” ждать РусГидро за 25г.?

Компания Рязаньэнергосбыт (сокр. РЭСК) опубликовала финансовый отчет за Q4 и за весь 2025г. по РСБУ: 👉Прибыль от продаж — 0,336 млрд...

18:05

🖥️ Комплексное импортозамещение для промышленности от Софтлайн

Друзья, делимся очередным классным кейсом! «Софтлайн Решения» (входит в Группу Софтлайн) реализовала комплексный ИТ-проект для крупного...

15:07

теги блога imabrain

- fix price

- IPO

- IPO 2024

- LQDT

- OZON

- VK

- Whoosh

- X5

- X5 Retail Group

- АБЗ-1

- Авто финанс банк

- Акрон облигации

- акции

- АПРИ

- АПРИ Флай Плэнинг облигации

- АРЕНЗА-ПРО

- АФК Система облигации

- Аэрофьюэлз

- Балтийский лизинг облигации

- Башкортостан

- Биннофарм Групп

- Брусника облигации

- Быстроденьги облигации

- ВДО

- вис финанс

- ВУШ

- Вуш Холдинг

- Газпром Капитал

- Газпромбанк

- Газпромнефть облигации

- Гарант-Инвест

- Гарант-Инвест облигации

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- ГТЛК облигации

- Делимобиль

- Джи-групп

- дивиденды

- ДОМ.РФ облигации

- ЕвроТранс

- Завод КЭС облигации

- Инарктика

- интерлизинг

- КАМАЗ облигации

- Каршеринг Руссия

- Лизинг-Трейд облигации

- ЛСР облигации

- Магнит

- МГКЛ

- Миррико

- монополия

- Мосгорломбард облигации

- МТС облигации

- Новатэк

- Новосибирская область

- новые технологии

- Норильский Никель

- О'Кей

- обзор

- обзор компании

- обзор отчётности

- Облигации

- Облигации РФ

- озон

- операционные результаты

- отчетность МСФО

- отчеты МСФО

- отчёт

- первичное публичное предложение акций

- первичное размещение

- первичное размещение облигаций

- Полипласт облигации

- Полюс Золото

- портфель

- портфель инвестора

- ПР-Лизинг облигации

- прогноз по акциям

- РЖД облигации

- РКС-Сочи

- Роделен облигации

- РОЛЬФ облигации

- Россети

- Ростелеком облигации

- Русагро

- русал

- самолет

- Самолет облигации

- Сегежа групп

- селектел

- Селигдар

- сибавтотранс

- ТГК-14

- Томская область

- Уральская сталь

- флоатеры

- Фосагро

- Энергоника

- ЭР-Телеком Холдинг облигации

- Яндекс

- ЯТЭК