флоатеры

Свежие размещения облигаций! ИКС 5 Финанс, Селектел, Газпромбанк. Экспресс-обзор от 22.09.2025

- 22 сентября 2025, 11:21

- |

Размещений после сентябрьского заседания ЦБ настолько много, что я просто физически не успеваю сделать детальные обзоры на все свежие выпуски, которые хотелось бы разобрать и про которые меня спрашивают в комментариях.

📜Поэтому предлагаю взглянуть на ряд новых бондов в формате дайджеста — они не заслужили полноформатную «прожарку», но отметить их всё же стоит. Как обычно, всю свежую отчетность эмитентов проанализировал самостоятельно вручную.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🛒ИКС 5 Финанс 3Р14 (флоатер)

● Название: ИКС5Фин-003Р-14

● Номинал: 1000 ₽

● Объем: 15 млрд ₽

● Купон до: КС+125 б.п.

● Выплаты: 12 раз в год

● Погашение: через 10 лет

● Оферта: да (пут через 3 года)

● Амортизация: нет

● Рейтинг: AAА от АКРА и ЭкспертРА

● Только для квалов: нет

👉Организаторы: Альфа-Банк, ВЕЛЕС Капитал, ДОМ-РФ, Sber CIB, ИБ Синара, Совкомбанк.

⏳Сбор заявок — 22 сентября, размещение — 24 сентября 2025.

📊Фин. результаты по МСФО за 1П2025:

( Читать дальше )

- комментировать

- 2.6К

- Комментарии ( 3 )

Подборка ЛУЧШИХ СВЕЖИХ облигаций за сентябрь 2025. Часть 1

- 21 сентября 2025, 20:12

- |

Один или два раза в месяц я анализирую все основные новые выпуски, которые разместились в последнее время, выбираю из них наиболее интересные и публикую их в отдельной регулярной подборке.

🔥В сентябре перед и после заседания ЦБ размещений набралось очень много, и все достойные внимания не влезли бы в один пост. Поэтому первую часть публикую сегодня, а вторая выйдет уже в начале октября.

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

⚠️ВАЖНО! В этой рубрике я НЕ оцениваю текущую привлекательность облигаций с точки зрения их доходности «в моменте», как делаю в других подборках. Я лишь выбираю наиболее качественные (на свой вкус) выпуски, опираясь на их БАЗОВЫЕ параметры.

📊Заодно в таких подборках даю ISIN выпуска, актуализирую информацию об объеме размещения, дате погашения и, главное, об итоговой ставке — ведь зачастую финальный купон уменьшается по сравнению с изначальным ориентиром.

( Читать дальше )

Лучшие флоатеры

- 19 сентября 2025, 02:06

- |

Поросячьи купоны на 3 года! Свежие облигации Агроэко 001Р-01 (флоатер). Покупать или нет

- 18 сентября 2025, 19:02

- |

Агро-сектор в сентябре плывёт против течения и вместо фиксов предлагает флоатеры. Вслед за Росагролизингом, воронежские мясники тоже решили рубануть с плеча. ГК «Агроэко» размещает свой дебютный выпуск облигаций с привязкой к ключевой ставке.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Миррико, Атомэнергопром, Металлоинвест, Башкирия, РУСАЛ, НоваБев, Норникель, Кокс, ГТЛК, ВТБ_Лизинг, КАМАЗ, Балт._лизинг, Газпром, Селектел.

Чтобы не пропустить другие обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🥩А теперь — погнали смотреть на дебютный выпуск Агроэко!

🐷Эмитент: ГК «Агроэко»

🥩Группа компаний «Агроэко» ― современный агропромышленный холдинг, основан в 2009 г. Специализируется на реализации свинины. Процесс вертикально интегрирован: от возделывания земель и изготовления комбикормов, до выращивания животных и переработки свинины.

( Читать дальше )

АФК Система 24 сентября соберет заявки на облигации с фиксированным купоном и флоатер планируемым объемом 10 млрд рублей

- 18 сентября 2025, 14:11

- |

АФК Система 24 сентября с 11:00 до 16:00 мск проведет сбор заявок на облигации с фиксированным купоном и флоатер планируемым суммарным объемом 10 млрд рублей, сообщил Интерфаксу источник на финансовом рынке.

Ориентир ставки первого купона по 4-летнему выпуску 002Р-04 — не выше 16% годовых (соответствует доходности к погашению в 17,23% годовых). У этого выпуска — амортизационная структура, она предусматривает погашение по 12,5% номинала в даты восьми купонных платежей, начиная с 27-го купона. В результате индикативная дюрация составит около 2,4 года.

Ориентир спреда к ключевой ставке по 2-летнему выпуску 002Р-05 составляет не выше 350 базисных пунктов.

Техразмещение запланировано на 26 сентября. Выпуски доступны для приобретения неквалифицированными инвесторами (флоатер — при условии прохождения теста), соответствуют требованиям по включению в ломбардный список ЦБ и по инвестированию средств пенсионных накоплений и страховых резервов.

t.me/ifax_go/18355

Аукционы Минфина по размещению ОФЗ, прошедшие 17 сентября, стали одними из худших в этом году: совокупный спрос на два выпуска с фиксированным купоном составил всего ₽81,6 млрд — минимум за полгода

- 18 сентября 2025, 07:24

- |

Аукционы Минфина по размещению ОФЗ, прошедшие 17 сентября, стали одними из худших в 2025 году. Совокупный спрос на два выпуска с фиксированным купоном составил всего 81,6 млрд руб. — почти в два раза меньше, чем неделей ранее, и стал минимальным за последние шесть месяцев. В итоге объем размещения ограничился 44,3 млрд руб., что также является антирекордом с апреля.

Ситуация усугубилась ростом доходностей: по длинным выпускам они впервые с июля превысили 14,5% годовых. Для сравнения, в августе аналогичные бумаги размещались с доходностью ниже 14%. По словам аналитиков, основной причиной стало разочарование инвесторов решением Банка России снизить ключевую ставку только на 1 п. п. вместо ожидаемых 2 п. п… Кроме того, комментарии ЦБ оказались жёсткими: регулятор дал понять, что готов сохранять высокую стоимость заимствований ради достижения цели по инфляции лишь к 2026 году.

На вторичном рынке это вызвало волну продаж. Индекс гособлигаций RGBI с пятницы потерял 1,4%, откатившись к уровням конца июля.

( Читать дальше )

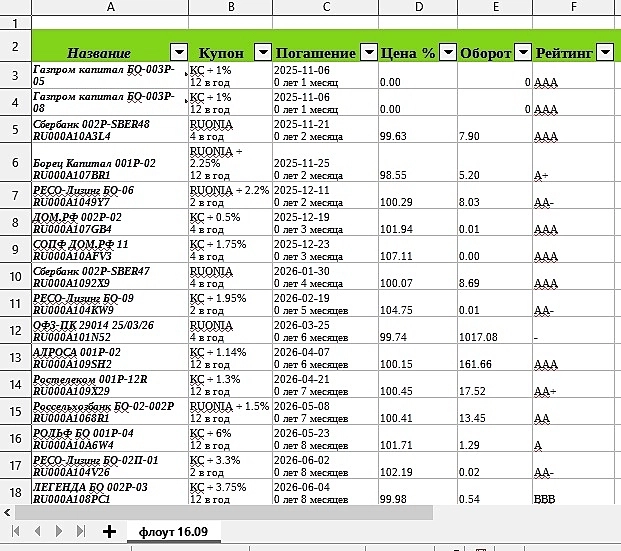

ТОП флоатеров по текущей купонной доходности на сегодняшний день

- 17 сентября 2025, 14:54

- |

На прошлом заседании ЦБ РФ по ключевой ставке было очередное снижение с 18% до 17%. Рынок это воспринял не очень оптимистично так как много кто ожидал 16%, а некоторые и все 15%

Однако реальность такова, что помимо снижения на 1% ЦБ в своём пресс релизе выдал не самую оптимистичную риторику и вот уже нет 100%-ой уверенности в том, что ЦБ на следующем заседании вновь понизит ставку.

А это значит, что у нас имеют место быть флоатеры.

Специально убрал откровенно опасных эмитентов типа РОЛЬФ или КОКС, которые сильно плохо выглядят.

Все эмитенты в рейтинге A- и выше, а ТКД выше 20%, купоны у всех ежемесячные

1️⃣ Новые технологии 001Р-01 RU000A10AHB1

ТКД: 22,51%

Купон: КС + 6,5%

Цена: 1043 рубля

Погашение 16.12.2026

2️⃣ ЭР-Телеком Холдинг ПБО-02-07 RU000A10AFT7

ТКД: 21,86%

Купон: КС + 6%

Цена: 1067 рублей

Погашение: 14.12.2026

3️⃣ Первое кол.бюро НАО 001Р-06 RU000A10A414

ТКД: 21,52%

Купон: КС + 5%

Цена: 1022 рублей

Погашение: 07.11.2027

4️⃣ ГК Самолет БО-П14 RU000A1095L7

ТКД: 21,37%

Купон: КС + 2,75%

( Читать дальше )

🏅ТОП-10 🐟флоатеров для неквалов ❗️Ловись ставка большая и маленькая

- 17 сентября 2025, 08:27

- |

Спойлер: АФК, Балтлиз, ГТЛК, ВЭБ, РосАгроЛизинг, Сибур, Славнефть, СКБ-Лизинг, АвтоФинансБанк, ТрансКонтейнер

Флоатеры – необходимый инструмент любого портфеля. Но что делать неквалифицированным инвесторам, ведь все, что ниже АА- требует квалификации. Мы подобрали самые интересные выпуски, для работы с которыми достаточно выполнить тест. Квал не нужен. На любой вкус, рейтинг, срок, купон…

🔹🔹🔹

Систем1P27 RU000A107GX8

Рейтинг: АА-

Срок: 2,3 года

Купон: RUONIA+1,9%

Цена: 93,5%

Доходность купонная: 20,3%

Доходность total return: 24,7%

🔹🔹🔹

БалтЛизП12 RU000A109551

Рейтинг: АА-

Срок: 1,9 лет

Купон: КС+2,3%

Цена: 96,2%

Доходность купонная: 20,1%

Доходность total return: 24%

🔹🔹🔹

ГТЛК 2P-03 RU000A107TT9

Рейтинг: АА-

Срок: 1,7 лет

Купон: КС+2,3%

Цена: 98,8%

Доходность купонная: 19,5%

Доходность total return: 21,7%

🔹🔹🔹

( Читать дальше )

🚢 Флоатер или фикс: плыть по течению или держаться на якоре? ⚓

- 16 сентября 2025, 09:35

- |

На прилавке облигаций перед вами — два ярких пакета. В одном лежат бумаги с плавающим купоном (флоатеры), в другом — классические облигации с фиксированным доходом. Какой взять? Ответ зависит от того, куда движется доходность рынка.

🤔 Чтобы решить дилемму, вспомним, как устроен каждый инструмент.

📈 Флоатеры: купоны «плавают» вместе со ставкой. Такие облигации привязаны к ключевой ставке ЦБ или другой базовой ставке. Когда ЦБ поднимает ставку, растёт и ваш купон; при снижении — доход падает. За счёт этого флоатеры работают как «защитный жилет» во время рыночных штормов: их цена менее волатильна, ведь купон частично компенсирует падение. Если ключевая ставка растёт, её купон растёт пропорционально, а если падает — уменьшается.

⚓ Фиксированный купон: прочная гавань, но с подвохом. В таких облигациях размер купона известен заранее и не меняется. Вы получаете чётко оговоренный процент вне зависимости от рыночной динамики. При ожидаемом падении ключевой ставки фиксированный выпуск выиграет — ведь доход по нему останется высоким, а флоатер «упадёт» вместе с рынком.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал