флоатеры

Команда Garant-Invest приняла участие в главном забеге Москвы - Московском марафоне 2024.

- 18 октября 2024, 18:21

- |

12 и 13 октября 2024 года наша корпоративная команда приняла участие в забеге на дистанциях 10 км и 42,2 км в рамках Московского марафона. Этот масштабный спортивный праздник прошёл по живописным маршрутам центра столицы, мимо знаковых достопримечательностей, таких как Кремль и Большой театр.

В этом году марафон собрал более 40 тысяч участников и стал частью Лиги марафонов БРИКС, объединяющей крупнейшие марафоны России и стран БРИКС. Среди участников были профессиональные атлеты, любители бега и даже дети, для которых организовали короткие дистанции.

Команда Garant-Invest гордится тем, что смогла внести свой вклад в этот грандиозный спортивный фестиваль и гарантирует свою активность в будущих мероприятиях. Бег — это не просто спорт, это состояние души, которое мы стремимся разделить с каждым. Вперёд к новым достижениям!

( Читать дальше )

- комментировать

- 581

- Комментарии ( 0 )

Меняю замороженные активы на флоатеры и акции / Инвестиционный марафон #82

- 18 октября 2024, 18:13

- |

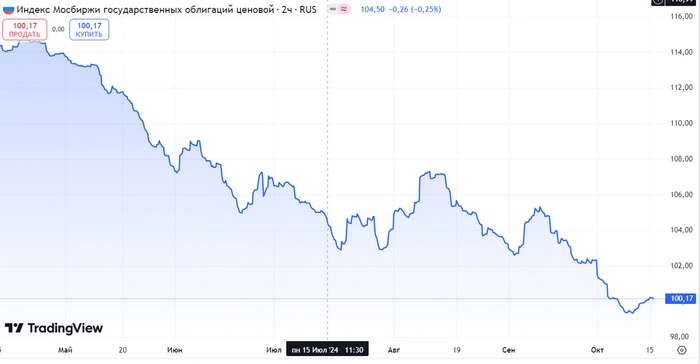

Индекс RGBI продолжит торговаться вблизи отметки 100 пунктов до заседания 25 октября - ПСБ

- 17 октября 2024, 11:14

- |

Индекс RGBI по итогам среды остался без изменений на отметке 100,2 п. С одной стороны, поддержку коротким ОФЗ оказывает вчерашнее погашение выпуска на 350 млрд руб. С другой – данные по инфляционным ожиданиям повышают вероятность более масштабного ужесточения ДКП на заседании в октябре.

На аукционе Минфин предложил к размещению короткий 5-летний выпуск для реинвестирования средств от погашения ОФЗ 26222. Однако смог разместить бумаг лишь на 25 млрд руб. по номиналу при спросе 35 млрд руб., что создает предпосылки для дальнейшего восстановления коротких годовых ОФЗ. Спрос на длинный 16-летний выпуск составил всего 13 млрд руб. (объем размещения – 10 млрд руб.).

Инфляционные ожидания обновили пики с декабря 2023 г., составив 13,4%, а наблюдаемая инфляция с января 2024 г. (15,3%). На этом фоне процентные деривативы указывают на повышение «ключа» до 21%-22% на горизонте полугода, что будет сдерживать покупки в ОФЗ.

В целом, до заседания ЦБ 25 октября активность на рынке госбумаг будет оставаться невысокой, и инвесторы преимущественно займут выжидательную позицию – ожидаем продолжения консолидации индекса RGBI вблизи отметки 100 пунктов. Идея оставаться в защитной позиции (коротких флоатерах с рейтингом ААА/АА) остается актуальной.

( Читать дальше )

Ядрёные купоны до 20,3%! Свежие облигации Атомэнергопром 001Р-03 (флоатер)

- 17 октября 2024, 08:37

- |

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Р_Вижн, ДОМ.РФ, Делимобиль, ПСБ, Эталон_Финанс, Мегафон, Ульяновская_обл., Алроса, АБЗ-1, ГПБ_Финанс, Экспобанк, Бизнес_Альянс.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

⚡А теперь — почапали смотреть на новый флоатер от Атомэнергопрома!

☢️Эмитент: АО «Атомэнергопром»

⚡Атомэнергопром — 100%-я дочка «Росатома», консолидирующая гражданские активы российской атомной отрасли.

( Читать дальше )

Презентация инвестиционной стратегии ВТБ Мои инвестиции.

- 17 октября 2024, 06:56

- |

Интересно, вот те, кто вкладывается сейчас во флоатеры активно как они оценивают риск ликвидности при смене политики ЦБ и планируют ли они вообще выходить из них?

Пурга об инвестициях. Флоатеры, говоришь...

- 16 октября 2024, 17:10

- |

Покупаем флоатеры?

С осени прошлого года видное место в рекомендациях от инструкторов и консультантов по инвестициям занимают флоатеры, то есть облигации с переменным купоном.

И правда, почему бы выгодно не втюхать «пастве» идею, которая лежит на поверхности? Ставка высока и, вроде как, еще растет – значит купон, привязанный к ней, выгоднее, чем постоянный, установленный во времена 8%.

Однако, именно в простоте и кроется манипуляция или профанация. Фасад «инвестиционной рекомендации» выглядит красиво, а инвесторы-физики не всегда считают нужным заглядывать за вывеску. Кажется, что умный дядя (вроде в банке работает, и подписчиков десятки тысяч) уже все для них подсчитал.

Предлагаю все-таки поискать подводные камни, о которые может разбиться инвестиционный план, построенный на «плавающем купоне». Возможно, некоторые из них можно миновать при попутном ветре, а главное опытном капитане.

На эффективном рынке цена каждого актива определяется его прибыльностью деленной на риски. И этот алгоритм, заложен в математические модели крупных игроков, которые формируют рыночную цену.

( Читать дальше )

Свежие облигации Р-Вижн (R-Vision) 001Р-01 (флоатер). До 21,75% на кибербезе!

- 16 октября 2024, 08:53

- |

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ДОМ.РФ, Делимобиль, ПСБ, Эталон_Финанс, Мегафон, Ульяновская_обл., Алроса, АБЗ-1, ГПБ_Финанс, Экспобанк, Бизнес_Альянс, РегионСпецТранс.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

👨🏻💻А теперь — помчали смотреть на новый флоатер от Р-Вижн!

🌐Эмитент: ООО «Р-Вижн»

( Читать дальше )

Выбор оптимального на сегодняшний день класса активов

- 16 октября 2024, 08:23

- |

Очевидно, что разные классы активов показывают разные результаты на разных фазах рынка и при некоторых ключевых событиях. Предлагаю оценить перспективы основных классов активов (доступных российскому розничному инвестору) в основных сценариях развития текущей ситуации, а именно:

— инерционный сценарий: плавное снижение инфляции и начало постепенного снижения Ключевой ставки в середине 2025 года;

— стагфляционный сценарий: инфляция не замедляется, Банк России продолжает повышать КС существенно выше 20%, экономика замедляется;

— результативные переговоры / завершение СВО: снижение торговых барьеров, замедление инфляции, активное снижение КС в 2025 г.;

— мировой экономический кризис: снижение цен на сырье, замедление экономики РФ вслед за мировой.

Cвел в таблицу ориентиры параметров (и сравнительной доходности с текущего момента) основных классов активов на декабрь 2025 г. при реализации соответствующих сценариев:

Выбор оптимального для Вас класса активов в итоге зависит от Ваших ожиданий развития ситуации.

( Читать дальше )

Что делать с облигациями?

- 15 октября 2024, 20:32

- |

Источник: TradingView. Динамика индекса RGBI

Средняя доходность по ВДО (к ним я отношу компании с кредитным рейтингом BBB и ниже) достигла 30%. Средняя доходность корпоративных облигаций с вменяемым рейтингом балансирует в диапазоне 18-22%, т.е. около ключевой ставки… Индекс RGBI (гособлигаций) за месяц снизился со 105 до 100 пунктов.

В доходности облигаций уже заложено ожидание повышения ключа до 20% на ближайшем заседании – они снова ползут наверх.

Но рост доходностей облигаций с постоянным купоном имеет другую сторону: стоимость самой облигации падает. Т.е. доходность растёт за счёт падения стоимости тела бонда. Прямо сейчас огромное количество бумаг торгуется за 80-85% от номинала.

🔽Те, кто покупал облигации год назад, сейчас видят свой портфель красным. Это создаёт как психологическое неудобство (дискомфортно видеть убытки), так и вполне закономерный вопрос: а может быть, ну нафиг – продать все облигации с постоянным купоном и переложиться во флоатеры?

( Читать дальше )

Наживаемся на ипотеке! Свежие облигации: ДОМ РФ 002Р-05 (флоатер)

- 15 октября 2024, 08:46

- |

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Делимобиль, ПСБ, Эталон_Финанс, Мегафон, Ульяновская_обл., Алроса, АБЗ-1, ГПБ_Финанс, Экспобанк, Бизнес_Альянс, РегионСпецТранс, Сбер.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🏛️А теперь — поплыли смотреть на новый флоатер от ДОМ.РФ!

🏢Эмитент: ДОМ.РФ

🏛️АО «ДОМ.РФ» — финансовый институт развития в жилищной сфере России. Создан в 1997 г. под названием «Агентство ипотечного жилищного кредитования» (АИЖК) с целью контроля за ипотечными программами и работы по разным направлениям в части жилищных вопросов. Полностью принадлежит государству.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал