металлурги

НЛМК отчитался за I п. 2025 г. — цена на сталь и укрепление рубля повлияли на выручку, CAPEX продолжает свой рост, ставя крест на дивидендах.

- 27 августа 2025, 13:09

- |

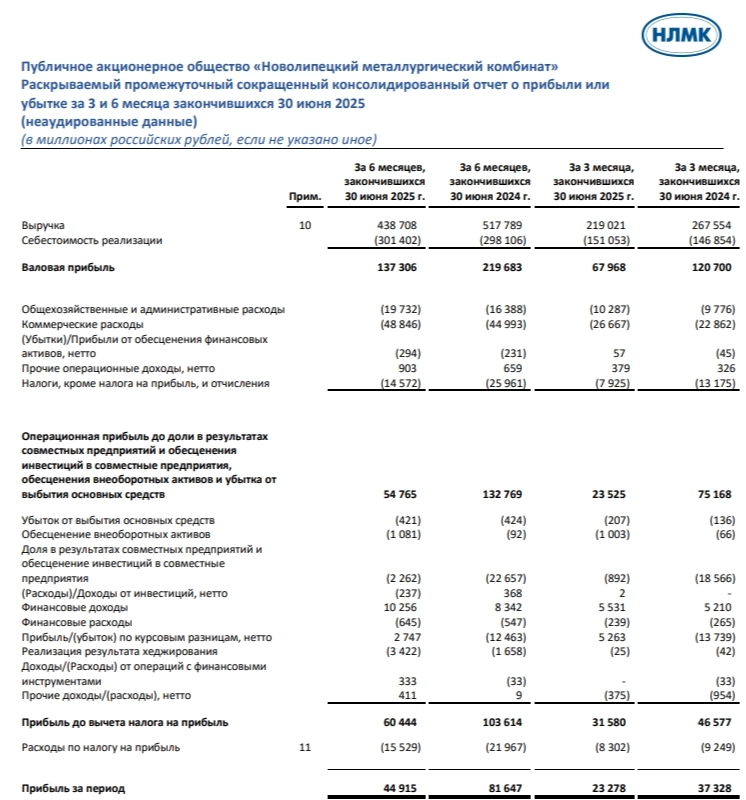

🔩 НЛМК представил финансовые результаты по МСФО за I полугодие 2025 г. Проблемы металлургов продолжают нарастать, поэтому слабое I полугодие комбината меня не удивило (рентабельность по EBITDA — 19%), свободный денежный поток компании неистово сократился (дивиденды):

▪️ Выручка: 438,7₽ млрд (-15,2% г/г)

▪️ EBITDA: 84₽ млрд (-46% г/г)

▪️ Чистая прибыль: 44,9₽ млрд (-45% г/г)

💬 Компания не предоставляет операционные данные, но у нас есть статистика от WSA, где известно, что РФ произвела за I полугодие 2025 г. — 34,8 млн тонн (-5,6% г/г). Так же разбирал отчёт ММК за I п., операционные результаты не обрадовали (сравнение с 3 главными металлургами страны). Имеются устаревшие данные, где 40% выручки приходилось на внутренний рынок, 60% на экспорт (18% — США, 14% — EC). Но % был точно сдвинут в сторону внутреннего рынка, но всё же осталась EC, где продлено разрешение на импорт стальных полуфабрикатов до 2028 г. и США. Если учитывать цены на сталь в РФ, то в I п. 2025 г. она была ниже, чем годом ранее (68,6₽ тыс./т vs. 75₽ тыс./т), а экспорту помешал окрепший ₽ (средний курс $ в I п. 2025 г. — 86,9₽, -4% г/г).

( Читать дальше )

- комментировать

- 538 | ★4

- Комментарии ( 1 )

Фиксируем купоны до 20% на 2,5 года! Свежие облигации Уральская Сталь 001Р-05

- 26 августа 2025, 09:29

- |

Уральская Сталь в июне удивила инвесторов высокодоходным долларовым выпуском, за год до этого разместила облиги в юанях, и вот теперь наконец-то решила для разнообразия занять в родных национальных рублях.

Давайте посмотрим, что приготовили для нас суровые плечистые сталевары с Урала. Как всегда, представляю самый детальный авторский разбор эмитента и предстоящего размещения.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски АПРИ, КИФА, Сегежа, ЛСР, ПР_Лизинг, Газпромнефть, Полипласт, СФО_ТБ_4, ЭкономЛизинг, МСП_Банк, Монополия, ОКЕЙ, Делимобиль, Славянск_ЭКО.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🔩А теперь — погнали смотреть на новый выпуск Уральской Стали!

( Читать дальше )

🏭 НЛМК – Плохой отчёт или хорошая долгосрочная идея?

- 22 августа 2025, 19:42

- |

📌 Сегодня посмотрим на отчёт металлурга НЛМК за 1 полугодие, и я поделюсь своим мнением о перспективах данной компании и российских металлургов в целом.

📈 СИЛЬНЫЕ СТОРОНЫ:

• С долговой нагрузкой у НЛМК всё отлично – чистый долг по-прежнему в отрицательной зоне (–13 млрд рублей).

• Что немаловажно – свободный денежный поток до сих пор выше нуля (4 млрд рублей), чем не может похвастаться ни ММК, ни Северсталь.

❗ РИСКИ:

• С ключевыми финансовыми показателями по-прежнему всё плохо – выручка в 1 полугодии снизилась на 15,3% год к году до 438,7 млрд рублей, чистая прибыль упала почти в 2 раза с 81,6 до 44,9 млрд рублей.

• Мировые цены на сталь продолжают падать и находятся на отметках 2017 года, при этом себестоимость производства у НЛМК постепенно растёт.

❓ ПЕРСПЕКТИВЫ:

• Для начала подытожим, что мы имеем:

1) Чистая прибыль за 1 полугодие на уровне 2020 года (пандемия, спад спроса) и 2017 года (тогда компания объективно была меньше);

2) Цена акций также на уровне 2020 и 2017 годов (если не учитывать падение рынка в 2022 году).

( Читать дальше )

Ставка падает, но проблемы остаются: какие из секторов пострадают сильнее от переохлаждения экономики?

- 22 августа 2025, 19:36

- |

🏦 Что с ключевой ставкой?

В конце 2023 и начале 2024 года были очень высокими проинфляционные риски, поэтому ЦБ стал действовать решительно — ставка составляла 16% и продержалась в таком положении более шести месяцев. Рынок посчитал, что все завершено, но в то же время инфляция продолжала увеличиваться. Это потребовало более жестких действий в денежно-кредитной политике от регулятора, поэтому в итоге ключевая ставка к концу 2024 года была дополнительно увеличена до 21%. В декабре даже считалось, что она будет составлять 23%, но темпы кредитования стали замедляться, поэтому регулятор принял единственное правильное решение — сохранить “ключ” на прежней отметке.

( Читать дальше )

ТМК отчет МСФО за I полугодие 2025 года: Чистый убыток ₽3,25 млрд против убытка ₽1,8 млрд годом ранее. Выручка ₽237 млрд (–14,1% г/г) Скорр. EBITDA ₽45,1 млрд, а рентабельность по скорр. EBITDA 19,0%

- 21 августа 2025, 09:12

- |

Основные показатели за первое полугодие 2025 года:

— Объем реализации трубной продукции в первом полугодии 2025 года составил 1 786 тыс. тонн, из которых объем реализации бесшовных труб – 1 341 тыс. тонн, а сварных труб – 446 тыс. тонн.

— Выручка составила 237,0 млрд руб.

— Скорректированный показатель EBITDA составил 45,1 млрд руб., а рентабельность по скорр. EBITDA была на уровне 19,0%.

— Общий долг по состоянию на 30 июня 2025 года составил 349,8 млрд руб. Чистый долг находился на уровне 293,2 млрд руб.

— Отношение чистого долга к скорректированному показателю EBITDA на 30 июня 2025 года составило 3,2х.

В первом полугодии 2025 года ситуация на рынке стальных труб в России оставалась непростой. Жесткая денежно-кредитная политика Банка России ограничивала инвестиции и тормозила проекты развития для большинства трубопотребляющих отраслей. Продолжалось действие таких факторов, как внешние экономические ограничения, лимитирование добычи нефти в связи с выполнением обязательств по сделке в рамках ОПЕК+, сложность в поиске новых рынков для сбыта газа и перенос сроков реализации крупных промышленных и инфраструктурных проектов.

( Читать дальше )

Финансовые результаты первой половины года

- 04 августа 2025, 19:06

- |

📍 Вслед за ростом выручки показатель прибыли до вычета процентов, налогов, износа и амортизации (EBITDA) увеличился на 12% до $2,6 млрд. Скорректированный свободный денежный поток составил $224 млн.

📍 Чистый долг увеличился с начала года на 22% до $10,5 млрд в первую очередь за счет укрепления курса рубля (переоценки рублевой составляющей долга). Соотношение чистого долга к показателю EBITDA по состоянию на 30 июня 2025 года составило 1,9x.

☝️Владимир Потанин, президент «Норникеля»:

"В первом полугодии, несмотря на разнонаправленную конъюнктуру на товарных рынках и неблагоприятную динамику обменных курсов, некоторые финансовые метрики компании улучшились. По мере выстраивания логистики менеджменту удалось сократить уровень накопленных запасов, а темп роста денежных операционных расходов был ниже инфляции.

( Читать дальше )

🔩 Северсталь — производим много, зарабатываем мало, или как жить с эффектом «дешёвой стали». Есть ли смысл после отказа от дивидендов?

- 01 августа 2025, 21:13

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке перед следующим заседанием ЦБ", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤

🎲#71. Под ребрами...

На прошлой неделе российские металлурги начали публиковать отчёты по МСФО за 2-й квартал 2025 года. А начать хотелось бы с «показательной» для отрасли компании — Северстали

Компания столкнулась с непростыми рыночными условиями как внутри страны, так и за её пределами. Отказ от дивидендов, падение всех ключевых метрик, попытки инвестиций на тяжёлом рынке, санкции… Но при этом продолжает жить и даже развиваться

( Читать дальше )

- комментировать

- 11.8К |

- Комментарии ( 20 )

Северсталь запустила мелкосерийное производство замкнутых сварных профилей из высокопрочной стали — специально для производителей сельхозтехники и металлоконструкций — Ъ

- 01 августа 2025, 08:19

- |

«Северсталь» запустила мелкосерийное производство замкнутых сварных профилей из высокопрочной стали — специально для производителей сельхозтехники и металлоконструкций. Продукция будет поставляться партиями от 20 тонн, что должно помочь машиностроителям оперативно внедрять новые решения.

Фактическая потребность аграрного машиностроения России в специализированном прокате оценивается в 150–200 тыс. тонн в год. С учётом планов обновления парка, локализации и роста экспорта она может вырасти до 1–1,5 млн тонн. Однако отрасль жалуется на высокие цены на металл и неадаптированные материалы: зачастую профиль закупается на металлобазах и не соответствует современным требованиям по прочности и геометрии.

Дефицитные размеры приходится закупать за рубежом. При этом уровень износа сельхозтехники в РФ достигает 80%. Производители надеются, что локализация и более дешёвая логистика позволят снизить себестоимость, но ключевыми факторами остаются господдержка, снижение ставки и защита от демпинга китайских производителей.

( Читать дальше )

⚙️Евраз собрался на Мосбиржу

- 29 июля 2025, 13:46

- |

Металлургическая компания объявила о планах по листингу на главной торговой площадке РФ

❓Что известно?

Евраз создаст ПАО, в который войдут два филиала: Нижнетагильский металлургический комбинат и Западно-Сибирский металлургический комбинат. В общей сложности группа объединит около 60 юрлиц.

Предполагается, что акции этого ПАО «Евраз» пройдут процедуру листинга и выйдут на торги на Мосбирже в первой половине 2026 года.

🚀Мнение аналитиков МР

Прямо сейчас потенциальное размещение компании выглядит не очень интересно

Естественно, все будет зависеть от того, какая ситуация сложится на рынке к первой половине следующего года: что будет с ценами на металлы, со спросом на него, с курсом рубля, с геополитической обстановкой и прочее. Пока мы не считаем, что ситуация сильно улучшится, соответственно, время для размещения выглядит не самым удачным.

При этом нельзя сказать, что Евраз — это плохой бизнес. Один из лучших металлургов, который явно превратит публичную «большую тройку» в «большую четверку». И в то же время каких-то сильных преимуществ, которые бы выгодно отличали компанию от коллег по цеху, мы не видим.

( Читать дальше )

Глобальное производство стали в июне 2025 г. — снижение ускорилось. В России 14 месяцев подряд происходит падение, кризис в отрасли.

- 29 июля 2025, 12:19

- |

🏭 По данным WSA, в июне 2025 г. было произведено 151,4 млн тонн стали (-5,8% г/г), месяцем ранее — 158,8 млн тонн стали (-3,8% г/г). По итогам 6 месяцев — 934,3 млн тонн (-2,2% г/г). Флагман сталелитейщиков (как по производству, так и по потреблению, поэтому от спроса Китая многое зависит) — Китай (55% от общего выпуска продукции) произвёл 83,2 млн тонн (-9,2% г/г), Поднебесная в этом месяце потянула всемирное производство за собой (по оценкам аналитиков S&P Global, производство стали в Китае в 2025 г. сократится на 1% г/г), из топ-10 производителей только США и Индия в плюсе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал