коксующийся уголь

Экспорт угля из России в ноябре вырос на 13% г/г, до 17,5 млн тонн за счет спроса со стороны Китая и Кореи. За январь—ноябрь экспорт увеличился на 4,2% г/г и достиг 187,4 млн тонн — Ъ

- 22 декабря 2025, 07:31

- |

Экспорт угля из России в ноябре был поддержан ростом спроса со стороны Китая и Южной Кореи. По данным Центра ценовых индексов (ЦЦИ), объем отгрузок составил 17,5 млн тонн, что соответствует уровням сентября–октября и на 13% превышает показатель ноября прошлого года. За январь—ноябрь экспорт увеличился на 4,2% год к году и достиг 187,4 млн тонн.

Во второй половине месяца динамика ухудшилась. Аналитики ЦЦИ фиксируют сокращение железнодорожных поставок в порты Дальнего Востока. Отгрузки по этому направлению снизились на 8% месяц к месяцу, до 8,6 млн тонн, главным образом за счет энергетического угля из Кузбасса, Хакасии и Бурятии. Экспорт через погранпереходы сократился до 1,2 млн тонн — минимума с марта 2023 года.

Китай в ноябре вновь стал ключевым драйвером. Поставки российского угля в КНР выросли на 10% к октябрю, до 7,9 млн тонн, на фоне увеличения общего импорта угля Китаем на 6%, до 44 млн тонн. Экспорт в Южную Корею прибавил 9% месяц к месяцу и достиг 1,9 млн тонн — в 1,5 раза выше уровня прошлого года. В то же время отгрузки в Индию сократились на 22%, до 2,1 млн тонн, хотя все еще превышали прошлогодние показатели на 40%. Поставки в Турцию выросли на 7,7%, до 1,4 млн тонн.

( Читать дальше )

- комментировать

- 214

- Комментарии ( 0 )

МЭА прогнозирует стагнацию угольной отрасли России до 2030 года. Ключевые причины: снижение спроса на российский уголь на внешних рынках, а также санкции и переориентацию поставок в Азию — Ведомости

- 18 декабря 2025, 07:46

- |

Международное энергетическое агентство (МЭА) ожидает стагнацию добычи и экспорта угля в России в 2025–2030 годах. Согласно докладу Coal 2025, в 2025 году добыча вырастет лишь на 0,5% к уровню 2024 года — до 427 млн т, после чего начнется постепенное снижение. В 2027 году показатель составит 425 млн т, а к 2030 году сократится до 422 млн т, что на 1% ниже текущего уровня.

Основное снижение, по оценке МЭА, придется на энергетический уголь. Его добыча в 2025 году уменьшится на 4% — до 304–305 млн т, а к 2030 году — до 300 млн т. При этом производство коксующегося угля в 2025 году вырастет на 13%, до 122 млн т, и далее стабилизируется. Поддержку отрасли будет оказывать внутренний спрос, тогда как экспорт продолжит сокращаться: с 197 млн т в 2025 году до 191 млн т в 2027 году и 187 млн т в 2030 году.

Ключевой причиной стагнации МЭА называет снижение спроса на российский уголь на внешних рынках, а также санкции и переориентацию поставок в Азию. В результате добыча будет сокращаться в Кузбассе и расти на Дальнем Востоке. В 2023–2024 годах отрасль уже столкнулась с ухудшением конъюнктуры из-за падения мировых цен, роста логистических затрат и снижения рентабельности экспорта.

( Читать дальше )

Экспорт российского угля в октябре снизился на 1% м/м, составив 17,3 млн тонн, но увеличился на 10% г/г. По итогам января—октября поставки достигли 169,9 млн тонн, что на 3,6% выше г/г — Ъ

- 14 ноября 2025, 08:38

- |

Экспорт российского угля в октябре снизился на 1% к сентябрю, составив 17,3 млн тонн, но увеличился на 10% год к году. По итогам января—октября 2025 года поставки достигли 169,9 млн тонн, что на 3,6% выше показателя прошлого года. Снижение экспорта этой осенью гораздо мягче, чем резкое падение 2024 года, благодаря укреплению ценовой конъюнктуры, прежде всего на Дальнем Востоке.

Котировки на энергетический уголь (6000 ккал) в дальневосточных портах к концу октября поднялись до $85 за тонну (FOB) — на $4–5 выше начала месяца и на $8–9 выше начала сентября. Стоимость российского коксующегося угля выросла до $165,9 за тонну (FOB), впервые превысив уровень 2024 года.

Поставки в Китай в октябре составили 7,6 млн тонн, снизившись на 4% к сентябрю и на 10,6% год к году. Это связано с общим падением китайского импорта: минус 9% месяц к месяцу и минус 10% год к году, до 42 млн тонн. Экспорт в Южную Корею упал на 33%, до 1,7 млн тонн, из-за сезонного снижения потребления и замещения австралийским углём.

( Читать дальше )

📈 Стоимость российского коксующегося угля в портах Дальнего Востока впервые за последнее время превысила прошлогодний уровень — $165,9 за тонну — обзор NEFT Research

- 11 ноября 2025, 07:45

- |

Стоимость российского коксующегося угля в портах Дальнего Востока впервые за последнее время превысила прошлогодний уровень. Основные драйверы роста — ограниченное предложение и высокий спрос со стороны сталелитейных компаний Китая. По данным NEFT Research, к 31 октября цена угля на условиях FOB выросла до $165,9 за тонну, что на 5,7% выше, чем неделей ранее, и на 4,8% выше уровня октября прошлого года.

Спрос Китая остается устойчивым: российский премиальный коксующийся уголь PLV подорожал за неделю на 4,5% — до $211 за тонну (CFR). Цена на пылеугольное топливо (PCI) увеличилась на 1,5% — до $135 за тонну. Партнер NEFT Research Александр Котов отмечает, что рост цен поддерживается дефицитом предложения и активностью покупателей из Азии, что усиливает ожидания производителей перед переговорами по поставкам на 2026 год. Дополнительный фактор — рост цен на сталь в Японии и Южной Корее, который привел к увеличению загрузки доменных печей и, соответственно, потребления металлургического угля.

( Читать дальше )

📉 Цены на российский металлургический уголь корректируются вниз на фоне снижения спроса со стороны Индии. Эксперты прогнозируют, что сокращение спроса на российский уголь может составить 20–30% — Ъ

- 13 октября 2025, 09:04

- |

Цены на российский металлургический уголь марки К корректируются вниз на фоне снижения спроса со стороны Индии, сообщает NEFT Research. Сезон муссонов и замедление строительного сектора в стране снизили потребность в стали и, соответственно, в коксующемся угле. Дополнительное давление оказывает рост экспорта Австралии в Азию. Так, по состоянию на 5 октября стоимость угля на условиях FOB снизилась: Восточный порт — $153,3/т (-1,2%), Финский залив — $129,1/т (-1,5%), Азово-Черноморский бассейн — $135,1/т (-1%).

За первые восемь месяцев 2025 года Индия импортировала 54,5 млн тонн металлургического угля: Австралия — 26,4 млн тонн, Россия — 13,3 млн тонн, США — 6,7 млн тонн, Мозамбик — 4,2 млн тонн. Основной фактор снижения спроса — сезонность: муссоны в штатах Пенджаб, Харьяна и Раджастхан замедлили работу сталелитейных мощностей. Также давление оказывает высокий уровень накопленных запасов и замедление строительного сектора, отмечают аналитики.

( Читать дальше )

⛏️Распадская. В состоянии глубокого кризиса

- 08 октября 2025, 11:47

- |

Сегодняшний материал посвящен горнодобывающей компании Распадская и её финансовым результатам по итогам 1 полугодия 2025 года. Давайте посмотрим, как глубокий кризис в отрасли сказывается на общее положение компании:

— Выручка: $699 млн (-30% г/г)

— EBITDA: -$99 млн (против $213 млн годом ранее)

— Чистый убыток: -$199 млн (против убытка $99 млн годом ранее)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 Существенное падение мировых цен на коксующийся уголь поспособствовало снижению выручки на 30% г/г — до $699 млн. В то же время снижение цен реализации угольной продукции, объем продаж, а также крепкий рубль оказали серьезное давление на показатель EBITDA, загнав его в зону убытка: -$99 млн. В результате чистый убыток в отчетном периоде составил -$199 млн.

*средняя цена 1 тонны коксующегося угля с начала 2025 года году составила ~$108,7. В 2024 году средняя цена была в районе $195,5. Если в оставшиеся 2 месяца цена останется на текущем уровне, то по 2025 году получим среднюю около ~$108. Падение цен относительно 2024 года составит около 45%.

( Читать дальше )

Компания Эльга, оператор крупнейшего в России Эльгинского месторождения коксующегося угля, объявила о готовности построить Канкунскую ГЭС мощностью 1 ГВт в Якутии — Ъ

- 08 октября 2025, 09:28

- |

Компания «Эльга», оператор крупнейшего в России Эльгинского месторождения коксующегося угля, объявила о готовности построить Канкунскую гидроэлектростанцию (ГЭС) мощностью 1 ГВт в Якутии. Ранее проект разрабатывала «РусГидро», однако заморозила его из-за финансовых трудностей. Наработки «РусГидро» могут быть использованы в качестве инжиниринговой базы для нового строительства, сообщили в компании.

Канкунская ГЭС планируется на реке Тимптон, и ее ввод в эксплуатацию ожидается в 2036 году, а к 2039 году станция достигнет мощности 1 ГВт. Среднегодовая выработка электроэнергии составит около 4,86 млрд кВт•ч. Компания также рассматривает возможность реализации всего каскада Южно-Якутских ГЭС общей мощностью до 10 ГВт, что позволит закрыть энергодефицит Дальнего Востока, отметил глава Якутии Айсен Николаев.

«Эльга» располагает крупнейшим в стране Эльгинским месторождением угля с запасами 2,2 млрд тонн по оценке JORC. В 2023 году компания добыла 45 млн тонн, основные экспортные рынки — Китай, Япония, Южная Корея, Индия и Тайвань.

( Читать дальше )

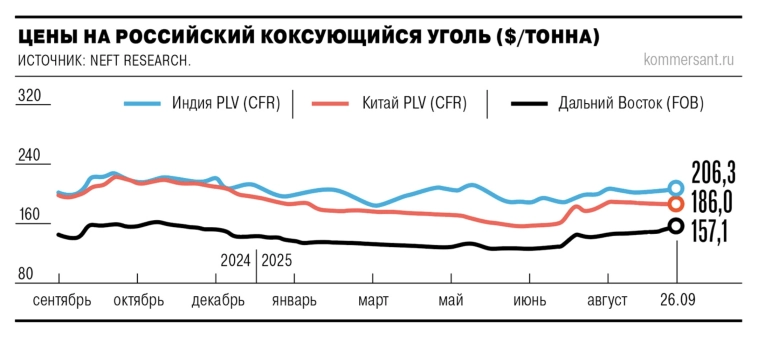

📈 Цены на российский коксующийся уголь в конце сентября, выросли на 0,9–3%, до $157–206 за тонну. Спрос поддержали импортеры из Индии и Юго-Восточной Азии — Ъ

- 06 октября 2025, 07:30

- |

Цены на российский коксующийся уголь за неделю, завершившуюся 28 сентября, выросли на 0,9–3%, до $157–206 за тонну, по данным NEFT Research. Рост произошёл несмотря на слабую активность китайских покупателей: спрос поддержали импортеры из Индии и Юго-Восточной Азии.

Партнёр NEFT Research Александр Котов отмечает, что укрепление индийского сталелитейного сектора частично компенсирует спад спроса из Китая. В стране строятся новые доменные печи, что приведёт к росту выплавки чугуна и стали. В то же время поставки угля PCI (пылеугольного топлива) сократились, что подняло цены на 3,1% — до $130–138 за тонну CFR в зависимости от направления.

По данным WSA, в августе мировое производство стали снизилось на 2,7% к июлю, до 145,3 млн тонн, но выросло на 0,3% год к году. Китай произвёл 77,4 млн тонн (–2,9% к июлю), Индия — 14,1 млн тонн (+13,2% год к году). За восемь месяцев 2025 года Китай сократил выпуск стали на 2,8%, Индия — нарастила на 10,2%.

Главный экономист Института им.

( Читать дальше )

📈 Российский металлургический уголь на восточных рынках подорожал на 8–11% и достиг годового максимума на фоне китайского спроса — ЦЦИ — Ъ

- 25 сентября 2025, 08:14

- |

Котировки российского коксующегося угля на восточных рынках обновили максимумы 2025 года. По данным Центра ценовых индексов (ЦЦИ), к 19 сентября стоимость кузбасского угля в дальневосточных портах выросла на 8,2% — до $119 за тонну, а пылеугольного топлива (PCI LV) — на 10,9%, до $123 за тонну (FOB).

Рост поддержал повышенный спрос в Китае перед праздниками и сокращение предложения из Австралии. Несколько компаний в Квинсленде объявили о закрытии шахт из-за падения мировых цен, роста издержек и налоговой нагрузки. Австралия является крупнейшим поставщиком металлургического угля в КНР, что усиливает роль России и Монголии как альтернативных поставщиков.

Экспорт российского коксующегося угля в Китай за восемь месяцев 2025 года увеличился на 2,6%. Однако экономика поставок остается сложной: по данным NEFT Research, нетбэк на FOB Дальний Восток достиг 5,7 тыс. руб. за тонну, но все еще не покрывает себестоимость добычи.

При этом дальнейший рост цен ограничивает низкая рентабельность китайских коксохимических заводов. После двух волн снижения цен на кокс производители стали продолжают диверсифицировать закупки, чтобы сдерживать издержки.

( Читать дальше )

В начале сентября на азиатском рынке снизился спрос на энергетический и коксующийся уголь. Причины — похолодание, остановка ряда коксохимических производств в Китае и климатический фактор — Ъ

- 15 сентября 2025, 08:34

- |

В начале сентября на азиатском рынке снизился спрос на энергетический и коксующийся уголь, сообщает NEFT Research. Причины — похолодание, остановка ряда коксохимических производств в Китае и климатический фактор. Электростанции временно отказались от пополнения запасов, а сталелитейная отрасль КНР сокращает выпуск, снижая потребность в коксующемся угле.

Дополнительное давление оказывает программа Китая по снижению использования угля и ограничению выбросов CO₂, а также рост собственной добычи. Логистику осложняют неопределённые торговые отношения с США, что повышает издержки и снижает предсказуемость поставок.

Основными поставщиками угля в Азию остаются Индонезия, Австралия, ЮАР, Россия и США. Для российских компаний ситуация пока некритична: экспортные объёмы стабильны, а поддержку обеспечивает ослабление рубля. В августе Россия поставила 6,2 млн т энергетического и 5,5 млн т коксующегося угля, преимущественно в Китай, Индию и Южную Корею. Российский уголь сохраняет ценовое преимущество по сравнению с австралийским.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал