Почему замещающих облигаций станет больше и в какие инвестировать сейчас

- 02 июня 2023, 13:05

- |

22 мая Владимир Путин подписал изменения в указе, по которым российские компании, выпускающие корпоративные еврооблигации, обязаны провести их замещение до 1 января 2024 года.

Под действие указа попадают еврооблигации, права которых учитываются в российских депозитариях. Исключения возможны по решению правительственной комиссии. При этом, если компания уже проводила замещение выпуска еврооблигаций, то повторно она может его не проводить.

Как это отразится на рынке. Сейчас 80% от всех замещающих облигаций — это бумаги «Газпрома». А изменения в законодательстве должны привести к тому, что на рынке появятся новые компании.

Среди еврооблигаций, по которым уже прошло замещение, доля замещенных — 47%, а общий объем рынка — 14,5 млрд $. При этом потенциальная номинальная стоимость российских корпоративных еврооблигаций, которые должны будут обязательно пройти замещение, ~30 млрд $. Если исключений со стороны правкомиссии будет немного, а доли замещения выпуска будут около текущих уровней, то исполнение указа может увеличить объем рынка примерно в 2 раза.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Топ-10 акций России от 30 мая

- 31 мая 2023, 11:36

- |

Мы убрали акции «Газпрома» и МТС, а добавили акции «Интер РАО» и НЛМК.

Убрали акции «Газпрома»

Причина — слабый отчет компании за 2022 год. Расходы выросли на 21% и опередили динамику выручки, которая стала больше только на 14%. Мы ожидаем, что консенсус-прогноз по дивидендам за этот год пересмотрят из-за продолжающегося снижения цен на газ и роста затрат.

Убрали акции МТС

Потому что причина для роста акций уже реализовалась — компания объявила о выплате дивидендов.

Добавили акции НЛМК

Внутри страны сильно вырос спрос на сталь, также возможно, что с 1 июля компания вернется к публикации отчетности. Считаем, что это может позитивно повлиять на акции НЛМК, а также может повлечь и возвращение дивидендов.

Добавили акции «Интер РАО»

Считаем, что бумаги компании могут выполнить защитную функцию. У «Интер РАО» достаточный уровень денежного потока, а мультипликатор Р/Е за 2023 год — 2.6, что выгодно отличает компанию. В среднем по сектору — 5.5.

Насколько доходность нашей подборки опережает индекс Мосбиржи

( Читать дальше )

В какие активы реинвестировать дивиденды: выбор аналитиков

- 26 мая 2023, 10:09

- |

С другой стороны, рынок уже не выглядит дешевым — дивдоходность 8%. Также появились риски, что снизятся прогнозы после публикации отчетности «Газпрома» и продолжающегося падения цен на газ.

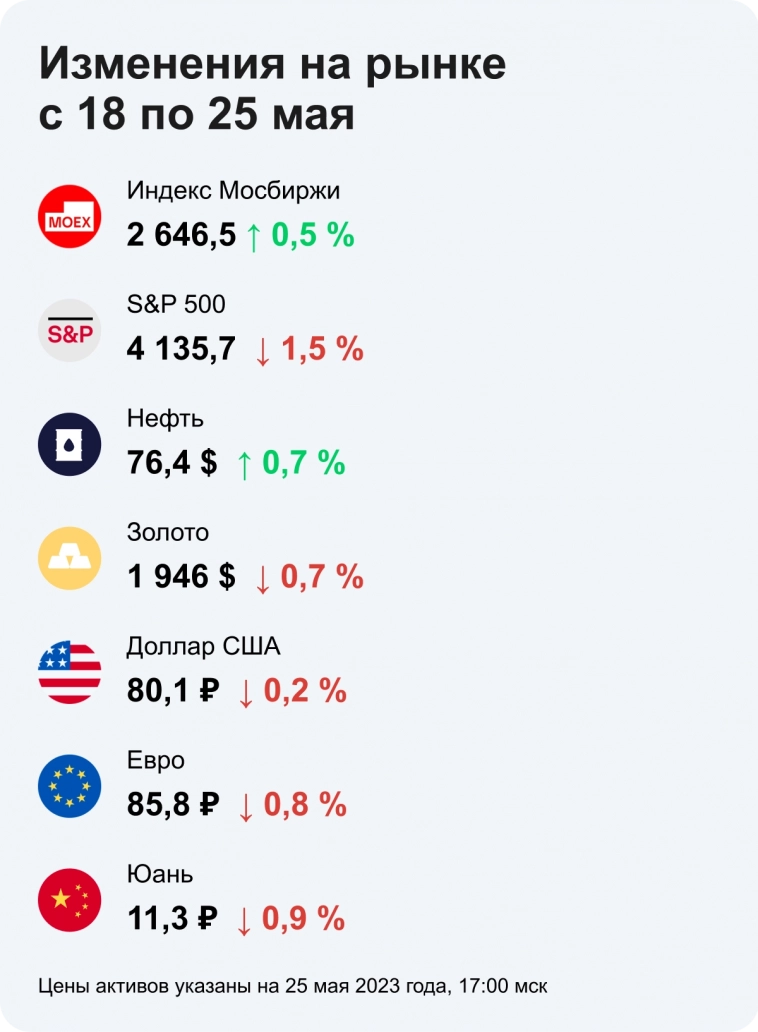

Переговоры по потолку госдолга США продолжаются. Возможный рост цен на нефть в случае достижения компромисса может стать дополнительным фактором поддержки для российского рынка.

В какие активы реинвестировать дивиденды

На этой неделе крупные российские компании начнут выплачивать инвесторам дивиденды по итогам года. Мы ожидаем, что общая сумма может составить ~236 млрд ₽. Поэтому наши аналитики подготовили варианты активов, в которые выгоднее реинвестировать пришедшие выплаты.

( Читать дальше )

В какие активы инвестировать летом

- 23 мая 2023, 09:46

- |

С начала 2023 года российский фондовый рынок вырос на 20%. И сейчас перед многими инвесторами встает вопрос: что делать с прибылью от подорожавших акций перед летним затишьем и может быть снижением рынка. Поэтому наши аналитики подготовили варианты, которыми можно воспользоваться, чтобы свободные деньги на брокерском счете продолжали приносить доход, но с минимальными рисками потери ликвидности и ценовой просадки.

Какие активы можно рассмотреть для инвестирования на короткий срок:

— Фонды денежного рынка

Фонд денежного рынка — это как депозит

с ежедневным начислением процентов. То есть чем дольше владеть паями таких фондов, тем дороже они становятся. А при увеличении процентных ставок, рост стоимости фондов ускорится.

Крупнейший в России фонд по размеру активов в этой категории — это БПИФ «Ликвидность» от управляющей компании «ВИМ Инвестиции». Среди преимуществ: для клиентов ВТБ сделки с паями фонда проходят без брокерской комиссии. И если владеть паями фонда больше 3 лет, то можно получить налоговую льготу.

( Читать дальше )

Сколько дивидендов может заплатить Газпром

- 16 мая 2023, 11:19

- |

Вчера вечером Газпром сообщил о проведении 23 мая заседания Совета директоров компании с вопросом о рекомендации дивидендов за 2022 г.

Остаётся всего 1 неделя до финальной рекомендации по дивидендам.

Сколько может заплатить

Газпром не публикует отчётность — это затрудняет оценку дивидендной базы.

Осенью Газпром уже выплатил рекордные промежуточные дивиденды (51,03 руб./акция) исходя из прибыли 2022 г.

После этого и цены на газ пошли вниз и экспорт в Европу обрушился.

Консенсус-прогноз аналитиков предполагает выплату 7 руб./акция в качестве финального дивиденда. Мы смотрим более оптимистично — 9-10 руб./акция

Что дальше

Ожидаемая доходность около 4% — не так много, чтобы драйвить рост котировок в ближайшую неделю или дальше до даты «отсечки». Транслируя в годовую доходность — это на уровне средней доходности по рынку.

Интерес к акциям Газпрома в большей степени определяется не выплатами за 2022 г., а тем, сколько компания может распределить по итогам 2023 г.

По нашим оценкам, Газпром способен показать сильный финансовый результат также по итогам 2023 г, а дивиденжная доходность может оказаться ближе к 20% при неизменности налогового режима и дивидендной политики.

( Читать дальше )

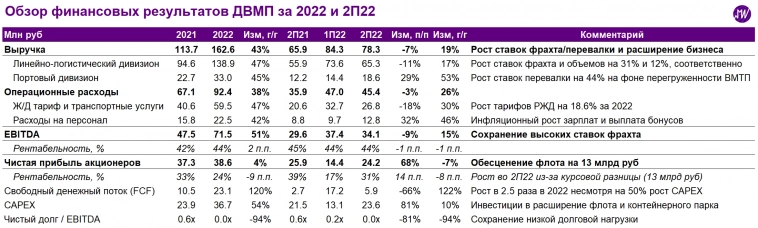

ДВМП: рекордные финансовые результаты за 2022. Что стоит ожидать от 2023?

- 25 апреля 2023, 16:51

- |

Что ждать в 2023?

📉 Падение ставок фрахта. Группа отмечает снижение ставок фрахта в 1 кв. 2023 г. World Container Index, отражающий стоимость фрахта контейнерных судов в 1 кв 2022 упал практически на 80% г/г до 2 000 $/сутки (vs 9 200 $/сутки в 1 кв 2022). Ключевая причина — восстановление цепочек поставок после пандемии COVID-19.

📊 Ставки будут выше общемировых. Группа ожидает дальнейшее охлаждение ставок фрахта, однако их уровень останется выше общемировых индексов на фоне дефицита флота из-за ухода международных контейнерных линий (Maersk, CMA CGM и др.).

( Читать дальше )

Whoosh представит результаты за 2022 г. 26 апреля. Чего ждать и что мы думаем об акциях компании?

- 25 апреля 2023, 09:22

- |

📑 Отчетность Whoosh (входит в нашу подборку «Компании малой капитализации» с 31 марта) вряд ли преподнесет большие сюрпризы, поскольку из-за сезонности бизнеса финансовые результаты за IV кв. оказывают умеренное влияние на показатели за весь год.

💪 В феврале компания уже опубликовала сильные операционные показатели за 2022 г.: количество поездок выросло в 2,1 раза по сравнению с 2021 г. до 55,5 млн, количество поездок на активного пользователя – на 40% г/г до 10,8 поездок на фоне роста количества самокатов в 2 раза до 81,8 тыс. штук.

📈 По нашим оценкам, выручка Whoosh за весь 2022 г. выросла на 72% г/г до 7,1 млрд руб. (в том числе от кикшеринга – на 58% г/г до 6,5 млрд руб.). EBITDA кикшеринга увеличилась на 17% г/г до 3,1 млрд руб., что предполагает маржу на уровне 48% против 64% в 2021 г. Несмотря на такую ожидаемую нормализацию маржинальности на фоне расширения бизнеса, Whoosh продолжает поддерживать высокую рентабельность, на наш взгляд.

( Читать дальше )

«Русагро» - слабые результаты за 1кв23.

- 24 апреля 2023, 13:06

- |

📈 Выручка сократилась на 23% г-к-г до 49млрд руб. Квартал стал самым невпечатляющим в текущем с/х году (Июль/Июнь).

📌 Компания сталкивается с резким падением цен на свою продукцию. Средние рыночные котировки по операционным сегментам сократились на 20% в 1кв23.

🌽 Объёмы также сократились в трех основных дивизионах (-17-51% в масле, сахаре, зерне). Главные причины перенос продаж на конец с/х года и сокращение производства. Реальный рост наблюдается только в сегменте свиноводства (+14%) за счет запуска приморского проекта.

💡 Расписки «Русагро» упали на 10% с начала текущего с/х года против роста рынка на 20%. Ключевые бизнесы ведут деятельность на рынках с рекордным производством и падающими ценами. Мы не ожидаем разворота в финансовых показателях в 2023 г.

©️Николай Ковалев

Тысячи инструментов на платформе размещений ВТБ Мои Инвестиции.

СД Лукойла рекомендовал 438 руб./акц. Финальный дивиденд за 2022 – несколько меньше ожиданий

- 21 апреля 2023, 09:43

- |

❗️СД компании рекомендовал финальный дивиденд за 2022 в размере 438 руб./акц., что соответствует 9,3% дивидендной доходности (итоговый дивиденд за год составит 694 руб./акц. – 14,7% дивидендная доходность с учётом выплаченных ранее промежуточных 256 руб./акц.). Мы ожидали финальный дивиденд компании в размере 520 руб./акц. (на 18,7% выше рекомендованного).

💡Дивидендная политика компании предполагает выплату 100% скорректированного свободного денежного потока (СДП). Невозможно однозначно сказать, что стало причиной более низких дивидендных выплат по сравнению с ожиданиями. Это мог быть более низкий СДП (из-за более слабых финансовых результатов, более высокого капекса и/или большего роста рабочего капитала) и/или более низкий коэффициент выплат.

🤔 Ранее промежуточный дивиденд в размере 256 руб./акц. компания также выплатила ниже ожиданий, причем существенно. В 2023 году мы ожидаем, что дивиденд составит 573 руб/акц. без учёта изменений в рабочем капитале (12,2% дивидендная доходность).

( Читать дальше )

Северсталь – нейтральные операционные результаты за 1 кв. 2023 года

- 20 апреля 2023, 10:57

- |

🤚 Операционные результаты Северстали в 1 кв. 2023 г. остались на уровне 4 кв. 2022 г.: производство стали и продажи стальной продукции незначительно снизились на -1% кв/кв. При этом продажи в 1кв. соответствуют среднеисторическому уровню, что еще раз говорит о восстановлении продаж после прохождения дна в середине прошлого года.

🇷🇺 По оценке компании, потребление стали на внутреннем рынке в 1 кв. 2023 г увеличилось на 6% кв/кв по сравнению с 4 кв. 2022 г., но снизилось на 3% г/г к 1 кв. 2022 г. Считаем, что это в целом подтверждает наш тезис о сильном спросе на сталь на внутреннем рынке.

🔬Наше мнение

👍 Продолжаем позитивно смотреть на сектор стали благодаря стабильному спросу внутри страны и росту цен на сталь на глобальном рынке на 10-30% с начала года. При текущих ценах на сталь и курсе рубля акции Северстали торгуются с мультипликатором EV/EBITDA 3.8x – дисконт 25% к историческому значению. Исходя из текущей оценки, в секторе предпочитаем акции НЛМК и ММК – торгуются с дисконтом к историческим мультипликаторам EV/EBITDA на уровне 40%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал