Избранное трейдера Johnny_22

Сургутнефтегаз ап и чем он так хорош

- 20 июня 2018, 15:18

- |

Многие ассоциируют привилегированные акции Сургутнефтегаза исключительно с валютой, так как у компании более $40 млрд в виде Кэша и депозитов. Рассмотрим статьи, за счет которых формируется чистая прибыль компании и спрогнозируем дивидендную доходность на 2018 год. Их всего три:

- Валютная переоценка кубышки

- Процентные доходы

- Операционная прибыль (по сути сам бизнес)

Итак, валютная подушка компании, как все знают, громадная и находится преимущественно в долларах. Поскольку паре USD/RUB не стоит на месте, рублевая оценка кубышки меняется в большую или меньшую сторону. +-1 рубль по USD/RUB дает нефтянику 35 млрд рублей прибыли/убытка соответственно. В пересчете на дивдоходность это эквивалентно 1% дивдоходности. С начала года бакс вырос на 6 рублей, это значит, что на текущий момент в копилку уже можно занести 210 млрд рублей или 6% дивдоходности (по текущей цене префов). Кто сказал, что доллар не поползет выше?

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 10 )

Теория игр. Кормилица наша.

- 19 июня 2018, 13:20

- |

Эту книгу читал много раз и затем снова перечитывал, т.к. многие вещи забываются, а что-то и вообще тяжело понять с первого раза.

По первому высшему я «инженер-математик», учился на кафедре «теории вероятности и математической статистики». В теорию игр я влюбился на третьем курсе. Мой препод был фанат форекса, он затем и меня подсадил на это дело и мы с ним вместе до окончания универа писали курсовые работы, а затем уже и защищал диплом под его руководством на тему форекса.

Первая курсовая работа с использованием теории игр была написано мной где-то в 2006 году, я помню USD/JPY по 120. Затем она опускалась до 80 и совсем недавно снова возвращалась на 120.

Очень хорошее было время, вспоминаю с ностальгией все эти курсовые и дипломную работу...

«Теория игр – сравнительно молодая наука: ей исполнилось немногим более семидесяти лет, тем не менее она уже предоставила много полезной информации в распоряжение практикующих специалистов по стратегиям. Но как и все остальные науки, теория игр слишком перегружена специальной терминологией и математическими выкладками. Это, бесспорно, важные инструменты научных исследований, но они ограничивают круг людей, способных понять базовые концепции теории игр, исключительно специалистами в этой сфере. Основным мотивом для написания книги «Стратегическое мышление» была наша убежденность в том, что теория игр слишком интересна и важна, чтобы ограничивать область ее применения публикациями в академических журналах. Основные концепции этой теории способны принести пользу во многих областях, в том числе в бизнесе, политике, спорте и даже в повседневном социальном взаимодействии. Вот почему мы сформулировали самые важные концепции теории игр на более понятном языке и заменили сугубо теоретические рассуждения примерами из реальной жизни.»

Это книга действительно написана простым языком и читается с большим интересом.

Изучение теории игр поможет разобраться более детально в основных концепциях нашей с вами любимой игры под названием «фондовые рынки», где с одной стороны мы, а с другой стороны ММ/кукл/или другой игрок.

Одна из теорем Теории игр гласит: «Нельзя, используя постоянную стратегию, победить игрока, который использует случайную стратегию».

Эта теорема подтверждает, что все роботы рано или поздно сольются, вопрос лишь времени, когда какой-то отдельно взятый робот сломается и без оптимизации будет показывать одни лишь убытки...

Поэтому всем роботописателям желаю удачи в поисках Грааля!

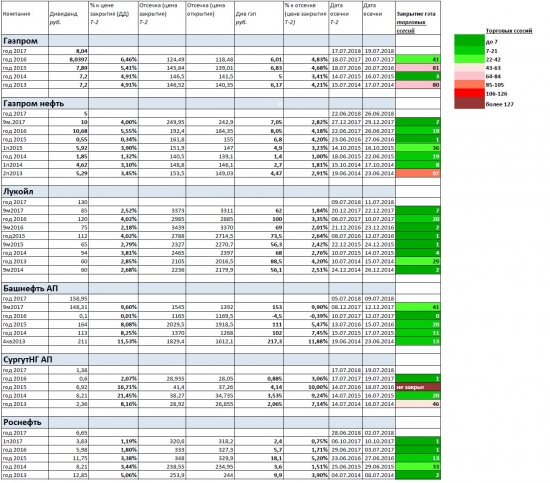

Закрытие див. гэпов

- 06 июня 2018, 10:13

- |

Нефтянка

Сети

( Читать дальше )

Суд с брокером. Часть 2 :про Регламент (договор)

- 03 июня 2018, 17:23

- |

Всем привет!

Это второй пост, посвященный судам с брокерами и управляющими компаниями.

Теперь поговорим о брокерском регламенте (договоре) как нормативное обоснование Брокера (УК) при подаче иска.

Скажите, вы полностью читали когда-нибудь регламент?

Ведь именно 80 % нормативного обосновании иска будет состоять из регламента, который у большинства профиков включает декларацию рисков (политический, работы торговых систем и др.), тарифы, формы документов итд.

Данный пост не является рекламным, целью которого является повышение правоприменительной практики в спорах с с брокерскими компаниями как среди инвесторов так и юристов.

Искренне хотел бы чтобы он был вам полезен.

Права и обязанности брокера (управляющей компании) детально закреплены в регламенте и различных декларациях.При этом, анализ показывает, что регламент (договор) является проброкерским, минимизируя правовые риски брокера.

Например, у Финама как и других брокеров есть такой положение о том, что если клиент в течении двух дней не оспорил отчет брокера, то все операции отраженные в нем считаются одобренными клиентом. Это положение занимает одно из центральных позиций в нормативном обосновании исков брокеров, поскольку в моменты, когда у клиента наступает маржин-колл, он находиться в таком психофизическом состоянии, что трезво оценить ситуацию и вспомнить про регламент не просто.

( Читать дальше )

Правда про CANSLIM

- 29 мая 2018, 05:29

- |

- Что говорят про CANSLIM

- Исследование распределения акций по доходности Blackstar

- Исследования Уильяма О’Нила

- Критерии CANSLIM

- Научное подтверждение CANSLIM

- Правда про CANSLIM

Многие слышали про систему Уильяма О’Нила CANSLIM, но немногие знают подробностей её возникновения.

Что говорят про CANSLIM

Среди многих трейдеров и обычных люди распространены следующие представления о системе CANSLIM:

- это очередная выдуманная «суперсистема»;

- эта система, может быть, и работала в 60-е, но рынок изменился, и теперь она уже не работает.

Чтобы выяснить, так это или нет, нужно посмотреть, как возникла эта система и на чём она основана.

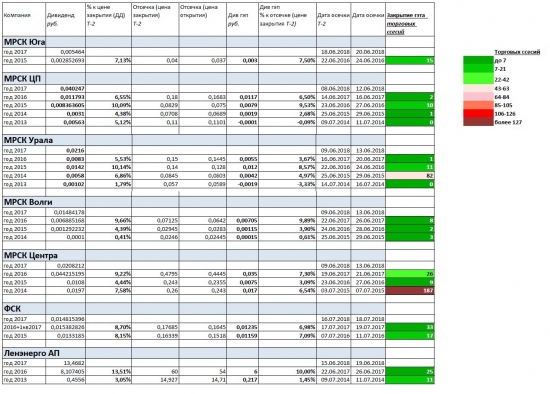

Исследование распределения акций по доходности Blackstar

Согласно исследованиям Blackstar акции имеют «ненормальное» распределение по доходности:

- 18.6% акций значительно отстают от индекса — laggards

- 7% акций значительно обгоняют индекс — leaders

Исследования Уильяма О’Нила

Билл О`Нил задался целью выяснить, какие факторы больше остальных влияют на рост цены акции. Он решил учиться на суперакциях прошлых периодов и исследовать их ключевые характеристики.

( Читать дальше )

Газпром и Россети - как sell-side аналитика в России превращается в желтую публицистику

- 28 мая 2018, 18:16

- |

Я не хотел бы выступить «адвокатом дьявола» и защищать Газпром или его подрядчиков, поэтому не буду комментировать бездоказательные обвинения конкретных лиц в коррупции. Меня удивил односторонний и непрофессиональный подход аналитиков к оценке проектов Газпрома. К Газпрому у меня есть свои вопросы — как миноритарный акционер я возмущен и ростом

( Читать дальше )

Риск-менеджмент - это ваша вторая натура или состояние души

- 15 мая 2018, 21:30

- |

В любой компании Директор по риск-менеджменту или Главный риск-менеджер (CRMO) – зачастую наиболее ненавидимое лицо для других служащих этой компании.

Хотя нет – «ненавидимое» преувеличение. Риск-менеджер — самый непонимаемый человек.

Он постоянно «портит жизнь» всем структурам своими «придирками» и требованиями соблюдения регламента по рискам. Зачастую даже генеральный директор не в восторге от своего риск-менеджера. И все это легко объяснимо.

Тогда начнем со следующей фразы, вкратце уже прозвучавшей:

«В любой компании риск-менеджер самое странное и ненавидимое другими людьми должностное лицо. 364 дня в году его придирки «портят жизнь» прочим сотрудникам компании, включая дирекцию, но 1 раз в год настает тот день, когда его «придирки» спасают всю компанию, если риски-таки соблюдались до этого. Однако бывает, что год за годом такого «чудесного» дня не происходит. Это самое плохое состояние для компании. Это значит она удачно попала в некий новый тренд. Риск-менеджмент забывается, риск-менеджер становится мешающимся под ногами должностным лицом. Однако прелесть «чудесного» дня в том, что он все равно настанет. И тогда компания, забывшая о риск-менеджменте оказывается на свалке истории».

( Читать дальше )

Планируемое сокращение капвложений в "РусГидро" и МРСК может вызвать рост их акций

- 15 мая 2018, 21:24

- |

Согласно документу, планируемые в настоящий момент проекты в областях гидроэнергетики, тепловой генерации и возобновляемых источников энергии достаточны для удовлетворения спроса на электроэнергию, который, как ожидается, будет расти низкими темпами в долгосрочной перспективе, в связи с чем капиталовложения в генерирующих мощности и электросети могут сократиться на 83-84% по сравнению с уровнем 2018 г. По расчетам министерства, система способна обеспечить потребности экономики при любых темпах ее развития. В настоящем материале мы кратко излагаем содержание программы и приводим выдержки из ее наиболее важных частей.

Мощностей больше не надо. В программе явным образом указано, что с учетом мощностей, которые остается ввести в эксплуатацию в рамках схемы ДПМ-1 и в гидрогенерации, существующих резервов системы, механизма ДПМ, стимулирующего строительство ветровых и солнечных электростанций общей мощностью 5 ГВт, а также планов Росатома по строительству новых АЭС в России энергетической системе страны не требуется большой объем новых мощностей в обозримой перспективе. Поскольку спрос на электроэнергию в период до 2024 г. будет расти в среднем лишь на 1,22% в год, существующие резервы энергетической системы достаточны для обеспечения потребностей экономики (за исключением особых случаев – в частности, дефицита электроэнергии в южной части Крыма).

( Читать дальше )

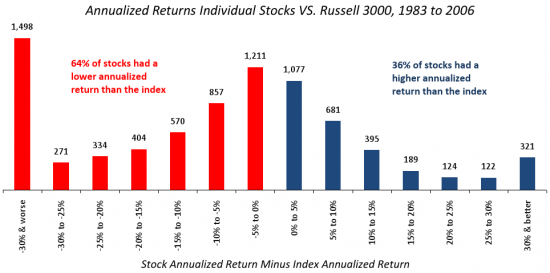

Что за чудо-конструкция такая зигзаг?

- 20 марта 2018, 02:59

- |

Чем больше вожусь с ней — тем больше удивляюсь. ГО небольшое — программа считает 30 тысяч, я прикинул по своему счету и позициям — ну, тоже не сильно больше получается. Может около 40 тысяч. Прибыль на экспирацию (через месяц) — 6200. Текущая прибыль — 1866. И то, я его собрал не сразу из расчета на -3 фьюча, а постепенно добавлялся. Плюс первые дни не знал толком, что с ним делать, управлялся коряво, и похоже, сделал несколько ошибок.

Откуда деньги берутся — теоретически понятно, а на практике — ни х… ра не понятно! )

Какая-то завышенная доходность получается (для меня, я имею в виду, может для вас это небольшие цифры в процентах). Даже если взять 1866 к 40 тысячам, то это 4,5% в месяц при довольно спокойном управлении позицией. Если взять половину от того, что положено в данной точке графика на экспирацию, то есть 3 тысячи — это 7.5% в месяц или 90% годовых! Я уж не говорю о том, что можно дельту с гаммой чуть-чуть отпустить и если цена немного вниз пойдет, то там уже какие-то баснословные сотни процентов! (впрочем, и риски увеличиваются)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал