Блог им. Dabelw

Опционы для Гениев (Зигзаг удачи)

- 12 марта 2018, 11:33

- |

Итак, с волами опционов будем разбираться и смотреть, что у нас получится. И как это будет выглядеть в динамике. Если мы разместим в одной стратегии купленные колы и проданные путы, то у нас получится «зиг заг». Если вы возьмете равное количество опционов на примерно одном расстоянии и так что бы гамма была равна нулю. То увидите профиль на экспирацию выше нулевой отметки. Это и есть эффект разной волатильности. После этого мы добавляем фьючей, что бы дельта была 0. С этого момента конструкция зажила своей жизнью. ДХ там нужен будет при ребалансировке. А так опционы сами друг друга хеджируют. Тут нужно следить за изменением волатильности на страйках опционов. Допустим, актив пошел вверх. За собой он тянет улыбку волатильности, то есть путы начинают дорожать. При этом они еще и минусуют по воле, они же проданы. Но колы будут дорожать. Помните, как мы торгуем купленными опционами. При этом профиль получит положительную дельту. Потому что, с одной стороны цена скользит по параболе купленных опционов, с другой стороны дорожающие путы опускают нам левую часть нашего профиля. Руками ни чего не трогаем. Нам надо дождаться движения или его отсутствия.

Я обещал еще возвращаться к бинарным опционам. Так вот в нашей позиции есть щель. То есть когда БА пройдет больше, чем волатильность купленных опционов, но меньше чем волатильность проданных. Вот этого места мы и будем ждать. Ну если не случится, то мы же помним про 20 баксов. С путов мы получаем 100, колам платим 80. В нашем случае это тета. Желательно эту щель не прозевать. И как вы поняли ее можно рассчитывать на день, на два, на неделю. И если у вас крутится по 500 опционов, то и на минуту.

Будет полезно, если вы сможете открыть еще две стратегии отдельно по путам и колам с нулевой дельтой. Тогда вам будет очевидно, что происходит. Так вот если колы заработали, то они уже не самые дешевые и вам их надо продать. На их место вы покупаете колы с дешевого страйка. В то же время путы вам принесли минус. Они и подорожали в воле, но получили тету. Если они подорожали, то их можно еще продать. Продавать мы их будем так, что бы снова получить позицию с которой стартовали и организовываем разумную «щель» для белок. Колы мы сдвигаем, а путами выравниваем. Причем, путы мы продаем за движением цены вверх, в деньгах они дешевеют. Когда актив будут падать, мы будим их откупать. Но при падении цены БА они дешевеют быстрее. Теперь цена осталась на месте. Колы теряют тетту, путы получают тету. Так как, у опционов с большей волатильностью тета больше, то должен получиться плюс. Теперь цена пошла обратно вниз. Наши путы начинают дешеветь, колы все равно дорожают. Дельта позиции становиться отрицательной. Ждем «щели» и делаем перебалансировку. Откупаем путы ближние, продаем дальние и ровняем колами. Когда актив ходит хорошо, как сейчас и сумма используется нормальная эту корову можно доить по два раза в день. Фючерс торгуем когда делаем перебалансировку, поддерживаем дельту на нуле. Ну и при всяких «крымнаших» тоже следим за дельтой. На выходные дельту на два дня вперед можно ставить. Вот и вся стратегия «зиг зага». А дальше начинаются тонкости.

По времени. Предвижу этот вопрос. Отвечу вопросом. Когда вы купили опцион, сделали дельту 0, сколько времени вы ждете профита? Мы рассматривали варианты ждать день. Можно ждать неделю. Все зависит от планируемого движения БА. 32% это 2% в день или 4,5% в неделю, 9% в месяц, 32% в год. Лично мне большие временные интервалы не подходят. Одно дело предвидеть день, другое дело неделю. Тем более там динамическая торговля и надо следить за позицией. В нашем случае мы ждем «щель», а на каких временных интервалах будем ее строить ваш выбор. Можно сделать три стратегии для каждого тайма. Можно вместе и перебалансировать по времени. Любой каприз за ваши деньги.

Как строится позиция. Вы покупаете самые дешевые колы. Они, как правило, на несколько страйков ниже. И речь идет не о недельных опционах. Симметрично вы продаете путы, так что бы гамма позиции стала равна нулю. У вас получился риск ревесал. У вас должна появиться положительная тетта. Это как раз те 20 баксов от белок. На экспирацию у вас должен быть плюс между купленными вами страйками. Соответственно, если вы хотите довести все это до экспирации и не трогать, то можно ни чего не делать. Если нижний страйк не пробъет, то доход на экспирацию уже есть. (за выигрыш 80 за проигрыш 100). Теперь надо оценить этот доход. То есть понять, много ли это или мало в рублях. И если это достаточно, а мы обсудим это позже, то фьючерсом выравниваем позицию в ноль. Вот это и есть классический зиг заг. Как только вы его открыли, берете тетрадь и записываете туда волатильности опционов, которые вы открыли. ПО для этого у вас нет.

Как определится с ценой риск ревесала. То есть, с доходностью на экспирацию. Есть много методик. Всякие липкие дельты. Мубаракшин посвятил этому много времени. Все это есть на СЛ и на его сайте. Я буду рассказывать, как я шел к этому делу. Ну во первых, мы договаривались, что будем рассматривать страйки с волатильностью выше БА. Во вторых мы будем строить нашу модель и оценивать по ней опционы. Пара слов о том, что я под этим понимаю, под словом модель.

Модель. В техническом анализе есть простые скользящие средние. У каждой белки они свои. 20 период 10 или 50. Еще их называют аттракторами. От слова притягивать. Имеется в виду, что как бы цена не ходила она столкнется со своим аттрактаром, со своей машкой. То же самое мы попробуем сделать и с улыбкой волатильности. Собственно улыбка представляет из себя поправку к БШ взятую из реального распределения БА. Соответственно, мы брали БА, строили по нему распределение, сравнивали разные периоды и получали разные моменты наклон эксцесс и т.д. Для построения самой улыбки мы использовали китайский прототип, который используется и сей час. Его параметры легко ассоциируются с моментами распределения. Есть во многих программных продуктах. Можно было, конечно по биржевой формуле строить с 5 параметрами, но нам хватило и трех. Нам, потому что, мы тут всем СЛ это обсуждали. Ну и как любая белка выбирает себе скользяшку, я тоже выбрал себе параметры и с ними жил. После появления недельных опционов возникла еще одна идея с китайской улыбкой. Ее смысл таков. Мы видим улыбку недельных опционов. По ней ровняем свою модельную, подбирая загибы и наклоны, а потом переносим на месячную. Логика здесь такая. Так же как и спред между двумя фьючерсами с разными датами экспирации сходится, а в конечном итоги совпадает с БА, так и наше месячное распределение должно превратиться в трех недельное, двух недельное и т.д. Конечно, вопрос этот может быть спорным. Но у каждого своя машка и у каждого свои параметры улыбки. Предлагайте свои. В конечном итоге мы бросаем эту модель на график и сравниваем с улыбкой биржевой. Не будем на этом зацикливаться. Потому что все это должно делать ПО. Я опубликую скрин и напишу, что там к чему.

Желтая модельная улыбка. Она привязана к ЦС. Причем я знаю, глядя как закрывается неделя, что ЦС может уйти на 50% волатильности. Поэтому я держу маленькую вегу.

Красная линия это биржевая улыбка. Откуда она взялась не знаю, но для сравнения использую.

Зеленая линия это улыбка по которой я заключал последние сделки. Окно правее показывает, на сколько изменился спред после моих сделок относительно биржевой улыбки. Это позволяет мне не сидеть колом, а что то делать. В данном случае я прикрою часть позиции (продам колы, куплю путы) и подожду, когда этот зигзаг развернется в другую сторону. За одно я уменьшу вегу и поиграю в спреде стакана.

Таким образом, у меня своя цена. Мне, конечно, приятно набирать позицию через лимитки в стакане, но это не так принципиально. И я могу просто ставить встречные заявки на 2% волы в каждую сторону. Кто торгует опционами не первый день, должны помнить знаменитого робота «Панда». Который показывал высокие результаты на абсолютно не ликвидном рынке опционв. Так вот это как раз его стратегия. Пока все не буду перегружать топик.

Давайте теперь это обсудим. Какие будут вопросы. А потом двинемся дальше.

Если интересно…

ЗЫ Позицию по нашему опционам сей час выложу отдельно.

теги блога Дмитрий Новиков

- Forex

- LUA

- VXX

- Акции

- Алготрейдинг

- Банки

- бизнес и финансы

- брокеры

- валюта

- Владимир Твардовский

- вопрос

- ГО

- государство

- Дмитрий Новиков

- задача

- золото

- Илья Коровин

- Кирилл Ильинский

- Кокс-Росс-Рубинштейн

- Московская опционная конференция

- облигации

- обучение торговле на бирже

- опцины

- опционы

- оционы

- прогнозы 2020

- риск

- роботы

- Роснефть

- сбербанк

- скальперский бой

- смартлаб

- Софт для трейдера

- софт для трейдинга

- софт трейдера

- стратегии

- Теханализ

- тоговля

- торговая система

- торговля

- торговые системы

- трейдеры

- трейдинг

- ТС

- улыбка волатильности

- форекc

И как бы Вот это програмное обеспечение с Вашими улыбками получить. Я знаю, что Фатеев сделал все бесплатно-ему очень большой респект и уважуха.

Спасибо за ответ! По моему опыту при расчете дельты по биржевой улыбке мы получим позицию как бы с отрицательной дельтой. Т.е. при движении БА вверх (вправо) вплоть до купленного страйка по позиции будет получен убыток, что, судя по всему, связано с тенденцией к снижению IV (в том числе на стайке с ее минимальным значением) при росте БА.

Поправочные коэффициенты, расчеты по модельным улыбкам мне не подошли, получался то недобор, то перебор по дельте. Сейчас, при формировании подобной позиции, поддерживаю дельту положительной, определяя ее величину «на глаз», что позволяет компенсировать падение IV при росте и, в то же время, получать прибыль при падении БА.

При оценке дельты позиции я пытаюсь учесть особенности поведения IV на купленном/проданном страйке при движении БА в ту или иную сторону. Так, по моим наблюдениям, на спокойном рынке при росте БА IV опционов справа (и часто на ЦС) припадает, IV опционов слева может меняться по-разному, но, чаще всего, наверное, растет. Т.е. улыбка поворачивается по часовой стрелке. При падении БА, улыбка часто поворачивается против часовой стрелки. Вот эти повороты я пытаюсь скомпенсировать дополнительной дельтой. При этом волатильность БА (HV, RV) я не оцениваю. Здесь мы, видимо, обсуждаем разные процессы или я чего-то недопонимаю )

Возможно Вы правы. Нужно будет еще понаблюдать за поведением улыбки под этим углом.

Надеюсь в будущем у Вас будет время и желание рассмотреть данную стратегию на конкретном примере, как в предыдущем случае.

Еще теперь эта экономия пикселей на смартлабе. Может зальешь картинку на какой-нибудь не трейдерский ресурс, где ее не пережмут в говно? Gyazo.com или что-то похоже. А здесь брось ссылку на картинку в нормальном разрешении.

А на какой лучше серии строить? конкретно для РТС — на апрельской или на июньской? и от чего это зависит?

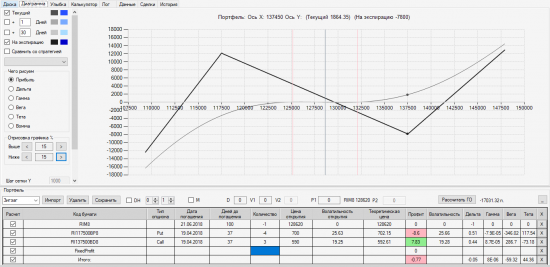

Купил (в программе, а не на самом деле) самых дешевых 137 колов в апреле, продал на примерно таком же удалении 117 путов, в количестве, чтобы гамма близко к нулю была. И фьючерсом дельту к 0 привел (почти)

Всё правильно сделал?

«в нашей позиции есть щель. То есть когда БА пройдет больше, чем волатильность купленных опционов, но меньше чем волатильность проданных.»

ищем щель. Волатильность на ЦС — 21%. Считаем для дня. (21/16)/100*128600 примерно равно 1700 пунктов в день. Правильно? Для проданных путов (25 волатильность) — это 2000, для купленных колов (19 волатильность) это 1500 примерно. Т.е. цена должна пройти за день между 1500 и 2000, в любую сторону. Так?

Т.е. в момент, когда мы поймали «щель», мы делаем перебалансировку, приводим всё в исходное состояние, и опять ждем щель, правильно? Или нет?

А если цена улетела за несколько свечей тысячи на 3000 для РТС, например, то что в этом случае делать? По логике — то же самое. Тогда зачем ждать щель? )

и всё-таки интересует, как от «крышнам» защититься в таком случае.

и что значит «На выходные дельту на два дня вперед можно ставить.»?

По 3000п сдвига. Ну перед вами ПО. Строите позицию. Делаете модель улыбки, подбираете наклон загиб так, что бы улыбка желтая легла на улыбку красную. Запоминаете. Включаете «М». В «Р1» пишите -3000. Так как при таком движении и улыбка поменяется делаем следующее. в V1 добавляем волы +20 и меняем в улыбке наклон -0,1, загиб 0,02 (например). Смотрим позицию. Понимаем, что надо было дельту ровнять по ходу. Вот так.

Дмитрий Новиков, предположим я построил позицию в 12 часов дня. Я должен анализировать позицию БА через 24 часа. Т.е. в 12 часов следующего дня?

Волатильность БА мы пытаемся угадать что ли?

Через 24 часа цена не изменилась или изменилась незначительно — мы получаем разницу примерно между 100 распада у путов и 80 платы у колов.

Если цена «попала» в щель, мы перебалансируем позицию, если цена движется сильно, то надо ровнять дельту фьючерсом, но если у меня в позиции всего 1 фьючерс, то фиг я это сделаю, т.е. нужно работать большим объемом, так?

Дмитрий Новиков, ни фига не понял. Тогда чем приведение к исходной позиции опционами во время поимки «щели» отличается от ДХ опционами? Одно и то же ведь получается?!

И зачем тогда «ждать» щель к концу дня, если можно ДХ, когда цена зайдет в диапазон щели.

С улыбкой вообще темный лес. Если по биржевой улыбке торговать — вообще не то получится, надо обязательно модельную строить?

А вот когда мы собираем эти опционы вместе нам щель уже не важна. Опционы сами себя дельта хеджируют. Нас интересует изменение волатильности этих опционов. Соответственно мы строим модельную улыбку и по ней торгуем. И тебе становится видно на сколько и где биржевая улыбка отличается от модельной. Теперь тебе щель ловить не надо. Все в автомате.

для гениев, короче… Не доходит до меня еще.

Автор говорил, что если б не это, то он бы так и стоял бы в зиг-заге удачи на полное льготное ГО. Божился, что больше так торговать он не будет, т.к. схема хорошо работала только пока улыбка стояла как вкопанная по четыре недели, ну и риски в полной мере осознал только благодаря Крымняшу.

Так что хозяйке на заметку.

Ну и задним числом сигналы всегда заранее видятся :)

А мы можем сделать «диагональный» зигзаг? Например, продавать месячные путы и покупать квартальные колы?

можем пример неделя куплена, а месяц продан тетта положительная риски 1 к 3

и с обычным сотношением риска и прибыли неделя продана и месяц куплен