SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Временное прекращение добычи вряд ли окажет существенное влияние на выручку Роснефти

- 24 марта 2017, 13:37

- |

Венесуэла ограничивает добычу нефти в поясе Ориноко

Требование касается проекта Petromiranda на блоке Хунин-6, в котором Роснефти принадлежит 32%.

Приостановка добычи для соблюдения обязательств перед ОПЕК. По сообщению Reuters, венесуэльская государственная компания PdVSA уведомила своих иностранных партнеров о том, что добыча на ряде проектов пояса реки Ориноко будет практически остановлена. Это необходимо для выполнения обязательств по сокращению добычи в рамках ОПЕК.

Требование касается проекта Petromiranda на блоке Хунин-6, в котором Роснефти принадлежит 32%.

Приостановка добычи для соблюдения обязательств перед ОПЕК. По сообщению Reuters, венесуэльская государственная компания PdVSA уведомила своих иностранных партнеров о том, что добыча на ряде проектов пояса реки Ориноко будет практически остановлена. Это необходимо для выполнения обязательств по сокращению добычи в рамках ОПЕК.

Влияние на Роснефть незначительно. Эти проекты включают Petromiranda, в котором Роснефти принадлежит 32%, Газпром нефти – 8%, а также два других СП – с CNPC и ENI. На долю СП и зависимых компаний в 2016 г. пришлось менее 7% производства жидких углеводородов Роснефти, однако вклад проекта Petromiranda, вероятно, не превысил 0,2%. Временное прекращение добычи вряд ли окажет существенное влияние на выручку Роснефти.Уралсиб

- комментировать

- 3

- Комментарии ( 0 )

Аналитики сохраняют позитивный взгляд на акции Сбербанка

- 24 марта 2017, 13:19

- |

В небольшом плюсе пока только розничное кредитование

В начале года снижение просрочки остановилось. Согласно статистике Банка России, за февраль объем корпоративных кредитов сократился на 0,9% (здесь и далее – за вычетом переоценки). Год к году корпоративный портфель сохранил темпы падения на уровне около 5%. Рублевая часть портфеля при этом прибавила 0,5% за месяц и 1,4% год к году (против 1% в январе), то есть замедление роста, начавшееся во 2 п/г 2016 г., остановилось. Розничные кредиты подросли на 0,3% за месяц и на 2,2% год к году (1,8% в январе). Доля просроченной задолженности увеличилась на 20 б.п. в корпоративном сегменте и на 10 б.п. в розничном до 6,7% и 8,2% соответственно. Таким образом, в январе–феврале прервалась тенденция к снижению просрочки, наблюдавшаяся во 2 п/г 2016 г. Впрочем, мы предполагаем, что в течение года просрочка может возобновить снижение.

( Читать дальше )

В начале года снижение просрочки остановилось. Согласно статистике Банка России, за февраль объем корпоративных кредитов сократился на 0,9% (здесь и далее – за вычетом переоценки). Год к году корпоративный портфель сохранил темпы падения на уровне около 5%. Рублевая часть портфеля при этом прибавила 0,5% за месяц и 1,4% год к году (против 1% в январе), то есть замедление роста, начавшееся во 2 п/г 2016 г., остановилось. Розничные кредиты подросли на 0,3% за месяц и на 2,2% год к году (1,8% в январе). Доля просроченной задолженности увеличилась на 20 б.п. в корпоративном сегменте и на 10 б.п. в розничном до 6,7% и 8,2% соответственно. Таким образом, в январе–феврале прервалась тенденция к снижению просрочки, наблюдавшаяся во 2 п/г 2016 г. Впрочем, мы предполагаем, что в течение года просрочка может возобновить снижение.

Сохраняем позитивный взгляд на бумаги Сбербанка. За последние 20 торговых дней динамика котировок в банковском сегменте рынка акций была разнонаправленной – от почти нейтральной в случае Сбербанка и ВТБ (оба на 1 п.п. опередили индекс РТС) до роста на 7% у Тинькофф Банка (плюс 9 п.п. к индексу РТС). Банк Санкт-Петербург отстал от рынка (минус 5 п.п. к индексу РТС). Акции Банка Возрождение, которые малоликвидны, торговались почти вровень с рынком.

( Читать дальше )

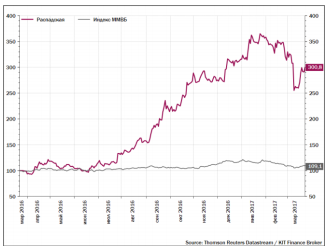

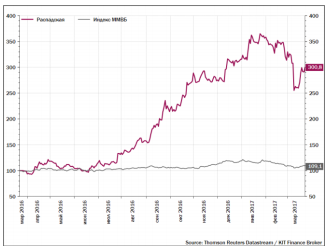

Аналики подтверждают целевую цену 100 руб./акция и повышают рейтинг акций Распадской до покупать

- 24 марта 2017, 13:00

- |

Распадская: лучший отчет с 2011 года

Распадская опубликовала финансовую отчетность за 2016 г. Компания впервые за 5 лет завершила календарный год с прибылью, увеличила выручку и EBITDA.

Доходы Распадской в 2016 г. составили $502 млн. Это почти на 20% больше чем в 2015 г. EBITDA компании выросла почти вдвое с $106 млн. в 2015 г. до $204 млн. в 2016 г., EBITDA margin составила 40,6% против 25,3% годом ранее. Чистая прибыль Распадской составила $185 млн. против убытка в $126 млн. в 2015 г.

Во II пг. 2016 г. существенно улучшилась конъюнктура на угольном рынке. Средние цены выросли почти вдвое к январю-июню 2016 г. с $92 за тонну до $164 за тонну (бенчмарк SBB Premium Hard Coking Coal Australia Export). Средняя цена с начала 2017 г. на 3% выше средней цены II пг. 2016 г.

Средневзвешенная цена реализации угольного концентрата Распадской в 2016 г. увеличилась не так сильно — всего на 24% — до $60,2 за тонну. Зато средневзвешенная себестоимость реализации тонны концентрата снизилась на 4% до $26 за тонну.

( Читать дальше )

Распадская опубликовала финансовую отчетность за 2016 г. Компания впервые за 5 лет завершила календарный год с прибылью, увеличила выручку и EBITDA.

Доходы Распадской в 2016 г. составили $502 млн. Это почти на 20% больше чем в 2015 г. EBITDA компании выросла почти вдвое с $106 млн. в 2015 г. до $204 млн. в 2016 г., EBITDA margin составила 40,6% против 25,3% годом ранее. Чистая прибыль Распадской составила $185 млн. против убытка в $126 млн. в 2015 г.

Во II пг. 2016 г. существенно улучшилась конъюнктура на угольном рынке. Средние цены выросли почти вдвое к январю-июню 2016 г. с $92 за тонну до $164 за тонну (бенчмарк SBB Premium Hard Coking Coal Australia Export). Средняя цена с начала 2017 г. на 3% выше средней цены II пг. 2016 г.

Средневзвешенная цена реализации угольного концентрата Распадской в 2016 г. увеличилась не так сильно — всего на 24% — до $60,2 за тонну. Зато средневзвешенная себестоимость реализации тонны концентрата снизилась на 4% до $26 за тонну.

( Читать дальше )

Опубликованные операционные данные умеренно позитивны для котировок Аэрофлота.

- 24 марта 2017, 12:15

- |

В феврале пассажиропоток продолжил расти

Пассажиропоток в феврале увеличился на 13% год к году. Вчера Группа Аэрофлот опубликовала данные по пассажирским перевозкам за февраль. Пассажирооборот вырос на 14,7% год к году до 8,3 млрд пкм, а пассажиропоток на 12,6% до 3,2 млн человек.

Рост продолжается как на внутренних, так и на международных направлениях. Показатели в феврале продолжили расти как на внутренних, так и на внешних маршрутах. Так, пассажирооборот группы на международных направлениях увеличился на 22,4% год к году до 5,1 млрд пкм, а на внутренних на 6% до 3,3 млрд пкм.

Пассажиропоток в феврале увеличился на 13% год к году. Вчера Группа Аэрофлот опубликовала данные по пассажирским перевозкам за февраль. Пассажирооборот вырос на 14,7% год к году до 8,3 млрд пкм, а пассажиропоток на 12,6% до 3,2 млн человек.

Рост продолжается как на внутренних, так и на международных направлениях. Показатели в феврале продолжили расти как на внутренних, так и на внешних маршрутах. Так, пассажирооборот группы на международных направлениях увеличился на 22,4% год к году до 5,1 млрд пкм, а на внутренних на 6% до 3,3 млрд пкм.

Умеренно позитивно для котировок. Опубликованные операционные данные, на наш взгляд, умеренно позитивны для котировок Аэрофлота.Уралсиб

По итогам 2017 года ожидаем роста перевозок со стороны Аэрофлота на 8-9%.

- 24 марта 2017, 11:49

- |

Группа Аэрофлот увеличила перевозки в феврале на 12,6%, до 3,2 млн пассажиров

Группа Аэрофлот увеличила перевозки в феврале 2017 г. на 12,6% по сравнению с февралем прошлого года, до 3,2 млн пассажиров, сообщила компания в четверг. Головная авиакомпания увеличила показатель на 11,3%, до 2,2 млн человек. Пассажирооборот группы вырос на 14,7% по сравнению с аналогичным периодом прошлого года, авиакомпании Аэрофлот — на 10,6%.

Группа Аэрофлот увеличила перевозки в феврале 2017 г. на 12,6% по сравнению с февралем прошлого года, до 3,2 млн пассажиров, сообщила компания в четверг. Головная авиакомпания увеличила показатель на 11,3%, до 2,2 млн человек. Пассажирооборот группы вырос на 14,7% по сравнению с аналогичным периодом прошлого года, авиакомпании Аэрофлот — на 10,6%.

В целом по России перевозки пассажиров авиакомпаниями (как на внутренних, так и зарубежных направлениях) увеличились на 16,7%. Таким образом, динамика Аэрофлота была хуже рынка. Мы считаем, что это связано с ростом спроса на чартерные направления, где позиции компании более слабые. В целом, по итогам 2017 года мы ожидаем роста перевозок со стороны Аэрофлота на 8-9%.Промсвязьбанк

ФСК ЕЭС - базовым сценарием являются выплаты дивидендов в размере 25% от чистой прибыли или 17,1 млрд руб.

- 24 марта 2017, 11:37

- |

Чистая прибыль ФСК по МСФО в 2016 г/ выросла до 68,4 млрд руб., скорр. EBITDA — до 116,7 млрд руб.

ФСК ЕЭС получило чистую прибыль по МСФО в 2016 году в размере 68,4 млрд руб., что на 55,1% превышает показатель 2015 года, следует из отчетности компании. При этом скорректированная EBITDA за период увеличилась на 11,8%, до 116,7 млрд руб., сообщает компания. Рост выручки составил 36,7%, показатель сложился на уровне 255,6 млрд руб. В частности, выручка за услуги по передаче электроэнергии увеличилась на 7,9%, до 170,2 млрд руб., в связи с ростом тарифа. Выручка за услуги по техприсоединению увеличилась более, чем втрое — до 39,1 млрд руб.

ФСК ЕЭС получило чистую прибыль по МСФО в 2016 году в размере 68,4 млрд руб., что на 55,1% превышает показатель 2015 года, следует из отчетности компании. При этом скорректированная EBITDA за период увеличилась на 11,8%, до 116,7 млрд руб., сообщает компания. Рост выручки составил 36,7%, показатель сложился на уровне 255,6 млрд руб. В частности, выручка за услуги по передаче электроэнергии увеличилась на 7,9%, до 170,2 млрд руб., в связи с ростом тарифа. Выручка за услуги по техприсоединению увеличилась более, чем втрое — до 39,1 млрд руб.

Основной рост выручки был обеспечен увеличением доходов от техприсоединения. В то же время подъем выручки на 36,7% не трансформировался в аналогичное увеличение EBITDA, что негативно отразилось на марже. Что касается дивидендов, то базовым сценарием являются выплаты в размере 25% от чистой прибыли или 17,1 млрд руб. Это дает дивидендную доходность в 7%Промсвязьбанк

По итогам 2016 года АЛРОСА выплатит акционерам 50% от чистой прибыли или порядка 66,8 млрд руб.

- 24 марта 2017, 11:23

- |

АЛРОСА опровергает информацию о выплате дивидендов в размере 75% от чистой прибыли

Алмазная компания АЛРОСА считает сообщения СМИ об инициативе компании увеличить дивиденды до 75% от чистой прибыли по МСФО не соответствующими действительности, как и о намерении обсудить этот вопрос с правительством. Ранее РБК, ссылаясь на участников дня инвестора компании, сообщила, что АЛРОСА готова направлять до 75% чистой прибыли на дивиденды. По результатам 2016 года это около 100 млрд руб.

Алмазная компания АЛРОСА считает сообщения СМИ об инициативе компании увеличить дивиденды до 75% от чистой прибыли по МСФО не соответствующими действительности, как и о намерении обсудить этот вопрос с правительством. Ранее РБК, ссылаясь на участников дня инвестора компании, сообщила, что АЛРОСА готова направлять до 75% чистой прибыли на дивиденды. По результатам 2016 года это около 100 млрд руб.

На фоне новости о выплате 75% от чистой прибыли, акции АЛРОСЫ показали спекулятивный рост, ее опровержение может вызвать небольшой «откат». В то же время, по итогам 2016 года компания выплатит акционерам 50% от чистой прибыли или порядка 66,8 млрд руб. Таким образом, дивидендная доходность акций компании может быть на уровне 9,4%.Промсвязьбанк

Если РусГидро направит на выплаты дивидендов 50% от чистой прибыли, то акционеры могут рассчитывать на сумму в 19,9 млрд руб.

- 24 марта 2017, 11:12

- |

Чистая прибыль РусГидро по МСФО в 2016 г. выросла до 39,75 млрд руб., EBITDA — до 100,34 млрд руб.

РусГидро получило чистую прибыль по МСФО за прошедший год в размере 39,75 млрд руб. против 27,2 млрд руб. в 2015 году, следует из отчетности компании. При этом EBITDA компании увеличилась с 73,383 млрд руб. до 100,34 млрд руб. Скорректированная чистая прибыль компании стала выше на 40%, составив 66,1 млрд руб. Выручка компании без учета государственных субсидий выросла на 7,6%, до 374 млрд руб. Государственные субсидии увеличились на 20%, до 17,3 млрд руб. Операционные расходы достигли 315,7 млрд руб., что на 600 млн руб. выше, чем годом ранее.

РусГидро получило чистую прибыль по МСФО за прошедший год в размере 39,75 млрд руб. против 27,2 млрд руб. в 2015 году, следует из отчетности компании. При этом EBITDA компании увеличилась с 73,383 млрд руб. до 100,34 млрд руб. Скорректированная чистая прибыль компании стала выше на 40%, составив 66,1 млрд руб. Выручка компании без учета государственных субсидий выросла на 7,6%, до 374 млрд руб. Государственные субсидии увеличились на 20%, до 17,3 млрд руб. Операционные расходы достигли 315,7 млрд руб., что на 600 млн руб. выше, чем годом ранее.

Результаты РусГидро по EBITDA оказались лучше ожиданий рынка. При росте выручки компании на 20%, показатель EBITDA увеличился на 37%, что во многом является следствием слабого роста операционных расходов (около 2%). Позитивной динамике показателей способствовало увеличение выработки на 9,7%. Если РусГидро направит на выплаты дивидендов 50% от чистой прибыли, то акционеры могут рассчитывать на сумму в 19,9 млрд руб., что дает дивидендную доходность в 5,5% от текущих уровнейПромсвязьбанк

Аэрофлот - пассажирский трафик в феврале увеличился на 17% г/г. Новость нейтральна для динамики котировок компании

- 24 марта 2017, 10:57

- |

АЭРОФЛОТ: ПАССАЖИРОПОТОК В ФЕВРАЛЕ ВЫРОС НА 12,6%

Аэрофлот перевез в феврале 3,2 млн пассажиров (+12,6% г/г). Пассажиропоток на внутренних направлениях увеличился на 6%, на международных — взлетел на 22,4%. Пассажирооборот вырос на 14,8%, коэффициент загрузки кресел по итогам месяца остался на солидном уровне 77,2% против 75,1% годом ранее. В общей сложности российские авиалинии перевезли в феврале 6 млн пассажиров (+16,7% г/г).

Аэрофлот перевез в феврале 3,2 млн пассажиров (+12,6% г/г). Пассажиропоток на внутренних направлениях увеличился на 6%, на международных — взлетел на 22,4%. Пассажирооборот вырос на 14,8%, коэффициент загрузки кресел по итогам месяца остался на солидном уровне 77,2% против 75,1% годом ранее. В общей сложности российские авиалинии перевезли в феврале 6 млн пассажиров (+16,7% г/г).

Из-за эффекта високосного года Аэрофлот демонстрирует некоторое замедление роста по сравнению с январем (+15,4%). Тем не менее в пересчете на дни пассажирский трафик в феврале увеличился на 17% г/г. Новость нейтральна для динамики котировок Аэрофлота.АТОН

Росгидро - результаты телеконференции достаточно оптимистичны, прогноз выглядит очень позитивно

- 24 марта 2017, 10:50

- |

РУСГИДРО ПРОВЕЛА ТЕЛЕКОНФЕРЕНЦИЮ ПО РЕЗУЛЬТАТАМ ЗА 4К16

Мы выделяем следующие важные моменты.

День аналитика. Компания проведет встречу с топ-менеджментом в Москве на следующей неделе. Финансовые результаты за 2016 по РСБУ также будут опубликованы на следующей неделе.

Производство в 2017. Русгидро ожидает, что рост выработки электроэнергии составит 2-3% г/г, включая РАО ЭС Востока. Рост выработки ГЭС, как ожидается, останется примерно неизменным г/г, поскольку компания наблюдает рост притока на Дальнем Востоке, где находятся ее Зейская и Бурейская ГЭС.

Дивиденды. Компания готова выплатить 25-50% от чистой прибыли (по МСФО или РСБУ, в зависимости от того, какая окажется выше) в качестве дивидендов, но ждет директивы от правительства совету директоров. Русгидро отметила, что ВТБ, как новый акционер, который приобрел 55 млрд акций в 1К17, имеет право на получение дивидендов за 2016.

Капзатраты. Компания планирует представить обновленную информацию по планам капзатрат на 2017-2022 во 2К17.

( Читать дальше )

Мы выделяем следующие важные моменты.

День аналитика. Компания проведет встречу с топ-менеджментом в Москве на следующей неделе. Финансовые результаты за 2016 по РСБУ также будут опубликованы на следующей неделе.

Производство в 2017. Русгидро ожидает, что рост выработки электроэнергии составит 2-3% г/г, включая РАО ЭС Востока. Рост выработки ГЭС, как ожидается, останется примерно неизменным г/г, поскольку компания наблюдает рост притока на Дальнем Востоке, где находятся ее Зейская и Бурейская ГЭС.

Дивиденды. Компания готова выплатить 25-50% от чистой прибыли (по МСФО или РСБУ, в зависимости от того, какая окажется выше) в качестве дивидендов, но ждет директивы от правительства совету директоров. Русгидро отметила, что ВТБ, как новый акционер, который приобрел 55 млрд акций в 1К17, имеет право на получение дивидендов за 2016.

Капзатраты. Компания планирует представить обновленную информацию по планам капзатрат на 2017-2022 во 2К17.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания