SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Действие оферты ограничит риск падения цены акций М.Видео

- 17 апреля 2017, 13:52

- |

Миноритариям компании сделана оферта

Условия предложения предполагают пятипроцентную премию к рынку. Кипрская Lagranolia Holdings Ltd выставила оферту на выкуп акций М.видео, сообщил в пятницу Интерфакс. Как и ожидалось, оферта выставлена по цене 7 долл./акция, при этом курс зафиксирован на уровне 56,94 руб./долл. Соответственно, к цене закрытия торговой сессии в пятницу оферта предполагает премию в размере около 5%. Срок принятия предложения составляет 71 день со дня получения оферты.

М.видео переходит под контроль Группы САФМАР. О сделке по продаже нынешними основными владельцами 57,7% акций М.видео Группе САФМАР было объявлено в декабре. Условия сделки предполагают объявление покупателем добровольного предложения миноритариям М.видео о выкупе на тех же условиях, что и основным владельцам. В марте сделка была одобрена Федеральной антимонопольной службой, которая выписала покупателю предписание, но не раскрыла его детали в связи с конфиденциальностью ходатайства. Группа САФМАР уже контролирует сети Техносила и Эльдорадо, и ее доля рынка после приобретения М.видео может составить около 30-35%.

( Читать дальше )

Условия предложения предполагают пятипроцентную премию к рынку. Кипрская Lagranolia Holdings Ltd выставила оферту на выкуп акций М.видео, сообщил в пятницу Интерфакс. Как и ожидалось, оферта выставлена по цене 7 долл./акция, при этом курс зафиксирован на уровне 56,94 руб./долл. Соответственно, к цене закрытия торговой сессии в пятницу оферта предполагает премию в размере около 5%. Срок принятия предложения составляет 71 день со дня получения оферты.

М.видео переходит под контроль Группы САФМАР. О сделке по продаже нынешними основными владельцами 57,7% акций М.видео Группе САФМАР было объявлено в декабре. Условия сделки предполагают объявление покупателем добровольного предложения миноритариям М.видео о выкупе на тех же условиях, что и основным владельцам. В марте сделка была одобрена Федеральной антимонопольной службой, которая выписала покупателю предписание, но не раскрыла его детали в связи с конфиденциальностью ходатайства. Группа САФМАР уже контролирует сети Техносила и Эльдорадо, и ее доля рынка после приобретения М.видео может составить около 30-35%.

( Читать дальше )

- комментировать

- 11 | ★1

- Комментарии ( 1 )

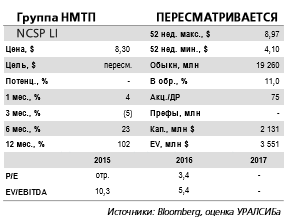

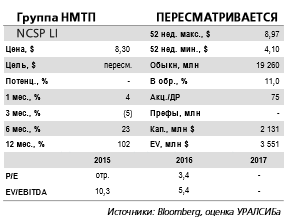

Акции Группы НМТП остаются недооцененными по сравнению с акциями зарубежных стивидорных компаний

- 17 апреля 2017, 13:37

- |

Минфин рассчитывает получить от продажи госпакета 30 млрд руб.

Госпакет планируется продать в этом году за 30 млрд руб. По данным СМИ, в пятницу замминистра финансов Алексей Моисеев сообщил, что Минфин рассчитывает получить около 30 млрд руб. от продажи 20% акций Группы НМТП рекомендация пересматривается). Минфин ожидает приватизации НМТП в нынешнем году путем размещения акций на бирже.

… что предусматривает цену на 19% выше рыночной. Названный ценовой ориентир на 19% выше цены закрытия на Московской бирже в пятницу.

Госпакет планируется продать в этом году за 30 млрд руб. По данным СМИ, в пятницу замминистра финансов Алексей Моисеев сообщил, что Минфин рассчитывает получить около 30 млрд руб. от продажи 20% акций Группы НМТП рекомендация пересматривается). Минфин ожидает приватизации НМТП в нынешнем году путем размещения акций на бирже.

… что предусматривает цену на 19% выше рыночной. Названный ценовой ориентир на 19% выше цены закрытия на Московской бирже в пятницу.

Акции НМТП недооценены. Акции Группы НМТП остаются недооцененными по сравнению с акциями зарубежных стивидорных компаний. По нашим оценкам, НМТП дешевле почти в три раза по мультипликатору P/E 2018 и в два раза по EV/EBITDA 2018. С другой стороны, бумаги российской компании низколиквидны. Кроме того, сохраняется неопределенность как в отношении как тарифов на стивидорные услуги в России, так и состава акционеров после продажи госпакета. Наконец, стоимость госпакета в преддверии приватизации снижают обвинения ФАС в злоупотреблении Группой НМТП доминирующим положением на рынке.Уралсиб

Государство планирует продать НМТП почти на 20% дороже текущих рыночных котировок

- 17 апреля 2017, 13:14

- |

Государство планирует продать 20% акций НМТП и выручить за пакет 30 млрд рублей

Минфин рассчитывает получить «в районе 30 млрд руб.» от продажи 20% акций Новороссийского морского торгового порта (НМТП), передал ТАСС со ссылкой на замминистра финансов Алексея Моисеева. «Мы ожидаем приватизации НМТП в этом году путем продажи на бирже. В связи с тем что приватизация ВТБ в этом году маловероятна, есть указание Росимуществу найти замещение, – объяснил Моисеев. – На одну треть планируется заместить НМТП, по остальным двум третям Росимущество предложений пока не вносило».

Минфин рассчитывает получить «в районе 30 млрд руб.» от продажи 20% акций Новороссийского морского торгового порта (НМТП), передал ТАСС со ссылкой на замминистра финансов Алексея Моисеева. «Мы ожидаем приватизации НМТП в этом году путем продажи на бирже. В связи с тем что приватизация ВТБ в этом году маловероятна, есть указание Росимуществу найти замещение, – объяснил Моисеев. – На одну треть планируется заместить НМТП, по остальным двум третям Росимущество предложений пока не вносило».

Государство планирует продать НМТП почти на 20% дороже текущих рыночных котировок при том, что в пятницу акции компании подорожали на 5,1%. В целом, НМТП фундаментально привлекательный актив. В то же время сейчас к компании есть претензии ФАС (в частности, перевести тарифы в рубли). Данный фактор, в случае размещения бумаг на бирже, может негативно повлиять на отношение инвесторов к активу.Промсвязьбанк

Увеличение дивидендов ВСМПО-Ависма связано с хорошим ростом чистой прибыли по итогам 2016 года

- 17 апреля 2017, 13:05

- |

ВСМПО-Ависма может увеличить дивиденды за 2016 г. в 2,8 раза, до 1,3 тыс. руб. на акцию

Совет директоров Корпорация ВСМПО-Ависма на заседании в четверг рекомендовал акционерам проголосовать за выплату дивидендов по итогам 2016 года из расчета 1,3 тыс. рублей на акцию, говорится в сообщении компании. По итогам 2015 года компания выплатила дивиденды в размере 458,22 рубля на акцию, что в сумме составило почти 5,283 млрд рублей. Таким образом, дивиденды за 2016 год могут вырасти в 2,8 раза.

Совет директоров Корпорация ВСМПО-Ависма на заседании в четверг рекомендовал акционерам проголосовать за выплату дивидендов по итогам 2016 года из расчета 1,3 тыс. рублей на акцию, говорится в сообщении компании. По итогам 2015 года компания выплатила дивиденды в размере 458,22 рубля на акцию, что в сумме составило почти 5,283 млрд рублей. Таким образом, дивиденды за 2016 год могут вырасти в 2,8 раза.

На новостях о дивидендах акции ВСМПО-Ависма выросли в цене на 5,5%. Тем не менее, дивидендная доходность бумаг сохраняет свою привлекательность и составляет порядка 9%. Увеличение дивидендов ВСМПО-Ависма связано с хорошим ростом чистой прибыли по итогам 2016 года.Промсвязьбанк

НЛМК отмечает рост цен на прокат в среднем на 10-20% в долларовом эквиваленте

- 17 апреля 2017, 12:58

- |

Группа НЛМК в I квартале произвела 4,2 млн т стали, на уровне IV квартала

Группа НЛМК в I квартале сохранила выплавку стали на уровне предыдущего квартала — 4,21 млн тонн, говорится в сообщении компании. Продажи группы выросли на 1% к IV кварталу — до 3,68 млн тонн, при этом снизившись на 11% год к году. Загрузка сталеплавильных мощностей группы выросла до 96% (+1 п.п. относительно IV квартала и +3 п.п. год к году), в том числе до 100% — на Липецкой площадке.

Группа НЛМК в I квартале сохранила выплавку стали на уровне предыдущего квартала — 4,21 млн тонн, говорится в сообщении компании. Продажи группы выросли на 1% к IV кварталу — до 3,68 млн тонн, при этом снизившись на 11% год к году. Загрузка сталеплавильных мощностей группы выросла до 96% (+1 п.п. относительно IV квартала и +3 п.п. год к году), в том числе до 100% — на Липецкой площадке.

Результаты НЛМК не принесли серьезных сюрпризов. С негативной стороны можно отметить сокращение продаж на внутреннем рынке (на 30% к 4 кв. 2016 года), что связано с высокими товарными запасами в последнем квартале прошлого года. В то же время, компания нивелировала это увеличением объемов продаж на рынке США (на 33%) и ЕС (+10%). НЛМК отмечает рост цен на прокат в среднем на 10-20% в долларовом эквиваленте. Данный фактор позитивно отразится на выручке компании.Промсвязьбанк

М.Видео - в пятницу акции закрылись на отметке 379,5 руб., что предполагает потенциал роста 5% к цене оферты

- 17 апреля 2017, 12:46

- |

САФМАР выставила оферту акционерам М.Видео

В пятницу аффилированная компания САФМАР Lagranolia Holdings выставила оферту миноритариям М.Видео по цене $7 за акцию. Курс зафиксирован на уровне 56,9364 руб., поэтому в рублевом выражении цена соответствует 398,55 руб. за акцию. Оферта будет действовать в течение 71 дня с момента, когда М.Видео получит предложение (пока не объявлено).

В пятницу аффилированная компания САФМАР Lagranolia Holdings выставила оферту миноритариям М.Видео по цене $7 за акцию. Курс зафиксирован на уровне 56,9364 руб., поэтому в рублевом выражении цена соответствует 398,55 руб. за акцию. Оферта будет действовать в течение 71 дня с момента, когда М.Видео получит предложение (пока не объявлено).

После истечения срока действия оферты, примерно 23-26 июня, потребуется еще около 17 дней для завершения расчетов и выплат миноритариям, денежные средства будут получены где-то 10 июля. Все 100% акций, предъявленных к выкупу, будут выкуплены. В пятницу акции закрылись на отметке 379,5 руб., что предполагает потенциал роста 5% к цене оферты. Мы рекомендуем принять оферту.АТОН

Группа НМТП - котировки могут вырасти из-за новости приватизации компании

- 17 апреля 2017, 12:11

- |

Группа НМТП: госпакет (20%) может быть размещен на Московской бирже

Заместитель министра финансов Алексей Моисеев сообщил, что Минфин планирует в этом году приватизировать госпакет в Группе НМТП на бирже и привлечь 30 млрд руб. Дополнительных подробностей представлено не было.

Заместитель министра финансов Алексей Моисеев сообщил, что Минфин планирует в этом году приватизировать госпакет в Группе НМТП на бирже и привлечь 30 млрд руб. Дополнительных подробностей представлено не было.

Судя по объявленной оценке, общая стоимость порта составляет 150 млрд руб., что предполагает премию 20% к цене закрытия в пятницу, когда акции компании выросли на этой новости на 5%. По нашим подсчетам, оценка Минфина основывается на мультипликаторе EV/EBITDA 2016 равном 5,7x и P/E равном 6,7x, которые представляются привлекательными. В то же самое время нас удивило решение Минфина, и мы считаем, что оно не является окончательным. Успех размещения также будет зависеть от понимания инвесторами того, кто является контрольным акционером порта, и заинтересован ли он в увеличении стоимости порта и в том, чтобы делится прибылью с миноритариями. На данном этапе такого понимания нет. Мы ожидаем, что котировки компании могут немного вырасти на фоне этой новости.АТОН

Темпы роста тарифов и потенциальный рост чистой прибыли позитивны для МРСК Центра и Приволжья

- 17 апреля 2017, 10:57

- |

МРСК Центра и Приволжья организовала экскурсию для аналитиков

В прошедшую пятницу мы посетили МРСК Центра и Приволжья в Нижнем Новгороде. Ниже мы представляем наши основные выводы.

Прогноз операционных и финансовых результатов. Компания ожидает, что в 2017 выработка электроэнергии снизится на 4% г/г до 52 млрд кВт*ч. Тем не менее это снижение будет компенсировано ускоренным ростом тарифов (+7,2% г/г до 1 875 руб./кВт*ч), что на 3-4 пп выше, чем предполагает правительственная формула ожидаемая инфляция + 1%. В результате менеджмент ожидает роста выручки на 6% г/г (до 83,0 млрд руб.) и роста показателя EBITDA на 22% г/г (до 16,3 млрд руб.) за счет роста операционной эффективности благодаря подконтрольным затратам (ок. 25% от общего объема).

Дивиденды. Чистая прибыль в 2017П должна достигнуть 4,9 млрд руб. (+57% г/г), что соответствует дивидендам 0,011 руб. на акцию или дивидендной доходности 7% при коэффициенте выплат 25%. Согласно новому методу расчета базы дивидендов, обсуждаемому правительством, чистая прибыль может быть скорректирована на показатель прибыли от технологического присоединения, что приведет к снижению доходности. Компания заявила, что корректировка представляется логичной, но отметила, что решения по этому вопросу пока не принято, и коэффициент выплат (25% или 50%), как и база для расчета дивидендов (РСБУ или МСФО) остаются неясными.

( Читать дальше )

В прошедшую пятницу мы посетили МРСК Центра и Приволжья в Нижнем Новгороде. Ниже мы представляем наши основные выводы.

Прогноз операционных и финансовых результатов. Компания ожидает, что в 2017 выработка электроэнергии снизится на 4% г/г до 52 млрд кВт*ч. Тем не менее это снижение будет компенсировано ускоренным ростом тарифов (+7,2% г/г до 1 875 руб./кВт*ч), что на 3-4 пп выше, чем предполагает правительственная формула ожидаемая инфляция + 1%. В результате менеджмент ожидает роста выручки на 6% г/г (до 83,0 млрд руб.) и роста показателя EBITDA на 22% г/г (до 16,3 млрд руб.) за счет роста операционной эффективности благодаря подконтрольным затратам (ок. 25% от общего объема).

Дивиденды. Чистая прибыль в 2017П должна достигнуть 4,9 млрд руб. (+57% г/г), что соответствует дивидендам 0,011 руб. на акцию или дивидендной доходности 7% при коэффициенте выплат 25%. Согласно новому методу расчета базы дивидендов, обсуждаемому правительством, чистая прибыль может быть скорректирована на показатель прибыли от технологического присоединения, что приведет к снижению доходности. Компания заявила, что корректировка представляется логичной, но отметила, что решения по этому вопросу пока не принято, и коэффициент выплат (25% или 50%), как и база для расчета дивидендов (РСБУ или МСФО) остаются неясными.

( Читать дальше )

Новость не окажет влияния на рынок, поскольку Интер РАО уже объявляла планы по участию в финансовом оздоровлении банка Пересвет

- 17 апреля 2017, 10:26

- |

Интер РАО примет участие в санации банка Пересвет

Совет директоров Интер РАО в прошедшую пятницу одобрил участие в финансовом оздоровлении банка Пересвет. Интер РАО, которая на конец 2016 имела 18,7 млрд руб. на счетах в банке Пересвет (МСФО), приобретет облигации банка на сумму до 16,7 млрд руб., при этом материнская компания купит облигации на сумму до 4,6 млрд руб. В своей финансовой отчетности по МСФО Интер РАО сообщила, что наиболее вероятный план реструктуризации для банка Пересвет предполагает конвертацию 85% его задолженности перед Интер РАО в 15-летние облигации с процентной ставкой 0,51% и опцией по конвертации этих облигаций в акции банка. Оставшиеся 15% будут выплачены в течение года, отметила Интер РАО.

Совет директоров Интер РАО в прошедшую пятницу одобрил участие в финансовом оздоровлении банка Пересвет. Интер РАО, которая на конец 2016 имела 18,7 млрд руб. на счетах в банке Пересвет (МСФО), приобретет облигации банка на сумму до 16,7 млрд руб., при этом материнская компания купит облигации на сумму до 4,6 млрд руб. В своей финансовой отчетности по МСФО Интер РАО сообщила, что наиболее вероятный план реструктуризации для банка Пересвет предполагает конвертацию 85% его задолженности перед Интер РАО в 15-летние облигации с процентной ставкой 0,51% и опцией по конвертации этих облигаций в акции банка. Оставшиеся 15% будут выплачены в течение года, отметила Интер РАО.

Поскольку Интер РАО уже объявляла планы по участию в финансовом оздоровлении банка Пересвет, мы считаем, что эта новость не окажет влияния на рынок.АТОН

НЛМК - ожидаем коррекции цен на уголь в ближайшее время и вероятное включение в индекс MSCI в мае

- 17 апреля 2017, 10:02

- |

НЛМК опубликовала результаты продаж за 1К17, рост на 1% кв/кв

Продажи составили 3,7 млн т (-11% г/г), упав в годовом сопоставлении из-за отсрочки отражения в отчетности экспортных продаж НЛМК Россия в размере около 250 тыс т — с учетом этих результатов продажи снизились на 5% г/г. Продажи сортового проката упали на 24% г/г до 0,5 млн т из-за высоких запасов стальной продукции, аккумулированных потребителями и трейдерами в 4К16, а также снижения прибыльности на внешних рынках. Производство железной руды снизилось до 4,1 млн т (-6% г/г) за счет роста производства окатышей, которое достигло 1,1 млн т в 1К. НЛМК сообщила о росте внутренних цен на 10-20% кв/кв и экспортных цен — на 5-12%, что, на наш взгляд, в целом отражает спотовые цены бенчмарков.

Продажи составили 3,7 млн т (-11% г/г), упав в годовом сопоставлении из-за отсрочки отражения в отчетности экспортных продаж НЛМК Россия в размере около 250 тыс т — с учетом этих результатов продажи снизились на 5% г/г. Продажи сортового проката упали на 24% г/г до 0,5 млн т из-за высоких запасов стальной продукции, аккумулированных потребителями и трейдерами в 4К16, а также снижения прибыльности на внешних рынках. Производство железной руды снизилось до 4,1 млн т (-6% г/г) за счет роста производства окатышей, которое достигло 1,1 млн т в 1К. НЛМК сообщила о росте внутренних цен на 10-20% кв/кв и экспортных цен — на 5-12%, что, на наш взгляд, в целом отражает спотовые цены бенчмарков.

Рост продаж плоского проката на 0,2 млн т кв/кв был нейтрализован сопоставимым снижением продаж сортового проката, который, на наш взгляд, является менее рентабельным — мы считаем результаты в целом нейтральными. НЛМК не интегрирована в коксующийся уголь (цены выросли на 110% из-за наводнений в Австралии) и полностью интегрирована в железную руду (цены упали на 25%) — поэтому она занимает невыгодные позиции с точки зрения сильных колебаний в ценах на сырье. Тем не менее напоминаем о вероятном включении в индекс MSCI в мае и ожидаем коррекции цен на уголь в ближайшее время — подтверждаем рекомендацию ПОКУПАТЬ.АТОН

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания