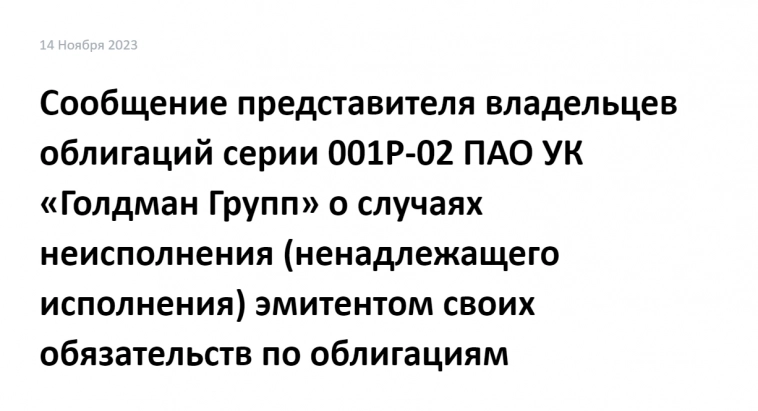

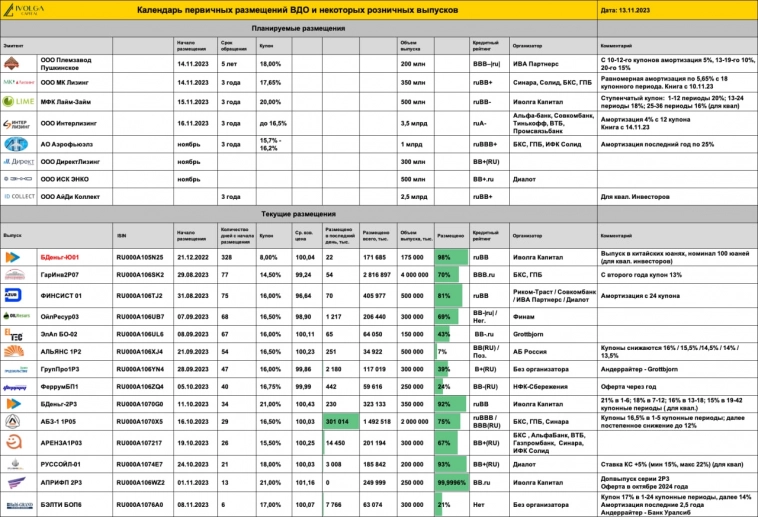

Блог компании Иволга Капитал |Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 17 ноября 2023, 09:36

- |

- Новый выпуск МФК Лайм-Займ 04 (для квал.инвесторов, ruBB-, 500 млн руб., 1-12 купонные периоды — 20%; 13-24 купонные периоды — 18%; 25-36 купонные периоды — 16% годовых) размещен на 93%

- МФК Быстроденьги 002P-03 (для квал. инвесторов, ruBB, 350 млн руб., 1-6 купон 21% / 7-12 18% / 13-18 16% / 19-42 15%) размещен на 92%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал. инвесторов) размещен на 98%

- Допвыпуск облигаций АПРИ Флай Плэнинг серии 2P3 (купон 21% годовых) размещен на 99%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Портфель PRObonds ВДО (18,1% за 12 мес.). Адаптация и осмысление

- 17 ноября 2023, 06:06

- |

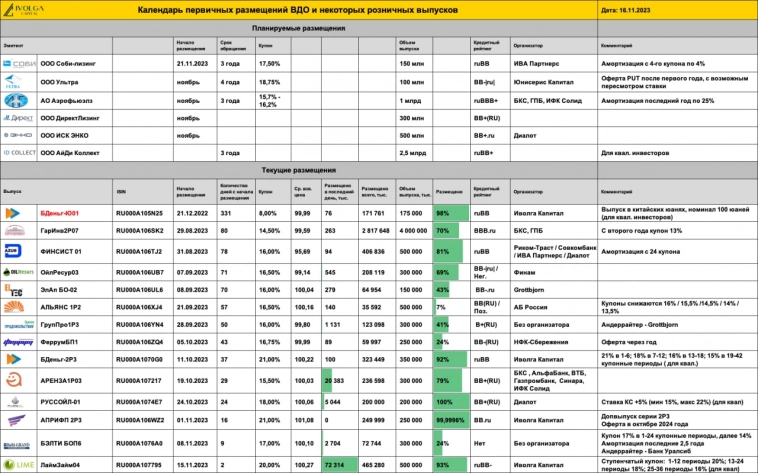

Наш главный публичный портфель PRObonds ВДО пришел к середине ноября со среднегодовой доходностью 12,2% за 5 лет ведения. С 18,1% за последние 12 месяцев и с 14,4% (16,5% годовых) с начала 2023 года.

Результат ДУ ВДО, реальных портфелей, основанных на общей стратегии публичного портфеля, намного выше. См. график. Причем в ДУ у нас доля денег больше, в среднем более 55% от суммы счета. В публичном портфеле — ~45%.

( Читать дальше )

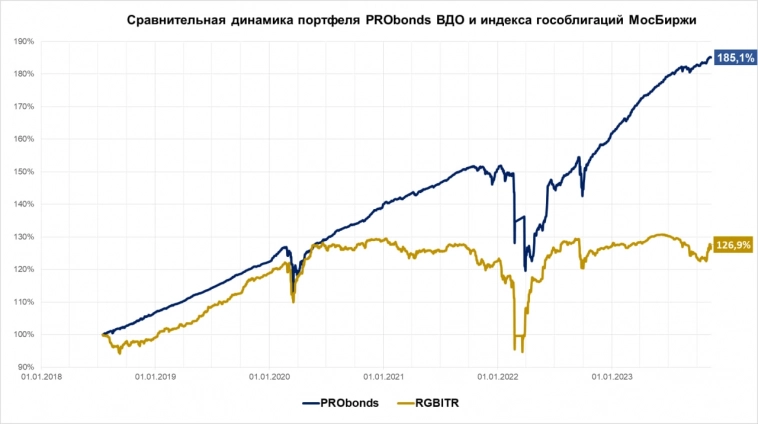

Блог компании Иволга Капитал |Обзор лизинговых компаний - эмитентов облигаций (не только ВДО) по итогам 9 месяцев 2023 года

- 16 ноября 2023, 17:18

- |

Команда ИК Иволга Капитал подготовила полноценный обзор по рынку лизинга, проанализировав отчетности публичных компаний-эмитентов облигаций по итогам 3 квартала 2023 года:

- Практически все компании из выборки показали значительный рост нового бизнеса за 9 месяцев 2023 года в сравнении с аналогичным периодом 2022 года.

- По структуре портфеля и нового бизнеса почти все компании остаются универсальными, специализируясь, в основном, на оборудовании и спецтехнике.

( Читать дальше )

Блог компании Иволга Капитал |Про оферты в цифрах. Риски для инвесторов и эмитентов

- 16 ноября 2023, 15:48

- |

Основной риск оферты состоит в неопределенности. Все-таки нет точной гарантии, какой объем принесут к выкупу, а значит эмитент должен готовиться к худшему

Мы проанализировали 75 оферт с 2021 года в облигациях с рейтингом ВВВ и ниже. В выборку попали именно оферты при определении купонов на следующие периоды, то есть классические put-опционы. Далее мы исключили оферты, на которые не принесли ни одной бумаги (к слову, их было аж 32). В выборку попали оферты, которые произошли при ключевой ставке от 4,25% до 20% годовых, и в разных циклах движения ключевой ставки.

И получили следующую статистику:

— Средняя доля выкупа на оферте — 13,19% от размера выпуска

— Среднее изменение купона — (-0,99%), то есть в среднем эмитенты снижали купон на 1% в рамках оферты

— Максимальная доля выкупа — 75,57% в нерыночном выпуске ЮАИЗ. Второе и третье место делят два выпуска АО им Т.Г. Шевченко с долей чуть более 69% при установленной ставке купона 0,01%

— Выкуп 100 млн рублей и больше был только 6 случаях, причем три из низ описаны в пункте выше. При рыночных ставках и рыночном выпуске такой объем был лишь на 3 офертах. Объемы выпусков — от 0,5 до 3 млрд рублей

( Читать дальше )

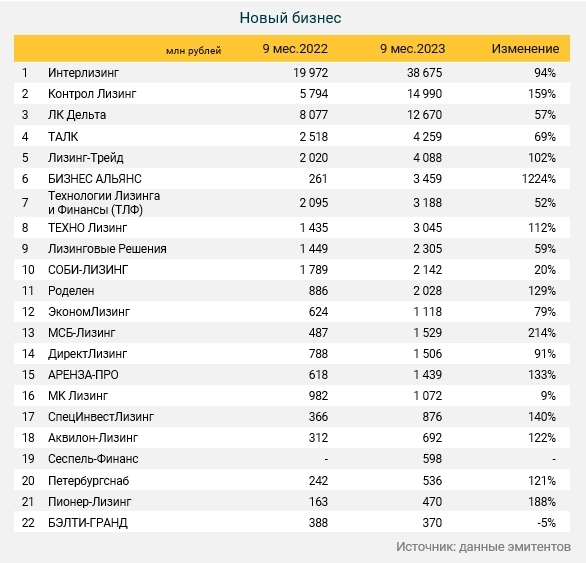

Блог компании Иволга Капитал |Техдефолт УК Голдман Групп. Теперь официально

- 14 ноября 2023, 18:31

- |

РЕГИОН Финанс о техдефолте УК Голдман Групп:

ООО «РЕГИОН Финанс» направлен запрос Эмитенту о причинах допущенного технического дефолта по Облигациям. в соответствии с информацией, полученной отЭмитента, выплаты произведены не были в связи с отсутствием на счетах Эмитента денежных средств. Размер обязательства в денежном выражении, в котором оно не исполнено: 9 770 000 рублей.

Источник

О рисках дефолта мы писали ранее

PS. Облигации дочерней компании ТД Мясничий торгуются сейчас по 99,2% от номинала.

Блог компании Иволга Капитал |Рейтинг кредитоспособности МФК «Саммит» повышен до ruBB-, по рейтингу установлен стабильный прогноз

- 14 ноября 2023, 16:56

- |

Рейтинговое агентство «Эксперт РА» пересмотрело рейтинг кредитоспособности МФК «Саммит». Напомним, ранее действовал рейтинг ruB+.

Пересмотр рейтинга обусловлен:

— изменением методологических подходов агентства к оценке ликвидности и качества выдаваемых микрозаймов;

— увеличением веса рентабельности в рейтинговой модели;

— удовлетворительными конкурентными позициями МФК «Саммит» на рынке МФО;

— адекватной достаточностью собственных средств и высокой рентабельностью бизнеса;

— комфортной ликвидной позицией при адекватном профиле фондирования;

— приемлемой эффективностью сборов по портфелю микрозаймов при умеренно высоком уровне риск-менеджмента;

— консервативной оценкой качества корпоративного управления.

Что касается фондирования, агентство отмечает высокие значения текущей (138%) и прогнозной ликвидности (более 130%), которые обеспечены «высокой оборачиваемостью портфеля выданных микрозаймов, стабильностью аффилированных пассивов и возможностью привлечения дополнительного финансирования по доступным лимитам от банков (эквивалент 10% пассивов)». Кроме того, на фоне диверсификации пассивов улучшается профиль фондирования.

( Читать дальше )

Блог компании Иволга Капитал |Скрипт для участия в первичном размещении облигаций МФК Лайм-Займ 04 (для квал. инвестров, ruBB-, 500 млн руб., купон 20% первый год)

- 14 ноября 2023, 11:43

- |

Скрипт для участия в первичном размещении:

— полное / краткое наименование: МФК Лайм-Займ 04 / ЛаймЗайм04

— ISIN: RU000A107795

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 15 ноября:

с 10:00 до 13:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

❗️Пожалуйста, до 18-00 по МСК направьте номер выставленной заявки в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

🍋 Обобщенные параметры выпуска:

Кредитный рейтинг эмитента: ruBB- прогноз стабильный от Эксперт РА

Сумма размещения: 500 млн руб.

Срок обращения: 1080 дней

Ставка:

20% в 1-12 купонные периоды;

18% в 13-24 купонные периоды;

16% в 25-36 купонные периоды;

Амортизация по 10% одновременно с выплатой 6,12,18,24 и 30 купонного дохода

Оферта не предусмотрена

Организатор ИК Иволга Капитал

🍋 Презентация компании и выпуска облигаций МФК Лайм-Займ

🍋 Видеоинтервью с менеджментом МФК Лайм-Займ

( Читать дальше )

Блог компании Иволга Капитал |Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 14 ноября 2023, 09:45

- |

- Завтра, 15 ноября, стартует размещение облигационного выпуска МФК Лайм-Займ серии 001Р-03 (для квал.инвесторов, ruBB-, 500 млн руб., 1-12 купонные периоды — 20%; 13-24 купонные периоды — 18%; 25-36 купонные периоды — 16% годовых)

- МФК Быстроденьги 002P-03 (для квал. инвесторов, ruBB, 350 млн руб., 1-6 купон 21% / 7-12 18% / 13-18 16% / 19-42 15%) размещен на 92%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал. инвесторов) размещен на 98%

- Допвыпуск облигаций АПРИ Флай Плэнинг серии 2P3 (купон 21% годовых) размещен на 99%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

( Читать дальше )

Блог компании Иволга Капитал |Ждать ли кризиса в девелопменте? Прямой эфир с экспертами отрасли

- 14 ноября 2023, 09:06

- |

Ждать ли кризиса в девелопменте?

Этот вопрос разберем вместе с экспертами отрасли в прямом эфире 15 ноября в 17:00. В гостях у PRObonds генеральный директор G-Group Линар Халитов и заместитель генерального директора Унистрой Искандер Юсупов.

Также поднимем следующие темы:

— Сколько продержится льготная ипотека?

— Как на продажи жилья влияет запретительная ключевая ставка?

— Почему у публичных девелоперов (и Джи-Групп в частности) растут рейтинги?

— Кому нужны ЦФА? Плюсы и минусы для инвесторов и эмитентов.

Ждем ваших вопросов о рынке девелопмента в целом и к Джи-Групп в частности. До встречи на эфире

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Парадоксы и дефолты ВДО. УК Голдман Групп как повод

- 14 ноября 2023, 07:08

- |

Обложка сайта УК Голдман Групп, goldmangroup.ru/

Вчера, 13 ноября УК Голдман Групп не выплатила купон по своему выпуску номиналом 1 млрд р. (выпуск торгуется на Бирже СПБ). По меньшей мере, информации о его выплате мы не обнаружили.

4 днями ранее Банк России опубликовал предписание к СКПК Агро Вклад об ограничении привлечения денег. СКПК, как можно видеть на сайте самого кооператива, находится в тесном партнерстве с ГГ. Мы на этот факт обратили отдельное внимание.

С момента предписания КПК фактически прекратил работу, в т.ч., как понимаем, выплату процентов и основных сумм своим членам (вкладчикам).

По нашей оценке, задолженность КПК по договорам займам – около 1,8 млрд р.

Через облигации, включая коммерческие, Голдман Групп и дочерние компании (ОбъединениеАгроЭлита, ТД Мясничий, ИС петролеум) с 2018 по 2021 год заняли 2,8 млрд р., из которых 1,5 млрд р. было погашено.

Кроме того, в начале 2022 года ГГ через Фридом Финанс привлекла в pre-IPO фонд, предположительно, около 1,5 млрд р. IPO так и не произошло.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал