SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Совкомфлот набрал высоту и достиг таргета за 1,5 месяца - Финам

- 19 января 2024, 19:36

- |

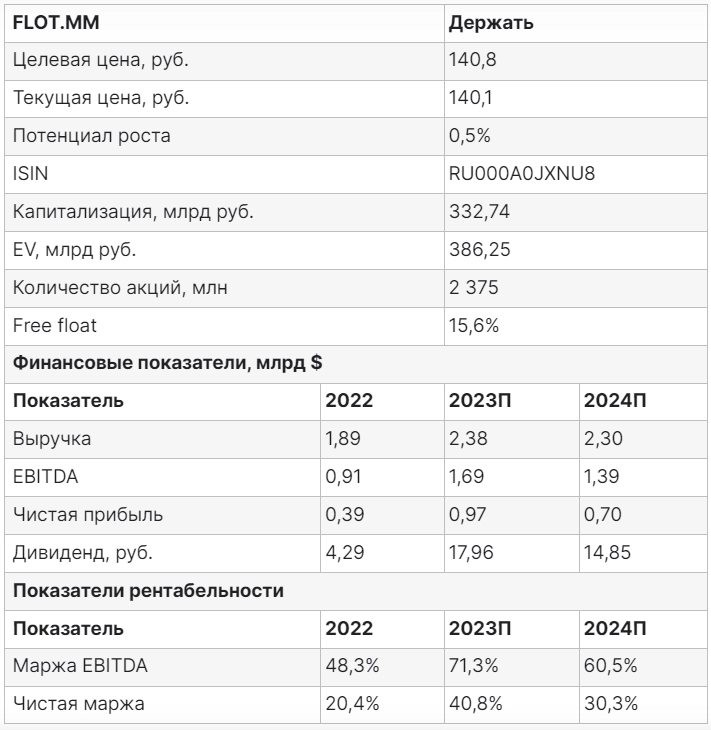

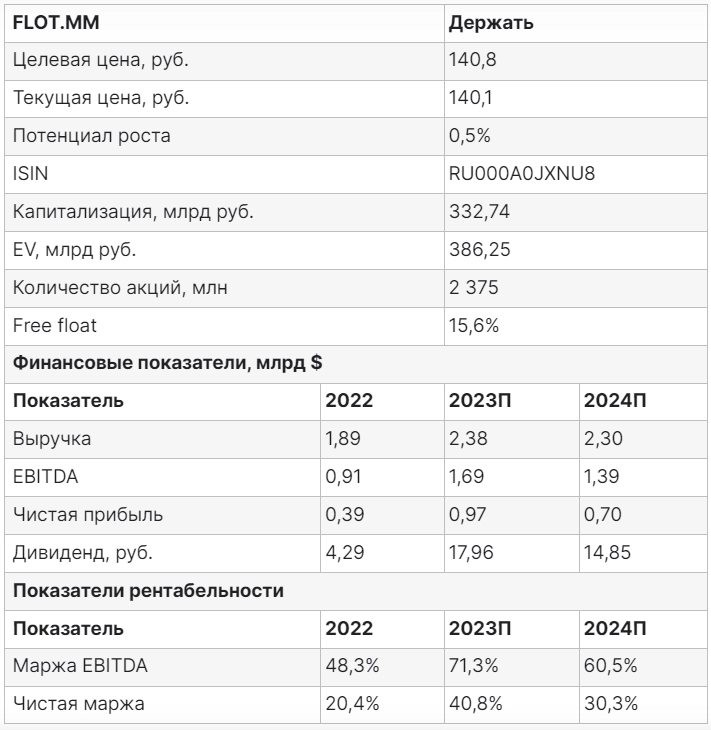

За 1,5 месяца акции «Совкомфлота» принесли инвесторам 14,5% доходности, с учетом дивидендов за 9М 2023 совокупная доходность составила 18,7%. Мы меняем рейтинг «Покупать» на «Держать» с целевой ценой 140,8 руб. Потенциал 0,5%.

«Совкомфлот» — крупнейшая судоходная группа компаний в России, один из мировых лидеров в области морской транспортировки сжиженного газа, сырой нефти и нефтепродуктов, обслуживания и обеспечения морской добычи углеводородов.

Ключевые факторы роста — стабильные объемы транспортировки грузов, высокая стоимость морского фрахта и слабый рубль.

Стабильный уровень поставок СПГ, обусловленный наличием долгосрочных контрактов и необходимостью ЕС компенсировать резкое сокращение импорта российского трубопроводного газа, будет обеспечивать рост финансовых показателей компании в 2023 году.

Текущие ставки морского фрахта на танкеры Aframax и Suezmax, которыми располагает «Совкомфлот», снижаются относительно летнего сезонного периода, но остаются высокими по сравнению с историческими периодами.

В конце декабря бумаги «Совкомфлота» вошли в базу расчета индекса МосБиржи. На 18.01.2024 вес бумаг в индексе составляет 0,66%.

Бенефициар Северного морского пути. Перевозки грузов в 2023 г. по Северному морскому пути (СМП) достигли рекордных значений, и при получении 15 газовозов в 2024 г. для проекта «Арктик СПГ-2» компания будет бенефициаром СМП.

Сильные финансовые показатели. По итогам 9M 2023 выручка «Совкомфлота» в ТЧЭ выросла на 54% г/г, до $ 1 565,5 млн, EBITDA — на 68% г/г, до $ 1 241,7 млн, чистая прибыль составила $ 702,2 млн. В 2023 г. компания показывает стабильное и рекордное поквартальное значение маржи по чистой прибыли выше 35%. На 2023 г. прогнозируем рекордные финансовые показатели, в то время как для 2024 г. ожидаем сопоставимые результаты.

«Совкомфлот» — один из бенефициаров ослабления рубля, поскольку выручка компании номинирована в долларах.

Низкая долговая нагрузка. В 3К 2023 «Совкомфлот» на 8% к/к сократил значение чистого долга, до $ 492,8 млн. Коэффициент «Чистый долг / EBITDA» составил 0,4х (0,9х на конец 2022 г., 1,29х на конец 2К 2023).

Дивидендный потенциал за 2023 г. реализован не полностью. Акции компании 4 января последний день торговались с дивидендами, дивидендная доходность составила 4,2%. Компания подтвердила намерение к выплате дивидендов в размере 50% от чистой прибыли. Финальный дивидендный потенциал за 2023 г. по нашим оценкам, составит 11,64 руб. на акцию (дивидендная доходность 8,3%). Дивиденд на горизонте 12 мес. может достигнуть 16,9 руб. с доходностью 12%.

Для расчета целевой цены мы использовали оценку по прогнозным мультипликаторам P/E 2024Е, EV/EBITDA 2024Е и EV/S 2024Е относительно аналогов с учетом 60%-го странового дисконта. Наша оценка предполагает таргет 140,8 руб. и незначительный апсайд 0,5%.

ФГ «Финам»

«Совкомфлот» — крупнейшая судоходная группа компаний в России, один из мировых лидеров в области морской транспортировки сжиженного газа, сырой нефти и нефтепродуктов, обслуживания и обеспечения морской добычи углеводородов.

Ключевые факторы роста — стабильные объемы транспортировки грузов, высокая стоимость морского фрахта и слабый рубль.

Стабильный уровень поставок СПГ, обусловленный наличием долгосрочных контрактов и необходимостью ЕС компенсировать резкое сокращение импорта российского трубопроводного газа, будет обеспечивать рост финансовых показателей компании в 2023 году.

Текущие ставки морского фрахта на танкеры Aframax и Suezmax, которыми располагает «Совкомфлот», снижаются относительно летнего сезонного периода, но остаются высокими по сравнению с историческими периодами.

В конце декабря бумаги «Совкомфлота» вошли в базу расчета индекса МосБиржи. На 18.01.2024 вес бумаг в индексе составляет 0,66%.

Бенефициар Северного морского пути. Перевозки грузов в 2023 г. по Северному морскому пути (СМП) достигли рекордных значений, и при получении 15 газовозов в 2024 г. для проекта «Арктик СПГ-2» компания будет бенефициаром СМП.

Сильные финансовые показатели. По итогам 9M 2023 выручка «Совкомфлота» в ТЧЭ выросла на 54% г/г, до $ 1 565,5 млн, EBITDA — на 68% г/г, до $ 1 241,7 млн, чистая прибыль составила $ 702,2 млн. В 2023 г. компания показывает стабильное и рекордное поквартальное значение маржи по чистой прибыли выше 35%. На 2023 г. прогнозируем рекордные финансовые показатели, в то время как для 2024 г. ожидаем сопоставимые результаты.

«Совкомфлот» — один из бенефициаров ослабления рубля, поскольку выручка компании номинирована в долларах.

Низкая долговая нагрузка. В 3К 2023 «Совкомфлот» на 8% к/к сократил значение чистого долга, до $ 492,8 млн. Коэффициент «Чистый долг / EBITDA» составил 0,4х (0,9х на конец 2022 г., 1,29х на конец 2К 2023).

Дивидендный потенциал за 2023 г. реализован не полностью. Акции компании 4 января последний день торговались с дивидендами, дивидендная доходность составила 4,2%. Компания подтвердила намерение к выплате дивидендов в размере 50% от чистой прибыли. Финальный дивидендный потенциал за 2023 г. по нашим оценкам, составит 11,64 руб. на акцию (дивидендная доходность 8,3%). Дивиденд на горизонте 12 мес. может достигнуть 16,9 руб. с доходностью 12%.

Для расчета целевой цены мы использовали оценку по прогнозным мультипликаторам P/E 2024Е, EV/EBITDA 2024Е и EV/S 2024Е относительно аналогов с учетом 60%-го странового дисконта. Наша оценка предполагает таргет 140,8 руб. и незначительный апсайд 0,5%.

Ключевыми рисками для «Совкомфлота» мы видим усиление геополитического напряжения и последующее ужесточение санкционного давления, проблемы с флотом (аресты, переносы сроков сдачи в эксплуатацию новых судов), снижение стоимости фрахта или возможное ограничение тарифов со стороны государства.Щукина Полина

ФГ «Финам»

562

Читайте на SMART-LAB:

Обновление терминала БКС: ускорение стакана и сохранение шаблонов рабочих столов

Мы продолжаем развивать терминал для более комфортной и быстрой торговли. В очередном обновлении — два заметных улучшения, которые экономят...

12:43

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО "Урожай" и ООО "ЦЕНТР-РЕЗЕРВ" присвоен статус "Под наблюдением", ООО «ХРОМОС Инжиниринг» подтвердил ruBB)

🔴ООО «УРОЖАЙ»

АКРА присвоило статус «Под наблюдением» кредитному рейтингу BB-(RU) «Урожай» — небольшой региональный производитель зерновых и...

08:58

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания