SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Фавориты в нефтегазовом секторе — Лукойл, Роснефть и Татнефть - Синара

- 15 июня 2022, 21:18

- |

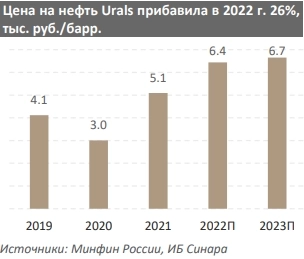

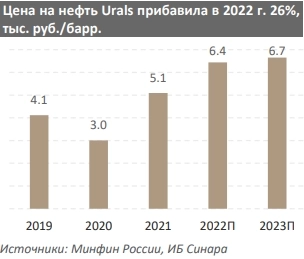

Нефтяные компании

От нефтяных компаний мы ожидаем в этом году хороших результатов, основываясь на следующих допущениях: средние котировки Urals — $86/барр. и средний курс — USD/RUB 75, что делает рублевые цены на Urals на 26% выше прошлогодних. Годовой объем добычи окажется близким к уровню 2021 г., несмотря на прекращение рядом зарубежных трейдеров операций с российским сырьем. В итоге компании сектора должны продолжить выплачивать солидные дивиденды, в том числе промежуточные в 2П22. Отсроченное вступление в силу эмбарго ЕС (с декабря 2022 г. в отношении поставок нефти морским транспортом и с февраля 2023 г. применительно к нефтепродуктам) дает отечественным производителям время на перенастройку логистики. Наши фавориты в секторе — ЛУКОЙЛ, Роснефть и Татнефть.

Катализаторы: начало выкупа акций с рынка (утвержденные программы у ЛУКОЙЛа и Роснефти); использование средств ФНБ для покупки акций; объявление промежуточных дивидендов за 1П22.

Риски: масштабное падение объемов экспорта (не ранее декабря 2022 г.). По итогам года производство ЖУВ может сократиться менее чем на 5%. На данный момент мы предполагаем падение добычи ЖУВ на 5% г/г до 500 млн т, что совпадает с верхней границей диапазона (480–500 млн т), озвученного недавно вице-премьером А. Новаком. Более того, это наше допущение может оказаться излишне консервативным. После падения в апреле на 9% м/м среднесуточный объем производства подрос в начале июня на 6% м/м и достиг 10,7 мбс, что даже на 3% выше прошлогоднего результата, когда рост добычи сдерживался сделкой ОПЕК+. Именно по этой причине производство ЖУВ в России увеличилось в 5М22 на 4% г/г. Следующим серьезным препятствием может стать только вступление в силу эмбарго.

Перенаправление нефтяного экспорта от Европы уже началось. Нежелание ряда трейдеров иметь дело с нефтью из РФ не обвалило экспорт в марте – апреле, так как появились новые трейдеры и задействовались нетрадиционные варианты отгрузки. В мае доля Европы в российском экспорте уже упала до 50% (1,8 мбс) против 60% в конце 2021 г. Хотя Россия и Европа в большей степени зависимы друг от друга в сегменте нефтепродуктов, чем на рынке нефтяного сырья, Россия исторически продавала 40% нефтепродуктов в страны, не входящие в ОЭСР региона Европы, и сейчас имеет запас времени в 8 месяцев, чтобы еще увеличить эту долю. По нашему мнению, краткосрочный эффект от вступления эмбарго в силу окажется ограниченным (спад не превысит 0,5 мбс).

Цена на Urals вернулась к $90/барр., продажи нефтепродуктов должны еще возрасти. С середины апреля дисконт Urals к Brent стабильно составлял около $35/барр., и цены на Urals уже достигли $90/барр. Цена реализации Urals за период 5М22 составила $83/барр., поэтому мы уверены, что «узость» рынка нефти позволит российским компаниям получить среднюю за год цену на Urals не менее $85/барр. Очень благоприятная для отечественных компаний, таких как ЛУКОЙЛ и Газпром нефть, ситуация складывается и на мировом рынке нефтепродуктов, где маржа переработки с начала года выросла троекратно.

Мордовцев Василий

Синара ИБ

В нефтяном сегменте рынка наши фавориты — ЛУКОЙЛ (доходность FCF за 2022 г. ожидается на уровне 41%), Роснефть (23%) и Татнефть (23%). Поскольку весь экспорт реализуется на спотовом рынке, ЛУКОЙЛу предстоит проделать большую работу, чтобы перестроить поставки за рубеж, хотя отложенное объявление дивидендов за 2П21 (ожидаются в размере 536 руб. на акцию, дивдоходность в 13%) может этой осенью преподнести инвесторам сюрприз со знаком плюс. Роснефть могла сравнительно сильно сократить добычу (ввиду проблем с поставками мазута), но ей на помощь приходит более увесистая доля долгосрочных контрактов, без столь значительных дисконтов, которые присутствуют на спотовом рынке. Татнефть же, со своим отрицательным чистым долгом, может довести выплату дивидендов до 100% FCF (потенциальный катализатор роста). Планы Газпром нефти на рост пока утратили актуальность, но мы отметим высокое качество активов и большую долю нефтепродуктов в структуре выручки. Под угрозой находится выплата высоких дивидендов по привилегированным акциям Сургутнефтегаза, так как в конце 2021 г. курс USD/RUB был на уровне 75

От нефтяных компаний мы ожидаем в этом году хороших результатов, основываясь на следующих допущениях: средние котировки Urals — $86/барр. и средний курс — USD/RUB 75, что делает рублевые цены на Urals на 26% выше прошлогодних. Годовой объем добычи окажется близким к уровню 2021 г., несмотря на прекращение рядом зарубежных трейдеров операций с российским сырьем. В итоге компании сектора должны продолжить выплачивать солидные дивиденды, в том числе промежуточные в 2П22. Отсроченное вступление в силу эмбарго ЕС (с декабря 2022 г. в отношении поставок нефти морским транспортом и с февраля 2023 г. применительно к нефтепродуктам) дает отечественным производителям время на перенастройку логистики. Наши фавориты в секторе — ЛУКОЙЛ, Роснефть и Татнефть.

Катализаторы: начало выкупа акций с рынка (утвержденные программы у ЛУКОЙЛа и Роснефти); использование средств ФНБ для покупки акций; объявление промежуточных дивидендов за 1П22.

Риски: масштабное падение объемов экспорта (не ранее декабря 2022 г.). По итогам года производство ЖУВ может сократиться менее чем на 5%. На данный момент мы предполагаем падение добычи ЖУВ на 5% г/г до 500 млн т, что совпадает с верхней границей диапазона (480–500 млн т), озвученного недавно вице-премьером А. Новаком. Более того, это наше допущение может оказаться излишне консервативным. После падения в апреле на 9% м/м среднесуточный объем производства подрос в начале июня на 6% м/м и достиг 10,7 мбс, что даже на 3% выше прошлогоднего результата, когда рост добычи сдерживался сделкой ОПЕК+. Именно по этой причине производство ЖУВ в России увеличилось в 5М22 на 4% г/г. Следующим серьезным препятствием может стать только вступление в силу эмбарго.

Перенаправление нефтяного экспорта от Европы уже началось. Нежелание ряда трейдеров иметь дело с нефтью из РФ не обвалило экспорт в марте – апреле, так как появились новые трейдеры и задействовались нетрадиционные варианты отгрузки. В мае доля Европы в российском экспорте уже упала до 50% (1,8 мбс) против 60% в конце 2021 г. Хотя Россия и Европа в большей степени зависимы друг от друга в сегменте нефтепродуктов, чем на рынке нефтяного сырья, Россия исторически продавала 40% нефтепродуктов в страны, не входящие в ОЭСР региона Европы, и сейчас имеет запас времени в 8 месяцев, чтобы еще увеличить эту долю. По нашему мнению, краткосрочный эффект от вступления эмбарго в силу окажется ограниченным (спад не превысит 0,5 мбс).

Цена на Urals вернулась к $90/барр., продажи нефтепродуктов должны еще возрасти. С середины апреля дисконт Urals к Brent стабильно составлял около $35/барр., и цены на Urals уже достигли $90/барр. Цена реализации Urals за период 5М22 составила $83/барр., поэтому мы уверены, что «узость» рынка нефти позволит российским компаниям получить среднюю за год цену на Urals не менее $85/барр. Очень благоприятная для отечественных компаний, таких как ЛУКОЙЛ и Газпром нефть, ситуация складывается и на мировом рынке нефтепродуктов, где маржа переработки с начала года выросла троекратно.

Мы отдаем предпочтение ЛУКОЙЛу, Роснефти и Татнефти, в каждом случае в силу частных факторов.Бахтин Кирилл

Мордовцев Василий

Синара ИБ

В нефтяном сегменте рынка наши фавориты — ЛУКОЙЛ (доходность FCF за 2022 г. ожидается на уровне 41%), Роснефть (23%) и Татнефть (23%). Поскольку весь экспорт реализуется на спотовом рынке, ЛУКОЙЛу предстоит проделать большую работу, чтобы перестроить поставки за рубеж, хотя отложенное объявление дивидендов за 2П21 (ожидаются в размере 536 руб. на акцию, дивдоходность в 13%) может этой осенью преподнести инвесторам сюрприз со знаком плюс. Роснефть могла сравнительно сильно сократить добычу (ввиду проблем с поставками мазута), но ей на помощь приходит более увесистая доля долгосрочных контрактов, без столь значительных дисконтов, которые присутствуют на спотовом рынке. Татнефть же, со своим отрицательным чистым долгом, может довести выплату дивидендов до 100% FCF (потенциальный катализатор роста). Планы Газпром нефти на рост пока утратили актуальность, но мы отметим высокое качество активов и большую долю нефтепродуктов в структуре выручки. Под угрозой находится выплата высоких дивидендов по привилегированным акциям Сургутнефтегаза, так как в конце 2021 г. курс USD/RUB был на уровне 75

699

Читайте на SMART-LAB:

ВДО восстанавливаются

В середине февраля, на фоне произошедших и ожидаемых дефолтов, ВДО поставили очередной локальный пик своих доходностей. Средняя для...

06:44

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания