SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Акции электроэнергетических компаний могут продемонстрировать динамику лучше рынка во 2 полугодии 2021 года - Промсвязьбанк

- 03 июня 2021, 22:24

- |

Спрос на электроэнергию в России растет благодаря восстановлению экономики. Загрузка генерирующих мощностей увеличивается, как и цены на электроэнергию, что создает благоприятные условия для электроэнергетического сектора и способствует повышению интереса инвесторов к акциям публичных представителей отрасли.

Мы считаем, что электроэнергетический сектор выглядит привлекательным на фоне восстановления экономической активности и стабильного рубля. Хотя динамика котировок акций электроэнергетических компаний с начала года пока слабее, чем у компаний из других секторов, мы видим потенциал роста в этом секторе, отмечая крепкий фундаментальный профиль «фишек» сегмента и рассчитывая на активизацию спроса на них во втором полугодии 2021 года.

«Промсвязьбанк»

Ситуация в российской экономике и погодные условия этого года, настраивающие на более сильные температурные колебания внутри года, позволяют нам позитивно смотреть на перспективы рынка электроэнергии.

Тенденция по восстановлению экономической активности в стране продолжает усиливаться. Так, согласно оценке Минэкономразвития России, в марте 2021 года темп прироста ВВП впервые с конца 1 квартала предыдущего года стал положительным и составил 0,5% г/г, PMI в промышленности за апрель и май указывает на сохранение позитивной динамики экономики весной. Считаем, что ситуация в российской экономике продолжит улучшаться, и по итогам 2021 года рост ВВП составит 3%.

Ожидаем усиления роста промышленности на фоне сильной внешней рыночной конъюнктуры на товарных рынках, а также увеличения внутреннего потребления вследствие ограничительных мер в международном туризме.

Восстановление темпов экономического роста и более холодная погода способствовали росту потребления электроэнергии, которое за первые 5 месяцев выросло на 4,8% г/г в Единой энергосистеме России. Считаем, что ожидания жаркой погоды синоптиками создают предпосылки и для сохранения высокой положительной динамики потребления электроэнергии в середине текущего года. Согласно нашим ожиданиям, потребление электроэнергии в 2021 году вырастет на 3,8% г/г. Увеличение спроса на электроэнергию, а также инфляционные процессы в экономике будут способствовать и сохранению положительной динамики цен на нее во втором полугодии.

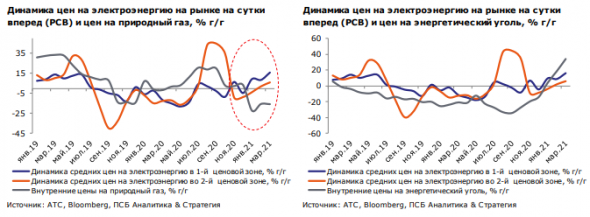

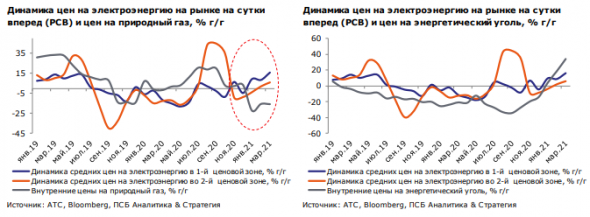

Отметим также, что ценовая конъюнктура рынков сырья благоприятна для газовой генерации: с начала текущего года динамика цен на электроэнергию опережает динамику внутренних цен на газ, хотя и отстает от цен на уголь. Мы ждем, что такая ситуация с ценами на топливо сохранится как минимум в ближайшие кварталы, что может позволить генерирующим компаниям, использующим в качестве топлива природный газ, улучшить показатели рентабельности в этом году.

Несмотря на позитивные перспективы бизнеса, акции электроэнергетических компаний с конца 2020 года отстают от рынка в целом.

Одной из причин мы видим активную переоценку сектора в 2020 году, однако отмечаем, что дальнейшее расхождение с рынком выглядит уже неоправданным. Так, в настоящее время электроэнергетический сектор по мультипликаторам (P/E 5,2x) несколько недооценен относительно российского рынка (P/E 7,7x), причем ряд бумаг сегмента предлагают привлекательную дивидендную доходность. При этом P/Eроссийского рынка находится на максимумах с 2011 года (без учета кризисного 2020 года). В том же 2011 году P/E электроэнергетического сектора находился значительно выше, около 10,4х, — сейчас мультипликаторы сектора соответствуют лишь уровню 2017 года.

Учитывая рост экономики, фундаментальную недооценку электроэнергетического сектора, а также наши ожидания по стабильному курсу рубля (ждем 74 руб./долл. на конец 2021 года), электроэнергетический сектор может быть более востребованным среди инвесторов, что способно придать ему импульс во втором полугодии 2021 года.

Среди публичных компаний в электроэнергетическом секторе мы выделяем как наиболее привлекательные для инвестиций на вторую половину года Интер РАО, Юнипро и Энел Россия.

Интер РАО – одна из наиболее интересных идей для инвестирования в секторе электроэнергетики. У компании 2/3 генерирующих мощностей в качестве топлива используют газ. Согласно новой стратегии, Интер РАО планирует увеличить бизнес более чем в 2 раза (относительно 2019 года планируется рост выручки в 2,3 раза – до 2,3 трлн руб., рост EBITDA в 2,3 раза – до 320 млрд руб.). Катализатором роста котировок акций могут стать новые проекты органического роста, сделки M&A, которые позволят более эффективно использовать чистую денежную позицию компанию. Фактором роста котировок могут стать и ожидания увеличения доли чистой прибыли, направляемой на дивиденды (сейчас доля составляет 25% от чистой прибыли по МСФО, дивидендная доходность на уровне 3,5%). Рекомендуем «покупать» акции Интер РАО с целевой ценой 6,03 руб./акция.

Компании Юнипро и Энел Россия характеризуются сильным дивидендным профилем. Юнипро после запуска третьего энергоблока Березовской ГРЭС планирует направить на дивиденды в текущем году не менее 18 млрд руб., что предполагает дивидендную доходность около 9,8%. В дальнейшем компания способна еще нарастить дивидендные выплаты. Энел Россия, хотя и отказалась от дивидендных выплат по итогам 2020 года ввиду трансформации бизнеса, перенесла их выплату на 2023 год. На дивиденды компания планирует направить в 2022 году 3 млрд руб. (дивидендная доходность около 10,8%), а в 2023 году 5,2 млрд руб. (доходность 18,7%).

РусГидро, по нашему мнению, является хорошей защитной историей и платит неплохие дивиденды, но в большей степени интересна долгосрочным инвесторам. Согласно политике компании, на дивиденды акционерам рекомендовано направлять не менее 50% от чистой прибыли по МСФО. Инвесторы все еще могут поучаствовать в дивидендах по итогам 2020 года (0,053 руб./акция, дивидендная доходность – 6,1%, последний день торгов с дивидендами – 7 июля). При этом дивидендная политика РусГидро предусматривает, что размер дивидендов не должен быть ниже среднего уровня за последние 3 года. Мы ждем стабильности доходов компании, с небольшим ростом дивидендных выплат, что делает акции надежными, но интересными в первую очередь для долгосрочных консервативных инвесторов.

Дочерние компании Газпром энергохолдинга также привлекательны дивидендными выплатами, так как платят 50% от чистой прибыли по МСФО. Ожидаемая дивидендная доходность по итогам 2020 года для Мосэнерго – 7,5%, ТГК-1 — 8,4%, ОГК-2 — 7,2%. Мы пока не видим тут сильных инвестиционных идей, хотя и ожидаем, что их котировки будут расти вместе с сегментом.

Мы считаем, что электроэнергетический сектор выглядит привлекательным на фоне восстановления экономической активности и стабильного рубля. Хотя динамика котировок акций электроэнергетических компаний с начала года пока слабее, чем у компаний из других секторов, мы видим потенциал роста в этом секторе, отмечая крепкий фундаментальный профиль «фишек» сегмента и рассчитывая на активизацию спроса на них во втором полугодии 2021 года.

Среди электроэнергетических компаний, на наш взгляд, наиболее привлекательными на горизонте до конца года являются Интер РАО, стратегия которой предполагает рост бизнеса, а также Юнипро и Энел Россия, по которым ожидается высокая дивидендная доходность.Лящук Владимир

«Промсвязьбанк»

Ситуация в российской экономике и погодные условия этого года, настраивающие на более сильные температурные колебания внутри года, позволяют нам позитивно смотреть на перспективы рынка электроэнергии.

Тенденция по восстановлению экономической активности в стране продолжает усиливаться. Так, согласно оценке Минэкономразвития России, в марте 2021 года темп прироста ВВП впервые с конца 1 квартала предыдущего года стал положительным и составил 0,5% г/г, PMI в промышленности за апрель и май указывает на сохранение позитивной динамики экономики весной. Считаем, что ситуация в российской экономике продолжит улучшаться, и по итогам 2021 года рост ВВП составит 3%.

Ожидаем усиления роста промышленности на фоне сильной внешней рыночной конъюнктуры на товарных рынках, а также увеличения внутреннего потребления вследствие ограничительных мер в международном туризме.

Восстановление темпов экономического роста и более холодная погода способствовали росту потребления электроэнергии, которое за первые 5 месяцев выросло на 4,8% г/г в Единой энергосистеме России. Считаем, что ожидания жаркой погоды синоптиками создают предпосылки и для сохранения высокой положительной динамики потребления электроэнергии в середине текущего года. Согласно нашим ожиданиям, потребление электроэнергии в 2021 году вырастет на 3,8% г/г. Увеличение спроса на электроэнергию, а также инфляционные процессы в экономике будут способствовать и сохранению положительной динамики цен на нее во втором полугодии.

Отметим также, что ценовая конъюнктура рынков сырья благоприятна для газовой генерации: с начала текущего года динамика цен на электроэнергию опережает динамику внутренних цен на газ, хотя и отстает от цен на уголь. Мы ждем, что такая ситуация с ценами на топливо сохранится как минимум в ближайшие кварталы, что может позволить генерирующим компаниям, использующим в качестве топлива природный газ, улучшить показатели рентабельности в этом году.

Несмотря на позитивные перспективы бизнеса, акции электроэнергетических компаний с конца 2020 года отстают от рынка в целом.

Одной из причин мы видим активную переоценку сектора в 2020 году, однако отмечаем, что дальнейшее расхождение с рынком выглядит уже неоправданным. Так, в настоящее время электроэнергетический сектор по мультипликаторам (P/E 5,2x) несколько недооценен относительно российского рынка (P/E 7,7x), причем ряд бумаг сегмента предлагают привлекательную дивидендную доходность. При этом P/Eроссийского рынка находится на максимумах с 2011 года (без учета кризисного 2020 года). В том же 2011 году P/E электроэнергетического сектора находился значительно выше, около 10,4х, — сейчас мультипликаторы сектора соответствуют лишь уровню 2017 года.

Учитывая рост экономики, фундаментальную недооценку электроэнергетического сектора, а также наши ожидания по стабильному курсу рубля (ждем 74 руб./долл. на конец 2021 года), электроэнергетический сектор может быть более востребованным среди инвесторов, что способно придать ему импульс во втором полугодии 2021 года.

Среди публичных компаний в электроэнергетическом секторе мы выделяем как наиболее привлекательные для инвестиций на вторую половину года Интер РАО, Юнипро и Энел Россия.

Интер РАО – одна из наиболее интересных идей для инвестирования в секторе электроэнергетики. У компании 2/3 генерирующих мощностей в качестве топлива используют газ. Согласно новой стратегии, Интер РАО планирует увеличить бизнес более чем в 2 раза (относительно 2019 года планируется рост выручки в 2,3 раза – до 2,3 трлн руб., рост EBITDA в 2,3 раза – до 320 млрд руб.). Катализатором роста котировок акций могут стать новые проекты органического роста, сделки M&A, которые позволят более эффективно использовать чистую денежную позицию компанию. Фактором роста котировок могут стать и ожидания увеличения доли чистой прибыли, направляемой на дивиденды (сейчас доля составляет 25% от чистой прибыли по МСФО, дивидендная доходность на уровне 3,5%). Рекомендуем «покупать» акции Интер РАО с целевой ценой 6,03 руб./акция.

Компании Юнипро и Энел Россия характеризуются сильным дивидендным профилем. Юнипро после запуска третьего энергоблока Березовской ГРЭС планирует направить на дивиденды в текущем году не менее 18 млрд руб., что предполагает дивидендную доходность около 9,8%. В дальнейшем компания способна еще нарастить дивидендные выплаты. Энел Россия, хотя и отказалась от дивидендных выплат по итогам 2020 года ввиду трансформации бизнеса, перенесла их выплату на 2023 год. На дивиденды компания планирует направить в 2022 году 3 млрд руб. (дивидендная доходность около 10,8%), а в 2023 году 5,2 млрд руб. (доходность 18,7%).

РусГидро, по нашему мнению, является хорошей защитной историей и платит неплохие дивиденды, но в большей степени интересна долгосрочным инвесторам. Согласно политике компании, на дивиденды акционерам рекомендовано направлять не менее 50% от чистой прибыли по МСФО. Инвесторы все еще могут поучаствовать в дивидендах по итогам 2020 года (0,053 руб./акция, дивидендная доходность – 6,1%, последний день торгов с дивидендами – 7 июля). При этом дивидендная политика РусГидро предусматривает, что размер дивидендов не должен быть ниже среднего уровня за последние 3 года. Мы ждем стабильности доходов компании, с небольшим ростом дивидендных выплат, что делает акции надежными, но интересными в первую очередь для долгосрочных консервативных инвесторов.

Дочерние компании Газпром энергохолдинга также привлекательны дивидендными выплатами, так как платят 50% от чистой прибыли по МСФО. Ожидаемая дивидендная доходность по итогам 2020 года для Мосэнерго – 7,5%, ТГК-1 — 8,4%, ОГК-2 — 7,2%. Мы пока не видим тут сильных инвестиционных идей, хотя и ожидаем, что их котировки будут расти вместе с сегментом.

991

Читайте на SMART-LAB:

Евро игнорирует хороший ВВП: рынок прайсит риск ускорения роста ИПЦ

Евро четвертую сессию подряд отступает против доллара и во время лондонской сессии держится чуть выше 1.1850, постепенно сдавая важный...

16:09

Мой Рюкзак #63: ВТБ - дальше без меня, меняем на более крепкий банк, дивидендные отсечки близко

Февраль продолжает радовать стоимостных инвесторов, все по стратегии, которую описывал в конце прошлого года

Прошлый пост тут —...

20:46

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания