SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Рынок онлайн-торговли продуктами питания в этом году может вырасти с 43 до 145 млрд рублей - Велес Капитал

- 16 декабря 2020, 18:44

- |

Пандемия сильно повлияла на рынок розничной торговли продуктами питания в этом году. Небольшие игроки столкнулись со значительными трудностями, а процесс консолидации рынка в пользу федеральных сетей ускорился.

Операторы магазинов формата «у дома» продемонстрировали заметное улучшение плотности продаж и увеличение рентабельности, наращивая отрыв от других форматов. Одновременно с этим базовые метрики потребительского спроса ухудшились с продолжающимся падением доходов населения, ростом безработицы, а также уменьшением числа спонтанных и крупных покупок.

В ответ на макроэкономические тенденции запускается все больше сетей дискаунтеров. Мощный импульс получило развитие электронной коммерции, и в частности e-grocery. На наш взгляд, многие из этих тенденций имеют долгосрочный характер и в значительной мере определят будущее продуктового ритейла России.

Рынок розничной торговли продуктами питания. Согласно расчетам Infoline, в 2020 г. размер отечественного рынка должен составить 16,7 трлн руб. и вырасти до 19,6 трлн руб. к концу 2023 г. Среди форматов основным двигателем ожидаемо останутся магазины «у дома», оборот которых должен увеличиться на 1,5 трлн руб. а доля — с 29% до 32%.

Единственный современный розничный формат, который, вероятно, продолжит демонстрировать негативную динамику — это гипермаркеты. Данное явление связано с изменением предпочтений потребителей, когда закупки впрок переходят в онлайн или заменяются более частыми приобретениями в магазинах «у дома».

Сложная экономическая ситуация в стране, скорее всего, спровоцирует увеличение оборота и доли дискаунтеров. Данный формат ориентирован на снижение уровня цен за счет экономии ритейлера на ряде издержек (например, персонале) и построении ассортимента на основе собственных торговых марок.

Доля современных форматов продолжит увеличиваться, а доля традиционной торговли сократится с 20% в текущем году до 16% в 2023 г. Ожидается, что онлайн-сегмент получил существенный толчок в текущем году и его оборот достигнет 605 млрд руб. в 2023 г. против 145 млрд руб. в 2020 г.

Продолжается процесс постепенной консолидации рынка. Доля игроков из топ-10, согласно оценке InfoLine, может составлять 33%, а топ-5 — 29%. Мы оцениваем долю топ-3 по итогам 9 месяцев текущего года в 27,4% (топ5 в 32%), а долю лидера рынка X5 Retail Group в 12,2%. Собственная оценка X5 — 13%. За счет сокращения традиционной торговли и ухода менее эффективных игроков доля крупнейших участников рынка продолжит увеличиваться. Так, например, X5 сообщает, что порядка 50-60% всех открытий группы происходит на площадях, которые ранее занимали другие игроки.

В пользу консолидации также говорит тот факт, что в развитых странах доля игроков из топ-5 заметно выше и составляет около 50% в США, более 60% в Великобритании и более 70% в Германии. Ограничение ФАС на максимальную долю рынка в 25% пока оставляет достаточное место для маневра. Доля рынка крупнейших игроков в значительной степени увеличилась в текущем году благодаря пандемии. Росстат зафиксировал падение оборота розничной торговли продуктами питания в 3К на 3,6% г/г, однако розничный оборот X5 Retail за этот период увеличился на 15,4% г/г, Магнита на 11,9% г/г, Ленты на 4,6% г/г. Этот факт говорит в пользу большей эффективности современных крупных игроков, что стало особенно заметно из-за прихода коронавируса.

По итогам 9 месяцев 2020 г. все три крупнейших публичных компании (X5, Магнит, Лента) зафиксировали увеличение темпов роста выручки и LFL, а также улучшение плотности продаж на квадратный метр. В значительной степени это коснулось магазинов «у дома», которыми оперируют X5 и Магнит. В марте на фоне прихода пандемии начался ажиотажный спрос на некоторые товарные категории с длительными сроками хранения. В период самоизоляции население предпочитало избегать торговых центров и гипермаркетов, опять же отдавая большее предпочтение ближайшим магазинам.

Увеличение экономической активности и начало отпускного сезона в июне-июле вновь оказали благоприятное воздействие на крупнейшие продуктовые сети. X5 и Магнит замедлили темпы открытий в том числе из-за того, что высокая плотность продаж позволяла демонстрировать сильные темпы роста без дополнительных капитальных затрат. Прирост торговой площади X5 в 3К составил 9,6% г/г против 12% г/г в 2019 г., а у Магнита — 3,2% г/г против 12,1% г/г. Пока менеджмент ритейлеров с осторожностью говорит о возможном увеличении количества открытий в будущем году. X5 остается лидером рынка по совокупной торговой площади продуктовых форматов с показателем 7 680 тыс. кв. м. в 17,35 тыс. магазинов по итогам 3К 2020 г.

ИК «Велес Капитал»

Пока большая часть рынка приходится на сегмент онлайн-гипермаркетов (около 41%), но доля экспресс-доставки быстро увеличивается. Ожидается, что к 2023 г. доли экспресс-доставки и онлайн-гипермаркетов станут примерно равны. Infoline полагают, что доли сервисов доставки и онлайнмаркетплейсов будут сокращаться, но рост оборота в этих сегментах все же будет значительным. В 2020 г. многие офлайн-ритейлеры запустили или расширили проекты в сфере онлайн-торговли. Также на данный рынок активно выходят онлайн-игроки, для которых торговля продуктами питания не являлась основным направлением.

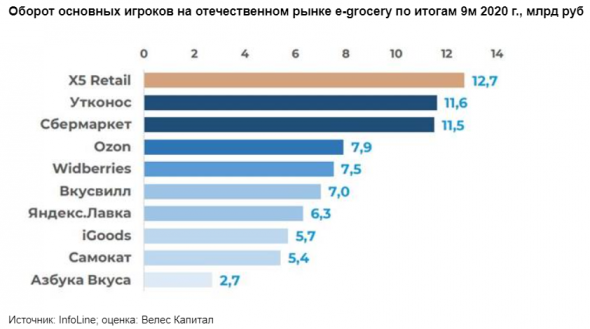

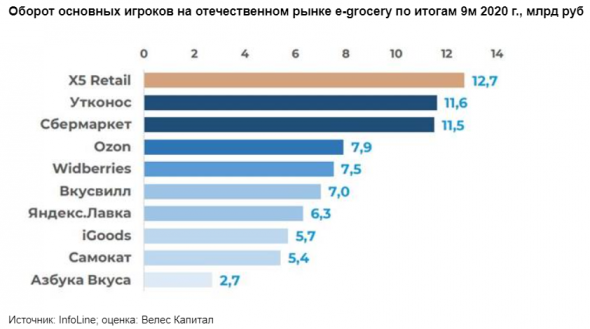

По итогам 9 месяцев 2020 г. лидером рынка оставалась X5 Retail Group с совокупным оборотом онлайнбизнесов в 12,7 млрд руб., из которых 9,6 млрд руб. пришлось на гипермаркет Перекресток Впрок, а еще 3,1 млрд руб. на экспресс-доставку сетей Пятёрочка и Перекресток. Компания планирует занять 20% на рынке e-grocery в 2023 г. против 10% по итогам 2019 г. и примерно 12% за 9 месяцев 2020 г. Второе и третье место занимали Утконос и Сбермаркет с оборотом в 11,6 млрд и 11,5 млрд руб. соответственно. Магнит пока развивает свои онлайн сервисы в качестве пилотных проектов или в партнерстве с Яндекс.Еда и Delivery Club. В сегменте экспресс-доставки лидируют проекты интернет-холдингов Яндекс.Лавка и Самокат, хотя у традиционных офлайн-ритейлеров есть хорошие шансы составить конкуренцию за счет большого количества уже имеющихся торговых точек.

Основные различия между двумя базовыми сегментами e-grocery (экспресс и гипермаркет) проявляются в модели использования, а также времени доставки и ассортименте. Например, онлайн-гипермаркет Перекресток может доставить товары в день заказа при определенных условиях и предлагает ассортимент в 44 тыс. SKU, а Яндекс.Лавка доставит заказ за 15 мин., однако ассортимент будет состоять только из 2 тыс. SKU. Онлайн-гипермаркет используется для закупок большого количества наименований впрок, а экспресс — для удовлетворения моментальной потребности в небольшом наборе базовых товаров. Соответствующе отличается и средний чек. У онлайн-гипермаркета Перекресток по итогам 3К он составил 3 791 руб., а у Яндекс.Лавки порядка 900 руб. Как правило онлайн-гипермаркеты имеют ограничение минимальной суммы заказа, в то время как у экспресс-доставки оно либо значительно меньше, либо отсутствует.

Операторы магазинов формата «у дома» продемонстрировали заметное улучшение плотности продаж и увеличение рентабельности, наращивая отрыв от других форматов. Одновременно с этим базовые метрики потребительского спроса ухудшились с продолжающимся падением доходов населения, ростом безработицы, а также уменьшением числа спонтанных и крупных покупок.

В ответ на макроэкономические тенденции запускается все больше сетей дискаунтеров. Мощный импульс получило развитие электронной коммерции, и в частности e-grocery. На наш взгляд, многие из этих тенденций имеют долгосрочный характер и в значительной мере определят будущее продуктового ритейла России.

Рынок розничной торговли продуктами питания. Согласно расчетам Infoline, в 2020 г. размер отечественного рынка должен составить 16,7 трлн руб. и вырасти до 19,6 трлн руб. к концу 2023 г. Среди форматов основным двигателем ожидаемо останутся магазины «у дома», оборот которых должен увеличиться на 1,5 трлн руб. а доля — с 29% до 32%.

Единственный современный розничный формат, который, вероятно, продолжит демонстрировать негативную динамику — это гипермаркеты. Данное явление связано с изменением предпочтений потребителей, когда закупки впрок переходят в онлайн или заменяются более частыми приобретениями в магазинах «у дома».

Сложная экономическая ситуация в стране, скорее всего, спровоцирует увеличение оборота и доли дискаунтеров. Данный формат ориентирован на снижение уровня цен за счет экономии ритейлера на ряде издержек (например, персонале) и построении ассортимента на основе собственных торговых марок.

Доля современных форматов продолжит увеличиваться, а доля традиционной торговли сократится с 20% в текущем году до 16% в 2023 г. Ожидается, что онлайн-сегмент получил существенный толчок в текущем году и его оборот достигнет 605 млрд руб. в 2023 г. против 145 млрд руб. в 2020 г.

Продолжается процесс постепенной консолидации рынка. Доля игроков из топ-10, согласно оценке InfoLine, может составлять 33%, а топ-5 — 29%. Мы оцениваем долю топ-3 по итогам 9 месяцев текущего года в 27,4% (топ5 в 32%), а долю лидера рынка X5 Retail Group в 12,2%. Собственная оценка X5 — 13%. За счет сокращения традиционной торговли и ухода менее эффективных игроков доля крупнейших участников рынка продолжит увеличиваться. Так, например, X5 сообщает, что порядка 50-60% всех открытий группы происходит на площадях, которые ранее занимали другие игроки.

В пользу консолидации также говорит тот факт, что в развитых странах доля игроков из топ-5 заметно выше и составляет около 50% в США, более 60% в Великобритании и более 70% в Германии. Ограничение ФАС на максимальную долю рынка в 25% пока оставляет достаточное место для маневра. Доля рынка крупнейших игроков в значительной степени увеличилась в текущем году благодаря пандемии. Росстат зафиксировал падение оборота розничной торговли продуктами питания в 3К на 3,6% г/г, однако розничный оборот X5 Retail за этот период увеличился на 15,4% г/г, Магнита на 11,9% г/г, Ленты на 4,6% г/г. Этот факт говорит в пользу большей эффективности современных крупных игроков, что стало особенно заметно из-за прихода коронавируса.

По итогам 9 месяцев 2020 г. все три крупнейших публичных компании (X5, Магнит, Лента) зафиксировали увеличение темпов роста выручки и LFL, а также улучшение плотности продаж на квадратный метр. В значительной степени это коснулось магазинов «у дома», которыми оперируют X5 и Магнит. В марте на фоне прихода пандемии начался ажиотажный спрос на некоторые товарные категории с длительными сроками хранения. В период самоизоляции население предпочитало избегать торговых центров и гипермаркетов, опять же отдавая большее предпочтение ближайшим магазинам.

Увеличение экономической активности и начало отпускного сезона в июне-июле вновь оказали благоприятное воздействие на крупнейшие продуктовые сети. X5 и Магнит замедлили темпы открытий в том числе из-за того, что высокая плотность продаж позволяла демонстрировать сильные темпы роста без дополнительных капитальных затрат. Прирост торговой площади X5 в 3К составил 9,6% г/г против 12% г/г в 2019 г., а у Магнита — 3,2% г/г против 12,1% г/г. Пока менеджмент ритейлеров с осторожностью говорит о возможном увеличении количества открытий в будущем году. X5 остается лидером рынка по совокупной торговой площади продуктовых форматов с показателем 7 680 тыс. кв. м. в 17,35 тыс. магазинов по итогам 3К 2020 г.

E-grocery. Рынок онлайн-торговли продуктами питания в этом году может вырасти с 43 до 145 млрд руб. и до 605 млрд руб. в 2023 г. Значительное положительное влияние на e-grocery в 2020 г. оказала пандемия, и сегмент стал одним из наиболее растущих в отечественном e-commerce. Текущее проникновение в розничную торговлю продуктами питания составляет всего около 0,7% против 1,6% в США, 4,6% в Великобритании и 14,5% в Южной Корее. Проникновение может существенно увеличиться в ближайшие годы и приблизиться к 3% в 2023 г.Михайлин Артем

ИК «Велес Капитал»

Пока большая часть рынка приходится на сегмент онлайн-гипермаркетов (около 41%), но доля экспресс-доставки быстро увеличивается. Ожидается, что к 2023 г. доли экспресс-доставки и онлайн-гипермаркетов станут примерно равны. Infoline полагают, что доли сервисов доставки и онлайнмаркетплейсов будут сокращаться, но рост оборота в этих сегментах все же будет значительным. В 2020 г. многие офлайн-ритейлеры запустили или расширили проекты в сфере онлайн-торговли. Также на данный рынок активно выходят онлайн-игроки, для которых торговля продуктами питания не являлась основным направлением.

По итогам 9 месяцев 2020 г. лидером рынка оставалась X5 Retail Group с совокупным оборотом онлайнбизнесов в 12,7 млрд руб., из которых 9,6 млрд руб. пришлось на гипермаркет Перекресток Впрок, а еще 3,1 млрд руб. на экспресс-доставку сетей Пятёрочка и Перекресток. Компания планирует занять 20% на рынке e-grocery в 2023 г. против 10% по итогам 2019 г. и примерно 12% за 9 месяцев 2020 г. Второе и третье место занимали Утконос и Сбермаркет с оборотом в 11,6 млрд и 11,5 млрд руб. соответственно. Магнит пока развивает свои онлайн сервисы в качестве пилотных проектов или в партнерстве с Яндекс.Еда и Delivery Club. В сегменте экспресс-доставки лидируют проекты интернет-холдингов Яндекс.Лавка и Самокат, хотя у традиционных офлайн-ритейлеров есть хорошие шансы составить конкуренцию за счет большого количества уже имеющихся торговых точек.

Основные различия между двумя базовыми сегментами e-grocery (экспресс и гипермаркет) проявляются в модели использования, а также времени доставки и ассортименте. Например, онлайн-гипермаркет Перекресток может доставить товары в день заказа при определенных условиях и предлагает ассортимент в 44 тыс. SKU, а Яндекс.Лавка доставит заказ за 15 мин., однако ассортимент будет состоять только из 2 тыс. SKU. Онлайн-гипермаркет используется для закупок большого количества наименований впрок, а экспресс — для удовлетворения моментальной потребности в небольшом наборе базовых товаров. Соответствующе отличается и средний чек. У онлайн-гипермаркета Перекресток по итогам 3К он составил 3 791 руб., а у Яндекс.Лавки порядка 900 руб. Как правило онлайн-гипермаркеты имеют ограничение минимальной суммы заказа, в то время как у экспресс-доставки оно либо значительно меньше, либо отсутствует.

345

Читайте на SMART-LAB:

Когда рубль перестанет укрепляться? 25% на облигациях. Золотая лихорадка.

Золото и серебро: падение или возможность купить? Аксаков ждет доллар по 40 рублей, а чего ждем мы? И причем тут ставки по юаню? И несложный...

15:03

Доходы от маркетплейса М.видео устойчиво растут

За январь объем продаж маркетплейса М.видео увеличился на 124% в годовом выражении (г/г), достигнув 2,1 млрд руб. Высокие темпы роста этого...

12:16

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания