X5 Retail Group

ПАО «Корпоративный центр ИКС 5» получило листинг на Московской бирже

- 23 июля 2024, 11:39

- |

X5 Group объявляет о том, что акции ПАО «Корпоративный центр ИКС 5» включены в первый котировальный список Московской биржи. Дата начала торгов будет объявлена дополнительно.

- комментировать

- Комментарии ( 0 )

X5 Group отчёт. Ракета на дозаправке!

- 19 июля 2024, 14:31

- |

Вышел операционный отчёт X5 Group. В этот раз не будем дожидаться финансового отчёта, потому что вышедшие операционные результаты ритейлера дают вполне ясную картину о продолжении роста!

Начнём с того, что продовольственная инфляция во 2 квартале 2024 года продолжила рост и составила 9,1% год к году. В целом же, рынок продовольствия в физическом выражении продолжил рост на фоне увеличения реальных доходов населения, показав рост за апрель-май 2024 года на 6,1% г\г.

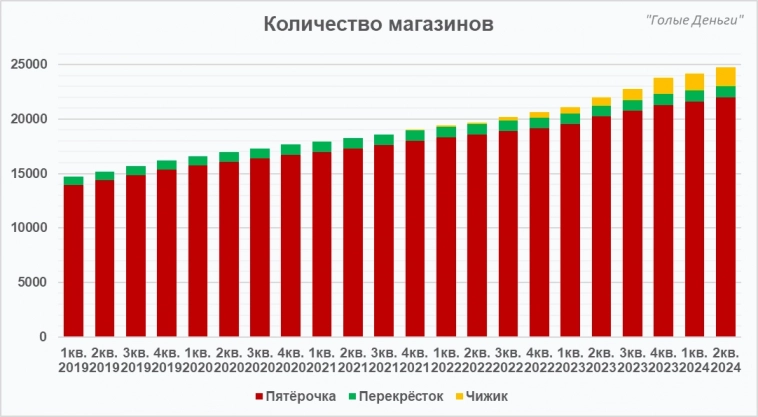

В начале этого года, X5 продолжает фокусироваться на укреплении и расширении своего присутствия и доли рынка в регионах, во многом за счет сделок M&A. Во 2 кв. 2024 г. было открыто 468 магазинов «Пятёрочка» в новой концепции (без учета закрытий) в дополнение к 220 магазинам, которые были реконструированы. Продолжает увеличиваться доля дискаунтеров «Чижик».

Всего открылось 470 новых магазинов во 2 квартале 2024 года.

( Читать дальше )

🔥 Ты долгосрочный инвестор? Тогда обязательно читай этот пост

- 19 июля 2024, 08:22

- |

Если ты долгосрочный инвестор, то этот пост специально для тебя. Здесь я собрал наиболее привлекательные активы фондового рынка и дал краткое резюме. Разбор по каждой компании можно почитать по нажатию на её название.

1. IT-сектор

Астра: 740₽ (+32,5%)

Софтлайн: 189₽ (+29%)

Диасофт: 6700₽ (+30,7%)

Позитив: 3600₽ (+18,5%)

Компании сектора объединены высокими среднегодовыми темпами роста, потенциалом роста IT-отрасли до 2030 года, господдержкой и отсутствием налогового давления. IT-шники должны порадовать сильными результатами к концу года, поскольку в виду сезонности основная часть отгрузок приходится именно на IV квартал.

2. Золотодобытчики

Полюс: 15400₽ (+20,8%)

ЮГК: 1,2₽ (+36%)

Рост золотодобытчиков обусловлен высокими ценами на золото, реализацией инвестиционных проектов с последующим наращиванием добычи, а также потенциальными дивидендами. В частности, ЮГК рассматривает возможность дивидендных выплат уже со второй половины 2024 года, в то время как Полюс сосредоточен на реализации проекта Сухой Лог и ввиду повышенных капитальных затрат воздержится от них ещё как минимум несколько лет.

( Читать дальше )

5Post запустила услугу доставки и получения частных посылок в магазинах «Пятёрочка» и «Перекрёсток»

- 18 июля 2024, 15:15

- |

5Post – дочерняя компания Х5 Group – запустила новую услугу по доставке посылок для частных клиентов. Теперь в любой из 20 700 точек приёма и выдачи 5Post расположенных в магазинах «Пятёрочка» и «Перекрёсток» в почти 4 000 населённых пунктах в 63 регионах России можно не только купить продукты, получить заказ из интернет-магазина, но и отправить посылку родным, друзьям или своим покупателям, если вы являетесь индивидуальным предпринимателем, самозанятым или владельцем небольшого бизнеса.

Оформить и оплатить посылку можно онлайн на сайте fivepost.ru и в мобильном приложении 5Post, пройдя верификацию через X5 ID Сбер ID, а после этого принести её в ближайший магазин торговых сетей «Пятёрочка» и «Перекрёсток», где доступна отправка через кассу или через постамат. Посылку доставят из магазина отправителя до магазина или постамата в городе получателя в срок от двух дней. Доставка между магазинами в пределах города также доступна.

( Читать дальше )

X5 Retail Group запускает доставку посылок частных лиц

- 18 июля 2024, 14:31

- |

Управляющий директор 5Post Виталий Дырдасов указал, что компания уже несколько лет доставляет заказы из интернет-магазинов, маркетплейсов и онлайн-платформ физическим лицам в магазинах торговых сетей X5. «Новый сервис по доставке посылок стал логичным продолжением развития бизнеса и линейки наших сервисов»

https://tass.ru/ekonomika/21394349

АКРА присвоило ПАО «Корпоративный центр ИКС 5» кредитный рейтинг AAA(RU), прогноз «стабильный»

- 17 июля 2024, 13:46

- |

«АКРА» отмечает, что основными факторами, обусловившими кредитный рейтинг Х5, послужили лидерская позиция Компании на российском рынке продовольственной розницы, очень сильный операционный риск-профиль и ликвидность, низкая долговая нагрузка и высокая рентабельность.

Х5 Retail Group. Редомициляция. Операционные результаты за 2 квартал 2024

- 17 июля 2024, 12:18

- |

Одна из крупнейших продуктовых сетей в России X5 Retail Group до недавнего времена была представлена на фондовом рынке депозитарными расписками, т.к. компания зарегистрирована в Нидерландах.

В настоящее время депозитарные расписки X5 Group в связи с редомициляцией не торгуются c 4 апреля, точные сроки возобновления торгов неизвестны.

Редомициляция проходит принудительно после того как Минпромторг подал иск на компанию X5 Retail Group N.V. в отношении своей российской дочерней компании ООО «Корпоративный центр Икс 5».

Ранее данная компания ООО «Корпоративный центр Икс 5» была внесена в список экономически значимых организаций, что даёт ей возможность для переезда в российскую юрисдикцию согласно закону введенному в действие в 2023 году. Компания может зарегистрироваться в любом административном округе России.

Для держателей депозитарных расписок сейчас запущена процедура получения акций российской компании взамен расписок. Через четыре месяца после вступления в силу иска Минпромторга, могут начаться торги акциями, но не раньше начала октября 2024 года.

( Читать дальше )

«Чижик» открыл распределительный центр в Нижнем Новгороде

- 17 июля 2024, 10:47

- |

X5 Group объявляет об открытии распределительного центра сети «жёстких дискаунтеров» «Чижик» в Нижнем Новгороде. После запуска 13-ый РЦ торговой сети будет обслуживать порядка 130 магазинов в Нижегородской области, при выходе на полную мощность логистический центр будет обеспечивать более 200 магазинов.

Площадь распределительного центра составляет 14 тысяч квадратных метров. На сегодняшний день на распределительный центр поступает продукция от более чем 300 поставщиков. На полку попадают только те товары, которые получили самые высокие оценки на дегустациях. Большинство позиций на полках «Чижика» эксклюзивны, они не уступают по вкусу и качеству известным брендам, но при этом доступнее по цене.

Бесперебойную работу логистического центра будут обеспечивать до 140 сотрудников и около 60 единиц техники, комплекс способен обрабатывать до 1100 тонн продукции в сутки.

Распределительный центр модернизирован под мультитемпературный склад, имеющий зоны хранения для всех основных категорий товаров: бакалея, фрукты и овощи, категория «фреш», замороженные товары, алкоголь. На распредцентре «Чижика» запущена система управления складом (WMS), которая позволит существенно упростить работу с товаром и логистические процессы.

( Читать дальше )

🚀 Рынку нужен X5

- 17 июля 2024, 09:15

- |

Прошло 3,5 месяца с того момента, как торги по акциям X5 Retail Group были приостановлены в связи с принудительной редомициляцией в РФ. 1 июля появилась официальная информация о том, что X5 объявил о преобразовании ООО «Корпоративный центр ИКС 5» в ПАО, а торги акциями должны возобновиться в сентябре-октябре этого года.

Возвращение X5 на рынок, без преувеличения, долгожданное событие и для начала я бы хотел обратить Ваше внимание на операционные результаты компании за II квартал 2024 года, которые были опубликованы вчера:

— Выручка: 963,9 млрд руб (+25,1% г/г)

— Выручка «Чижик»: 56,7 млрд руб (+113,6 г/г)

— Сопоставимые продажи (LFL): 14,9%

— GMV цифровых бизнесов: 49,9 млрд руб (+68,7% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

Во II квартале 2024 года компания продемонстрировала рост по всем ключевым операционным показателям. Отмечу продолжающуюся сильну динамику по выручке +25,1 г/г до 963,9 млрд рублей.

( Читать дальше )

X5 Retail Group, внушительный рост продолжается

- 16 июля 2024, 18:31

- |

Сегодня продуктовый ретейлер представил отличные операционные результаты за II квартал 2024 года:

🌟Выручка выросла на 25%

🌟Было открыто 582 новых магазина

🌟Выручка цифровых бизнесов увеличилась на 74%

🌟Сопоставимые продажи выросли на 15%

🔼Результаты, как и всегда, оказались сильными, уверен, что и финансовый отчет тут не подведет!

Самым быстрорастущим сегментом остается сеть жестких дискаунтеров «Чижик», выручка которой выросла более чем в 2 раза за год.

Именно этот сегмент за счет своих недорогих цен получает наибольшую выгоду от ухудшения экономической ситуации.

Остальные группы хоть и отстают по темпам роста, но тоже показывают сильные результаты:

🌟Выручка «Пятерочки» выросла на 22%

🌟Выручка «Перекрестка» выросла на 15%

✔️ На данный момент X5 Group все также остается одной из самых интересных идей на российском рынке. Торги бумагами возобновятся примерно в середине осени и думаю, что они не разочаруют инвесторов.

В нашем tg уже опубликовали список сильных и перспективных акций от текущих уровней: t.me/+tUWrRnSctOczNjky

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал