Х5 Retail Group

Негативный взгляд на акции Х5 краткосрочно сохраняется - Промсвязьбанк

- 16 апреля 2024, 18:59

- |

Помимо позитива в операционной деятельности отметим реализовавшиеся риски иностранной регистрации ретейлера. В начале апреля Минпромторг России подал иск о приостановке прав голландской X5 Retail Group на российскую «дочку». Ранее компания попала в список экономически значимых орагнизаций, что и стало поводом для иска. При удовлетворении иска (первое заседание – 23 апреля) акции российской компании будут перераспределены между держателями ГДР и конечными собственниками X5. По окончании суда «дочка» должна будет получить листинг на МосБирже, т.к. 5 апреля биржа приостановила торги ГДР X5 Group. Пока сроки возобновления торгов также неизвестны.

Краткосрочно сохраняем негативный взгляд на компанию на фоне высокой неопределённости в отношении смены юрисдикции и обмена долей компании. Кроме того, видим риск навеса продавцов после завершения принудительной редомициляции.Хейфец Екатерина

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Операционные результаты X5 за I квартал: +27% к чистой выручке

- 16 апреля 2024, 15:08

- |

Показатели оцениваем положительно. Компания продолжает получать сильные результаты за счёт развития бизнеса, роста среднего чека, а также ускоренной продовольственной инфляции.

📍Помимо позитива в операционной деятельности отметим реализовавшиеся риски иностранной регистрации ретейлера. В начале апреля Минпромторг России подал иск о приостановке прав голландской X5 Retail Group на российскую «дочку». Ранее компания попала в список экономически значимых орагнизаций, что и стало поводом для иска.

При удовлетворении иска (первое заседание – 23 апреля) акции российской компании будут перераспределены между держателями ГДР и конечными собственниками X5. По окончании суда «дочка» должна будет получить листинг на МосБирже, т.к. 5 апреля биржа приостановила торги ГДР X5 Group. Пока сроки возобновления торгов также неизвестны.

Краткосрочно сохраняем негативный взгляд на компанию на фоне высокой неопределённости в отношении смены юрисдикции и обмена долей компании. Кроме того, видим риск навеса продавцов после завершения принудительной редомициляции. #FIVE

( Читать дальше )

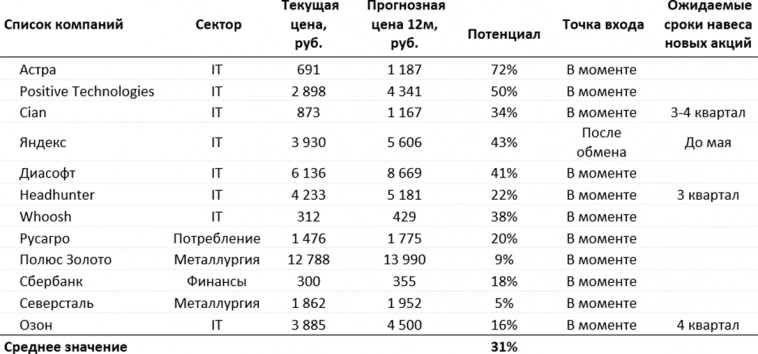

Топ российских акций: включили Группу Позитив, HeadHunter и ЮГК - СберИнвестиции

- 09 апреля 2024, 20:23

- |

За месяц: +7,7% (+3,2%*)

*индекс МосБиржи

После внепланового изменения подборки в начале апреля индекс МосБиржи продолжил расти и достиг 3 400 пунктов впервые с февраля 2022 года. В начале апреля мы убрали из подборки две компании – X5 Group и Ozon, а теперь добавляем вместо них Группу Позитив, HeadHunter и ЮГК.

( Читать дальше )

Акции X5 Group интересны для долгосрочного инвестирования - Газпромбанк Инвестиции

- 02 апреля 2024, 17:51

- |

( Читать дальше )

Модельный портфель ИК "Айгенис" на опережение рынка - обновление подборки

- 02 апреля 2024, 17:30

- |

Состав текущего портфеля

Исключаем Х5

Причиной исключения Х5 из списка наиболее привлекательных бумаг являются 2 технических фактора:

- Новость о приостановке торгов расписками на Мосбирже с 5 апреля, что приведет к заморозке позиции в акциях на срок до возобновления торгов, который мы оцениваем в три месяца.

- Потенциальный навес акций после редомициляции.

При этом мы продолжаем считать компанию фундаментально привлекательной: Х5 показывает одни из самых высоких темпов роста в секторе, у компании скопился большой объем наличности для потенциальных дивидендных выплат. Дивидендная доходность достигает 25% в случае направления на дивиденды всей кубышки. В этом моменте Х5 похожа на Северсталь, которая также не платила дивиденды в течение двух лет, накопила за это время значительный объем средств и впоследствии (в январе 2024 г.) анонсировала возврат к практике дивидендных выплат.

( Читать дальше )

Долгосрочный позитивный взгляд на X5 перевешивает негатив о приостановке торгов - Мир инвестиций

- 02 апреля 2024, 13:33

- |

Последний торговый день в «стакане Т+1» — 2 апреля. Это связано с тем, что Минпромторг подал иск о приостановке корпоративных прав X5 в отношении ее российской «дочки» Корпоративный центр Икс 5, которая ранее попала в список экономически значимых организаций (ЭЗО). Вторая причина — порядок определения даты фиксации реестра акционеров, имеющих право на получение долей в ЭЗО, не установлен. Когда МосБиржа планирует возобновить торги, то есть начать торги акциями ЭЗО, не сообщается.

Торги могут возобновиться только в конце августа-начале сентября, что краткосрочно негативно, так как создает неопределенность. Однако наш позитивный взгляд на ГДР Х5 Group на 12 месяцев в силе: бумага торгуется с мультипликатором 4.3х EV/EBITDA 2024п, и мы ждем доходности по дивидендам компании в размере 5-20% за 2023п.Суханова Мария

«БКС Мир инвестиции»

Расписки Х5 могут подняться до максимумов октября 2020 года - Риком-Траст

- 01 апреля 2024, 15:16

- |

Довольно сильный рост цены уже на вечерней сессии в пятницу был вызван новостью о приостановлении корпоративных прав X5 в отношении ее российской дочки. То есть после включения корпорации в список «экономически значимых организаций», как мы и предполагали, есть вариант принудительной редомициляции и возобновления дивидендной программы.

( Читать дальше )

Редомициляция будет способствовать нормальному функционированию Х5 и откроет возможности для выплаты дивидендов - Атон

- 01 апреля 2024, 12:03

- |

Минпромторг подал иск в Арбитражный суд Московской области о приостановлении корпоративных прав X5 Retail Group N.V. в отношении ее российской «дочки» — ООО «Корпоративный центр Икс 5». В случае принятия судом иска само судебное разбирательство займет не менее пяти дней и не более одного месяца со дня принятия иска. В случае удовлетворения иск приведет к приостановлению акционерных прав Компании в отношении Дочерней компании и последующему распределению акций Дочерней компании между держателями ДР и конечными собственниками Компании.«Дочка» будет преобразована в открытое акционерное общество с листингом акций на Московской бирже.

Новость позитивна для компании и ее российских инвесторов. Редомициляция в конечном итоге будет способствовать нормальному функционированию компании и откроет возможности для выплаты дивидендов. По нашим оценкам, Группа может выплатить около 330 рублей на акцию из расчета 100% чистой прибыли за 2023, что транслируется в дивидендную доходность 11%, и потенциально компания может выплатить что-то сверху, если она решит выплатить пропущенные дивиденды.

( Читать дальше )

Стоит ли покупать Х5 по текущим? Разбор

- 01 апреля 2024, 09:15

- |

22 марта отчитался за прошлый год один из крупнейших продуктовых ретейлеров России X5 retail group. В этом посте предлагаю изучить полученные результаты, а заодно я покажу вам на что, я обращаю внимание при анализе сектора ретейла.

Первым делом конечно смотрим на динамику роста бизнеса. Классический и всем понятный показатель – это выручка компании. По итогам 2023 года выручка составила 3 триллиона 146 миллиардов рублей, что на 20,8% больше предыдущего года. А за последние 5 лет выручка росла в среднем на 15%. Очень хорошая динамика, характерная для растущих компаний, ставим первый плюсик в копилку компании.

Итак, это общие продажи. Надо отметить, что в ретейле все динамично меняется. Какие-то магазины или целые сети закрываются. Но чаще у растущих компаний, конечно, открываются новые магазины. Поэтому для объективной оценки динамики продаж в ретейле используют показатель Like-for-like, или сопоставимые продажи. В этом показателе сравниваются продажи или трафик за прошлый и текущий период у одних и тех же торговых объектов. То есть магазины, которые открылись или закрылись в течение года исключаются.

( Читать дальше )

Началась принудительная редомициляция Х5! Что об этом известно на данный момент и когда завершится переезд.

- 01 апреля 2024, 09:12

- |

На днях появилась новость, что Минпромторг подал в суд на X5 Retail Group и запустил процедуру принудительной редомициляции, перерегистрации компании с зарубежной юрисдикции в российскую.

Я постарался вникнуть в тему и выяснить, когда переезд завершится, как на это отреагируют акции компании и когда Х5 начнёт выплачивать дивиденды!

Что случилось?

29 марта Минпромторг подал в суд на приостановку прав нидерландской головной компании Х5 (ритейлер зарегистрирован в Нидерландах) в отношении части её российского бизнеса, российской дочки Х5. Это было сделано на фоне включения Х5 в список экономически значимых организаций.

Нидерланды являются недружественной страной, поэтому наше правительство решило принудительно лишить нидерландскую Х5 права владения российской «дочкой» Х5. Это позволит отделить российский бизнес ритейлера от юрисдикции недружественной страны и получить российским инвесторам доли в компании и доступ к акциям без участия головной, нидерландской компании Х5.

Когда завершится переезд?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал