SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Юнипро - катализатор в виде роста дивидендов в 2020+ после запуска энергоблока No3 сохраняется - АТОН

- 02 октября 2018, 19:10

- |

Посещение Березовской ГРЭС

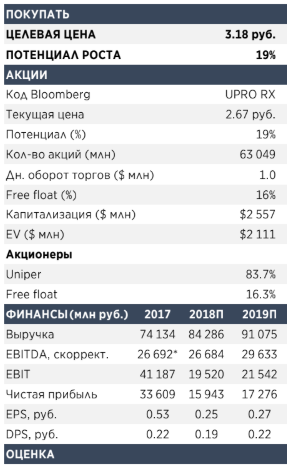

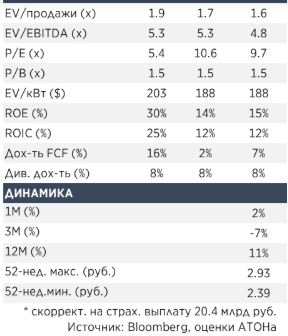

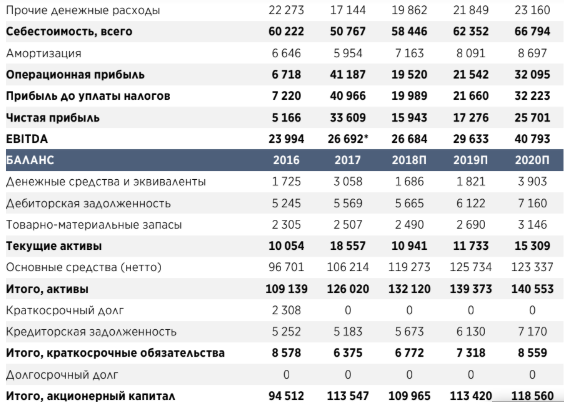

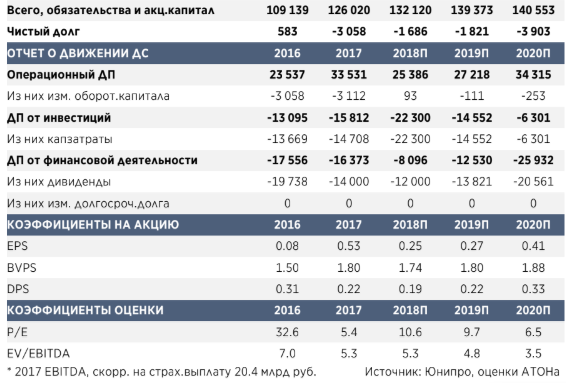

Юнипро (бывшая Э.ОН Россия) – энергокомпания, работающая в сегменте тепловой генерации, 84% которой принадлежит немецкой Uniper. Пять ГРЭС компании разбросаны по всей стране, от Центральной России до Сибири, и их общая установленная мощность составляет 11.2 ГВт. В феврале 2016 на новом энергоблоке No3 Березовской ГРЭС Юнипро в Сибири мощностью 800 МВт произошел сильный пожар, который привел к его полной остановке. Восстановление энергоблока сейчас является основным пунктом в инвестиционной программе Юнипро, капзатраты оцениваются приблизительно в 36 млрд руб. (оставшиеся – 17 млрд руб.), а запуск энергоблока ожидается в 3К19. Юнипро получила страховую компенсацию 26 млрд руб. Юнипро имеет четкую и прозрачную дивидендную политику, предполагающую полугодовые дивиденды 0.11 руб. на акцию, что делает компанию одной из самых привлекательных дивидендных историй в секторе (доходность за 2018П 7.8%, включая дивиденды за 1П18, выплаченные в июле). Компания планирует пересмотреть свою дивидендную политику в 1К19.

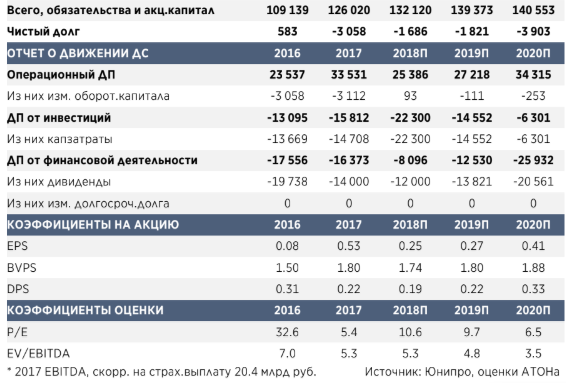

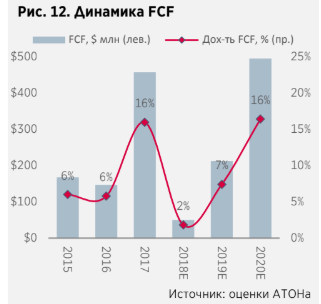

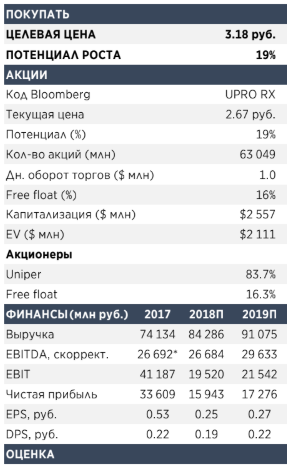

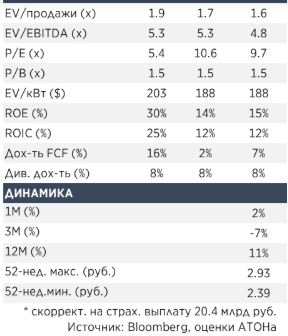

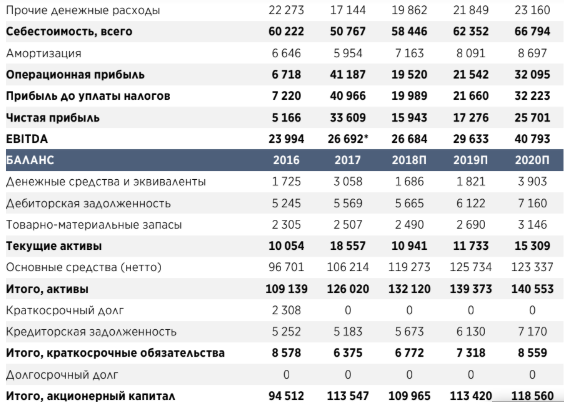

В пятницу (28 сентября) мы посетили Березовскую ГРЭС Юнипро (БГРЭС) в Красноярском крае, которая включает три энергоблока мощностью по 800 МВт (21% установленной мощности). Компанию представляли финансовый директор Ульф Баккмайер, генеральный директор БГРЭС Сергей Райхель и заместитель генерального директора Игорь Сокоушин. Юнипро рассказала о восстановительных работах в энергоблоке No3, связанных с пожаром в феврале 2016. Компания подтвердила оставшиеся капзатраты (17 млрд руб.) и дату запуска (3К19) и продемонстрировала улучшения в безопасности наряду с прозрачным планированием проектов. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ по Юнипро: мы ожидаем, что энергоблок No3 добавит до 15 млрд руб. к EBITDA в 2020+, что должно поддержать дивиденды (доходность до 12% против 8% за 2018П) и компенсировать потенциальный рост капзатрат на модернизацию в рамках ДПМ’.АТОН

Энергоблок No3 должен быть запущен в 3К19, капзатраты подтверждены

К концу 2К18 были завершены работы по демонтажу старого котла и замене поврежденных колонн каркаса здания, и теперь компания занимается установкой нового котла. После завершения этой работы во 2К19 будет проведен ряд гидравлических испытаний и пуско-наладочных работ, после чего энергоблок No3 должен быть введен в строй в 3К19, как и планировалось. Юнипро подтвердила прогноз по капзатратам на уровне 36 млрд руб., из которых 17 млрд руб. будет инвестировано в течение 12М; более 90% этого бюджета уже законтрактовано.

Операционные риски сохраняются, но четко контролируются

Капремонт блока No3 осложняется нестандартным решением по установке котла: он подвешен на несущие элементы корпуса здания. Так, в процессе восстановления существенная часть котла должна быть заменена, в том числе из-за сложных процедур монтажа. Ввиду этого проект подвержен операционным рискам, но компания интенсивно работает над их мониторингом: он осуществляется на ежедневной, еженедельной и ежемесячной основе, что в сочетании с повышенными стандартами безопасности делает управление проектом максимально гибким и прозрачным.

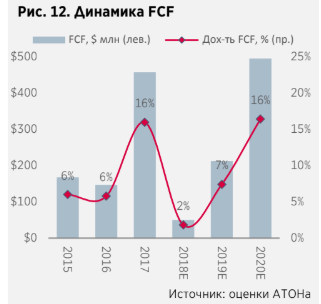

Энергоблок No3 может генерировать до 15 млрд руб. EBITDA в год в 2020+

После выхода на проектную мощность к 2020, при коэффициенте загрузки 70% блок No3 может добавить 14-15 млрд руб. к EBITDA в год, по нашим оценкам, на фоне высоких выплат по ДПМ. Однако общее влияние на EBITDA, на наш взгляд, будет зависеть от баланса спроса и предложения в Сибири. В настоящее время спрос стагнирует (заводы РУСАЛа под угрозой), а предложение избыточно: низкозатратные ГЭС (Русгидро, En+) бьют рекорды по выработке на фоне высоких притоков воды (+10-20% против средних), а импорт дешевой электроэнергии из Казахстана растет. Это может продолжить оказывать давление на выработку БГРЭС (1П18: -12% г/г), и заставить Юнипро увеличивать производство на блоке No3 в ущерб блокам No1 и No2.

Новая дивидендная политика будет объявлена в феврале-марте 2019

Первоначально Юнипро обещала, что новая политика, включающая планы модернизации компании, будет представлена в 4К18. Однако теперь правительство отложило первую волну модернизации ДПМ’ до декабря 2018 (а KOM до марта 2019 года), при том что обсуждения уровня WACC в ДПМ’ (12% или 14%) все еще продолжаются. В таких условиях Юнипро требуется больше времени, чтобы оценить потенциальные эффекты модернизации: компания представит обновленную политику в феврале-марте 2019. Юнипро является одной из самых привлекательных дивидендных историй в секторе с дивидендами 0.22 руб. на акцию (доходность 8%). Подтверждаем ПОКУПАТЬ – дивидендный потенциал в силе (+4 пп в 2020+) Мы не ожидаем, что возможное увеличение капзатрат на модернизацию после восстановления Березовской ГРЭС окажет существенно негативное влияние на дивидендный потенциал Юнипро, особенно учитывая наличие чистой денежной позиции на уровне 0.3х/EBITDA (на конец 2К18). Поэтому мы подтверждаем нашу рекомендацию ПОКУПАТЬ по Юнипро: мы полагаем, что катализатор в виде роста дивидендов в 2020+ после запуска энергоблока No3 сохраняется, и дивиденды могут вырасти до 0.30 руб. на акцию, что соответствует доходности 12%.

Юнипро (бывшая Э.ОН Россия) – энергокомпания, работающая в сегменте тепловой генерации, 84% которой принадлежит немецкой Uniper. Пять ГРЭС компании разбросаны по всей стране, от Центральной России до Сибири, и их общая установленная мощность составляет 11.2 ГВт. В феврале 2016 на новом энергоблоке No3 Березовской ГРЭС Юнипро в Сибири мощностью 800 МВт произошел сильный пожар, который привел к его полной остановке. Восстановление энергоблока сейчас является основным пунктом в инвестиционной программе Юнипро, капзатраты оцениваются приблизительно в 36 млрд руб. (оставшиеся – 17 млрд руб.), а запуск энергоблока ожидается в 3К19. Юнипро получила страховую компенсацию 26 млрд руб. Юнипро имеет четкую и прозрачную дивидендную политику, предполагающую полугодовые дивиденды 0.11 руб. на акцию, что делает компанию одной из самых привлекательных дивидендных историй в секторе (доходность за 2018П 7.8%, включая дивиденды за 1П18, выплаченные в июле). Компания планирует пересмотреть свою дивидендную политику в 1К19.

366 |

Читайте на SMART-LAB:

Корпоративный учебный центр «МГКЛ»: экспертиза, оформленная в образование

В Группе «МГКЛ» за годы работы с обеспеченными активами накоплен значительный практический опыт в оценке, управлении залогами и обороте...

10:01

Bridgewater: ставка на золото и технологии

Крупнейший хедж-фонд Bridgewater Associates, основанный всемирно известным экономистом и миллиардером Рэем Далио, опубликовал отчет 13F за IV...

12:50

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания