SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Позитивные факторы уже учтены в оценке акций Газпром нефти - Финам

- 13 декабря 2023, 16:47

- |

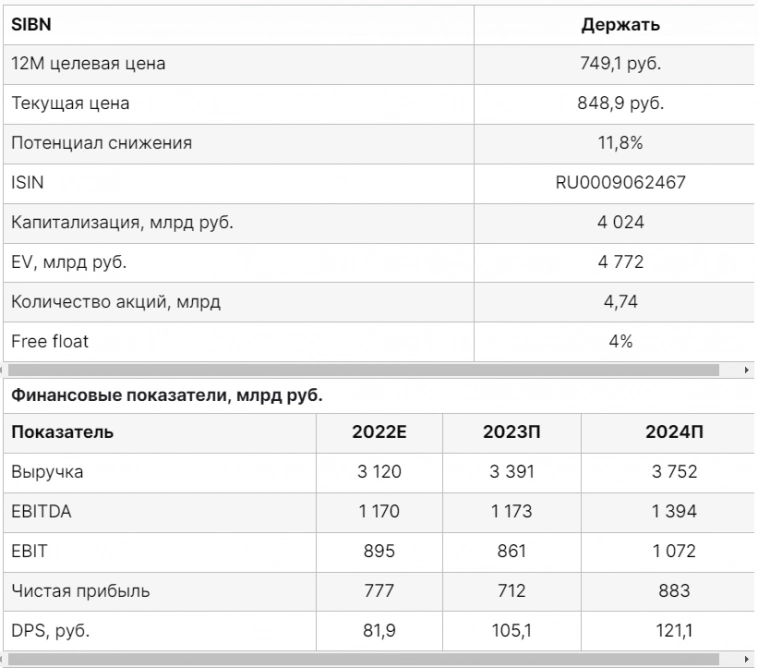

На фоне неожиданного увеличения нормы выплат дивидендов акции «Газпром нефти» смогли значительно опередить широкий рынок и сектор с начала года. В то же время акции компании проигнорировали недавнее снижение рублевых цен на нефть, а прогнозная дивидендная доходность даже с учетом роста нормы выплат уступает некоторым конкурентам. На этом фоне мы считаем, что позитивные факторы уже учтены в текущей оценке акций нефтяника.

ФГ «Финам»

«Газпром нефть» — 4-я в России компания по объему добычи нефти». Деятельность «Газпром нефти» охватывает добычу и переработку нефти и газа, сеть АЗС и нефтехимию.

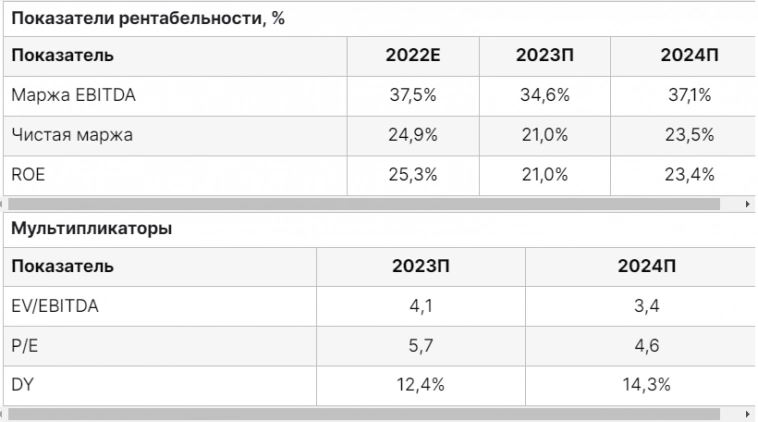

Наиболее сильной стороной «Газпром нефти» являются неплохие дивиденды. По итогам первых девяти месяцев СД компании неожиданно рекомендовал выплатить 82,94 руб. дивидендов на акцию (9,8% доходности), что, по нашим оценкам, соответствует 70–75% прибыли по МСФО. В качестве финальных дивидендов за 2023 год мы ожидаем выплаты еще 22,2 руб. на акцию (2,6% доходности), а в качестве выплат за 2024 год — 121,1 руб. на акцию (14,3% доходности) в предположении, что норма выплат составит 65% прибыли. Отметим, что даже с учетом повышенного пэйаута потенциальная дивидендная доходность «Газпром нефти» ниже, чем у некоторых аналогов.

Среди других сильных сторон «Газпром нефти» можно выделить низкую долговую нагрузку и эффективную нефтепереработку. Это позволяет компании временно направлять более 50% прибыли на дивиденды и выигрывать от возвращения демпферных выплат в полном объеме.

На данный момент сильные стороны «Газпром нефти» во многом учтены в ее котировках. С начала года акции«Газпром нефти» существенно опередили как широкий рынок, так и сектор, сейчас они не имеют явных конкурентных преимуществ.

Локально на акции «Газпром нефти» может оказывать давление снижение рублевых цен на черное золото. На фоне укрепления рубля и снижения мировых цен на нефть до минимумов с начала июля рублевая стоимость Urals снизилась с более чем 8 000 руб. за баррель до около 5 900 руб. за баррель.

По итогам первого полугодия 2023 года «Газпром нефть» ухудшила основные финансовые показатели относительно повышенной базы прошлого года. Выручка нефтяника снизилась на 14,6% г/г, до 1 552 млрд руб., EBITDA — на 23,9% г/г, до 546 млрд руб. Чистая прибыль акционеров снизилась на 40,1%, до 304 млрд руб. На динамику финансовых результатов повлияло снижение цен на нефть и уменьшение демпферных выплат.

Для расчета целевой цены акций «Газпром нефти» мы использовали оценку по мультипликаторам P/E, EV/EBITDA и P/DPS на 2023 и 2024 гг. относительно международных аналогов. Для учета странового риска и неопределенности относительно будущей нормы выплат дивидендов использован дисконт 25%.

Ключевыми рисками в инвестиционном кейсе «Газпром нефти» являются возможность снижения цен на нефть, роста налоговой нагрузки или уменьшения нормы выплат дивидендов.

Мы присваиваем акциям «Газпром нефти» рейтинг «Держать» с целевой ценой 749,1 руб. на горизонте 12 мес. Даунсайд составляет 11,8%.Кауфман Сергей

ФГ «Финам»

«Газпром нефть» — 4-я в России компания по объему добычи нефти». Деятельность «Газпром нефти» охватывает добычу и переработку нефти и газа, сеть АЗС и нефтехимию.

Наиболее сильной стороной «Газпром нефти» являются неплохие дивиденды. По итогам первых девяти месяцев СД компании неожиданно рекомендовал выплатить 82,94 руб. дивидендов на акцию (9,8% доходности), что, по нашим оценкам, соответствует 70–75% прибыли по МСФО. В качестве финальных дивидендов за 2023 год мы ожидаем выплаты еще 22,2 руб. на акцию (2,6% доходности), а в качестве выплат за 2024 год — 121,1 руб. на акцию (14,3% доходности) в предположении, что норма выплат составит 65% прибыли. Отметим, что даже с учетом повышенного пэйаута потенциальная дивидендная доходность «Газпром нефти» ниже, чем у некоторых аналогов.

Среди других сильных сторон «Газпром нефти» можно выделить низкую долговую нагрузку и эффективную нефтепереработку. Это позволяет компании временно направлять более 50% прибыли на дивиденды и выигрывать от возвращения демпферных выплат в полном объеме.

На данный момент сильные стороны «Газпром нефти» во многом учтены в ее котировках. С начала года акции«Газпром нефти» существенно опередили как широкий рынок, так и сектор, сейчас они не имеют явных конкурентных преимуществ.

Локально на акции «Газпром нефти» может оказывать давление снижение рублевых цен на черное золото. На фоне укрепления рубля и снижения мировых цен на нефть до минимумов с начала июля рублевая стоимость Urals снизилась с более чем 8 000 руб. за баррель до около 5 900 руб. за баррель.

По итогам первого полугодия 2023 года «Газпром нефть» ухудшила основные финансовые показатели относительно повышенной базы прошлого года. Выручка нефтяника снизилась на 14,6% г/г, до 1 552 млрд руб., EBITDA — на 23,9% г/г, до 546 млрд руб. Чистая прибыль акционеров снизилась на 40,1%, до 304 млрд руб. На динамику финансовых результатов повлияло снижение цен на нефть и уменьшение демпферных выплат.

Для расчета целевой цены акций «Газпром нефти» мы использовали оценку по мультипликаторам P/E, EV/EBITDA и P/DPS на 2023 и 2024 гг. относительно международных аналогов. Для учета странового риска и неопределенности относительно будущей нормы выплат дивидендов использован дисконт 25%.

Ключевыми рисками в инвестиционном кейсе «Газпром нефти» являются возможность снижения цен на нефть, роста налоговой нагрузки или уменьшения нормы выплат дивидендов.

312

Читайте на SMART-LAB:

AUD/USD: Флэт как пружина — покупатели защищают плацдарм для мартовского рывка

Австралийский доллар застрял в торговом коридоре. Нижняя граница в районе 0.6900–0.6940 сейчас выступает в роли фундамента, который покупатели...

22:21

Интересные события марта

Уважаемые инвесторы и подписчики, традиционно начинаем месяц с обзора интересных событий на фондовом рынке и актуальной повестки для инвесторов...

09:57

ПКО СЗА по номиналу - опять только на первичке (BB–|ru|, 200 млн р.,YTM 28,71%)

📍 ПКО СЗА БО-06 (для квал. инвесторов, BB–|ru| , 200 млн руб., ставки купона 25,25%, YTM 28,39% , дюрация 2,14 года) - по номиналу —...

15:16

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

19:45

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания

Рыночная капитализация 4 трлн.

Расчет получается такой: 4/0,608=6,57, данный коэф. гораздо выше, чем у остальной нефтянки, компания явно перекуплена.

Для сравнения, у Лукойла p/e:

Прибыль за полугодие 302.5+261.8=564.3 млрд. за полугодие

Возможная прибыль за год 564.3*2=1128.6 млрд.

Капитализация 4,58 трлн.

p/e = 4,58/1,128 = 4,06.

Газпромнефть буквально в полтора раза(50%!) дороже, чем свой российский аналог. Это ещё и при том, что у Лукойла долгов меньше. Позитив не только учтен в цене, а ещё и переоценен!

Думаю расчет сделан из того, что были сокращения по ОПЕК+ и в ожиданиях нефть по 100-120. Но для меня это уже мемом стало. Каждое заседание сокращают-сокращают, а у наших нефтяников в отчетах все больше-больше добычи. Ор выше гор.

Ещё и прикол, что МСФО не выпускают, а по РСБУ, даже если они выплатят 100% прибыли за 9 мес., то прибыли у них хватит только на 78 руб. дивов за акцию