SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | МТС сохраняет устойчивые рыночные позиции - Велес Капитал

- 25 июня 2020, 15:52

- |

Влияние вируса и карантинных ограничений не обошло стороной телекоммуникационную отрасль. Согласно данным Минкомсвязи падение рынка составит 2,5-3% г/г, а по расчетам «МегаФона» операторы совокупно могут недосчитаться около 30 млрд руб. на уровне EBITDA в текущем году в силу обнуления доходов от роуминга, закрытия розничных салонов, потери части абонентской базы в лице трудовых мигрантов/туристов и пр. Скачек курса и увеличение трафика как в фиксированных, так и в мобильных сетях ведет к увеличению капитальных затрат.

ИК «Велес Капитал»

Большинство негативных эффектов, согласно нашим ожиданиям, проявятся во 2К, когда МТС может показать отрицательную динамику выручки и OIBDA. В 3К, как мы ожидаем, ситуация отчасти стабилизируется и еще улучшится к концу года. Сильный 1К создал определенную базу для годовых результатов. По итогам года мы ожидаем рост выручки группы на 2,7% г/г (соответствует верхней границе прогноза компании) и падение OIBDA на 0,1% г/г (также верхняя граница прогноза).

Бюджет группы по капитальным затратам пока остается неизменным и, согласно нашим ожиданиям, МТС удастся уложиться в свой прежний прогноз на уровне 90 млрд руб. Существенного влияния на FCF компании вирус и ограничения не окажут (ожидаем FCFY на уровне 12%), что позволит и далее следовать дивидендной политике, выплачивая не менее 28 руб./акц. дивидендов в календарный год. По итогам 2020 г. МТС выплатит акционерам не менее 41,25 руб./акц. (с учетом спецдивидендов). На фоне очередного понижения ключевой ставки на 100 б.п. до 4,5% на заседании 19 июня и общей риторики ЦБ РФ мы полагаем, что уровень ставок в экономике также продолжит снижаться. На наш взгляд, это делает текущую доходность МТС дивиденды+buyback весьма привлекательной.

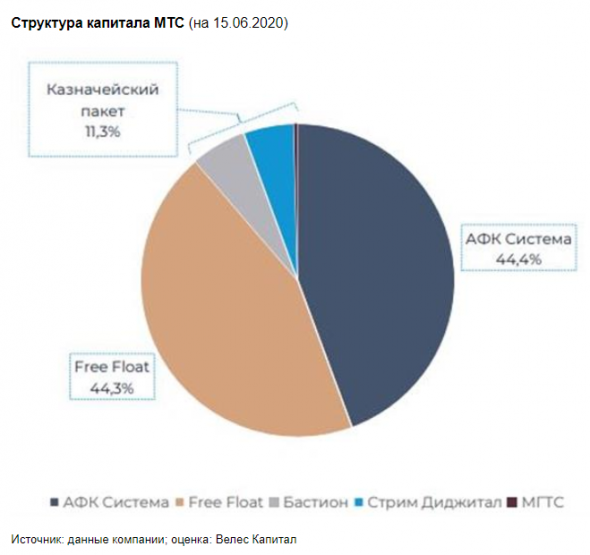

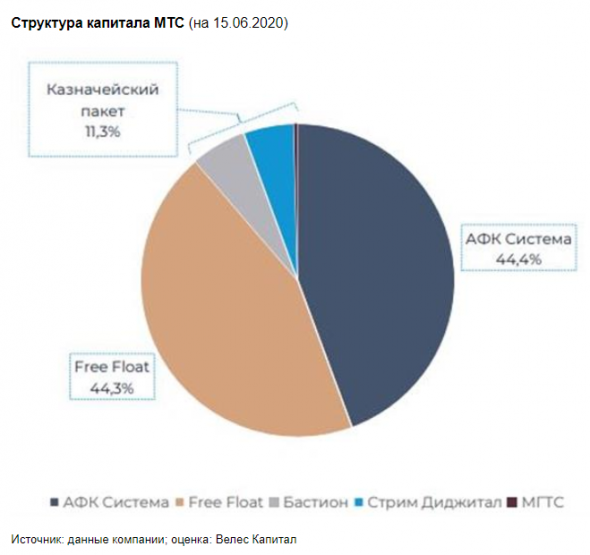

31 марта компания заявила о начале новой программы buyback со сроком до года и на сумму до 15 млрд руб., что позволяет создать дополнительную ценность для акционеров за счет увеличения возврата инвестиций. Доходность акций МТС с учетом дивидендов и обратного выкупа составляет около 11% при текущих ценах. Квазиказначейские бумаги, которые уже представляют 11,3% капитала, скорее всего, не будут погашены в ближайшее время, так как их погашение повлияет на возможности компании платить дивиденды в будущем по стандарту РСБУ. Падение общего уровня ставок и уход части рисков, в частности связанных с изменением структуры листинга и возможной потерей украинского подразделения, позволили нам снизить оценку WACC и поднять целевую цену. Мы оценивали акции МТС при помощи 5-летней DCF-модели с WACC в 10,2% и значением постпрогнозного роста 1,8%. На данный момент МТС, согласно нашим оценкам, торгуется по мультипликаторам 5,2х EV/EBITDA 2020 и 11,6х P/E 2020. Данные мультипликаторы являются одними из наиболее высоких среди отечественных телекоммуникационных компаний, но предполагают некоторый дисконт к зарубежным аналогам, в особенности на развитых рынках.

Волна COVID-19. В отличие от ряда других компаний МТС не отзывала прогноз на год, а только несколько скорректировала его. 1К практически не был подвержен влиянию COVID и основные негативные эффекты проявились уже позже, во 2К. С точки зрения основных телекоммуникационных услуг МТС зафиксировала в апреле рост трафика на сетях мобильной связи +5-10% к марту, на сетях фиксированной связи +30%. В середине мая динамика оставалась сопоставимой. Трафик по большей части мигрировал из деловых кварталов в спальные районы. Также в апреле на фоне неопределенности произошел всплеск спроса на дополнительные пакеты данных и минут (+40% к марту), но к маю динамика пришла в норму. МТС не наблюдала просадки в платежах за связь, и, по данным компании, тенденции перехода абонентов на более дешевые тарифы также не было. В апреле, напротив, пополнения счетов выросли на 15% к марту и вернулись к базовым значениям в мае. По данным банка Тинькофф, платежи пользователей за связь на протяжении марта-июня демонстрировали устойчивую динамику, сопоставимую с февралем и без заметных просадок. Согласно данным Сбербанка, расходы на телекоммуникационные услуги в апреле и мае выросли на 14,3% и 18,7% г/г соответственно. Veon наблюдал просадки в предоплате, что могло быть связано с неразвитостью электронных средств пополнения и малым проникновением пакетных тарифов в ряде стран присутствия, но данная проблема не стоит остро в России.

Прекращение работы части розничных салонов, одного из основных каналов дистрибуции, вкупе с закрытием границ, на наш взгляд, приведет к снижению абонентской базы МТС во 2К. Подобный эффект на фоне вируса и карантинных мер уже проявился в результатах крупнейших китайских операторов в январе-феврале этого года. Тем не менее мы не ожидаем существенного влияния «выпадающих» сим-карт на финансовые результаты группы в силу их низкого ARPU. В апреле компания сообщила о падении продаж сим-карт на 35% к марту, к середине мая падение составило 20%. Привычно высокий отток абонентов у отечественных операторов может несколько снизиться при падении продаж сим-карт, но эффект не будет равномерным. Более сильное влияние от «выпадения» части базы может наблюдаться в Армении, где туристы традиционно представляют существенную долю от общего числа абонентов.

Сегмент B2B приносит МТС более 65 млрд руб. в год, или около 15% общей выручки. Сюда включены как доходы от телекоммуникационных услуг, так и услуги в области интеграции, облачных сервисов и пр. При этом доля МСБ в структуре выручки B2B сравнительно невелика. По данным компании, в период самоизоляции не наблюдалось проблем с пополнением баланса или платежной дисциплиной, поэтому мы не ожидаем просадки в корпоративном сегменте по итогам года.

Доходы от международного роуминга полностью обнулились в апреле, и пока границы остаются закрытыми, эффект сохранится. Международный роуминг, согласно нашим расчетам на основе комментариев менеджмента МТС, составляет около 3% мобильной сервисной выручки группы в России или около 9 млрд руб. Практически все эти средства распределяются примерно поровну между 2К и 3К, которые являются наиболее активным временем для туризма. В условиях выпадения доходов от роуминга и потери части базы мы ожидаем роста выручки от сервисов мобильной связи на 1,4% во 2К и на 1,9% в 3К. Положительная динамика обеспечена в основном пересмотром тарифов и повышением цен примерно на 3,5% г/г (подробнее в разделе Мобильная связь).

Фиксированный бизнес продемонстрировал положительную динамику в 1К благодаря росту числа подключений и переходу абонентов на более современные типы интернет-подключения (в т. ч. GPON). Мы ожидаем, что некоторая положительная динамика сохранится во 2К и по итогам года, но в целом рост выручки подразделения останется близок к нулю (подробнее в разделе Фиксированная связь).

Доходы от продажи билетов почти полностью обнулились с приходом вируса в силу ограничений на проведение массовых мероприятий. Бизнес в сфере e-sport слишком мал, и мы не ожидаем, что он изменит динамику сегмента существенно. Согласно нашим расчетам, сегмент просядет по выручке более чем на 40% г/г, но это почти не отразится на результатах группы в целом.

МТС Банк столкнулся с закрытием 70% отделений в апреле и падением продаж кредитных продуктов на 60% по сравнению с мартом. К середине мая большинство отделений уже было открыто и продажи кредитных продуктов снижались на 30% относительно марта. Увеличение портфеля потребительских кредитов является для банка основным источником роста и падение кредитования заметно скажется на темпах расширения. Однако, несмотря на замедление общих темпов роста, банк продолжит демонстрировать положительную динамику и, согласно нашим расчетам, покажет рост выручки во 2К на 17% г/г и в 3К на 22% г/г. Больше отрицательных эффектов для группы может принести ужесточение требований регулятора и необходимость создавать значительные дополнительные резервы (подробнее в разделе МТС Банк).

Розничные продажи устройств и аксессуаров продемонстрируют во 2К сильное падение, которое мы оцениваем в -27% г/г. МТС ранее сообщила о сокращении продаж устройств на 40% в апреле и на 25% в середине мая (относительно марта). Количество открытых магазинов в апреле снизилось на 55% и на 25% в середине мая. Динамика онлайн-продаж (около 20% от общего числа в 1К) может несколько компенсировать падение выручки монобрендовой сети, но оно все равно останется значительным. В 3К, на наш взгляд, динамика продаж устройств выровняется, но останется негативной в силу программы сокращения торговых точек, запущенной компанией (подробнее в разделе Продажи товаров). Хотя сокращение розничных точек оказывает положительное воздействие на рентабельность OIBDA группы, в период вынужденного прекращения работы убыток магазинов, скорее всего, увеличился. Мы полагаем, что МТС вряд ли удалось договориться о предоставлении арендных каникул во всех локациях, а зарплаты сотрудников (даже без части, привязанной к продажам) продолжали выплачиваться.

Подразделение в Армении, вероятно, пострадает сильнее, чем бизнес в России из-за высокой доли туризма в экономике страны и сопоставимых эффектов в роуминге. Во 2К негативные эффекты на рублевые показатели могут быть частично сглажены за счет изменения курса. Подразделение в Армении сравнительно небольшое и не привносит весомого вклада в совокупные результаты группы.

Основной негативный эффект на скор. OIBDA связан с выпадением доходов от роуминга (рентабельность примерно на 25-30 п.п. выше, чем у классических услуг), влиянием прекращения работы части торговых точек и дополнительными резервами МТС Банка. Более высокая сравнительная рентабельность роуминга, по нашим расчетам, приведет к дополнительному выпадению примерно 2,2 млрд руб. на уровне скор. OIBDA, что будет давить на общую рентабельность. Аннуализированная рентабельность скор. OIBDA может сократиться на 1,2 п.п. до 43%. Основные риски, которые потенциально могут привести к увеличению капитальных затрат, — это неблагоприятное изменение курса и дополнительные инвестиции в сеть. По словам менеджмента, прогноз по CAPEX на текущий год пока остается прежним, на уровне 90 млрд руб., и группа постарается остаться в рамках бюджета. Основные дополнительные инвестиции были сделаны в развитие фиксированной сети, т.к. именно она столкнулась со значительным ростом трафика в сравнении с сетью мобильной связи. Не менее половины капитальных затрат МТС привязаны к валютному курсу, а курс доллар/рубль рос в моменте на 25% к началу февраля и остается примерно на 10% выше тех значений. Изменение курса в моменте было во многом скомпенсировано благодаря эффективному использованию инструментов хеджирования, что мы видели в результатах 1К. МТС, по словам менеджмент имеет хорошие отношения с основными вендорами, что обеспечивает гибкие ценовые условия, но при долгосрочном изменении курса цены будут корректироваться. Мы ожидаем капитальные затраты в этом году на уровне 88 млрд руб. Существует высокая вероятность отсрочки части требований закона Яровой на один год, но пока данное решение не дошло до самих операторов и, вероятно, начнет действовать только в следующем году.

Тем не менее, мы полагаем, что отрасль связи пострадает меньше многих других и лидеры рынка преодолеют кризисные явления без значительных потерь. На наш взгляд, МТС сохраняет устойчивые рыночные позиции, а денежные потоки группы остаются стабильными даже в условиях пандемии. На фоне снижения общего уровня ставок в экономике акции оператора предлагают привлекательную дивидендную доходность, подкрепленную объёмным обратным выкупом. Мы по-прежнему рекомендуем «Покупать» акции МТС. Целевая цена повышена до 382 руб. за бумагу (10,9 долл./ADR), что предполагает upside в 17,6% и ETR на уровне 26%. Негативный эффект на сервисную выручку МТС превысит, по нашим оценкам, 10 млрд руб. в этом году, где большая часть потерь приходится на роуминг. В сумме с продажами розничной сети МТС может недосчитаться более 3% от совокупной выручки группы. На OIBDA окажут негативное влияние выбытие высоко-маржинального роуминга, резервы МТС Банка и временное закрытие части розничных салонов.Михайлин Артем

ИК «Велес Капитал»

Большинство негативных эффектов, согласно нашим ожиданиям, проявятся во 2К, когда МТС может показать отрицательную динамику выручки и OIBDA. В 3К, как мы ожидаем, ситуация отчасти стабилизируется и еще улучшится к концу года. Сильный 1К создал определенную базу для годовых результатов. По итогам года мы ожидаем рост выручки группы на 2,7% г/г (соответствует верхней границе прогноза компании) и падение OIBDA на 0,1% г/г (также верхняя граница прогноза).

Бюджет группы по капитальным затратам пока остается неизменным и, согласно нашим ожиданиям, МТС удастся уложиться в свой прежний прогноз на уровне 90 млрд руб. Существенного влияния на FCF компании вирус и ограничения не окажут (ожидаем FCFY на уровне 12%), что позволит и далее следовать дивидендной политике, выплачивая не менее 28 руб./акц. дивидендов в календарный год. По итогам 2020 г. МТС выплатит акционерам не менее 41,25 руб./акц. (с учетом спецдивидендов). На фоне очередного понижения ключевой ставки на 100 б.п. до 4,5% на заседании 19 июня и общей риторики ЦБ РФ мы полагаем, что уровень ставок в экономике также продолжит снижаться. На наш взгляд, это делает текущую доходность МТС дивиденды+buyback весьма привлекательной.

31 марта компания заявила о начале новой программы buyback со сроком до года и на сумму до 15 млрд руб., что позволяет создать дополнительную ценность для акционеров за счет увеличения возврата инвестиций. Доходность акций МТС с учетом дивидендов и обратного выкупа составляет около 11% при текущих ценах. Квазиказначейские бумаги, которые уже представляют 11,3% капитала, скорее всего, не будут погашены в ближайшее время, так как их погашение повлияет на возможности компании платить дивиденды в будущем по стандарту РСБУ. Падение общего уровня ставок и уход части рисков, в частности связанных с изменением структуры листинга и возможной потерей украинского подразделения, позволили нам снизить оценку WACC и поднять целевую цену. Мы оценивали акции МТС при помощи 5-летней DCF-модели с WACC в 10,2% и значением постпрогнозного роста 1,8%. На данный момент МТС, согласно нашим оценкам, торгуется по мультипликаторам 5,2х EV/EBITDA 2020 и 11,6х P/E 2020. Данные мультипликаторы являются одними из наиболее высоких среди отечественных телекоммуникационных компаний, но предполагают некоторый дисконт к зарубежным аналогам, в особенности на развитых рынках.

Волна COVID-19. В отличие от ряда других компаний МТС не отзывала прогноз на год, а только несколько скорректировала его. 1К практически не был подвержен влиянию COVID и основные негативные эффекты проявились уже позже, во 2К. С точки зрения основных телекоммуникационных услуг МТС зафиксировала в апреле рост трафика на сетях мобильной связи +5-10% к марту, на сетях фиксированной связи +30%. В середине мая динамика оставалась сопоставимой. Трафик по большей части мигрировал из деловых кварталов в спальные районы. Также в апреле на фоне неопределенности произошел всплеск спроса на дополнительные пакеты данных и минут (+40% к марту), но к маю динамика пришла в норму. МТС не наблюдала просадки в платежах за связь, и, по данным компании, тенденции перехода абонентов на более дешевые тарифы также не было. В апреле, напротив, пополнения счетов выросли на 15% к марту и вернулись к базовым значениям в мае. По данным банка Тинькофф, платежи пользователей за связь на протяжении марта-июня демонстрировали устойчивую динамику, сопоставимую с февралем и без заметных просадок. Согласно данным Сбербанка, расходы на телекоммуникационные услуги в апреле и мае выросли на 14,3% и 18,7% г/г соответственно. Veon наблюдал просадки в предоплате, что могло быть связано с неразвитостью электронных средств пополнения и малым проникновением пакетных тарифов в ряде стран присутствия, но данная проблема не стоит остро в России.

Прекращение работы части розничных салонов, одного из основных каналов дистрибуции, вкупе с закрытием границ, на наш взгляд, приведет к снижению абонентской базы МТС во 2К. Подобный эффект на фоне вируса и карантинных мер уже проявился в результатах крупнейших китайских операторов в январе-феврале этого года. Тем не менее мы не ожидаем существенного влияния «выпадающих» сим-карт на финансовые результаты группы в силу их низкого ARPU. В апреле компания сообщила о падении продаж сим-карт на 35% к марту, к середине мая падение составило 20%. Привычно высокий отток абонентов у отечественных операторов может несколько снизиться при падении продаж сим-карт, но эффект не будет равномерным. Более сильное влияние от «выпадения» части базы может наблюдаться в Армении, где туристы традиционно представляют существенную долю от общего числа абонентов.

Сегмент B2B приносит МТС более 65 млрд руб. в год, или около 15% общей выручки. Сюда включены как доходы от телекоммуникационных услуг, так и услуги в области интеграции, облачных сервисов и пр. При этом доля МСБ в структуре выручки B2B сравнительно невелика. По данным компании, в период самоизоляции не наблюдалось проблем с пополнением баланса или платежной дисциплиной, поэтому мы не ожидаем просадки в корпоративном сегменте по итогам года.

Доходы от международного роуминга полностью обнулились в апреле, и пока границы остаются закрытыми, эффект сохранится. Международный роуминг, согласно нашим расчетам на основе комментариев менеджмента МТС, составляет около 3% мобильной сервисной выручки группы в России или около 9 млрд руб. Практически все эти средства распределяются примерно поровну между 2К и 3К, которые являются наиболее активным временем для туризма. В условиях выпадения доходов от роуминга и потери части базы мы ожидаем роста выручки от сервисов мобильной связи на 1,4% во 2К и на 1,9% в 3К. Положительная динамика обеспечена в основном пересмотром тарифов и повышением цен примерно на 3,5% г/г (подробнее в разделе Мобильная связь).

Фиксированный бизнес продемонстрировал положительную динамику в 1К благодаря росту числа подключений и переходу абонентов на более современные типы интернет-подключения (в т. ч. GPON). Мы ожидаем, что некоторая положительная динамика сохранится во 2К и по итогам года, но в целом рост выручки подразделения останется близок к нулю (подробнее в разделе Фиксированная связь).

Доходы от продажи билетов почти полностью обнулились с приходом вируса в силу ограничений на проведение массовых мероприятий. Бизнес в сфере e-sport слишком мал, и мы не ожидаем, что он изменит динамику сегмента существенно. Согласно нашим расчетам, сегмент просядет по выручке более чем на 40% г/г, но это почти не отразится на результатах группы в целом.

МТС Банк столкнулся с закрытием 70% отделений в апреле и падением продаж кредитных продуктов на 60% по сравнению с мартом. К середине мая большинство отделений уже было открыто и продажи кредитных продуктов снижались на 30% относительно марта. Увеличение портфеля потребительских кредитов является для банка основным источником роста и падение кредитования заметно скажется на темпах расширения. Однако, несмотря на замедление общих темпов роста, банк продолжит демонстрировать положительную динамику и, согласно нашим расчетам, покажет рост выручки во 2К на 17% г/г и в 3К на 22% г/г. Больше отрицательных эффектов для группы может принести ужесточение требований регулятора и необходимость создавать значительные дополнительные резервы (подробнее в разделе МТС Банк).

Розничные продажи устройств и аксессуаров продемонстрируют во 2К сильное падение, которое мы оцениваем в -27% г/г. МТС ранее сообщила о сокращении продаж устройств на 40% в апреле и на 25% в середине мая (относительно марта). Количество открытых магазинов в апреле снизилось на 55% и на 25% в середине мая. Динамика онлайн-продаж (около 20% от общего числа в 1К) может несколько компенсировать падение выручки монобрендовой сети, но оно все равно останется значительным. В 3К, на наш взгляд, динамика продаж устройств выровняется, но останется негативной в силу программы сокращения торговых точек, запущенной компанией (подробнее в разделе Продажи товаров). Хотя сокращение розничных точек оказывает положительное воздействие на рентабельность OIBDA группы, в период вынужденного прекращения работы убыток магазинов, скорее всего, увеличился. Мы полагаем, что МТС вряд ли удалось договориться о предоставлении арендных каникул во всех локациях, а зарплаты сотрудников (даже без части, привязанной к продажам) продолжали выплачиваться.

Подразделение в Армении, вероятно, пострадает сильнее, чем бизнес в России из-за высокой доли туризма в экономике страны и сопоставимых эффектов в роуминге. Во 2К негативные эффекты на рублевые показатели могут быть частично сглажены за счет изменения курса. Подразделение в Армении сравнительно небольшое и не привносит весомого вклада в совокупные результаты группы.

Основной негативный эффект на скор. OIBDA связан с выпадением доходов от роуминга (рентабельность примерно на 25-30 п.п. выше, чем у классических услуг), влиянием прекращения работы части торговых точек и дополнительными резервами МТС Банка. Более высокая сравнительная рентабельность роуминга, по нашим расчетам, приведет к дополнительному выпадению примерно 2,2 млрд руб. на уровне скор. OIBDA, что будет давить на общую рентабельность. Аннуализированная рентабельность скор. OIBDA может сократиться на 1,2 п.п. до 43%. Основные риски, которые потенциально могут привести к увеличению капитальных затрат, — это неблагоприятное изменение курса и дополнительные инвестиции в сеть. По словам менеджмента, прогноз по CAPEX на текущий год пока остается прежним, на уровне 90 млрд руб., и группа постарается остаться в рамках бюджета. Основные дополнительные инвестиции были сделаны в развитие фиксированной сети, т.к. именно она столкнулась со значительным ростом трафика в сравнении с сетью мобильной связи. Не менее половины капитальных затрат МТС привязаны к валютному курсу, а курс доллар/рубль рос в моменте на 25% к началу февраля и остается примерно на 10% выше тех значений. Изменение курса в моменте было во многом скомпенсировано благодаря эффективному использованию инструментов хеджирования, что мы видели в результатах 1К. МТС, по словам менеджмент имеет хорошие отношения с основными вендорами, что обеспечивает гибкие ценовые условия, но при долгосрочном изменении курса цены будут корректироваться. Мы ожидаем капитальные затраты в этом году на уровне 88 млрд руб. Существует высокая вероятность отсрочки части требований закона Яровой на один год, но пока данное решение не дошло до самих операторов и, вероятно, начнет действовать только в следующем году.

466

Читайте на SMART-LAB:

Решение ЦБ вернуло покупателей на российский рынок

Торги 13 февраля стартовали в умеренном минусе, а в середине дня котировки развернулись вверх, хотя рост выглядел достаточно вялым. К последнему...

18:17

Итоги первичных размещений ВДО и некоторых розничных выпусков на 13 февраля 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

18:37

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания